Muchos inversores buscan el mejor momento para invertir o desinvertir. En un artículo anterior ya mostramos que lo mejor es no elegir cuando inviertes o desinviertes porque al hacerlo, los inversores pierden de media entre un 1 y un 1,5% anual.

Por otro lado, es habitual que los inversores estén esperando al mejor momento para invertir porque lo normal es que las bolsas estén en máximos y siempre da vértigo invertir con la bolsa en máximos.

En este artículo queremos mostrar con datos que, mientras mantengas tu inversión a largo plazo, es muy poco importante el momento concreto en el que realices las compras. Para mostrarlo, nos hemos inspirado en el artículo “Bob the timer”, que nos había recomendado nuestro socio y asesor Luis Viceira.

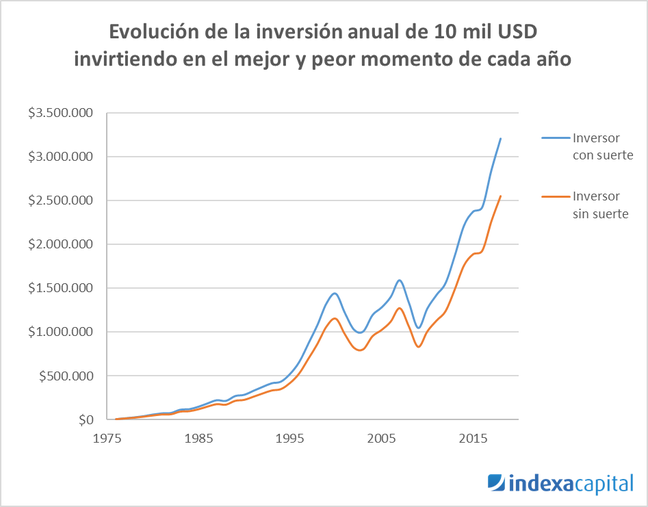

Hemos realizado el siguiente ejercicio

- Supongamos que se invierte anualmente 10 mil dólares.

- Los invierte en el primer fondo indexado al S&P500 que se creó, desde agosto 1976 hasta diciembre 2018. El nombre del fondo es Vanguard 500 Index Fund (ISIN: US9229081081). La razón por la que incluimos este fondo, es porque se trata de un activo invertible mientras que el índice en sí no lo es.

- Suponemos que hay dos inversores: uno con muy buena suerte y otro con muy mala suerte:

- El que tiene una suerte infalible acierta todos los años y escoge siempre el punto más bajo para comprar. Es un gestor estrella.

- El que tiene muy mala suerte, escoge siempre el punto más alto para comprar todos los años. Es un gestor estrellado.

- Ninguno de los dos inversores vende: cada año van acumulando 10 mil dólares en nuevas participaciones del fondo.

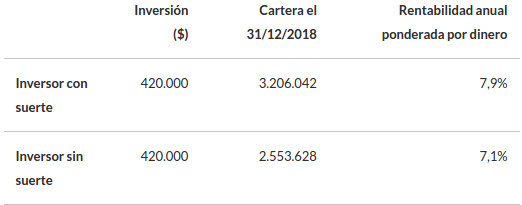

- A lo largo de 42 años, en total cada uno ha invertido 420 mil dólares.

A priori uno pensaría que el gestor con suerte debería acabar con una rentabilidad muy superior a la del que tiene mal suerte. En realidad no es así:

Mientras que el inversor con suerte, que siempre ha invertido en mínimo del año, acaba teniendo una rentabilidad anual del 7,9%, el de la mala suerte, que siempre ha invertido con el S&P500 en máximo anual, obtiene un 7,1%. No es mucha la diferencia en rentabilidad.

Lo relevante en este ejemplo, es que ninguno de los dos inversores vende. Si el que tiene mala suerte, además de elegir el peor momento, decidiera vender cuando su cartera ha caído un 5% o cuando su cartera volviera a tener el valor de la inversión entonces la diferencia sí que sería muy importante.

Conclusión

Mientras mantengas tu inversión, el momento concreto de invertir es muy poco relevante en el largo plazo, así que no merece la pena dedicar tiempo en este empeño. Lo importante es invertir y no vender después de las caídas.