Extracto del informe mensual de Xavier Brun Head of Equity, Europe

Grifols es una multinacional familiar presente en el mercado oligopolista de productos hemoderivados (segmento biociencia: 78% de las ventas), líder en suministros a hospitales (segmento hospital: 2.6% de las ventas) y con el 60% de la cuota de mercado en diagnósticos NAT (Nucleic Acid Test) (segmento diagnóstico: 14.3% de las ventas). Con un negocio con grandes barreras de entrada, con un plan de crecimiento elevado, en el que cuanto mayor eres, mayor te conviertes. Con tal introducción uno puede preguntarse, y ¿qué hace?

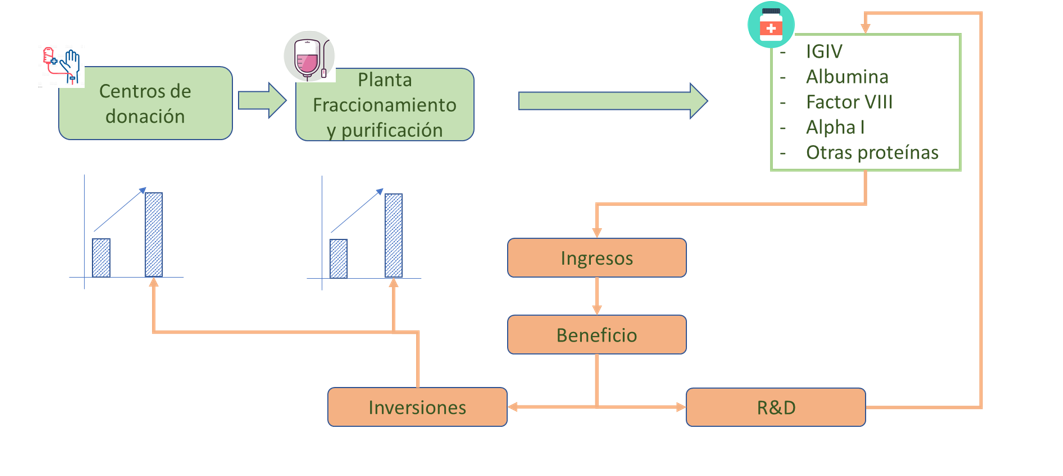

En el segmento de biociencia sería como hacer un café. Éste se obtiene cuando tiras agua caliente en café molido, el agua con el café pasa por un filtro y el resultado es la esencia del café en una taza. Manteniendo las distancias, en Grifols hace algo parecido: en los centros de donación obtiene el plasma (café+agua), lo lleva a una planta de fraccionamiento y purificación (filtro) y obtiene su esencia: las proteínas plasmáticas (hemoderivados). Pero, aunque todos tuviéramos una máquina de “café” en casa, no sería fácil obtener el mismo número de proteínas y mucho menos al mismo coste. Conclusión: Grifols tiene una ventaja competitiva en el proceso de producción.

¿Y cuánto “café” tienen las personas? Pues un adulto de unos 70kg tiene entre 3 y 4 litros de plasma (del total de 42 litros de líquido). De aquí se obtiene una de las numerosas proteínas sanguíneas para luego venderla como producto hemoderivado[2]. Este plasma es obtenido a través de donaciones, las cuales salen una media de 0.8 litros por cada donante[3]. Por tanto, tener acceso a los centros de plasma es clave: controlas toda la cadena de producción[4], conoces los costes y te permite tener una ventaja competitiva a través de la integración. Aquí, Grifols está integrada prácticamente al 100%, donde ha pasado de 160 centros en 2016, a 297 en 2019 y espera llegar a 370 en 2023. Incremento necesario para acompañar su crecimiento a futuro.

El plasma obtenido lo llevan a las plantas de fraccionamiento que tienen en España (Barcelona) y Estados Unidos (Los Ángeles y Clayton), cuya capacidad ha pasado de 8,6 millones de litros en 2014 a 15,2 hoy día y esperan llegar a 19 millones de litros en 2023. Hemos de tener en cuenta que añadir capacidad en el sector cuesta entre 4 y 5 años, principalmente por culpa de los permisos necesarios del regulador (FDA).

Una vez fraccionado y purificado el plasma, Grifols obtiene las siguientes proteínas:

- Inmunoglubina (IGIV): Utilizada para tratar inmunodeficiencias primarias y enfermedades neurológicas poco comunes.

- Albúmina: Empleada para restaurar pérdida de sangre y proteínas circulantes (cirrosis hepática, traumatismo, quemaduras graves…)

- Alfa-1 antitripsina: la falta de ella puede conducir a enfermedades pulmonares graves como el enfisema.

- Factor VIII: un factor de coagulación que permite tratar la hemofilia y otras afecciones que pueden provocar hemorragias internas.

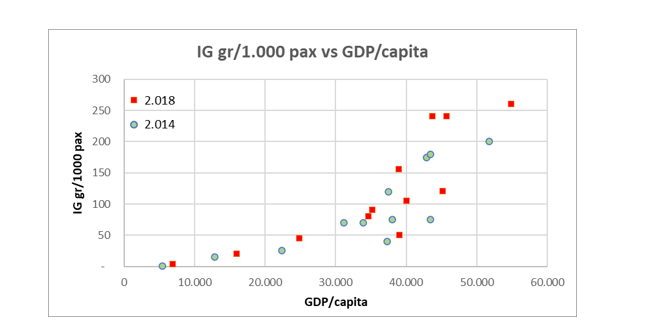

- Proteínas cuya demanda se espera que crezca a ritmos del 5%-6% por varios motivos aunque podríamos destacar dos: divergencias en consumo per cápita y nuevas patologías.

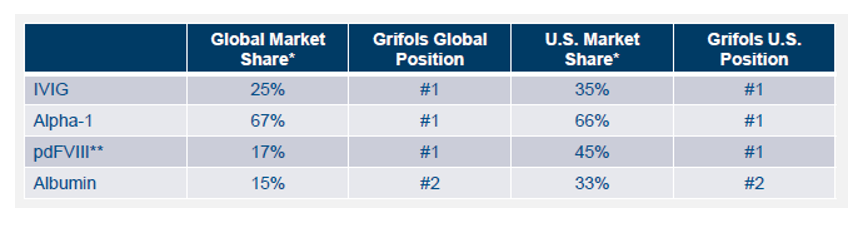

Y proteínas en las cuales Grifols goza de una posición de liderazgo.

Ahora ya podemos entender la cuenta de resultados de Grifols:

Ingresos: es igual al número de proteínas obtenidas x precio por unidad x cantidad por litro de plasma. Por tanto, como la cantidad por litro de plasma es más o menos constante, los ingresos serán mayores cuantas más proteínas pueda sacar. De aquí que su competidor CSL obtenga mayor ingreso por litro de plasma tratado.

Costes: el de recolectar plasma (materia prima), fraccionarlo y purificarlo. Estos dos últimos bajan a medida que la capacidad de utilización de la planta aumenta.

En definitiva, que si Grifols es capaz de obtener más cafés (proteínas) por cada cápsula de café (plasma), mayores serán sus beneficios.

En resumen, la esencia de la empresa es:

A mayor número de proteínas vendidas mayores beneficios, que pueden destinarse a: uno, aumentar capacidad en donación, en fraccionamiento o en ambas, y dos, a aumentar I+D para obtener nuevas proteínas o nuevas patologías a las que tratar. En definitiva, cuanto mayor eres mayor te conviertes, afianzando tu ventaja competitiva.

Valoración

A finales de 2019, en el segmento de biociencia, la empresa logró un margen operativo (EBIT) por litro de unos 80€, similar a los 4 últimos años, pero por debajo de los más de 100 alcanzados entre 2012 y 2014. Todo ello con una capacidad de fraccionamiento que se situaba en 13,5 millones de litros. Para 2023 se espera que aumente hasta los 19 millones de litros gracias a la expansión de su plante de Clayton (Carolina del Norte). Por tanto, cabria esperar que el margen operativo (EBIT) aumentase de 1.080 a más de 1.700 (expansión y mejora márgenes).

A esto, hemos de sumar el beneficio operativo de la división diagnóstico y la de hospitales. El primero creemos que puede pasar de 216 a 285 millones, gracias al acuerdo accionarial con una de las mayores empresas chinas, Shangai RAAS[5], que le permiten entrar en el poco estructurado y creciente mercado chino. En el segundo la empresa ya ha citado su capacidad de alcanzar beneficios positivos en breve.

Por tanto, el beneficio neto podía pasar de los 625 millones de euros a más de 1.200. Lo que se traduce en un PER o precio por kilo de beneficio de 11.9x. que si lo multiplicamos por 16x (menor que los 18x que ha cotizado de media estos últimos 10 años o a los 23x de su competidor CSL), nos arroja un margen del 33% o del 50% si empleamos la media histórica de PER.

Pero esta valoración no tiene en cuenta dos potenciales vías de crecimiento:

Shangai RAAS: el acuerdo con el segundo operador de plasma chino no se circunscribe únicamente al segmento de diagnóstico, sino que le abre la puerta a entrar en el de biociencia y consolidar un mercado muy fragmentado. Shangai RAAS cuenta con 41 centros de plasma, mucho más de los 4 que tiene la competidora australiana CSL en China.

AMBAR (Alzheimer Management by Albumin Replacement): es un ambicioso proyecto contra el Alzheimer que ya está en fase III con muy buenos resultados que permiten reducir la progresión de la enfermedad. El coste por paciente podría ser de unos 5.500$/año[6], muy poco si lo comparamos con los más de 12.000$/año que cuesta el tratamiento o lo 340.000$/año que cuesta todos sus cuidados[7].

Si Grifols pudiese alcanzar el 6% del total de 12 millones de enfermos entre Estados Unidos y Europa, las ventas podrían ascender a 4.000 millones de euros (equivalente al 80% de las ventas de 2019), pero bueno que no nos lleve a engaño, esto no significa que duplique ventas de la noche al día. Antes hay que añadir capacidad, tener en cuenta otros jugadores. Aunque lo cierto es que beneficio lo será.

Otras patologías: como por ejemplo los proyectos PRECIOSA para la utilización de la albúmina en cirrosis (fase III) o APACHE para el tratamiento de pacientes con insuficiencia hepática aguda sobre crónica (fase III).

Y con todo esto, ¿por qué ha bajado de 33 que cotizaba en abril a menos de 22 que cotiza hoy día? Pues no lo sabemos, pero le pesan dos noticas:

Obtención de plasma. En Estados Unidos, donde se obtiene principalmente de donaciones a cambio de una recompensa económica, ni el cheque de Trump ni el miedo a contagio han ayudado a las recolectar plasma. Ambas son temporales. Pero vayamos a los datos. A cierre de junio, Grifols tenía unos 2.000 millones de euros en inventarios, equivalentes al 40% de las ventas. Éstos bajaron un 17% si los comparamos con los de marzo, que es acorde con la bajada de ventas de Paysign, la empresa que concede las tarjetas con las que reciben el dinero los donantes. Tanto Grifols como Paysign coinciden que a partir de octubre la situación se normalizará. Pero, aunque no fuera así y Grifols tuviera que doblar lo que paga por donación (donor fee) estaríamos hablando de unos 50$ por 15,6 millones de donantes, unos 670 millones de euros de sobrecoste, menos de la pérdida de 3.700 millones de euros de capitalización.

Jeff Bezos decía “temo más a dos chavales en un garaje que a la competencia que conozco”, con lo que el riesgo de Grifols no está en la competencia directa, sino en productos biosimilares. Ejemplos de ellos son Argenx, UCB o Momenta. Esta última fue adquirida en agosto de 2020 por Johnson & Johnson por más de 6.000 millones de dólares. Cuenta con 5 productos que van desde fase preclínica hasta fase III para distintas indicaciones. Se estima que pueda arrebatar parte del negocio de IVIG que tiene Grifols equivalente al 30% de las ventas. No obstante, pasarán unos cuantos años hasta que esta oferta entre en el mercado y cuando lo haga, proyectos como AMBAR harán incrementar también la demanda de proteínas plasmáticas.

En resumen, creemos que invertir hoy día en Grifols es hacerlo en una empresa con excelentes ventajas competitivas, considerada estrategia para EEUU[8], buenos flujos de caja, y con capacidad para crecer tanto en márgenes como en ventas. Todo ello a un PER 12x.

Como diría George Clooney: Nespresso, what else?

“No se puede desatar un nudo sin antes saber cómo está hecho” Aristóteles.

Como siempre, cuidaremos de sus inversiones como si fueran nuestras, porque en realidad, nuestros ahorros están con los suyos.

Un cordial saludo por parte de todo el equipo.

Xavier Brun

Head of Equity, Europe

Nota: este documento no es una recomendación de compra o de venta. De forma directa o indirecta mantenemos posición en las compañías aquí expuestas.

[1] Trea European Equities es un fondo de derecho luxemburgués, UCITS, con liquidez diaria y traspasable fiscalmente en España al tener más de 500 inversores. Se puede contratar directamente en la web de Trea o en plataformas como Allfunds, Inversis o Fundsettle.

[2] Hemoderivado: Substancia derivada de la sangre.

[3] https://www.fda.gov/media/70951/download

[4] Es importante no romper la cadena de frío en todo el proceso, desde la donación hasta el producto final.

[5] Grifols cede el 45% de la división de diagnóstico a cambio del 26,2% del accionariado de Shangai RAAS.

[6] Teniendo en cuenta los gr/paciente/año de IVIG y Albumina para un paciente promedio de 65kg.

[7] https://www.beingpatient.com/alzheimers-cost/

[8] Wikileaks destapó en 2010 que Grifols era considerada empresa estratégica para los interese de EEUU y que debía ser protegida.