El fondo Invesco Pan European Structured Equity invierte en RV Europea. El fondo fue creado en noviembre del 2000, por lo que contamos con amplio histórico. El fondo busca obtener crecimiento de capital a largo plazo invirtiendo en una cartera diversificada de compañías de gran capitalización con sede en un país europeo o que realicen la mayoría de su actividad en países europeos, incluyendo UK.

El fondo se concentra en valores con perfiles de riesgo-rentabilidad atractivos, identificados por un proceso sistemático de inversión bottom-up que se basa en cuatro ideas: Expectativas de beneficios, sentimiento del mercado, gestión y calidad y valor. Una de las características del fondo es que usa métodos cuantitativos, como técnicas matemáticas, lógicas y estadísticas para fines de selección de acciones, junto con un sistema de gestión de riesgo basado en el control de la volatilidad. Este enfoque le lleva a posiciones muy activas en relación al índice de referencia.

Este estilo de inversión busca tener un comportamiento mucho mejor en los momento de estrés de mercado, y tener un comportamiento igual o levemente inferior a los índices en los momentos más alcistas del mercado, siendo en suma más rentable que sus referencias a largo plazo.

Actualmente sus gestores son Michael Fraikin desde 2002 que se unió a Invesco en 1998 como jefe de estrategias cuantitativas y Thorsten Paarmann desde 2007. Son dos gestores experimentados y con un estilo de gestión cuantitativo.

Su índice de referencia es el MSCI Europe y su categoría RV Europa Cap. Grande Blend. Actualmente gestiona 6.263 millones de dólares. ISIN: LU0119750205.

Evolución del Invesco Pan European Structured Equity

En el gráfico superior podemos ver que ha superado tanto a su índice y categoría en los últimos años, situándose en el percentil 27 de media desde el año 2010.

Principales ratios e indicadores del Invesco Pan European Structured Equity

El fondo tiene una volatilidad a 3 años de 12,08 y de 13,33 a 10 años reducida si la comparamos con la volatilidad media de su categoría a 10 años, de 15,85. Además, a 10 años es el 10º fondo menos volátil de los 142 de su categoría, y el 11 con menor caída máxima (-43,6%), manteniendo unas posiciones parecidas a 3 y 5 años, lo que muestra que su enfoque al control del riesgo es muy eficiente.

Por otro lado, esta gestión del riesgo no le hace perder rentabilidad, habiendo batido tanto a su índice y categoría a 3 y 5 años, con una rentabilidad del 12,81% a 5 años. Si vamos a un plazo temporal más largo, se sitúa como el 5 fondo más rentable a 10 años, habiendo batido a su índice y categoría en un +3,17% y +3,62% de forma anual.

Por ello, su ratio de Sharpe es de 0,78, muy superior a su índice y categoría, demostrando su mejor relación rentabilidad-riesgo. Además, su gestión más defensiva pero más rentable le lleva a generar un Alfa de 2,52, creando un exceso de rentabilidad para su riesgo asumido en relación al índice, por lo que está creando valor para sus partícipes.

Tiene una elevada correlación con su índice, pero consigue diferenciarse lo suficiente de él generando un Tracking Error de 4,20 con su enfoque defensivo. Pese a no ser un TE elevado, los gestores consiguen crear valor por encima de las comisiones que cobran con una mejor gestión del riesgo acompañada de una mejor rentabilidad a largo plazo. Tiene un ratio de costes netos de 1,57%, lo que es algo relativamente bajo en relación a la media de su categoría.

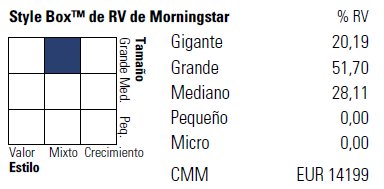

Style Box del Invesco Pan European Structured Equity

En su estilo de inversión vemos que tiene un sesgo importante por empresas gigantes y grandes, pero con cierto peso de las empresa medianas, en línea con su índice de referencia.

Principales posiciones del Invesco Pan European Structured Equity

En sus primeras posiciones vemos un reducido peso de las 10 mayores, pero que si lo comparamos con el índice vemos que concentra más las inversiones, dado que su peso en el índice es del 17,18. Está muy diversificado, con 105 acciones en cartera y con un peso reducido de cada una. Actualmente su mayor posición es un fondo monetario de Invesco, lo que nos muestra su visión más defensiva en este entorno