De momento la operación en Flat para operar la curva de tipos americana ha empezado bien y ha conseguido romper con fuera su media de 50 sesiones. Esperemos que siga así ya que es la posición más ambiciosa que tengo en cartera.

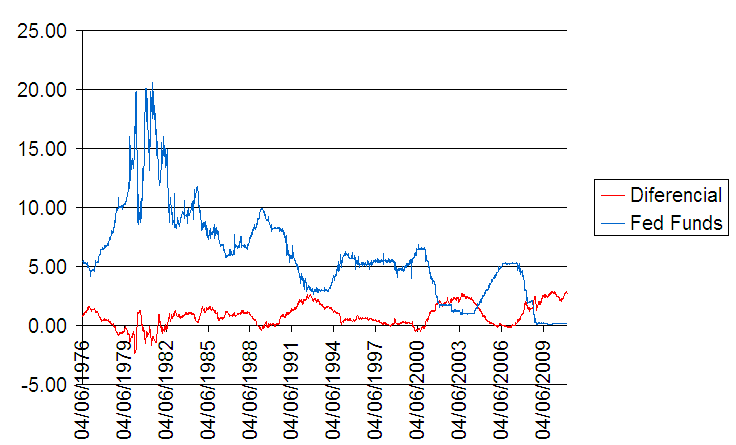

Me estaba preguntando cuanto tiempo tardaría en aplanarse la curva de tipos (diferencial bono a 10 años - 2 años). Miremos los últimos 35 años:

En rojo el diferencial entre ambos bonos y en azul los Fed Funds, una de las herramientas que la FED tiene a su disposición para manejar la política monetaria. Si observamos los últimos ciclos (los más claros de ver) observamos que el diferencial empezó a aplanarse antes de que los tipos de interés americanos empezaran a subir.

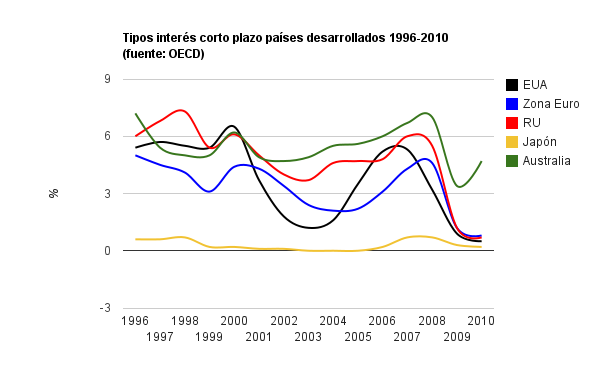

Vayamos por partes. Hace poco Trichet anunció que era probable que tenga que subir los tipos de interés en la eurozona, ya que la inflación ha tenido un importante repunte. En su discurso usó las palabras mágicas "strong vigilance", que en el pasado, tal y como dijimos aquí, ha sido el código que utiliza el banquero central europeo para avisar de subidas de tipos. Todo esto hace que se acerque el nuevo ciclo de tipos al alza. ¿También para los Estados Unidos?

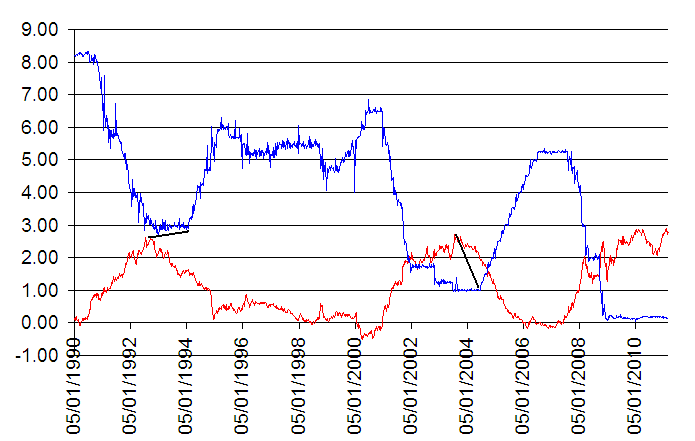

Fuente ambos gráficos: Libro Contrarian Investing

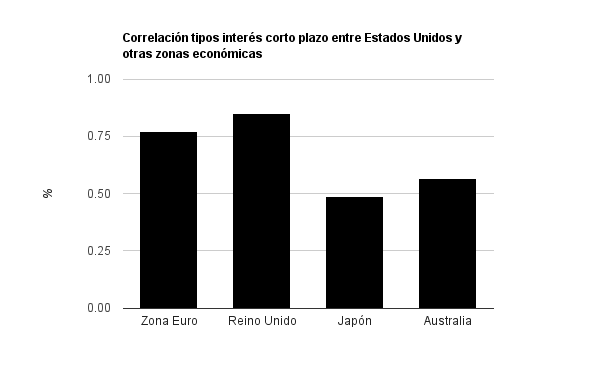

Como se observa, los ciclos de tipos están muy correlacionados en los países desarrollados. Esta vez Europa ha tomado la delantera y sabemos que EEUU sigue diciendo que mantendrá los tipos al mínimo sin aclarar cuando esta situación puede acabar. Sin embargo, ya Bernanke hace un par de semanas empezó a variar su discurso declarando lo siguiente:

"Mr. Bernanke said the Fed can't stay "too easy too long" and must act before some economic indicators -- such as full employment -- reach acceptable levels."

O lo que es lo mismo, que las presiones inflacionistas preocupan y que si hace falta se subirán los tipos incluso si el paro sigue siendo muy alto.

Por todo esto a mi me parece que aunque los tipos de interés fijados por los bancos centrales no se han movido, si que hemos entrado en una nueva fase que favorece el aplanamiento de la curva.

Si ponemos un poco de zoom a la primera imagen de este artículo, veremos que el diferencial entre el bono a 10 años y el bono a 2 años suele aplanarse bastante tiempo antes que los FED Funds empiecen su escalada al alza. Por tanto, si se repite el patrón, que el diferencial se aplane desde ya, sería bastante normal si consideramos que la FED puede iniciar su ciclo de subidas de tipos a finales de año o mediados de 2012. (En la imagen señalo el máximo del diferencial y el punto en que los FED Funds empiezan un nuevo ciclo alza)