Ya estamos aquí de nuevo. Lo que no sé, es si podré continuar desde ya con el ritmo de publicación, o tendrá que ser a partir de la semana que viene. Depende de cuestiones que quedan fuera de mi alcance.

Antes de continuar, en un comentario se me 'acusa' de meter mucho rollo teórico y se me pregunta que cuándo voy a 'mojarme'.

Para poder contestar a esa pregunta, debería saber qué significa exactamente 'mojarse'. Desde luego, si lo de 'mojarme' se refiere a decir si la bolsa va a subir o a bajar, sin duda que jamás lo haré, porque ni yo ni nadie lo sabe. Si se refiere a dar entradas o salidas u operaciones concretas, tampoco lo haré: yo me limito a explicar cuanto sé de cómo funciona el mercado de derivados, y de las cosas que se pueden hacer con ellos, y cómo hacerlas. A partir de ahí, cada uno tendrá que llevar a cabo su propia operativa. Y en artículos anteriores, ya se han explicado algunas que suelen resultar bastante rentables, ya que mejoran los resultados en todos los casos (se gana más cuando se acierta y se pierde menos cuando se falla).

Para lo que voy a contar hoy, parece el peor momento, ya que, es precisamente en la situación de mercado que estamos viviendo, cuando más problemas plantea. Hay que tener en cuenta el hecho de que el mercado está atravesando el peor crack de su historia, que se han batido récords de movimiento nunca antes vistos, y que esos récords han vuelto a ser batidos a la sesión siguiente o en un par de sesiones.

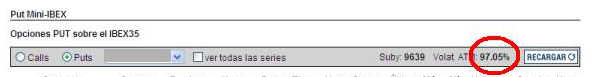

Un lector, me ha enviado una captura de pantalla que muestra lo que digo. En ella, vemos una volatilidad de las opciones al dinero del 97%. Algo que jamás a lo largo de la historia había sucedido.

Cómo estar en el lado ganador de la desviación típica.

Ya vimos que la volatilidad no es otra cosa que la desviación típica de la serie de cotizaciones de un activo. También vimos que un índice es una media ponderada por capitalización bursátil, y que, con algunas consideraciones, en general cumple las condiciones de una distribución normal.

Como se dijo, el 95% de los valores de una distribución normal, se encuentran a una distancia de +- 2 desviaciones típicas. Cuando se habla de desviación típica, se abrevia refiriéndose a ella como sigma, por la letra griega con la que se la representa.

Claro, que hablamos de un índice que cotiza en tiempo real, y que, por ello:

1. La volatilidad no es constante en todo el periodo. A medida que las cotizaciones se alejan de la media, la volatilidad sube (aumenta la anchura de la sigma), mientras que si se acerca a ella, la volatilidad baja (disminuye la anchura de la sigma). Por eso, aunque normalmente se confunde brusquedad en los movimientos con volatilidad, no siempre es así. Si esa brusquedad es para acercarse a la media, la volatilidad bajará considerablemente.

2. Cada vez que se produce una nueva cotización, la serie cambia. Aplicando la fórmula, se obtendrá la nueva desviación típica, pero también una nueva media.

3. Como consecuencia de lo anterior, un precio que hoy estaba a dos sigmas de distancia de la cotización, y que por tanto tiene una probabilidad de entre el 0 y el 5% de alcanzarse, ahora puede estar tan sólo a 1 sigma de distancia, en cuyo caso, la probabilidad de no alcanzarse va a ser de entre el 0 y el 16%.

Operativa posible.

En cualquier momento, podemos considerar la distancia de seguridad de 2 sigmas arriba y abajo de la cotización actual. Si además, somos capaces de localizar zonas de soporte y de resistencia, a menos de 2 sigmas de distancia arriba o abajo, podemos vender put y call de esos precios de ejercicio que se encuentran a 2 o más sigmas de distancia de la cotización actual.

La forma de calcular a cuántas sigmas de distancia se encuentra un strike respecto de la cotización actual, es:

Diferencia = Precio de ejercicio - cotización actual

Raíz = Raíz cuadrada del cociente entre 250 y las sesiones a vencimiento.

Factor = Volatilidad de las opciones al dinero (ATM) multiplicada por la cotización actual.

Distancia en sigmas = Valor absoluto (Diferencia) * Raíz * 100 / Factor

Ejemplo. Calcular a qué distancia en sigmas está la put 8400 sobre el Ibex con el Ibex cotizando a 9500, con una volatilidad del 28% y faltando 6 sesiones para el vencimiento.

Diferencia = 8400 - 9500 = -1100

Raíz = Raíz cuadrada de 250/6 = 6,454

Factor = 28*9500 = 266000

Distancia en sigmas = 1100*6,454*100/266000 = 2,67

La probabilidad teórica de que, estando el Ibex en 9500 a 6 sesiones del vencimiento con una volatilidad del 28% llegue a cotizar a 8400, que está a una distancia de 2,67 sigmas de la cotización actual es de 0,004%. Por tanto, si la vendemos, tenemos un 99,62% de probabilidades de quedarnos con la prima.

Consideraciones adicionales.

La primera consideración importante a tener en cuenta es que la cotización actual no tiene por qué ser la media (de hecho, la mayor parte de las veces no lo será). Por tanto, la distancia en sigmas real a la que se encuentre el precio de ejercicio considerado, no será la misma calculada en la fórmula anterior. A cambio, si la real (la que se refiere a la media) es menor, la prima a cobrar será mayor (y, como es lógico, el riesgo de que entre en el dinero será mayor). Si la distancia real es mayor, la prima ingresada será menor (y como es lógico, el riesgo de que entre en el dinero será menor.

La segunda consideración importante es el hecho de que la volatilidad, como se ha dicho, puede cambiar. Y si aumenta, acercará el precio de ejercicio en términos de sigmas. Aumentará por tanto, el riesgo de que entre en el dinero.

La tercera consideración importante es el hecho de que, si vendemos call y put alejadas al menos dos sigmas de la cotización actual, la prima ingresada será pequeña. Fácil de llevársela íntegra, pero pequeña.

Recomendaciones.

Al ser pequeña la prima cobrada, conviene no arriesgar demasiado si se va a utilizar esta estrategia. Cabe decir que, por su propia naturaleza, tiene un 95% de probabilidades de que nos quedemos con toda la prima. Pero ello nos asegura que habrá un 5% de las veces, que no será así, y si no se toman precauciones, podemos tener problemas. De hecho, la situación de mercado que estamos viviendo en la actualidad, es óptima para llevar a cabo este tipo de estrategia, debido a la altísima volatilidad, que hará que las primas ingresadas sean altas, pero con muchísimas precauciones, ya que los movimientos tan violentos nos pueden hacer mucho daño.

Por tanto, en el momento de comenzar a abrir las posiciones, es imperativo no apalancarse. Intentar abrir, en la medida de lo posible, la venta de call al mismo tiempo que la venta de put. Para la apertura de put, considerar la volatilidad algo mayor de lo que realmente es (un par de puntos porcentuales por lo menos) a la hora de elegir el precio de ejercicio. Para la elección de la parte call, se puede considerar la volatilidad actual real menos un par de puntos porcentuales. Esto conviene hacerlo porque el mercado siempre ha demostrado ser mucho más brusco en las caídas que en las subidas, y de este modo, estaremos algo más protegidos ante los posibles movimientos bruscos.

Si a medida que avanza el vencimiento, algún strike que tengamos vendido se coloca a una distancia menor de 1,3 sigmas, significará que, a partir de ese momento, hay un 10% de probabilidades de que entre en el dinero y nos cause pérdidas. En este caso, no hay que dudarlo: hay que recomprar ese strike, y tratar de recuperar la pérdida sufrida vendiendo de los dos lados (call y put) a dos sigmas de distancia otra vez, cuidando de que el apalancamiento no suba en exceso (se puede tener apalancamiento, pero bajo ningún concepto se debe permitir superar el factor de apalancamiento 4).

Conclusiones.

La estrategia planteada, aunque tal vez algo liosa, en realidad es sencilla de llevar a cabo y tranquila de manejar en un 95% de las ocasiones. De hecho, es tremendamente rentable en situaciones 'normales' del mercado. Solo va a plantear problemas en el caso de movimientos salvajes como el que estamos viviendo en estos momentos. Pero como dije cuando comencé a escribir en este blog, si hubiera algo que nos asegurara ganar dinero bajo cualquier circunstancia, todo el mundo lo utilizaría y no habría nadie que trabajara en otra cosa.

Amenophis.

Sacar partido de la desviación típica.

-

#1320/10/08 17:17

Otra cosa Ameno,

Cómo podemos saber la volatibilidad de las opcioens ATM? Hay algún broker que las dé? Ya veo que un lector sí las tiene, pero de donde las puede ver? Interactive broker da la Volatibilidad implicita pero no la Desviación standadar que yo sepa.

Este es un artículo clave, por esto hay más dudas y preguntas.

gracias y saludos. -

#12Anonimo20/10/08 04:02

Hola. El "truco" es el siguiente.

Si se realiza la estrategia de dos sigmas y se lleva al vencimiento:

El 95% de las veces ganaremos poco, y el 5% restante perderemos todo lo que hemos ganado en las 95% anteriores (o más, si la distribución real tiene colas más pesadas que la normal).

Por eso es por lo de cerrar la operacióń cuando el precio se acerque a a menos de 1,3 sigmas.

En teoría, no existe ninguna estrategia con opciones que permita esperanza positiva.

Saludos,

MAteMA -

#11Anonimo19/10/08 20:46

Estoy de acuerdo con el primer anonimo

-

#1019/10/08 17:45

Hola Ameno,

No entiendo cómo resulta de las 2.67 sigmas, la probabilidad de 0,004%, ni las 99,62% de probabilidades. No entiendo cómo de un número se va a otro.

saludos. -

#9Anonimo18/10/08 18:21

Interesante operativa.

Pero le veo una "trampa" o si no no lo he entendido bien.

En el ejemplo hablas de una probabilidad mayor del 99% de quedarte con la prima, pero luego comentas que por si acaso, si baja a Sigma 1,3 es conveniente cerrarse.

Lo que entiendo es que entonces la probabilidad de la operación no la tenemos que tener en cuenta hacia el precio objetivo,si no al sigma 1,3. Es decir, la probabilidad de que ese sigma 2,67 llegue a un Sigma 1,3 será mayor que la que expones.

No podemos enfocar la operación con estadísticas sobre precio vencimiento y luego hablar de "por si acaso" antes de ello nos cerramos.

En resumen, tendriamos que estudiar la probabilidad de que ese Sigma 2,67 llegue a Sigma 1,3 para valorar el riesgo de la operación.

No lo ves así??? -

#8Anonimo17/10/08 18:22

Amenophis, muchas gracias por continuar con el blog. Espero que te hayas recuperado de tus problemas de salud.

No sé si he entendido bien esta entrada. La estrategia consiste en aproximar (en el momento de la venta), las cotizaciones de las seis sesiones futuras que quedan para el vencimiento de las opciones a una distribución normal centrada en la cotización actual y con una volatilidad igual a la volatilidad anual multiplicada por un factor de corrección que depende del número de sesiones.

Como esta aproximación es una “foto” en un momento concreto, según avanza el tiempo hay que ir analizando como evoluciona la distribución normal inicial para ir tomando decisiones para que los strikes con los que hemos entrado no se acerquen demasiado (en unidades de sigma) a la media.

¿Esto es así o me he liado totalmente?.

Muchas gracias de nuevo.

pablo -

#7Anonimo17/10/08 16:56

No creo que se puedan llevar a cabo estrategias con una probabilidad de acierto del 95%, sino,

me imagino que serías millonario (en euros) -

#6Anonimo17/10/08 10:11

Hola Amenophis,

Muy buen artículo, como los anteriores.

Esta operativa que propones, venta de call y puts alejados de la cotización, ¿es la que llaman "cuna vendida"?

Aparte tengo otras dudas más técnicas por si me las pudieses aclarar.

- Cuando la cotización se acerca (1,3 sigmas) a uno de los strikes propones recomprar ese strike y vender de los dos lados (put y call). ¿Hace falta vender de los dos lados o podríamos vender solo del lado que ha ido mal? Lo digo por no seguir aumentando el riesgo, aunque no sé si lo que digo es cierto.

- También hablas de apalancamiento,¿Cómo se controla que el apalancamiento no suba de 4?

Muchas gracias por volver al "trabajo", es un placer leerte.

Saludos -

#5Anonimo17/10/08 07:07

Hola Amenophis.

Oye podrias poner un post que explique de forma sencilla (para un "layman") sobre el tema de los derivados de cobertura de tipo de cambio que tanta atención mediática han tenido en México estos últimos días y que están relacionadas con la devaluación del 20% del peso mexicano respecto al dólar? Te paso un link al respecto: http://www.eluniversal.com.mx/columnas/74467.html -

Hombre Fernan, yo no he dicho que esa sea la probabilidad real. Es la probabilidad para el ejemplo que he puesto, con una volatilidad del 28%. Teniendo en cuenta que esta cerca del 97%, con respecto al cierre de hoy, el strike que tiene un 95% de probabilidades de no alcanzarse en 6 días es el 6700. Eso ya son 3000 puntos.

Pero tal y como he dicho en el artículo, la volatilidad va variando, y la cotización también. Por eso, habrá que ir adaptando la estrategia.

En lo que estoy totalmente de acuerdo contigo, es en que, por volatilidad, ahora las primas obtenidas en la venta de opciones son muy suculentas, pero también el riesgo que se asume en medio de esta locura es enorme. Es más sosegado emplear esta estrategia en tiempos de normalidad. Ahora mismo, tal como están las cosas, uno se juega un infarto (aunque eso no solo es válido para las opciones ;-)) -

Madre mía... cuando hablas de que la probabilidad de que en 6 días se haga 1.100 puntos es mínima, me suena a otra época!! Ahora mi mujer me dice: ¿cómo ha ido hoy la bolsa? Y si le digo que el ibex ha subido o bajado un 5%, me dice: "no es mucho, ¿no?" ¡Joer, y hace pocos meses un 3% en un día era un terremoto!!

En fin, que no veo el patio ahora para vender opciones... esto está de locura.

s2 -

#2Anonimo17/10/08 01:12

En primer lugar, enhorabuena por el blog. Las opciones es un mundo relativamente nuevo para mi, y me parece que lo estás explicado de una manera bastante clara. Aunque algunos artículos me los voy a tener que leer varias veces para entenderlos bien.

Conocía en concepto de las opciones en teoría, de compra de calls y puts para coberturas. Pero desconocía que se podían vender. Y por lo que veo las estrategias que propones son principalmente de venta.

Una pregunta. ¿Que broker usas para la venta? (el mio no permite, que yo sepa)

Otro duda que tengo sería ¿Se pueden hacer compras/ventas condicionadas a la cotización del subyacente? O hay que estar "pegado a la pantalla" y cuando el IBEX llegue a tal punto, comprar o vender las opciones correspondiente?

Saludos,

Kalte -

#1Anonimo17/10/08 00:28

Hola,

interesante entrada.

Me surge la siguiente pregunta: si la probabilidad de conseguir la prima es 95% y un 5% de que no sea así, si, por ejemplo, falla.. ha sido algo muy improbable, luego, si siempre se puede conseguir una operación con el 95% de probabilidades de éxito... es imposible perder jugando muchas veces, .. o no?