WORLD 26/8/2008

Dejamos este diario hace dos meses y lo reanudamos ahora que acaba Agosto. Lo reanudamos con las lecturas y reflexiones de este verano. Todas las lecturas son de blogs y entrevistas en USA. Esto es un diario de trading, así que cuando hablamos de lecturas, nos referimos a lecturas asociadas a esta actividad de trading. Un diario ayuda al trading. Ya de por si un diario del tiempo que pasa, reflejarlo, ayuda a crearse una música interior. A ser tu mismo. Pero asociado a una actividad debe ser más ambicioso. El diario es entendido como un instrumento de trading con sus funciones y objetivos. Entre ellos está enterarse que está pasando y que hacen y opinan otros traders.

Las lecturas vuelven sobre temas reiterativos, obsesivos y que afortunadamente son tratados por otros y también hechos públicos. El diario es soporte y origen también de 4 sistemas de trading, donde se opera activos como el dólar, el oro, divisas correlacionadas con el petróleo como el CAD y el AUD y portafolios de acciones value, tecnológicas y el índice S&P además del futuro del S&P en base al VIX como referencia . Se opera par trading y spreads, y el trading de los picos del Vix exitoso de la presidencia Trump, con espacios temporales que van desde el intradiario hasta el anual. Todos estos sistemas tienen coherencia con el diario y en parte han aparecido por la voluntad de dejar notas escritas periódicamente. Y con eso crear algo. En concreto crear sistemas especulativos, donde comprando y vendiendo se gane mas sistemáticamente que se pierda y esto se haga con el mínimo riesgo posible. Un riesgo controlado activamente. No somos inversores. No sabemos qué va a pasar en el futuro.

Todos los sistemas mencionados, a pesar de sus diferencias, han pasado los mismos condicionantes de partida y todos han sido desarrollados con metodología quant. Los principales condicionantes son que en todos e individualmente e independiente de correlaciones con los otros, se desarrolla una gestión de riesgo activa a través del tamaño de la apuesta. También asociado a esto último, todos tienen la característica del echar una moneda al aire. Esto es , que sus resultados son independientes entre si. Cada tirada es un volver a empezar. No hay memoria que arrastrar, pero de los datos así sacados se sacan muchas cosas operables matemáticamente. Aquí se sigue la elección que utilizaron los quants en el MIT de Massachuset en los años setenta copiando oficio de los matemáticos metidos a jugadores de casinos.

Antes de esto y hace mucho, se optó por posicionarse en ciertos temas cruciales a la hora de operar. Me refiero a la diversificación como camelo de reducción del riesgo, al entendimiento de que el mercado es algo vivo, interconectado y en evolución y que requiere una metodología y un esfuerzo para entenderlo según se acelera y cambia. Esto último se enfrenta a una concepción rancia, estática y cíclica de la naturaleza del mercado y por tanto a como operarlo. Por último, la memez esa de los profesores universitarios americanos,( fuente principal estos últimos de las mayores idioteces sobre operar en el mercado), esa de que el mercado es eficiente o predecible. Aquí todo está enfocado a explotar las ineficacias del mercado, de un mercado no cíclico. Y hay que tener muy claras estas citas para ello.

Me sorprendía, la coincidencia en estos temas esenciales con los gurus del value, Munger y Buffett, pero después de lo de Apple ya no. Una cosa son lo que hacen ellos y otra los buffetinos del mundo. Además también se coincide con estos en que lo mejor que puede hacer alguien que empieza, es operar un solo índice y dedicarse a eso, y no imitar cosas más complicadas sin medios ni oficio. También se coincide en que lo peor que puede hacer alguien que empieza, es dedicarse a acumular cosas y volverse un experto en elegir cosas del catalogo Ikea financiero siempre publicitando compra de productos. Este verano y aquí volveré a citar a Buffet y a otro value, como referencia y confirmación de lo leído .Esto son ya demasiadas coincidencias, para alguien de la escuela técnica como yo. Y también una alegría de llegar a las mismas certezas desde otros inicios y métodos.

Un verano de lecturas, silencios buscados y baños en el mar con la saturación de turistas en las costas. Acompañados de niños de edades en torno a los diez años, cuya actividad y energía me ha vuelto a poner en forma físicamente.

Las lecturas, sobre los temas de siempre, que voy a nombrar

TRADING - Instrucciones

- Psicólogos

- Otros traders

- Mercados no cíclicos

- Nuevos operadores

RIESGO - Recesión

- Vix

ESTADO DEL MERCADO - Visión del mercado

- Tipos de interés

- Pelmas y apocalípticos

- Puntocom

Empezamos con el trading.

Han salidos algunas nuevas listas de instrucciones que siempre han sido populares y aparecen por todos los foros. Pero al contrario de las habituales que se publican, que serán al menos de 70 años atrás traducidas al español, estas son diferentes. El enfoque, la construcción de ellas es diferente y a mejor. No tratan de vendernos instrucciones fijas que reafirman una idea a seguir, una concepción del mercado con la que casarse. Más bien lo que intentan es reconocer estadísticamente de los traders que llegan al éxito alguna característica común. Que tienen en común. Es un enfoque más quant, en el sentido que primero se toman datos sin objetivos concretos y luego tras un análisis estadístico y un tratamiento, estos " cantan" unas instrucciones. No dejan de ser largas estas listas y bastante obvias. Tienen algo de libro de autoayuda falso, que siempre mosquea. Pero de una de ellas, la que más me ha gustado, voy a reproducir tres instrucciones para mi relevantes y frescas. Son estas tres ligadas entre si de un total de doce.

- La mayoría de los nuevos traders lo dejan, cuando consiguen enterarse de que cantidad de trabajo se necesita para conseguir ser bueno en este oficio.

- Estos nuevos traders que lo dejan no están dispuestos a pagar la factura que se les exige en coste de tiempo, estudio y operaciones necesarias en perdidas. Muchos tampoco tienen un soporte financiero para esto.

- La mayoría de los nuevos traders son aplastados por la curva de aprendizaje del oficio, la cual no la trabajan lo suficiente como para poder cruzarla y llegar al éxito.

Voy a intentar ampliar esto. Esta realidad no muy difundida.

Todos los traders legendarios que se han hecho millonarios usando su cabeza, como lo hacen los ajedrecistas o jugadores de póker, tuvieron siempre muy claro que deseaban ser traders ante cualquier cosa y que harían todo lo que fuera necesario para triunfar en ese oficio. Ellos pagaron facturas muy altas de pérdidas y tiempo y estudio. Esa es la fórmula mágica. En español se usa la palabra PERSEVERANCIA para nombrar esto.

Algo enlazado con esto he leído también, de un psicólogo, y que se dedica a escribir en un blog. Es de Finlandia y su nombre es Ericsson. El dice que popularmente cuando la gente se refiere a otros en actividades como la música, la ciencia, la medicina o los negocios donde destacan como genios o listos, se dice que tiene un " don".

Ericsson afirma este verano que ese " don" dista mucho de lo que la gente se imagina. Además que también tiene más poder del que se le atribuye. Afirma también que ese " don" lo tenemos todos, está dentro de nosotros y lo asimila a algo así como la practica programada e intencionada". Esto rompe con el enfoque tradicional del talento innato o de la valoración de la disciplina e instrucciones siguiendo un preconcepto o una escuela.

Creo que en el trading esto de la práctica programada e intencionada es la "simulación planificada y enfocada". Es la práctica día tras día, pero que todos nosotros podemos amplificarla si nos organizamos y conseguimos los instrumentos para ello mediante horas de simulación, como si estuviéramos operando en tiempo real. Algo parecido a los entrenamientos estratégicos de los futbolistas por poner un ejemplo. Una simulación bien organizada y con método y fines y perseverancia es la receta del verano del 2018 que está triunfando. En esto estamos estos días también, revisando y optimizando para la reentrada en Septiembre los instrumentos de simulación, que afortunadamente, llevan tiempo levantados y funcionando muy bien.

Pero la frase que en twitter a primeros de Agosto más me ha impactado es de un bloguero y trader famoso llamado Jim Oshaughnessy.

Pero antes y asociado a esto, voy a recordar la frase del filosofo griego Heraclito, el más oriental de los de su época. Es la conocida de que ningún hombre puede cruzar el mismo rio dos veces. La explicación es que el agua nunca va a ser la misma y que el hombre envejece, y cambia y tampoco será el mismo la segunda vez.

Pero se ha escrito ríos de tinta sobre esa frase. Muchos psicólogos la usan para aconsejar vivir el presente y despertar de ensoñaciones del pasado o en función de un hipotético plan de futuro. Para mí, trata de recoger a los maestros zen cuando hablan del budismo. Estos lo describen con tres palabras " Facil, todo cambia".

El bucle de irrealidad y ceguera de no percibir esto, también operando en un mercado financiero evolutivo y transformándose llega a ser infinito. Para Heraclito es muy difícil conocer la realidad cambiante, el devenir, y los simulacros de recurrir a las certezas de lo de siempre , lleva al fracaso. Esto es lo que avisa. y lo hace con pericia porque siempre cruzamos puentes y al menos en algunos de esos momentos nos hace reflexionar.

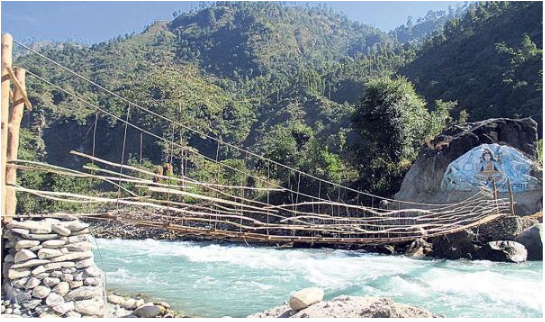

Una foto de un puente por senderos de montaña de Asia, de otras vacaciones. Un puente con palos y cuerdas que se entrelazan y se recuperan de un rio bravo que los destroza y desplaza. Un rio que cambia de estación a estación. Difícil no pensar en Heráclito con algo así. Además al final del puente alguien ha pintado un buda sentado observándote cruzar. Esa agua que cae a los océanos acabará calentada y acidificada como nunca antes lo ha sido. Y esta transformación del agua ya es irreversible desde hace tiempo.

Viene esto a cuenta , porque voy a reproducir lo que para mí ha sido el tweet del verano. Supongo que a Oshaughnessy le pasara algo parecido a mí . Si escribes en un blog hay gente nueva que pregunta. No explícitamente, por una receta, pero como hacer para subsistir y triunfar operando en el mercado financiero. Yo suelo contestar con datos, metodología, lectura de los que triunfaron, información de instrumentos y cosas así. Pero lo que en el fondo preguntan es por otra cosa, que no se contestar.

Preguntan por una receta mágica o de calidad. Oshaughnessy lo resuelve con brillantez. Echa mano del concepto de "edge". Un término y concepto viejo pero que sigue acertado. Un "edge" es una ventaja competitiva sobre los demás que te permita ganar en el trading. No hace falta saber mucho de todo, solo un comienzo de tanteo tocando todos los palos, pero al final llegado un momento, debes especializarte en donde crees o sabes que eres más competitivo que los demás. Con eso serás un profesional y vivirás del trading. Utilizando la analogía del fútbol se entiende mejor.

Bale es un estrella porque su edge es correr por la banda con el balón en los pies más rápido que nadie, incluso de los que le persiguen sin balón. Modric o Casemiro, por otros edges. Esto lleva también a Jim Simons, cuando dice que en las operaciones del mercado financiero son despreciables los que piensan en manada. No se piensa nada bien en manada dice Simons. Especifica que por eso en sus trescientos empleados mejor pagados del mundo haciendo trading e inversiones financieras no hay nadie de las universidades de economía o negocios americanas. Fácil , no hay "edges" para manadas.

Mi tweet del verano es:

" Los mercados cambian minuto a minuto

la naturaleza humana difícilmente

cambia de milenio en milenio.

Aquí encontrarás tu edge "

Creo que se dirige en especial a los que empiezan, pero es asimilable por todos los que no deberíamos perder ventajas competitivas. Gran parte de los traders y artículos de operadores analizados este año en los cuadernos, abordan este escenario. Gran parte de las lecturas del verano inciden sobre este tema desde diferentes puntos de vista. La inteligencia artificial, ya aprende sobre sí misma, no necesita de expertos, con sus algoritmos simula partidas sobre sí misma y acaba jugando mejor que nadie. No necesita del pasado. Necesita de la práctica deliberada y los algoritmos. No hay experto humano que consiga batir esto. Cuando tratamos sobre máquinas inteligentes ganando a juegos del azar, aventuré que esto acabaría implantandose en las operaciones del mercado financiero, porque históricamente estos progresos siempre han acabado aplicados en las apuestas por dinero. Y no hay un escenario de apuestas más potentes, que el financiero.

En los últimos años se ha incorporado al mercado americano ( siempre me refiero a este mercado y operó en él , porque es el único que me facilita datos) 20 millones de dólares de inversores y traders. Son una nueva generación. A diferencia de los que llevamos un tiempo, estos traders aprenden operando y fallando. Y aquí voy hacer otro inciso. Estos diarios también pretenden imitar y dar tributo a la figura de Wyckoff y a su periódico de The Magazine of Wall street, esencialmente de dos maneras. La primera, entendiendo el mercado como una relación entre diferentes tipos de operadores y las relaciones que se establecen entre ellos,. Es decir la cotización, el precio, no será más que el resultado de estos componentes del mercado interactuando. Lo otro es la fabulosa actividad de análisis técnico que realizó Wyckoff desde 1915 hasta 1925 en The Magazine, describiendo y entendiendo cómo operaban las estrellas del trading de esa época anterior a la gran recesión. Todo un legado válido hoy en día.

La característica de estos nuevos y jóvenes traders es que no se dedican a autoconfirmar preconceptos heredados que justifican las operaciones. No lo necesitan, se falla y se aprende. Lo mismo que la nueva inteligencia artificial aprende también simulando y jugando sobre si misma con algoritmos sofisticados. Se toma datos y se aprende. No es que a los de otra generación no se nos hubiéramos ocurrido esto. Lo que pasa ahora es que los instrumentos técnicos y la accesibilidad al mercado permite esto ahora. Antes no se podía aprender a base de fallos. Pero ahora se puede acceder a cualquier activo mundial del mercado y operarlo a coste casi cero desde tu casa o donde quieras en cantidades insignificantes que funcionan igual que las sumas enormes. Y con eso ir tomando datos y aprendiendo. Esto es nuevo. Creo que se tiene una ventaja sobre los anteriores. Además la tecnología de los smartphones hace que no se tenga que estar sentado cumpliendo un horario para operar a " toda hora". Algo que por otro lado es absurdo, sin lógica estadística ni aprovechamiento económico tampoco. En cuanto se incorporen asistentes de inteligencia artificial matemática y financiera a esta generación, a estos smartphones, el "edge" está servido. Volveremos sobre el tema, que también se ha leído sobre él este verano, sobre las horas de operar y no operar. Y la importancia de tener un método que calibre esto. Ha sido un verano muy plano y sin rangos decentes que posibiliten operaciones.

Esto de no operar según qué horas o días, es algo que solo se aprende en la práctica, y si no se tiene práctica simulando. Hay unas horas donde se sacan los beneficios y otras que no, en cualquier sistema de trading. Este periodo productivo no suele llegar al 20% de las horas que el mercado está abierto.

Los temas se repiten y se entrelazan, como los palos del puente de la foto, y deberían de ayudarnos a llegar a otras orillas. Hay más, pero por hoy es mejor no ser demasiado extenso. Volveremos con otro psicólogo de trading favorito y la conveniencia de la paciencia al operar y no operar.

Pero eso será otro día. El título en el diario lo mantengo en los "Pelmas del Crack", porque a pesar de los nuevos máximos actuales en el Nasdaq y el S&P nunca vistos y el periodo más alcista conocido últimamente (estos mercados por elección y concentración son los que opero). Mercados con más de 8 años , subiendo, con un verano subiendo, y los pelmas no callan ni bajo el agua. Repitiendo lo de todos los meses, "esto se va a derrumbar y yo aviso porque no os enteráis". Tuvimos a los del peak del petróleo, ( deberíamos estar viviendo en Mad Max desde hace veinte años), tuvimos a borde zero y a la Fed, a los de invertir en oro, a los de que el mercado era perfecto y eficaz, a los de que las puntocom explotaron porque tocaba burbuja y la historia es así . Tardan años los apocalípticos en asimilar sus fallos de análisis y previsiones sobre una realidad imprevista y que olímpicamente pasa de ellos..

Buffet ha comprado Apple punto. com a un precio astronómico amigos. Grecia ha salido de la crisis. El paro del 10% en Usa se ha reducido con la política de la Fed al pleno empleo, el petróleo se derrumbó de precio por el fracking y los nuevos yacimientos. Hay algo más que se escapa siempre a estos analistas del retrovisor y los preconceptos. Apostar sobre sus pelmadas no les iría mal también. Menuda peste de actividad.

Tengo titulo para rato.