Dónde invertir en 2022. El que da primero da dos veces (II parte).

A la hora de confeccionar mi cartera de fondos para el I trimestre partíamos de las siguientes premisas.

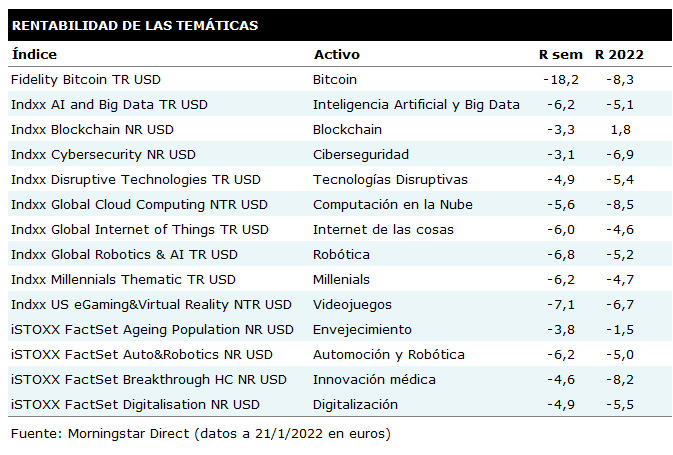

" Reducción del peso de la tecnología. (Por inflación)

Reducción del peso del crecimiento. (Por inflación y subida tipos)

Incremento del valor

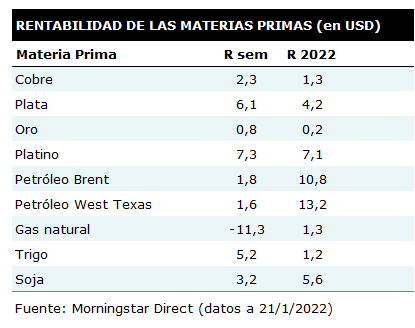

Mantenimiento recursos naturales por cobertura inflación y porque las mineras de oro y petroleras las veo barata a estos precios del subyacente.

Incremento de la liquidez.

Introducción de reits como cobertura inflación.

Mantenimiento de las financieras por posible positivización curva.

Mantenimiento de una parte de la cartera indiciada al SP .Emergentes y resto del mundo prefiero invertir a través de fondos.

Sesgo hacia grandes compañias."

Con tres semanas del mercado es bueno revaluar los fondos y acciones que se comportan mejor y aprovechar las fuertes caídas que según mi análisis técnico de esta semana se pueden producir para repensar por dónde pueden ir los tiros en lo que resta del año para recoger los frutos al final del año. De todas formas lo que sigue son ideas , jamás una recomendación ya que el riesgo a correr es alto en el corto plazo ,no así si miramos a cinco años.

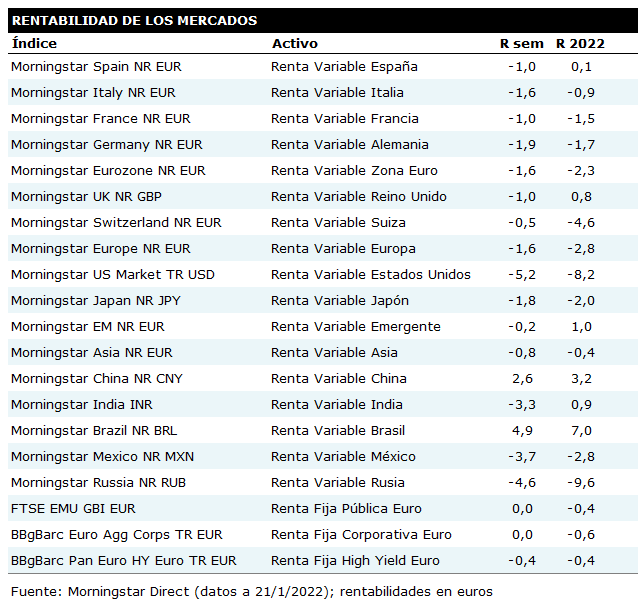

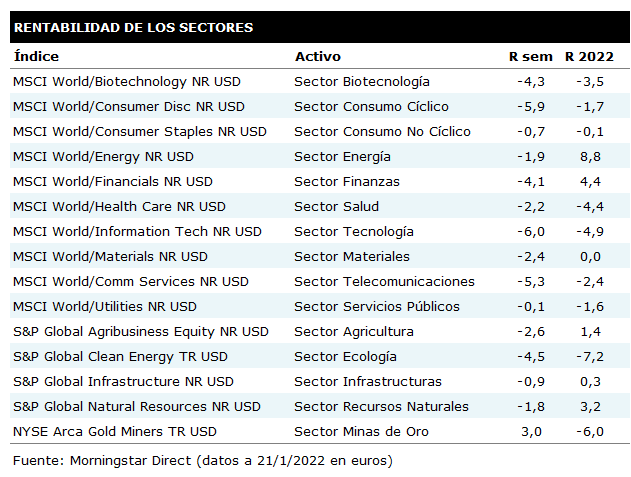

Del comportamiento de estos primeros día podemos señalar que las compras se dirigen a Europa, al segmento de valor, y a los recursos naturales .Además los resultados en casi todas las bolsas son negativos.por lo que un incremento de la liquidez ha sido positivo.

En USA la estrategia del SP equiponderado mejora la del Sp por capitalización lo que nos reafirma en el value ,

Los fondos de dividendos y financiero también se están comportando bien en relativo. El European Financiero de Bestinver lidera el mercado.

. También ha de resaltarse la recuperación del mercado en Chile y Brasil a pesar de las alarmantes noticias que los medios de comunicación pregonan. y es que en ambos países las valoraciones son ridículas y hay grandes empresas que por mucho que en sobreviven a los gobiernos por mucho que sean tontos e inútiles.

Veamos algunos fondos que están haciéndolo muy bien y que si se cumplen algunas de mis previsiones son adecuadas si mantienen su política de inversiones y cartera.

En primer lugar señalare los dos más arriesgados ya que de no salir su tesis de inversión pueden sufrir por ambos lados ,largo y corto. a Abante Pangea ,y Value Minus Growth,.

Soy amigo de Alberto Espelosín gestor del Pangea. Alberto tiene varias facetas,el catedrático, el conferenciante , el macro, y el gestor del fondo. He conversado en repetidas ocasiones sobre la inutilidad y dificultad de luchar contra la Fed, a pesar de los argumentos sólidos de sus cartas mensuales y es que como decía Keynes "el mercado puede permanecer irracional más tiempo que tu bolsillo aguantar una pérdida".

A pesar de mi estrecha relación con él ,hasta que el fondo no ha coincido con mi posición de fondo no lo he recomendado.Según mis últimas noticias está largo de valor y corto de Nasdaq.

Compañías de calidad a precios muy bajos, kpn, deutsche telekom, Vodafone, Orange, Novartis, Sanofi, engie, Carrefour, unilever, Barrick gold, Heidelberg, ,son sus apuestas. Veremos como deshace la posición corta del Nasdaq aunque vista la experiencia tomará nota de ella.

A la hora de confeccionar mi cartera de fondos para el I trimestre partíamos de las siguientes premisas.

" Reducción del peso de la tecnología. (Por inflación)

Reducción del peso del crecimiento. (Por inflación y subida tipos)

Incremento del valor

Mantenimiento recursos naturales por cobertura inflación y porque las mineras de oro y petroleras las veo barata a estos precios del subyacente.

Incremento de la liquidez.

Introducción de reits como cobertura inflación.

Mantenimiento de las financieras por posible positivización curva.

Mantenimiento de una parte de la cartera indiciada al SP .Emergentes y resto del mundo prefiero invertir a través de fondos.

Sesgo hacia grandes compañias."

Con tres semanas del mercado es bueno revaluar los fondos y acciones que se comportan mejor y aprovechar las fuertes caídas que según mi análisis técnico de esta semana se pueden producir para repensar por dónde pueden ir los tiros en lo que resta del año para recoger los frutos al final del año. De todas formas lo que sigue son ideas , jamás una recomendación ya que el riesgo a correr es alto en el corto plazo ,no así si miramos a cinco años.

Del comportamiento de estos primeros día podemos señalar que las compras se dirigen a Europa, al segmento de valor, y a los recursos naturales .Además los resultados en casi todas las bolsas son negativos.por lo que un incremento de la liquidez ha sido positivo.

En USA la estrategia del SP equiponderado mejora la del Sp por capitalización lo que nos reafirma en el value ,

Los fondos de dividendos y financiero también se están comportando bien en relativo. El European Financiero de Bestinver lidera el mercado.

. También ha de resaltarse la recuperación del mercado en Chile y Brasil a pesar de las alarmantes noticias que los medios de comunicación pregonan. y es que en ambos países las valoraciones son ridículas y hay grandes empresas que por mucho que en sobreviven a los gobiernos por mucho que sean tontos e inútiles.

Veamos algunos fondos que están haciéndolo muy bien y que si se cumplen algunas de mis previsiones son adecuadas si mantienen su política de inversiones y cartera.

En primer lugar señalare los dos más arriesgados ya que de no salir su tesis de inversión pueden sufrir por ambos lados ,largo y corto. a Abante Pangea ,y Value Minus Growth,.

Soy amigo de Alberto Espelosín gestor del Pangea. Alberto tiene varias facetas,el catedrático, el conferenciante , el macro, y el gestor del fondo. He conversado en repetidas ocasiones sobre la inutilidad y dificultad de luchar contra la Fed, a pesar de los argumentos sólidos de sus cartas mensuales y es que como decía Keynes "el mercado puede permanecer irracional más tiempo que tu bolsillo aguantar una pérdida".

A pesar de mi estrecha relación con él ,hasta que el fondo no ha coincido con mi posición de fondo no lo he recomendado.Según mis últimas noticias está largo de valor y corto de Nasdaq.

Compañías de calidad a precios muy bajos, kpn, deutsche telekom, Vodafone, Orange, Novartis, Sanofi, engie, Carrefour, unilever, Barrick gold, Heidelberg, ,son sus apuestas. Veremos como deshace la posición corta del Nasdaq aunque vista la experiencia tomará nota de ella.

Trian Fund Management LP, el fondo de cobertura activista dirigido por Nelson Peltz, ha adquirido una participación en Unilever PLC, según personas familiarizadas con el asunto, lo que aumenta la presión sobre el gigante de los alimentos envasados y los bienes de consumo tras su fallida operación de $68- oferta de mil millones por el negocio de salud del consumidor de GlaxoSmithKline PLC.

Sus cartas mensuales aunque a veces discrepe del timing ,me ayudan a reflexionar y evaluar riesgos.

Otro fondo value por antonomasia es el de Gaesco. Value Minus Grwoth. Es un long short sin apenas discrecionalidad del gestor. .

" Invertirá entre el 75% - 90% en valores de renta variable de cualquier país del mundo, principalmente de países miembros OCDE, con una capitalización bursátil mínima en el momento de la compra de 2.000 millones de euros y que tengan la categoría de ?Value?, de acuerdo con la metodología propia elaborada por la gestora. Se invertirá en instrumentos financieros derivados negociados en mercados organizados con la finalidad de cobertura de la totalidad de la inversión de la renta variable a largo plazo, que será en futuros vendidos de los siguientes índices bursátiles ?Growth?: Nasdaq-100; MSCI World Growth o MSCI Europe Growth. En consecuencia, la exposición a la renta variable será cero y/o tenderá a cero, es decir será neutra (Market Neutral); si bien la diferencia entre la parte de Renta Variable ?Value? comprada y la parte de los futuros de índices ?Growth? vendida podrá ser + - 20%, principalmente para flexibilizar la cobertura de la beta. Para el resto del patrimonio, se podrá invertir en instrumentos del mercado monetario no negociados en mercados que sean líquidos, con una calificación crediticia mínima Media (mínima BBB-) o la misma del Reino de España en cada momento. La exposición al riesgo de países emergentes podrá alcanzar hasta un 10%. La exposición al riesgo divisa podrá alcanzar el 100% del patrimonio. El grado máximo de exposición al riesgo de mercado a través de derivados es el patrimonio neto. Se podrá operar con derivados negociados en mercados organizados de derivados con la finalidad de cobertura y no negociados en mercados organizados de derivados con la finalidad de cobertura. Esta operativa comporta riesgos por la posibilidad de que la cobertura no sea perfecta, por el apalancamiento que conllevan y por la inexistencia de una cámara de compensación."

Azvalor y Cobas van bien cargados de recursos naturales y a poco que las mineras de oro recojan los fondos de los bitcoin tendrán un excepcional año, al igual que otros fondos de recursos como el de JPM Recursos Naturales.,y el de T,.Rowe Price.

Una gestoras bien diversificada y con sesgo valor como Magallanes y Horos creo que lo harán muy bien.

PD. Ayúdame a descubrir más fondos que se corresponden con mis tesis de inversión.

Otro fondo value por antonomasia es el de Gaesco. Value Minus Grwoth. Es un long short sin apenas discrecionalidad del gestor. .

" Invertirá entre el 75% - 90% en valores de renta variable de cualquier país del mundo, principalmente de países miembros OCDE, con una capitalización bursátil mínima en el momento de la compra de 2.000 millones de euros y que tengan la categoría de ?Value?, de acuerdo con la metodología propia elaborada por la gestora. Se invertirá en instrumentos financieros derivados negociados en mercados organizados con la finalidad de cobertura de la totalidad de la inversión de la renta variable a largo plazo, que será en futuros vendidos de los siguientes índices bursátiles ?Growth?: Nasdaq-100; MSCI World Growth o MSCI Europe Growth. En consecuencia, la exposición a la renta variable será cero y/o tenderá a cero, es decir será neutra (Market Neutral); si bien la diferencia entre la parte de Renta Variable ?Value? comprada y la parte de los futuros de índices ?Growth? vendida podrá ser + - 20%, principalmente para flexibilizar la cobertura de la beta. Para el resto del patrimonio, se podrá invertir en instrumentos del mercado monetario no negociados en mercados que sean líquidos, con una calificación crediticia mínima Media (mínima BBB-) o la misma del Reino de España en cada momento. La exposición al riesgo de países emergentes podrá alcanzar hasta un 10%. La exposición al riesgo divisa podrá alcanzar el 100% del patrimonio. El grado máximo de exposición al riesgo de mercado a través de derivados es el patrimonio neto. Se podrá operar con derivados negociados en mercados organizados de derivados con la finalidad de cobertura y no negociados en mercados organizados de derivados con la finalidad de cobertura. Esta operativa comporta riesgos por la posibilidad de que la cobertura no sea perfecta, por el apalancamiento que conllevan y por la inexistencia de una cámara de compensación."

Azvalor y Cobas van bien cargados de recursos naturales y a poco que las mineras de oro recojan los fondos de los bitcoin tendrán un excepcional año, al igual que otros fondos de recursos como el de JPM Recursos Naturales.,y el de T,.Rowe Price.

Una gestoras bien diversificada y con sesgo valor como Magallanes y Horos creo que lo harán muy bien.

PD. Ayúdame a descubrir más fondos que se corresponden con mis tesis de inversión.

Como todas las semanas Fernando Luque nos ayuda a tomar decisiones.