En tiempos de la transición, era casi obligado en las Facultades de Economía, leer a los clásicos, entre ellos al matemático Marx.

Una de las cuestiones más debatidas era si el capitalismo llevaba en sí el germen de su destrucción, ya que tendía al monopolio.

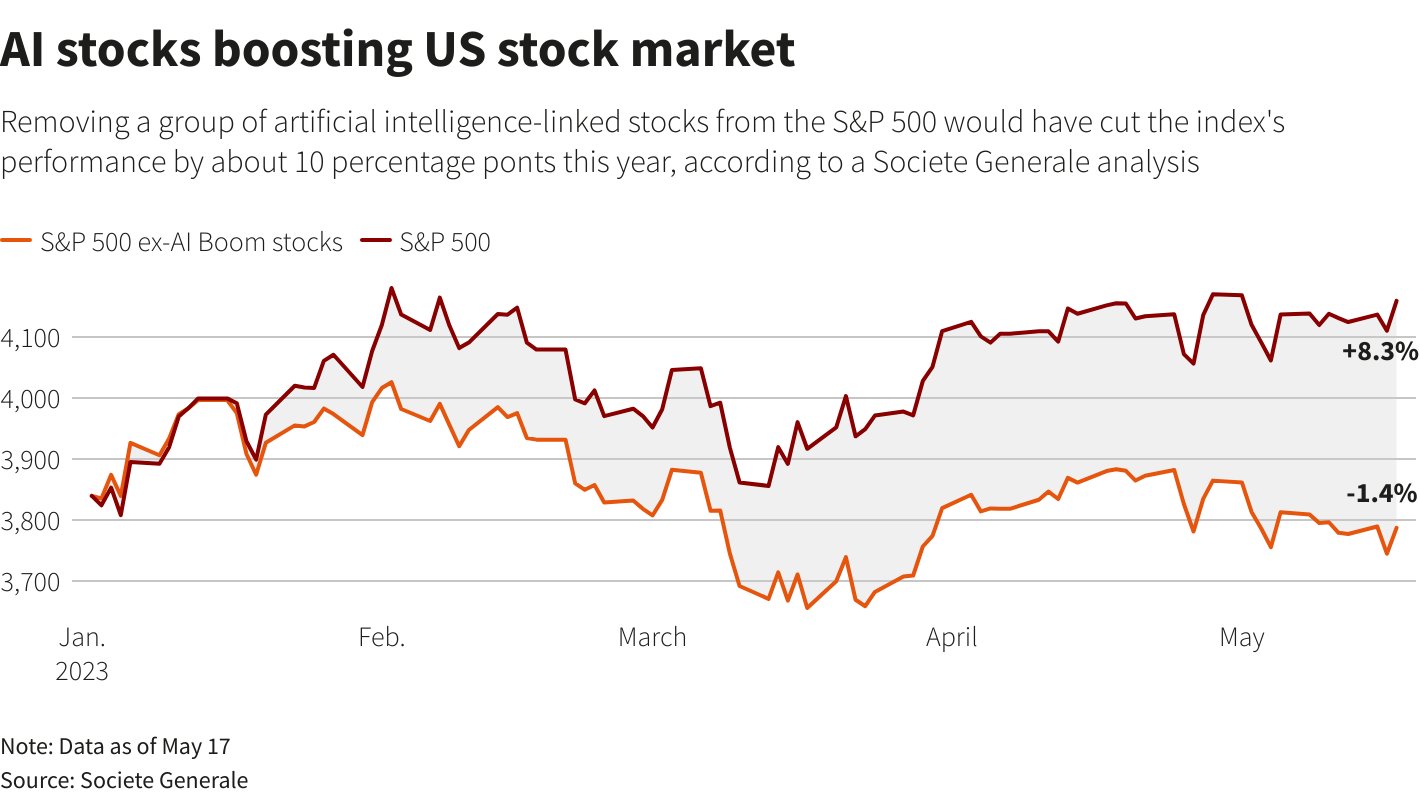

Después de tantos años, lo que ha fenecido es el marxismo y lo que se ha mantenido es la propiedad privada. No obstante la tesis marxistas me han venido al pensamiento viendo la concentración de rentabilidades de los índices en las Fanngs, mientras la mayoría languidece en USA.

La amplitud de mercado brilla por su ausencia en el mercado americano.

HARNETT y DIMON (JPM)

Una de las cuestiones más debatidas era si el capitalismo llevaba en sí el germen de su destrucción, ya que tendía al monopolio.

Después de tantos años, lo que ha fenecido es el marxismo y lo que se ha mantenido es la propiedad privada. No obstante la tesis marxistas me han venido al pensamiento viendo la concentración de rentabilidades de los índices en las Fanngs, mientras la mayoría languidece en USA.

La amplitud de mercado brilla por su ausencia en el mercado americano.

HARNETT y DIMON (JPM)

El estratega de Bank of America Corp., Michael Hartnett, reiteró su llamado a vender acciones estadounidenses y dijo que la tecnología y la inteligencia artificial están formando una burbuja y que es posible que las alzas de tasas de la Reserva Federal no hayan terminado, ya que el aumento de los rendimientos de los bonos representa un riesgo.

¿Se ha puesto de acuerdo con la gente de JPM?:

¿Se ha puesto de acuerdo con la gente de JPM?:

Hartnett, recomienda vender el S&P 500 en 4200, el nivel actual del índice.

"Si la Fed detiene "por error" las subidas de tipos este año, los rendimientos de los bonos estadounidenses lo reflejarán superando el 4%, "y si es así, ciertamente no hemos visto la última subida de tipos de la Fed del ciclo", escribieron los estrategas dirigidos por Hartnett. en una nota el viernes. El rendimiento del Tesoro de EE. UU. a 10 años alcanzó.el 3,6% el viernes"

BofA dijo que la IA por ahora es una "burbuja bebé", y señaló que en el pasado las burbujas siempre comenzaban con "dinero fácil" y terminaban con aumentos de tasas. Citaron la lección de 1999, cuando un repunte en las acciones de Internet y datos económicos sólidos hicieron que la Reserva Federal reiniciara el endurecimiento monetario, y la burbuja en las acciones tecnológicas estalló nueve meses después.

Preguntas que me hago.

¿ Se repetirá la historia de los ferrocarriles o aún estamos en la época inicial?

Preguntas que me hago.

¿ Se repetirá la historia de los ferrocarriles o aún estamos en la época inicial?

¿Cómo responde la bolsa ante nuevos descubrimientos?

¿Qué niveles hay que superar para que Harnett dé su brazo a torcer?

¿Qué niveles hay que superar para que Harnett dé su brazo a torcer?

¿Hay riesgo de que los tipos del largo plazo se vayan al seis?

El equipo de Harnett prosigue: " El Nasdaq 100 se disparó al nivel más alto desde abril de 2022, con su índice de fuerza relativa de 14 días cerrando en territorio de sobrecompra por primera vez desde principios de febrero. El indicador de alta tecnología ha subido un 26% este año, uno de los de mejor desempeño entre los índices globales."

Las acciones tecnológicas tuvieron su quinta semana de entradas, mientras que las financieras vieron una tercera semana de salidas, y los REIT tuvieron los retiros más grandes desde noviembre de 2022, dijo BofA, citando datos de EPFR Global.

En general, los fondos de acciones tuvieron salidas de $ 7.7 mil millones en la semana hasta el 17 de mayo, mientras que los bonos han visto entradas en las últimas ocho semanas.

Mi visión:

La semana siguiente al vencimiento de opciones suele ser la más negativa en bolsa si vamos al corto plazo.

En el medio plazo, dónde soy optimista (4700 finales de año SP), miren los gráficos, la volatilidad y decidan Vds.

Miro sólo los gráficos siguientes y precios y recuerdo que una tendencia muere cuando nace otra de sentido contrario. Busquen fuerza relativa e índices de sentimiento.

Para mí es muy difícil ser bajista a medio-largo plazo, pero admito que puedo estar equivocado.

La semana siguiente al vencimiento de opciones suele ser la más negativa en bolsa si vamos al corto plazo.

En el medio plazo, dónde soy optimista (4700 finales de año SP), miren los gráficos, la volatilidad y decidan Vds.

Miro sólo los gráficos siguientes y precios y recuerdo que una tendencia muere cuando nace otra de sentido contrario. Busquen fuerza relativa e índices de sentimiento.

Para mí es muy difícil ser bajista a medio-largo plazo, pero admito que puedo estar equivocado.

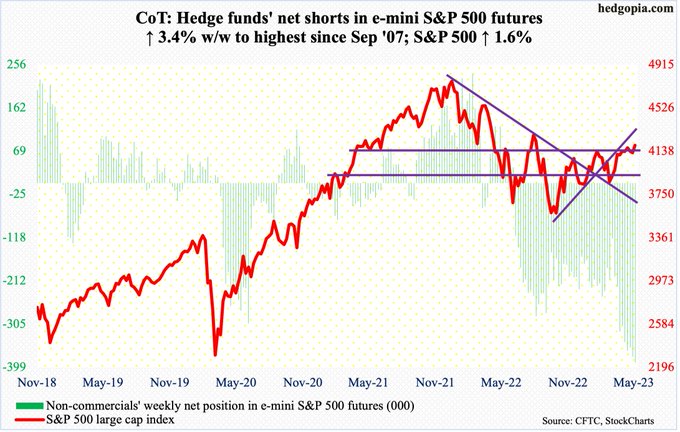

Posiciones de los hedge fund

Comportamiento de los mercados después de la subida de tipos.

La fuerza de la IA.

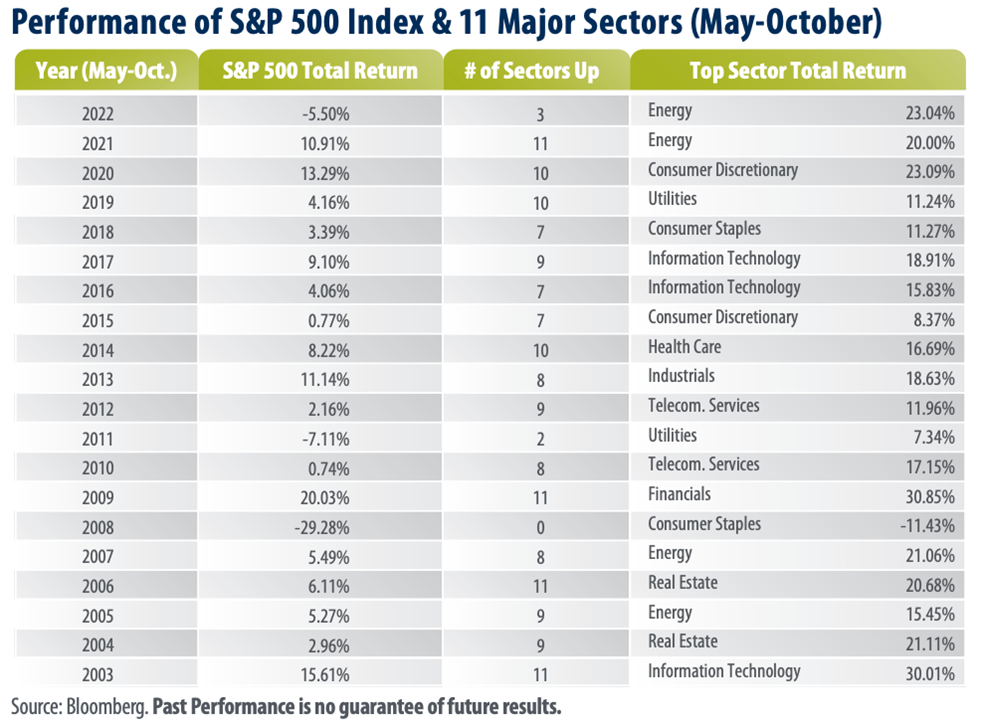

¿Sell in May?

Indicador de sentimiento de los mercados. IIAA

¿Estáis de acuerdo con Harnett o sois más optimistas?