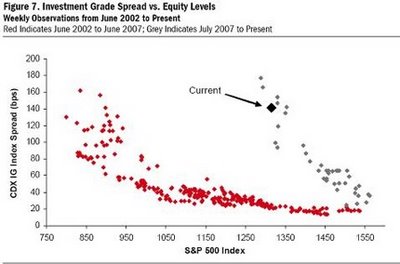

En los últimos 9 meses, y coincidiendo con la crisis mundial crediticia, esta relación históricamente conservada entre el spread de la deuda y los mercados bursátiles ha saltado por los aires como jamás se había visto. Por ello, y por otros motivos, venimos advirtiendo hace meses que estamos haciendo historia económica. Lo que está ocurriendo en la actualidad está siendo erróneamente comparado con el crack del 1929. Es muy distinto. Y me atrevería a decir que mucho más trascendente.

Vamos a explicar y a analizar detenidamente lo que hemos dicho hasta ahora:

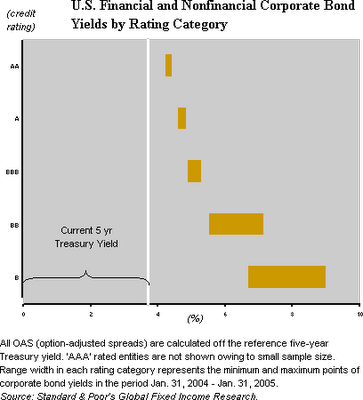

El spread a que cotiza el yield de una emisión es la diferencia que una empresa (o estado) debe pagar de más por encima del tipo de interés oficial para que la deuda que pretende colocar entre los inversores sea atractiva y pueda venderla. Lógicamente, cuanta mayor sea la confianza en esa empresa, menor será el diferencial sobre el tipo oficial que deberá pagar a los inversores para que estos les presten su dinero a cambio de estos pagarés, bonos, etc. Obviamente a menor confianza el diferencial se disparará. En la actualidad dicho spread alcanza niveles altísimos debido a la desconfianza reinante desde el pasado verano. Por lo tanto los seguros o coberturas Credit Default swaps, cuyo índice sobre estos CDX se muestran en el gráfico del encabezado, se encarecen proporcionalmente. Podéis compararlo con este gráfico de la derecha correspondiente al spread sobre el tipo del Tesoro americano a 5 años que había en el 2004. Además, hoy en día el mercado está tan seco que se pueden sufrir diferenciales en la propia cotización de la deuda entre bid y ask (oferta y demanda) verdaderamente demenciales.

El spread a que cotiza el yield de una emisión es la diferencia que una empresa (o estado) debe pagar de más por encima del tipo de interés oficial para que la deuda que pretende colocar entre los inversores sea atractiva y pueda venderla. Lógicamente, cuanta mayor sea la confianza en esa empresa, menor será el diferencial sobre el tipo oficial que deberá pagar a los inversores para que estos les presten su dinero a cambio de estos pagarés, bonos, etc. Obviamente a menor confianza el diferencial se disparará. En la actualidad dicho spread alcanza niveles altísimos debido a la desconfianza reinante desde el pasado verano. Por lo tanto los seguros o coberturas Credit Default swaps, cuyo índice sobre estos CDX se muestran en el gráfico del encabezado, se encarecen proporcionalmente. Podéis compararlo con este gráfico de la derecha correspondiente al spread sobre el tipo del Tesoro americano a 5 años que había en el 2004. Además, hoy en día el mercado está tan seco que se pueden sufrir diferenciales en la propia cotización de la deuda entre bid y ask (oferta y demanda) verdaderamente demenciales.Lo que el gráfico y la lógica nos dicen es que siempre ha existido una relación entre la confianza o desconfianza en la deuda emitida por una empresa, y la confianza o desconfianza de los inversores en la cotización de las acciones de dichas empresas en la bolsa. Es decir, cuanta mayor confianza en la deuda corporativa, menor spread sobre el tipo oficial, menor CDX y mayor cotización en bolsa de sus títulos. Y viceversa. Absolutamente racional y hasta hoy ley universal de la economía moderna. Pues bien, desde que estalló la llamada crisis de crédito, esta relación lógica ha dejado de existir.

Hoy vemos que la desconfianza en la deuda corporativa con grado de inversión es enorme y por lo tanto sus spreads y costes de coberturas son de escándalo. Pero sin embargo las cotizaciones en bolsa de dichas empresas, que conservan casi intactos sus ratings de solvencia (paradoja irrelevante por la falta de credibilidad de las calificadoras en los últimos tiempos) siguen a niveles que distan mucho de la desconfianza, aunque se encuentren ya oportunidades value. Es decir, ¡los inversores de bolsa siguen confiando en sus títulos pero paradójicamente no en su deuda! Ilógico, sí. Inestable, también.

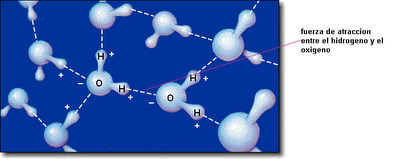

Este escenario, por lo tanto, tenderá a buscar su estabilidad en los próximos meses, sin duda. Como lo hace cualquier enlace químico en su camino molecular. La pregunta del millón es de qué lado se va a estabilizar: Puede recuperarse la confianza en la deuda corporativa disminuyendo los spreads actuales y aumentando el precio de la cotización actual de la RF; o bien perderse la confianza en los valores que cotizan en bolsa, en cuyo caso veríamos minusvalías en la RV como auguró la pasada semana Goldman Sachs para el S&P 500.

Este escenario, por lo tanto, tenderá a buscar su estabilidad en los próximos meses, sin duda. Como lo hace cualquier enlace químico en su camino molecular. La pregunta del millón es de qué lado se va a estabilizar: Puede recuperarse la confianza en la deuda corporativa disminuyendo los spreads actuales y aumentando el precio de la cotización actual de la RF; o bien perderse la confianza en los valores que cotizan en bolsa, en cuyo caso veríamos minusvalías en la RV como auguró la pasada semana Goldman Sachs para el S&P 500. Personalmente creo que es más factible, y por supuesto deseable, la primera opción (con su permiso, Sres. analistas de Goldman Sachs). Porque ante el estallido de la burbuja inmobiliaria y crediticia, parece que los mercados de RV se hayan tomado como un cierto refugio inversor, aunque yo mismo me sorprenda de lo que acabo de decir. Con esta inmunidad sorprendente que parece tener la RV a la desconfianza reinante, la estabilización bien podría llegar vía recuperación de la confianza en la deuda corporativa con grado de inversión ya que hoy por hoy los fundamentales de empresas no financieras siguen siendo sólidos. Por su parte, los de las financieras quizás estén mayoritariamente ya descontados, vía cotizaciones actuales, publicaciones de resultados y provisiones de fondos para pérdidas de próximos ejercicios. Esto alejaría el fantasma de la profundización del ciclo bajista iniciado en los mercados de RV hace ya prácticamente un año, devolvería la confianza, y por supuesto estabilizaría a su vez el gráfico del encabezado reduciendo a niveles razonables los spreads. De hecho hoy ya se encuentra ligeramente por encima de 100, aunque la volatilidad de estos índices sigue batiendo récords.

Personalmente creo que es más factible, y por supuesto deseable, la primera opción (con su permiso, Sres. analistas de Goldman Sachs). Porque ante el estallido de la burbuja inmobiliaria y crediticia, parece que los mercados de RV se hayan tomado como un cierto refugio inversor, aunque yo mismo me sorprenda de lo que acabo de decir. Con esta inmunidad sorprendente que parece tener la RV a la desconfianza reinante, la estabilización bien podría llegar vía recuperación de la confianza en la deuda corporativa con grado de inversión ya que hoy por hoy los fundamentales de empresas no financieras siguen siendo sólidos. Por su parte, los de las financieras quizás estén mayoritariamente ya descontados, vía cotizaciones actuales, publicaciones de resultados y provisiones de fondos para pérdidas de próximos ejercicios. Esto alejaría el fantasma de la profundización del ciclo bajista iniciado en los mercados de RV hace ya prácticamente un año, devolvería la confianza, y por supuesto estabilizaría a su vez el gráfico del encabezado reduciendo a niveles razonables los spreads. De hecho hoy ya se encuentra ligeramente por encima de 100, aunque la volatilidad de estos índices sigue batiendo récords.Me parece claro que hay un gran flujo inversor en busca de pozos seguros, que está desconcertado y atrincherado en depósitos bancarios. Es cierto que otros flujos se han aventurado en pozos especulativos de materias primas, divisas o inversiones alternativas, pero parece claro que hay un gran potencial de inversión tradicional a la espera de fluir (hoy en depósitos y deuda soberana AAA) en cuanto se recupere la confianza en el Sistema. Incluso me atrevería a decir que la desconfianza podría estar ya muy descontada, a excepción de la desconfianza en la RV que, como ya hemos explicado, podría llegar de la mano de malos resultados corporativos que estabilizarían también el escenario actual vía caídas de las bolsas, y en cuyo caso los spreads de la RF investment grade se mantendrían batiendo marcas en el tiempo dando lugar a una crisis global nunca vista.

Resumiendo, podríamos contemplar una estabilización del sistema en dos escenarios muy distintos: El de la confianza y el de la desconfianza. En el primero, el spread de la RF con grado de inversión disminuiría y la RV podría seguir flat o incluso emprender nuevos rallies gracias a los flujos latentes mencionados. Mientras que en el segundo, la RF seguiría muy castigada y veríamos en los próximos meses resultados muy negativos de las grandes empresas arrastradas por cifras macroeconómicas recesionistas pésimas. Eso nos llevaría a ver caídas bursátiles muy abultadas, al menos en el primer mundo. Aunque los mercados emergentes podrían verse menos o incluso nada afectados.

Resumiendo, podríamos contemplar una estabilización del sistema en dos escenarios muy distintos: El de la confianza y el de la desconfianza. En el primero, el spread de la RF con grado de inversión disminuiría y la RV podría seguir flat o incluso emprender nuevos rallies gracias a los flujos latentes mencionados. Mientras que en el segundo, la RF seguiría muy castigada y veríamos en los próximos meses resultados muy negativos de las grandes empresas arrastradas por cifras macroeconómicas recesionistas pésimas. Eso nos llevaría a ver caídas bursátiles muy abultadas, al menos en el primer mundo. Aunque los mercados emergentes podrían verse menos o incluso nada afectados.No obstante, tengamos en cuenta que cuando las reacciones de los mercados parecen obvias, siempre aparece un black swan que deja en evidencia a los faltos de humildad...

En definitiva contemplamos dos escenarios opuestos, pero ambos estabilizarían el desajuste aberrante que hoy en día sufre la RF y la RV, la confianza y la desconfianza. Lo que nos parece inviable es que se prolongue en el tiempo la situación actual porque es inestable. Y la tendencia a buscar la estabilidad, como en la química molecular, debería ser una ley difícil de obviar a medio y largo plazo. Como dije en un comentario a este interesante artículo de Kretan:

¿No os parece?Se discute si habrá deflación o hiperinflación, estabilización hacia la confianza o la desconfianza, etc... pero no seguiremos en tierra inestable de nadie durante mucho tiempo.

Jamás la Economía fue tan global y tan próxima al Yin y al Yang.

Se discute si habrá deflación o hiperinflación, estabilización hacia la confianza o la desconfianza, etc... pero no seguiremos en tierra inestable de nadie durante mucho tiempo.

Se discute si habrá deflación o hiperinflación, estabilización hacia la confianza o la desconfianza, etc... pero no seguiremos en tierra inestable de nadie durante mucho tiempo.