Se suele hablar sobre los títulos de renta variable que presentan características especiales (valor, baja capitalización, baja volatilidad, momentum, calidad, alto dividendo) tienen sistemáticamente un exceso de rendimiento a medio y largo plazo en comparación con el mercado de referencia.

El debate sigue abierto sobre si esta prima de rendimiento es una remuneración por exponerse a particulares factoriales de riesgo (es decir, en otras palabras, acciones más arriesgadas) o si se origina simplemente por la existencia de características particulares (en este caso, sería una especie de mispricing por parte del mercado).

A continuación, utilizaremos indistintamente el término “característica“ y “factorial”, aunque conscientes de que hay una audaz investigación sobre si se debe hacer una distinción entre los dos términos. Aquellos que estén interesados en este debate pueden ver, por ejemplo, este artículo.

Para nuestros fines nos interesa ver. como en los últimos 40 años, se ha demostrado en gran medida la existencia de un rendimiento extra para este tipo de valores.

Los ETF smart beta

Las estrategias para capturar la prima en términos de rendimiento garantizado por la exposición a las factoriales han sido durante mucho tiempo dominio exclusivo de los fondos de gestión activa.

La introducción de los ETF smart beta (instrumentos que replican el rendimiento de un índice de factoriales) ha hecho que sea más fácil y más barato para el inversor privado acceder a estas estrategias. La proliferación de estos competidores de bajo coste ha dificultado, entre otras cosas, que los fondos activos justifiquen sus altas comisiones de gestión.

Los ETF Smart Beta concentran sus inversiones en valores value, small cap, momentum, low volatility, dividend, quality. Este tipo de ETF ha tenido un desarrollo formidable en los últimos años.

Timing de las factoriales: una ardua tarea

Las factoriales, como hemos dicho, tienden en el tiempo a producir un rendimiento extra con respecto al índice de referencia.

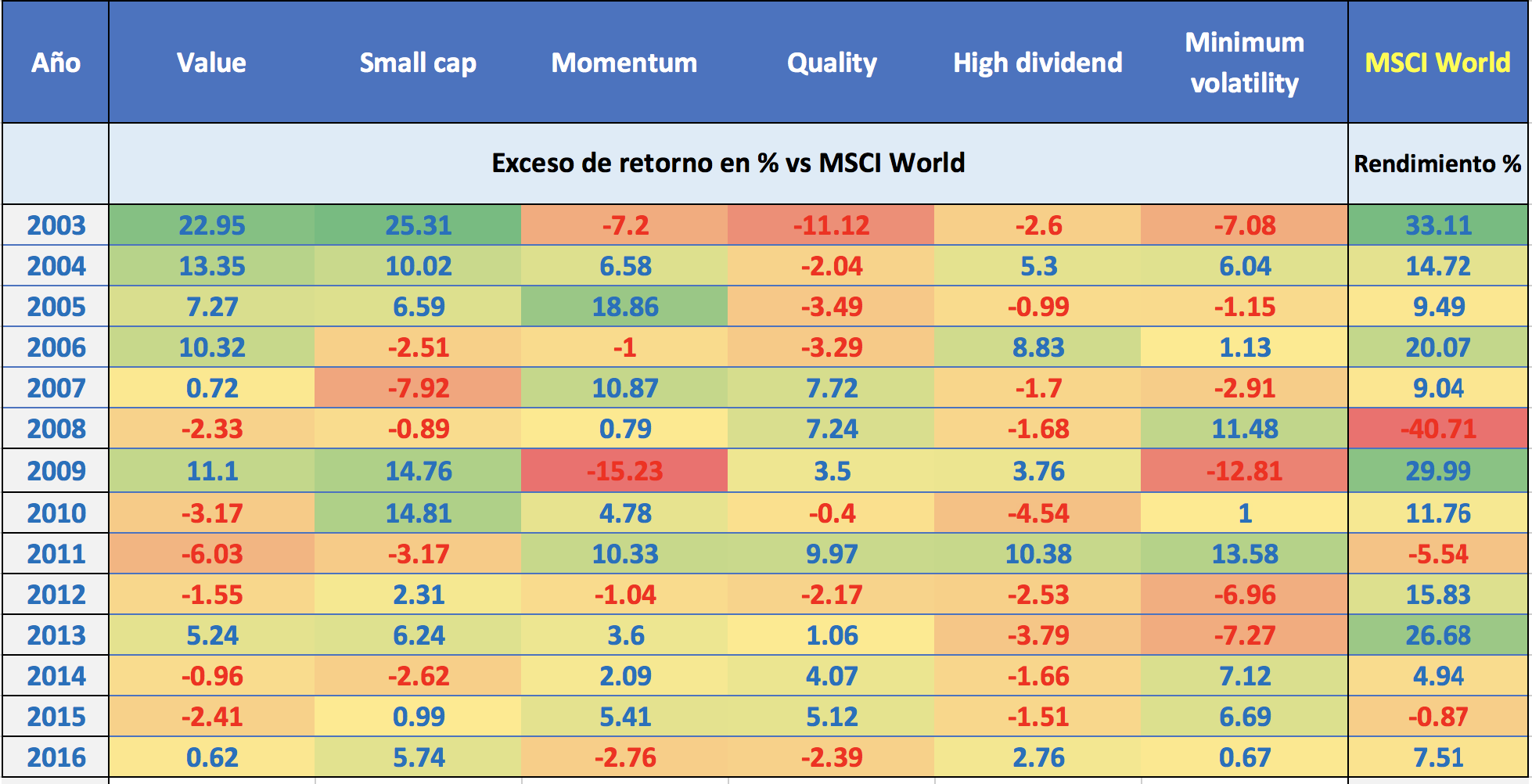

El rendimiento relativo de las factoriales, sin embargo, tiende a variar mucho a lo largo de los años. Algunas factoriales tienden a estar en auge por algún tiempo, lo que puede conducir a más o menos períodos de bajo rendimiento. No es raro ver un rendimiento modesto de un factorial incluso durante un período de dos o tres años.

Optimizar el timing de la exposición a los diferentes factoriales es de hecho extremadamente difícil.

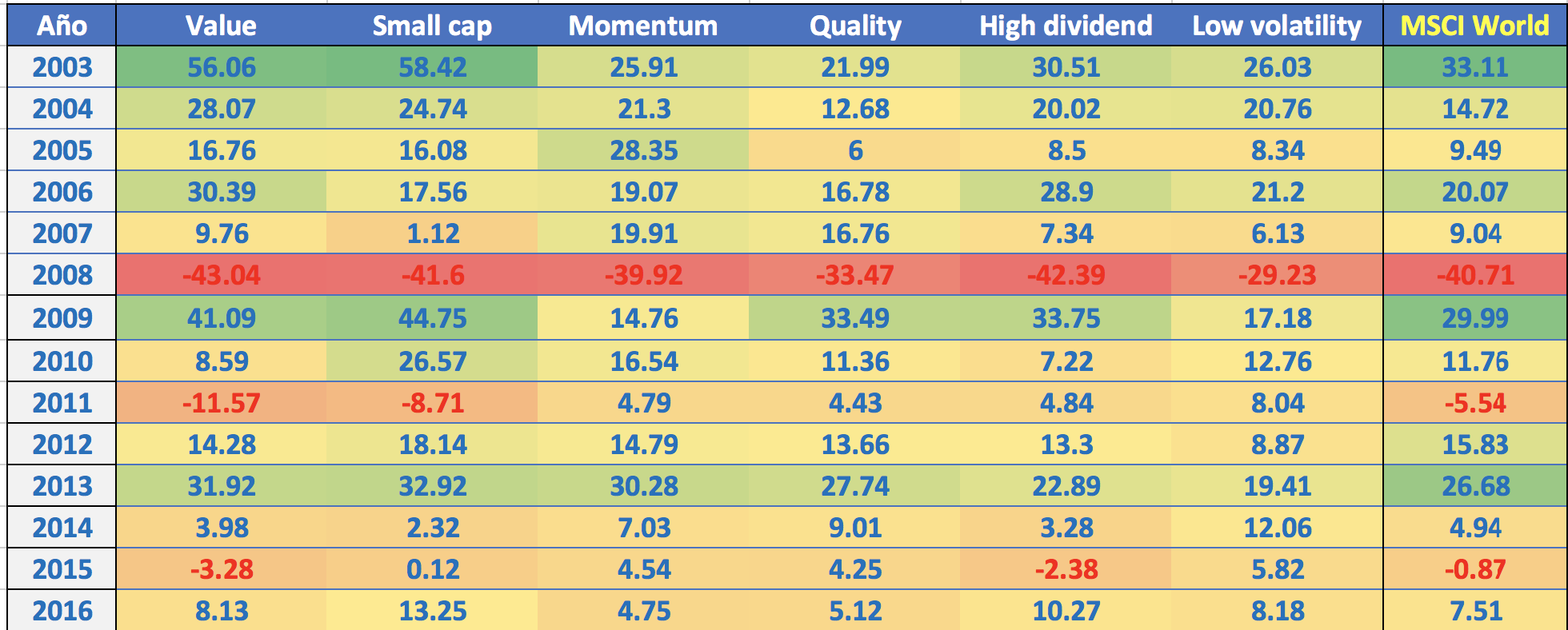

Rendimiento de los índices factorialiales en los últimos años

Elaboración propia sobre datos MSCI. MSCI World Index. MSCI World enhanced Value Index. MSCI World Small Cap Index. MSCI World Momentum Index. MSCI World Quality Index. MSCI World High Dividend Index.

Algunos factoriales (value, size e momentum) tienden a funcionar bien en las fases positivas del mercado, mientras que otros (low volatility, dividend, quality) tienen una naturaleza más defensiva y, por lo tanto, tienden a obtener mejores resultados en los peores escenarios macroeconómicos.

Elaboración propia sobre datos de MSCI. MSCI World Index. MSCI World enhanced Value Index. MSCI World Small Cap Index. MSCI World Momentum Index. MSCI World Quality Index. MSCI World High Dividend Index

Diversificar la exposición a los factoriales

Resumamos lo visto hasta ahora. La investigación ha demostrado en gran medida que la inversión en títulos de value, small cap, momentum, low volatility, dividend y quality permite a medio o largo plazo obtener una prima sobre el mercado. Sin embargo, al señalar un único factorial, también puede ocurrir que en periodos significativos tengamos un rendimiento considerablemente menor.

Una solución a este problema puede ser diversificar la exposición a los factoriales. Por ejemplo, los factoriales de value y momentum históricamente tienen una correlación en torno a -0.4 (en términos de excess return en comparación con el mercado de referencia) ya que representan situaciones casi opuestas; una en la que los títulos, por algún motivo, no gozan del favor de los inversores y se negocia por debajo de su valor real y el otro donde los valores atraen el apetito de los inversores que con sus aceleran la subida de sus cotizaciones por lo que resultan más caros que sus fundamentos.

Combinar value y momentum en nuestra cartera puede contribuir a mejorar el binomio riesgo-rendimiento. Esto es gracias a la pobre correlación de los rendimientos extras de estos dos factoriales.

Los ETFs Multifactoriales

Los ETF multifactoriales son una nueva generación de ETF nacidos con el objetivo de diversificar y optimizar la exposición a diferentes factoriales. Esta nueva generación de ETFs puede invertir simultáneamente en dos o más factoriales.

El prerrequisito para el desarrollo de este tipo de herramientas fue la creación de una serie de índices multifactoriales. Desarrollar un criterio para agregar eficientemente los diversos factores no es una tarea trivial. Los diferentes proveedores de índices promueven diferentes soluciones.

Hay dos enfoques, un enfoque de arriba hacia abajo (top-down), donde se toman y combinan los índices individuales, y uno de abajo hacia arriba (bottom-up), en el que los factores se combinan en el nivel del título individual y no en el nivel del índice. Por lo tanto, si la selección se realiza de arriba hacia abajo, será más fácil replicar valores que tengan un alto grado de características únicas, pero que reflejen pobremente los de otros factores, y si la selección se realiza de abajo hacia arriba, hay más probabilidades de seleccionar títulos que presenten contemporáneamente las características de más factores ya que el score toral de un título se obtiene agregando el score en todos los factores individuales.

Por ejemplo, MSCI en su familia de índices Diversified Multi-Factorial, a partir del título único, combina factores (de abajo a arriba) cuatro factores value, momentum, size y quality-, con un mecanismo de ponderación para mantener la volatilidad en línea con la del índice de referencia. Este tipo de enfoque tiene como objetivo mitigar los efectos de la ciclicidad del rendimiento del factor sin aumentar el riesgo total de la cartera. Vea en este link una explicación detallada de la metodología de índice multifactorial MSCI.

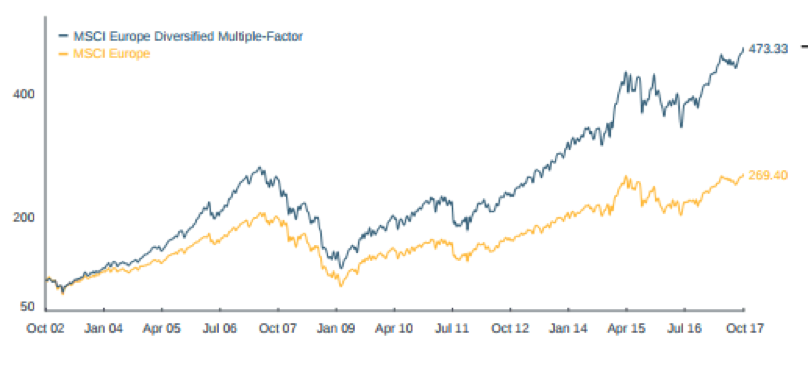

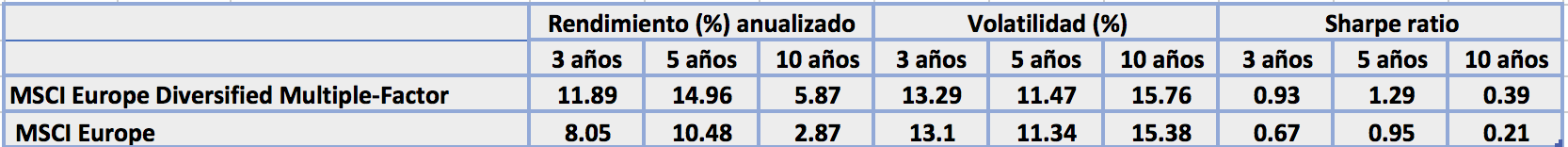

Por ejemplo, analizamos el rendimiento del índice MSCI Europe Diversified Multiple-Factorials en comparación con MSCI Europe. Como se puede ver, en realidad tiene un mejor rendimiento contra una volatilidad sustancialmente estable.

Indice MSCI Europe Diversified Multiple-Factorial vs MSCI Europe

Fuente MSCI: rendimiento anualizado MSCI Europe vs MSCI Diversified Multifactor

Elaboración propia a partir de datos de MSCI a 31/10/2017

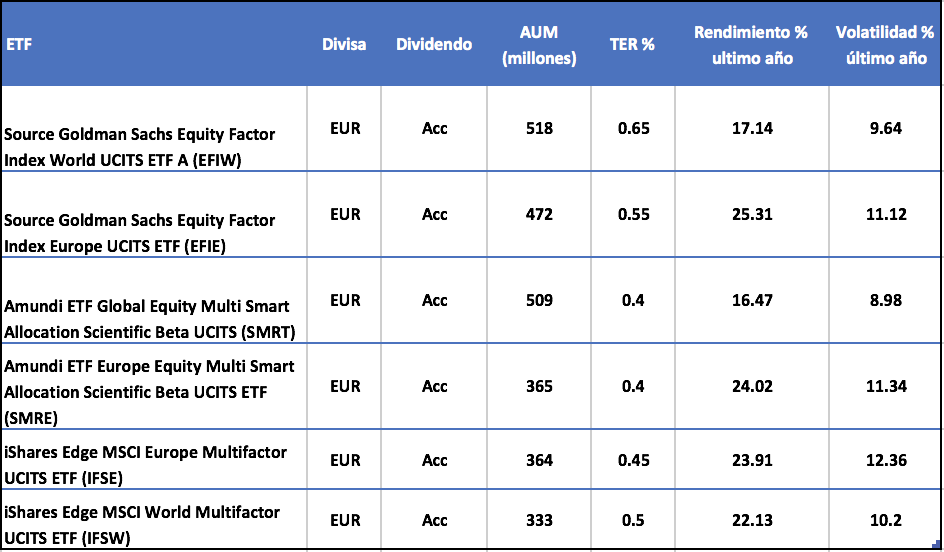

Los mejores ETFs Multifactoriales negociados en Europa

Los ETFs multifactoriales son una categoria de instrumentos muy jóvenes y en muchos casos la historia disponible es bastante corta. Aún así reportamos igualmente los mayores ETFs multifactoriales, en activos, negociados en Europa.

Fuente: elbaoración propia a partir de datos extraídos de JustETF a 3/11/2017

Siempre es bueno recordar que rendimientos pasados no garantizan rendimientos futuros y que solo el tiempo puede decir cuál es la mejor metodología para agregar los factores. La investigación en este campo sigue todavía muy abierto.