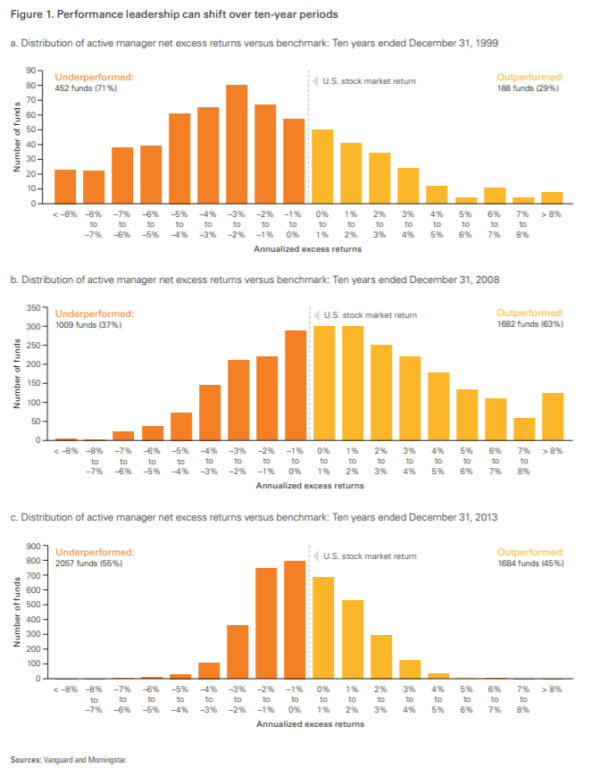

SPIVA nos muestra lo difícil que es batir consistentemente a la gestión pasiva en el medio-largo plazo ,principalmente en los mercados más desarrollados ya que son los más analizados.

Una forma que intenta hacerlo es a través del estudio de los factores (capitalización, volatilidad, momentum,dividendos, megatendencias).

Ya analizamos en otro post lo que entendemos por factores y cuáles consideramos nosotros ya que pueden haber diferentes opinión

Mi amigo americano piensa que los datos nos enseñan que la rentabilidad superior de cada tipo de gestión es cíclica

Si habéis seguido mi cartera de fondos a lo largo de estos años, habréis observado como desde hace unos trimestres incorporo fondos de gestión pasiva. A la hora ce construir una cartera es conveniente observar el grado de correlación entre estrategia smart beta y la gestión pasiva.

En principio todos somos inversores a largo plazo , pero cuando vienen mal dadas los inversores con desconocimiento del mercado, mal asesorados o perfilados venden. indiscriminadamente. Curiosamente ello crea oportunidades para la gestión activa.

Existen numerosos ETF, también es fácil exponerse a estos factores, aunque es importante asegurarse de obtener la exposición deseada y no ser un inversor pasivo encubierto con una exposición inadecuada a los factores.

La pregunta del millón: Rizando el rizo. Estudio teórico que no real.

¿Cuándo o en que estadio del mercado es mejor invertir pasivamente y en qué estado del mercado es mejor invertir activamente?

Parece admitirse por la comunidad financiera que los factores de renta variable pueden tener ti un comportamiento cíclico. Casi todos los factores han pasado por un período de sequía lo suficientemente largo como para ser catalogados como muertos o pésima inversión. Hay numerosos ejemplos.

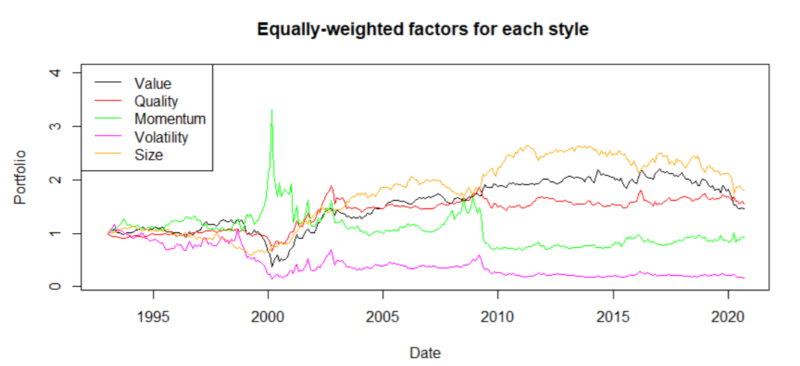

Veamos cómo se han comportado los factores según JPM

Ahora que hemos establecido que la inversión en factores no es tan sencilla ya que cada factor tiene su propio ciclo de rendimiento, esperamos utilizar estos ciclos y encontrar una forma rentable de invertir en todos los factores de renta variable. Los factores de la investigación y análisis se han obtenido de Alpha Architec.

El estudio usa 20 factores diferentes (para mi demasiados) que cubren todos los estilos principales: valor, impulso, volatilidad, calidad y tamaño.

El estudio usa 20 factores diferentes (para mi demasiados) que cubren todos los estilos principales: valor, impulso, volatilidad, calidad y tamaño.

DATOS DEL ESTUDIO.

Dado que el comportamiento de los factores es cíclico, la hipótesis del trabajo es que cada factor podría ser una parte vital de la cartera final. Sin embargo, el peso de cada factor en la cartera debería cambiar con el tiempo. Una posible forma de implementar esto es reaccionar a la situación real del mercado. Garg y col. (2019) examinaron las estrategias de impulso de series de tiempo y los puntos de inflexión del impulso.

Según la investigación, los puntos de inflexión y el balanceo son el talón de Aquiles de las carteras de impulso de series temporales. La razón es sencilla, las señales lentas tienden a no reaccionar a los cambios de tendencia , y las señales rápidas suelen ser falsas alarmas que conducen a los famosos latigazos. con su error correspondiente. "Los autores examinan las señales de impulso rápido y lento y diferentes enfoques de combinación para construir estrategias de impulso más rentables.

Según la investigación, los puntos de inflexión y el balanceo son el talón de Aquiles de las carteras de impulso de series temporales. La razón es sencilla, las señales lentas tienden a no reaccionar a los cambios de tendencia , y las señales rápidas suelen ser falsas alarmas que conducen a los famosos latigazos. con su error correspondiente. "Los autores examinan las señales de impulso rápido y lento y diferentes enfoques de combinación para construir estrategias de impulso más rentables.

El peso de la posición larga (corta) depende de las señales rápidas y lentas, y de si están de acuerdo o en desacuerdo. Seguimos un enfoque similar para la construcción de las estrategias de impulso de los factores, pero existen diferencias importantes. Para la estrategia de factores activos, primero examinamos dos señales: rápida, que es el impulso de un mes, y lenta, que es el impulso de un añs Además, examinamos una estrategia que se negocia solo si ambas señales están de acuerdo y una estrategia combinada .

Utilizamos la señal rápida y lenta por separado para cada factor, luego clasificamos en sección transversal el valor absoluto de la señal para obtener la fuerza de la señal. Este sistema de clasificación actúa como una ponderación: cuanto más fuerte es la señal; cuanto mayor sea el peso. Después de establecer la fuerza de la sección transversal, las estrategias de factores que utilizan las señales lentas y rápidas se pueden mejorar aún más.

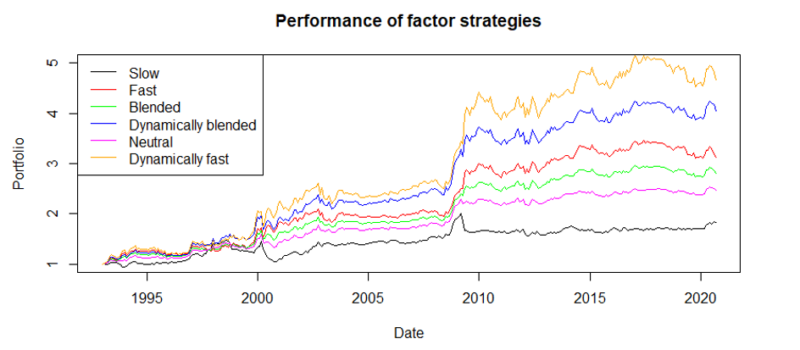

Nuestra ponderación dinámica de factores supera a las estrategias de referencia. El rendimiento superior de la ponderación dinámica en comparación con todas las demás estrategias está presente en cada mercado y en cada tipo de tipo de cartera (quintiles, deciles y ventiles). Además, los resultados de la ponderación dinámica de señales superan a otras estrategias en dos enfoques distintos. En primer lugar, cuando consideramos la fuerza relativa de las señales para todos los factores juntos o, en el otro caso, cuando inicialmente dividimos todos los factores en estilos de inversión individuales por separado.

Vale la pena mencionar que al utilizar nuestra estrategia, el proceso de inversión se vuelve "inmune" a problemas como valor versus crecimiento o momentum a corto plazo / retrocesos a corto plazo. Por ejemplo, si el valor tiende a ser rentable, la estrategia inclinaría su exposición a los factores de valor. Si el valor tiende a no ser rentable (el crecimiento es rentable), la estrategia reduce los factores de valor (es decir, invierte deciles, quintiles o cualquier otra cartera ordenada). Habiendo establecido que es posible utilizar mejor los factores en una estrategia de impulso de factores ponderados dinamicamente de fuerza relativa, es hora de volver al debate de inversión activa versus pasiva.

En el período reciente , es bien sabido que muchos factores han tenido un desempeño inferior.lo que es más frecuente de lo que pensamos.

La primera impresión indicaría que, en el pasado, los defensores de la inversión pasiva tiene razón.

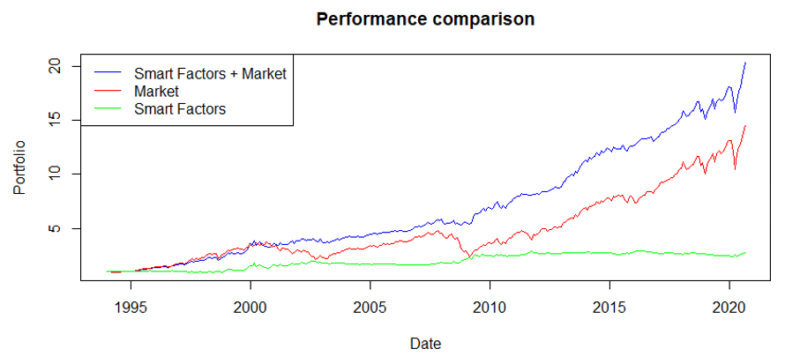

.Sin embargo, esa conclusión no sería del todo correcta. Más adelante, mostramos que la inversión activa, utilizando la estrategia de impulso de factores combinados dinámicamente de fuerza relativa, podría ser una gran adición a la cartera de mercado. La estrategia combinada mira hacia atrás en los últimos doce meses y doce promedios móviles (MA) de rendimientos: un mes, dos meses, tres meses, etc. Suponga que la MA para la inversión activa (impulso del factor) es mayor que la MA para la cartera de mercado, entonces la inversión activa puntúa un punto. De lo contrario, la cartera de mercado obtiene un punto. Por lo tanto, cada mes, la ponderación del impulso de los factores y la cartera de mercado está determinada por el número de promedios móviles "ganadores" (perdedores). La combinación de la inversión activa y pasiva supera en gran medida a la inversión pasiva únicamente.

Para mí esto se parece a construir una cartera de momentum de factores y de inversión pasiva.

Fernando Luque ha estudiado recientemente la formación de una cartera momentum.. La pregunta es ¿existen los ciclos también en lo que representan los factores?

Aunque la estrategia de impulso de factores combinados dinámicamente de fuerza relativa y su combinación con la cartera de mercado pueden parecer una metodología complicada enredada, las reglas son bastante sencillas y transparentes. Es posible elegir ex-post los mejores períodos retrospectivos para los indicadores rápidos y lentos, o la mejor regla de combinación; sin embargo, esta sobreoptimización. no es del interés de este documento. Las estrategias deben ser transparentes y el objetivo de este documento es mostrar un conjunto de reglas transparentes para encontrar respuestas a nuestras dos preguntas principales. En primer lugar, en qué factor invertir (problema de asignación de factores) y, en segundo lugar, tener una solución basada en reglas para el choque activo versus pasivo.

Parece que es posible obtener rentabilidad superior al mercado sobreponderando aquellos factores si lo hacen mejor que el mercado. ¿Es esta tesis una aplicación del momentum a los diversos factores?.

¿Baten al mercado los factores?.

Datos: Se toman Desde el 1-1-93 hasta el 31-agosto 2020.

ESTRATEGIA COMBINADA.

Resultados

Los resultados se dividen en dos secciones: para acciones estadounidenses y para acciones internacionales EAFE.

Los resultados son resultados hipotéticos y NO son un indicador de resultados futuros y NO representan retornos que ningún inversionista haya logrado realmente. Los índices no se gestionan, no reflejan comisiones de gestión o de negociación, y no se puede invertir directamente en un índice.

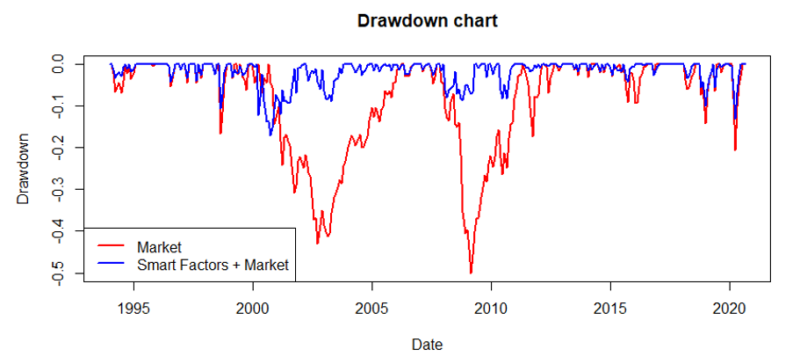

La combinación de Smart Factors + market demuestra el potencial de las estrategias de factores. Al recopilar información vemos que los factores son rentables cuando el mercado no lo es, y por construcción , la estrategia de combinación tiene la mayor asignación en factores cuando hay una recesión del mercado.

Por otro lado, los factores tienden a ser planos cuando el mercado es muy rentable. Como resultado, la combinación tiene el mayor rendimiento, la menor volatilidad y la máxima reducción, y el mayor rendimiento ajustado al riesgo. Un dólar invertido en el 31.12.1993 resultaría en 20.28 dólares para el 8.31.2020 en comparación con solo 14.52 dólares para la cartera del Mercado.

Los resultados son resultados hipotéticos y NO son un indicador de resultados futuros y NO representan retornos que ningún inversor haya obtenido realmente. Los índices no se gestionan, no reflejan comisiones de gestión o de negociación, y no se puede invertir directamente en un índice.

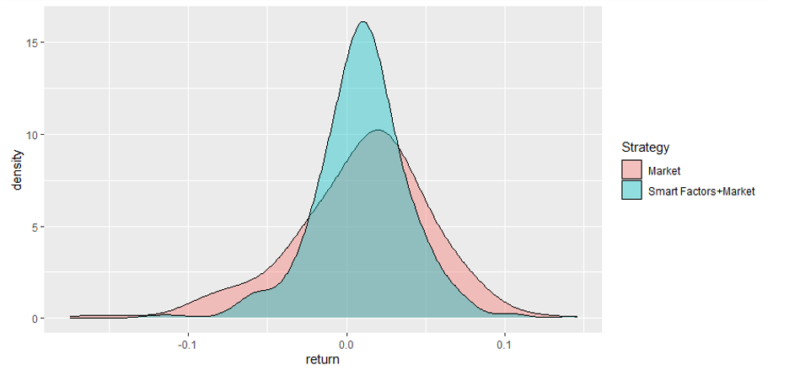

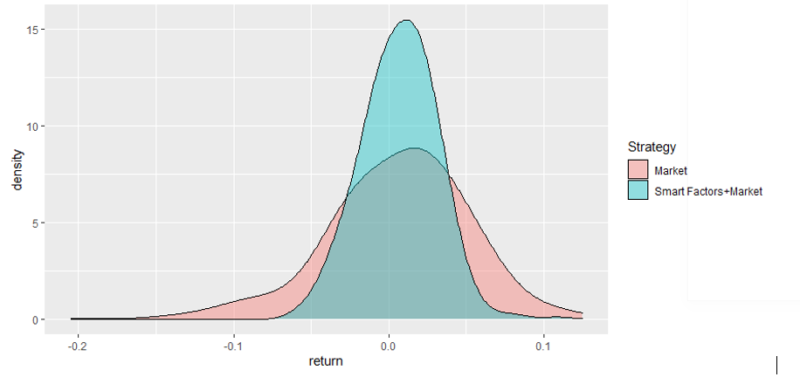

Los rendimientos de la estrategia de combinación también tienden a distribuirse de manera más favorable. La cola izquierda es más corta y delgada, no tan pesada como la de la cartera de mercado. Como era de esperar, se puede decir lo mismo de la cola derecha, pero en general, la combinación es mejor.

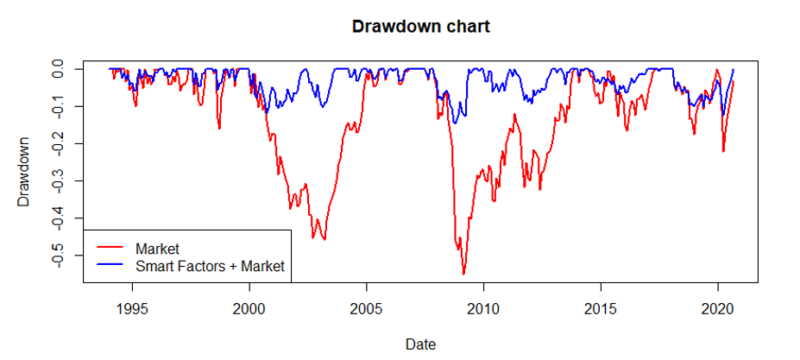

La lista de propiedades favorables no termina; el siguiente gráfico muestra las reducciones mucho más bajas para la cartera combinada. Si bien se podría decir que el enfoque pasivo es mejor que algunas estrategias de factor (beta inteligente), y la inversión pasiva es superior a la activa, su combinación activa y asignación dinámica superan en gran medida el enfoque pasivo de compra y retención del mercado.

El gráfico de densidad y el gráfico de reducción tienen los mismos resultados que en el caso de EE. UU. El gráfico de densidad incluso muestra que la cola izquierda es incluso más pesada que en el caso de EE. UU. Sin embargo, la cola desaparece cuando se combinan las estrategias. Además, la distribución de los rendimientos mensuales de Smart Factors + Market evoca la distribución normal y no podemos rechazar la hipótesis nula (prueba de Shapiro-Wilk) de que los rendimientos se distribuyen normalmente en el nivel de significancia del 1%. La rentabilidad media mensual es del 0,69%.

Los resultados son resultados hipotéticos y NO son un indicador de resultados futuros y NO representan los rendimientos que ningún inversor haya obtenido realmente. Los índices no se gestionan, no reflejan comisiones de gestión o de negociación, y no se puede invertir directamente en un índice.

Conclusión

Concluimos que los resultados son cualitativamente iguales para ambos universos de inversión. Tanto en las acciones de EAFE como en las de EE. UU., La cartera de mercado (que incluye beta) supera a las estrategias de factores largos / cortos. Los resultados se mantienen incluso si usamos series de tiempo, impulso del factor de sección transversal o mezclando las señales de impulso rápido y lento. Sin embargo, la combinación de las señales rápidas y lentas demostró ser superior al uso exclusivo de las señales rápidas o lentas. En general, los resultados están en línea con los resultados conocidos de anomalías de impulso en los valores individuales.

Puede parecer que el enfoque pasivo de los índices de mercado de compra y retención supera a la inversión activa, y que la inversión activa no tiene sentido, pero demostramos que la inversión activa puede ser prometedora. El enfoque activo que consiste en la asignación inteligente tanto en la estrategia de Smart Factors como en la cartera de mercado supera significativamente al mercado o a los factores. Los Smart Factors y el mercado están, en ambos casos, correlacionados ligeramente negativamente. El desempeño de ambos es cíclico y los factores han generado desempeño durante las recesiones del mercado. Por lo tanto, al asignar en mercado y factores mediante un sistema de puntuación basado en promedios móviles, es posible crear una cartera mucho más rentable, con menor volatilidad o drawdowns.

A mi particularmente en los mercados no alcistas me gusta el momentum. tanto en el valor como en el crecimiento dependiendo de los tipos y la inflación.

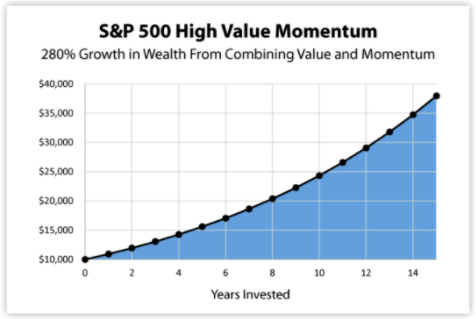

El impulso se refiere al desempeño del precio de una acción. Específicamente, las acciones de impulso (acciones que tienen una tendencia al alza en el precio) han tenido rendimientos a largo plazo más altos que el mercado general, tanto en el segmento de pequeña capitalización como en el segmento de gran empresa del mercado.

¿Por qué? ¡El impulso funciona porque a los inversores les gustan los ganadores! Cuando una acción tiene un rendimiento superior, los inversores gravitan hacia ella y quieren poseerla. Esto conduce a mayores retornos. Las acciones de empresas pequeñas con un fuerte impulso han obtenido rendimientos anualizados a largo plazo del 19,6 % frente al 8,7 % de las acciones pequeñas con un impulso débil. Existe un diferencial similar para las acciones de las grandes empresas: 15,6 % frente a 6,6 %, según la impresionante biblioteca de datos de Kenneth Fren

¿Por qué? ¡El impulso funciona porque a los inversores les gustan los ganadores! Cuando una acción tiene un rendimiento superior, los inversores gravitan hacia ella y quieren poseerla. Esto conduce a mayores retornos. Las acciones de empresas pequeñas con un fuerte impulso han obtenido rendimientos anualizados a largo plazo del 19,6 % frente al 8,7 % de las acciones pequeñas con un impulso débil. Existe un diferencial similar para las acciones de las grandes empresas: 15,6 % frente a 6,6 %, según la impresionante biblioteca de datos de Kenneth Fren

¿Conocéis algún fondo o estrategia que tenga relación con lo publicado aquí?