“Hazlo lo mejor que puedas hasta que sepas mas. Cuando sepas mas hazlo mejor”

Maya Angelou

Me gustaría que todos tuviéramos claro, como afecta actualmente, en nuestra declaración de la renta, los distintos movimientos, o al menos, los mas importantes, de nuestra cartera de valores cotizados. Por este motivo, dividiré el tema en dos partes.

La importancia de la fiscalidad.

Los productos financieros, producen tres tipos de rentas que debemos declarar de distinta forma:

- En general, generan rendimientos del capital mobiliario (Intereses de cuentas y depósitos, dividendos de acciones, rendimientos de Letras del Tesoro, Obligaciones y Bonos, seguros de ahorro, …..)

- A veces, generan ganancias y pérdidas patrimoniales (Venta de acciones o venta de participaciones en fondos de inversión).

- Algunas veces, generan rendimientos del trabajo (Rescate de planes de pensiones y planes asegurados y ciertos seguros de jubilación a cargo de la empresa).

Los dos primeros, forman parte de la Base Imponible del Ahorro, mientras que el último, forma parte de la Base Imponible General.

En este post, nos vamos a centrar en aquellos rendimientos generados por la Renta Variable, es decir, los que nos generan rendimientos del capital mobiliario y ganancias y pérdidas patrimoniales en nuestra cartera de valores o acciones, aquellos movimientos que forman parte de la Base Imponible del Ahorro.

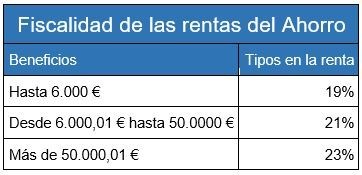

Actualmente, esta Base Imponible, tributa al 19%, 21% o 23%, según la cuantía que tengamos que declarar (veremos ejemplos), y sin importar la cantidad de dinero que tengamos de otras fuentes.

Acciones Cotizadas – Generación de Rendimientos del Capital Mobiliario:

Todos ellos, salvo los determinados específicamente por la ley del IRPF, (acciones liberadas, dividendos de períodos impositivos especiales como, por ejemplo, en período de transparencia fiscal o sociedades patrimoniales, ….,), todos forman parte de la Base Imponible del Ahorro y por tanto tributan según la anterior tabla, siempre que hablemos de acciones cotizadas. Destaco los detallados a continuación:

- Dividendos

- Prima de asistencia a juntas y participaciones en beneficios.

- Prima de emisión de acciones o participaciones.

- Reducción de capital, la condonación de dividendos pasivos.

- Constitución o cesión de derechos o facultades de uso o disfrute de acciones.

- Cualquier utilidad derivada de la condición de socio, accionista o partícipe.

- Reducción de capital por devolución de aportaciones. Minora el valor de adquisición hasta la anulación. Si excediese del valor de adquisición, ese exceso tributa como Rendimiento del Capital Mobiliario

A tener en cuenta la inversión en acciones extranjeras, pues por ejemplo, los dividendos de acciones extranjeras, aunque son rendimientos del capital mobiliario, tienen un tratamiento fiscal diferente, pues tienen una doble retención (en el país origen y en España), y su tratamiento seguiría los siguientes pasos:

- Se declara como ingreso, el dividendo bruto (sin restar retenciones).

- En gastos deducimos las comisiones que nos han cobrado (administración y depósito)..

- En pagos a cuenta, declaramos la retención practicada en España.

- En deducción por doble imposición internacional, declaramos la retención practicada en el país de origen de los valores.

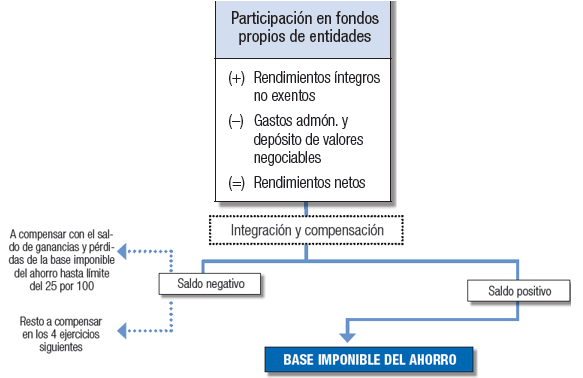

En general, seguiremos los siguientes pasos y cálculos:

Acciones Cotizadas – Ganancias y Pérdidas Patrimoniales:

La ley dice:

“Son ganancias y pérdidas patrimoniales las variaciones en el valor del patrimonio del contribuyente que se pongan de manifiesto con ocasión de cualquier alteración en la composición de aquél, salvo que por esta Ley se califiquen como rendimientos.”

Por tanto, deben cumplirse los tres puntos siguientes:

- Existe una alteración en la composición de nuestro patrimonio

- Esa alteración, produce una variación en el valor de nuestro patrimonio.

- No existe norma legal que expresamente exceptúe de gravamen esa ganancia o la haga tributar como rendimiento.

Las puestas de manifiesto con ocasión de la transmisión de elementos patrimoniales por venta, donación, dación en pago, subasta, embargo o permuta, entre otros, no exceptuadas expresamente, serán ganancias y pérdidas patrimoniales. En nuestro caso, transmisión y venta de valores o acciones, canje de acciones por fusión, disolución de sociedades, o, transmisión y venta de los derechos de suscripción en ampliaciones de capital.

Todos ellos forman parte de la Base Imponible del Ahorro y por tanto tributan según la tabla que hemos visto en el punto anterior. He detallado cuales mantienen los coeficientes reductores o de abatimiento, sobre aquellos productos obtenidos antes del 31/12/1994

- Transmisión y venta de acciones (sin retención en origen). Los coeficientes de abatimiento (que veremos posteriormente), se mantienen respecto a la ganancia generada hasta el 19 de enero de 2006, con un límite de 400.000€.

- Transmisión de derechos de suscripción. La retención se efectúa sobre la ganancia obtenida de la primera transmisión de los derechos, es decir, la realizada por los que recibieron los derechos por su condición de socios directamente de la sociedad. La ganancia procedente de la transmisión de derechos adquiridos a un tercero en el mercado (segunda o posteriores transmisiones), no originará la obligación de practicar retención. A partir del 01/01/2017 el importe de la transmisión es ganancia patrimonial.

El importe de la ganancia o pérdida patrimonial, que no deriva de una transmisión, se corresponderá con el valor de mercado en ese momento.

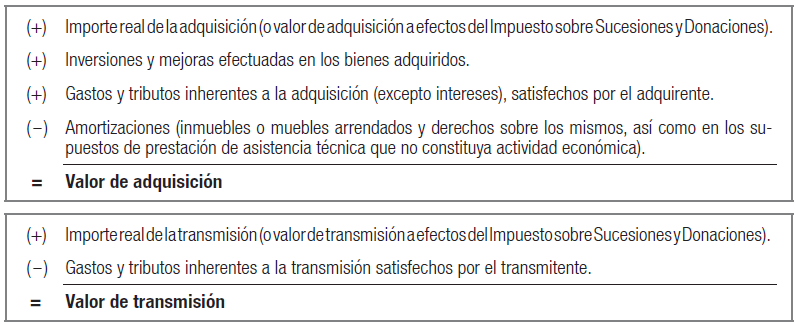

El importe que corresponde o deriva de una transmisión, se determinará por diferencia entre el valor de transmisión y el valor de adquisición del bien transmitido, según se especifica en el siguiente cuadro:

Si al restarle al valor de transmisión el valor de adquisición, resulta una cantidad positiva, se habrá obtenido una ganancia patrimonial, y si la cantidad resultante fuera negativa, tendremos una pérdida patrimonial.

En el caso de valores cotizados:

Valor de adquisición:

- Precio realmente pagado al adquirir los valores cotizados.

- Acciones parcialmente liberadas = Importe realmente satisfecho por ellas.

- Acciones totalmente liberadas = Se reparte el coste total entre el número de títulos, tanto antiguos como los liberados, considerando a efectos de antigüedad, la fecha de adquisición de las que proceden.

Valor de transmisión:

- Determinado por el precio de la cotización del valor en la fecha de transmisión o el precio pactado si fuera superior al de cotización.

Tened en cuenta, que a efectos fiscales, para poder individualizar e identificar los títulos transmitidos, si no se transmiten en su totalidad, se entenderá que se calculan por el criterio FIFO, es decir, los primeros adquiridos serán los primeros que se vendan.

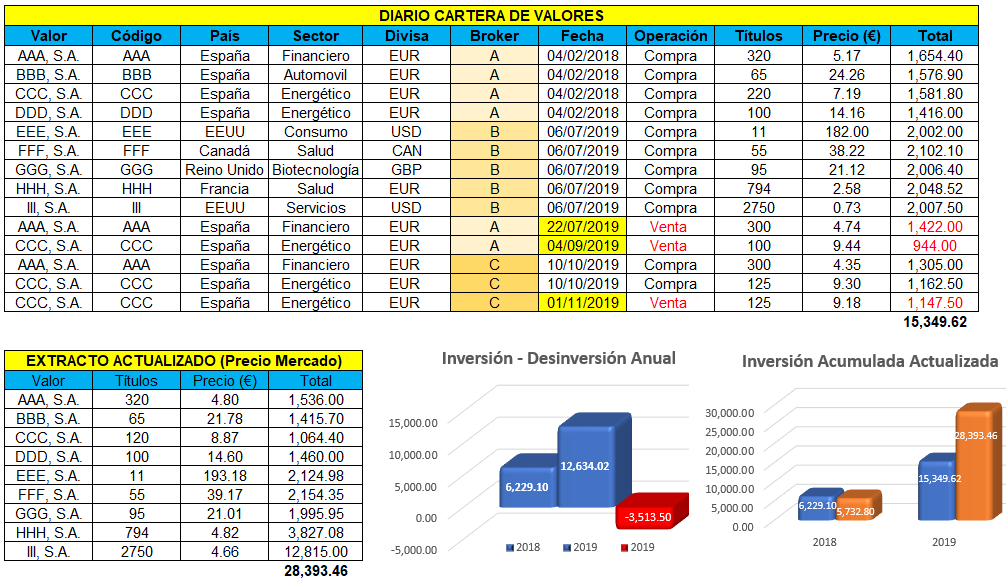

A pesar del nuevo servicio prestado por la Agencia Tributaria (Servicio de Cartera de Valores), considero conveniente llevar el propio control personalizado de nuestra cartera de valores, una especie de diario de movimientos y un extracto resumen. Estos documentos que podemos realizar mediante una sencilla hoja de cálculo, podemos desarrollarla con toda la información y complejidad que queramos (gráficos, estadísticas, ….).

Imagen con vínculo a vídeo explicativo

No solo para conocer rentabilidades de nuestras inversiones, sino también, para la gestión y evitar en lo posible, errores en nuestras declaraciones (pérdidas y ganancias, compensaciones de pérdidas, dividendos, ….). Si solo tenemos una entidad depositante de nuestra cartera de valores, tendrán nuestro histórico de la cartera, pero imaginad, que tengamos mas de uno y con varios movimientos a lo largo de un ejercicio fiscal, podría ser un “caos”.

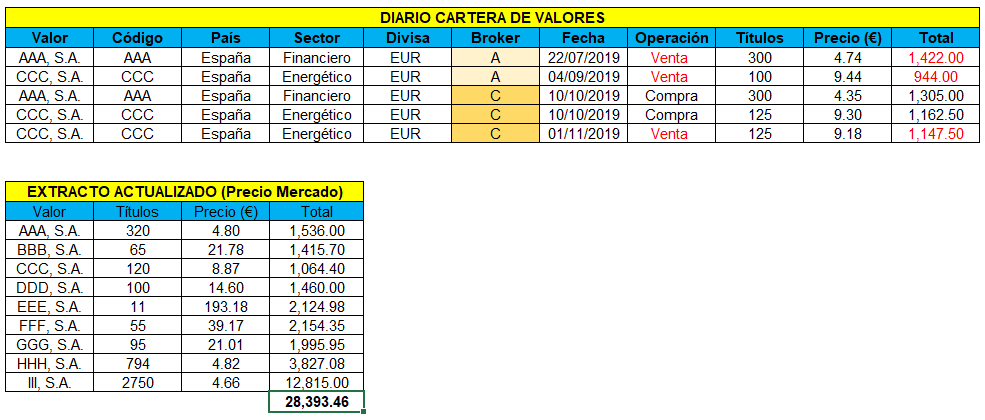

Supongamos que partimos de la siguiente cartera de valores, que hemos ido creando y que será la base para nuestros ejemplos:

- He percibido durante 2019 por las acciones cotizadas en Europa, un total de 1020€ brutos en dividendos y 300€ de primas de asistencia a juntas. Los gastos de administración y depósito ascienden a 31€.

Ingresos íntegros = 1.020 + 300 = ......................1,320.00 €

Gastos deducibles = ................................................ 31.00€

Rendimiento neto (Base del Ahorro) = ............... 1,289.00€

El tipo de retención aplicable a los rendimientos, es del 19%, por lo que habremos tenido unas retenciones totales de 250.80€:

Retenciones = 19% s/1020 + 19% s/300 = 193.80 + 57 = 250.80€

Estas retenciones quedarían reflejadas en el apartado de retenciones correspondientes al final de la declaración.

- Durante 2019, he realizado los siguientes movimientos en la cartera de valores:

Aprovechando la oferta del bróker “C”, he comenzado a operar con ellos, había realizado una desinversión en los valores AAA y CCC, y he vuelvo a reinvertir en ellos.

Mis cálculos serían:

Acciones “AAA”, tenía 320 compradas a 5.17€ y he vendido 300 a 4.74€, produciendo una pérdida patrimonial (veremos mas adelante, casos especiales como la compensación de pérdidas y la norma antiaplicación con otros ejemplos). Posteriormente en el nuevo bróker compro 330 acciones de “AAA” a 4.35€.

Valor de adquisición = 300 * 5.17€ =......... 1,551.00€

Valor de transmisión = 300 * 4.74€ =......... 1,422.00€

Pérdida Patrimonial con “AAA” = ................. 129.00€

Me quedan en cartera 20 acciones de “AAA” con el bróker A adquiridas a 5.17€ y 300 con el bróker C adquiridas a 4.35€.

Acciones “CCC”, tenía 220 compradas a 7.19 y he vendido 100 a 9.44€, con una ganancia patrimonial. Compro 125 acciones de “CCC” a 9.30€, y posteriormente vuelvo a vender 125 acciones de “CCC” a 9.18€.

Valor de adquisición (1ª transmisión) = 100 * 7.19€ = ............... 719.00€

Valor de transmisión (1ª transmisión) = 100 * 9.44€ = ............... 944.00€

Ganancia Patrimonial “CCC” (1ª transmisión) =.......................... 225.00€

En este momento me quedan en cartera 120 acciones de “CCC” con el bróker A adquiridas a 7.19€ y 125 con el bróker C adquiridas a 9.30€.

Con la segunda transmisión de las acciones “CCC”, tendremos en cuenta el método FIFO (First In First Out o Primero en Entrar Primero en Salir), independientemente del bróker donde tengamos depositados los valores.

Valor de adquisición (2ª transmisión) = 120 * 7.19€ =................ 862.80€ (FIFO)

Valor de adquisición (2ª transmisión) = 5 * 9.30 = ....................... 46.50€

Valor de transmisión (2ª transmisión) = 125 * 9.18 = .............. 1,147.50€

Ganancia Patrimonial “CCC” (2ª transmisión) = ......................... 238.20€

- Resumen Ganancias y Pérdidas durante el periodo 2019:

Acciones AAA................................................................................-129.00€

Acciones CCC (1ª transmisión)..................................................... 225.00€

Acciones CCC (2ª transmisión)......................................................238.20€

Ganancia Patrimonial que tributará al 19.00%.............................. 334.20€

El diario, presentaría la siguiente imagen:

En el próximo post, trataré las situaciones especiales en las Ganancias y Pérdidas Patrimoniales (Coeficientes reductores o de abatimiento y Norma Antiaplicación), así como una pequeña preparación para la próxima declaración de la renta en el tema de Cartera de Valores.

Un saludo de @inversenjuego

![¿Cómo incluir mis acciones en la declaración de la renta [2025]? ¿Cómo incluir mis acciones en la declaración de la renta [2025]?](https://d31dn7nfpuwjnm.cloudfront.net/images/valoraciones/0067/0516/declarar-acciones-renta_col.jpg?1743501800)