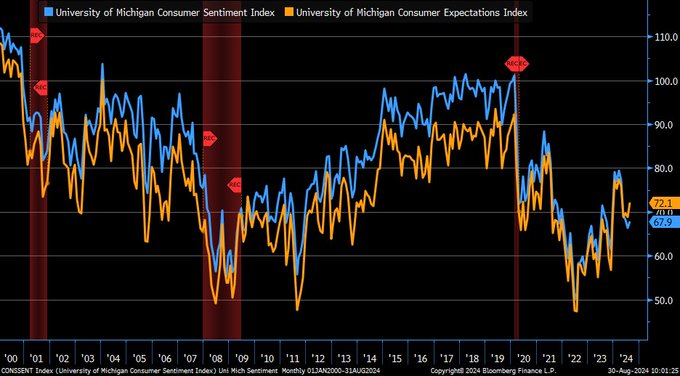

La Confianza del Consumidor de la Universidad de Michigan de agosto publicada el viernes quedó prácticamente inalterada respecto a julio, 67.9 frente a 67.8 y la confianza en las expectativas sobre condiciones futuras no se movió del 72.1 de julio.

CONFIANZA DEL CONSUMIDOR, UNIVERSIDAD DE MICHIGAN.

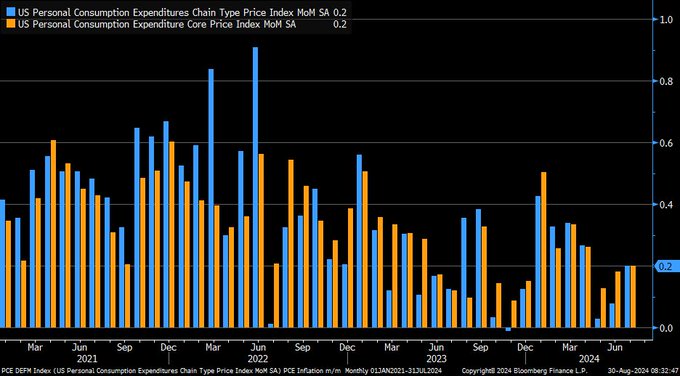

Por otra parte, el dato de inflación PCE o Personal Consumption Expenditures de julio, también publicado el viernes, aumentó las dos décimas que pronosticaban los expertos, aunque una décima por encima del mes anterior.

La Tasa subyacente intermensual quedó en el +0.2% esperado por el consenso.

PERSONAL CONSUMPTION EXPENDITURES, mensual, EEUU.

En tasa interanual, el PCE se sitúa en el 2.5% y la subyacente en 2.6%, niveles contenidos pero aún por encima del nivel medio de los últimos 15 años y superiores al umbral del 2% perseguido por las autoridades.

PERSONAL CONSUMPTION EXPENDITURES, interanual, EEUU.

La Reserva Federal está dispuesta a comenzar el nuevo ciclo de bajada de tipos con la inflación por encima de su media de los últimos años y de su referencia de control.

Se puede interpretar como un mensaje implícito de que las autoridades han decidido elevar el nivel de control (umbral) de inflación por encima del 2% de los últimos tiempos, tal como por otra parte ya han deslizado distintos miembros del FOMC.

A medida que se acerca el 18 de septiembre, fecha señalada en el calendario de los inversores y de la Reserva Federal por celebrarse la reunión del FOMC en que se presume llegará la primera rebaja de tipos de interés, las empresas y sectores más sensibles a los movimientos de tipos de interés (Russell-2000) pueden continuar atrayendo el interés de los inversores.

La evidencia empírica muestra que bajadas de tipos de la Reserva Federal cuando la economía está resistente, pueden sostener los mercados de renta variable mediante la rotación sectorial y prolongar la formación de las pautas de techo de largo plazo.

Procesos de ganancias de las bolsas conseguidas gracias al liderazgo de determinados sectores que alcanzan niveles de valoración excesiva (actualmente tecnología y especialmente los semiconductores) y a continuación dan paso a procesos de rotación (de tecnológicas a sectores más defensivos y pequeñas empresas) suelen aparecer en los últimos coletazos de los mercados alcistas.

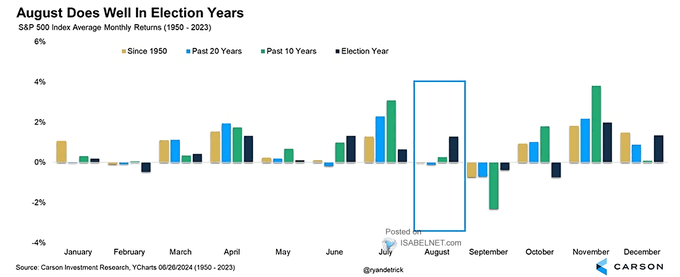

De cara al más corto plazo, el mercado afronta una fase estacional que sugiere prudencia.

Septiembre y octubre son meses estacionalmente débiles y especialmente en años electorales suelen manifestar brotes de volatilidad, inestabilidad financiera y corrección de las cotizaciones.

ESTACIONALIDAD MENSUAL SP500 EN AÑOS ELECTORALES, EEUU.

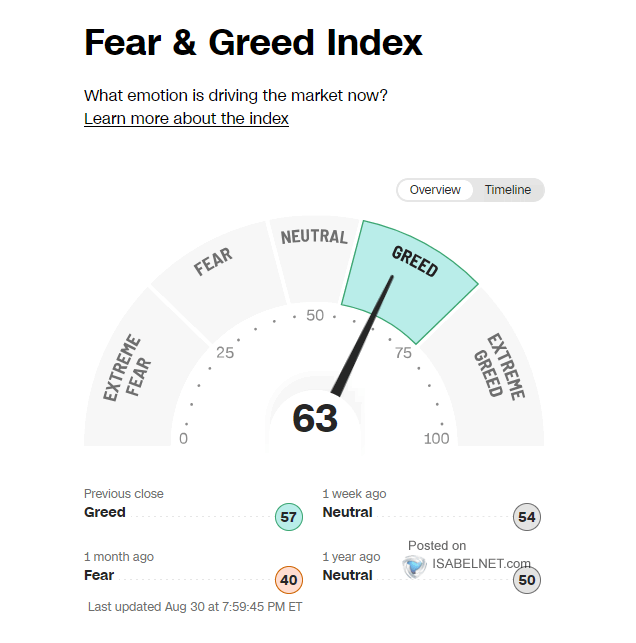

La corrección de las bolsas durante el verano y susto a los inversores ha sido completamente superado, los índices de sentimiento han regresado a zona de optimismo, vean por ejemplo el caso del Fear & Gred Index (el índice de AAII también indica optimismo).

FEAR AND GREED INDEX.

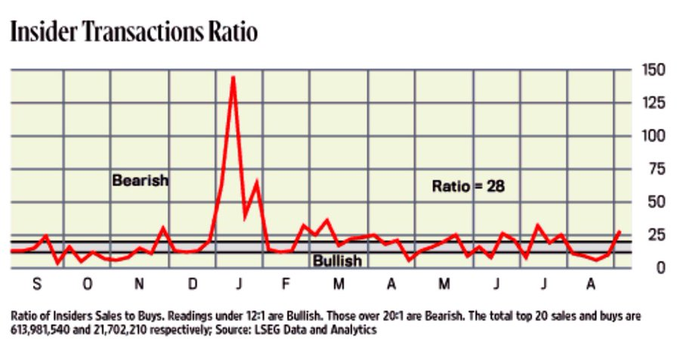

Pero atención, los Insiders han aprovechado las fuertes subidas de las cotizaciones del mes de agosto, el optimismo y FOMO de los inversores para descargar acciones de sus carteras propias.

El Ratio de transaciones de compra/venta de los insiders se ha situado en niveles similares a los alcanzados justo antes del techo del mercado del pasado mes de julio.

RATIO TRANSACCIONES INSIDERS.

En caso de que se desarrolle el escenario más probable y se produzca una corrección en próximas semanas, será clave analizar la profundidad, niveles alcanzados por las cotizaciones y referencias de control de medio y largo plazos.

Será clave para interpretar su impacto en la tendencia priincipal, si el descenso se trata de una oportunidad para entrar largos (comprar) esperando el desarrollo de un nuevo rally de los índices o bien se trata del inicio de una corrección de medio y largo plazo.

En cualquier caso, conviene extremar la cautela ya que si el mercado decide desplegar un rally, las subidas se intuye serían limitadas (en el post de mañana expondremos objetivos probables e incidencia de las pautas candlestick mensuales).

S&P500, mensual.

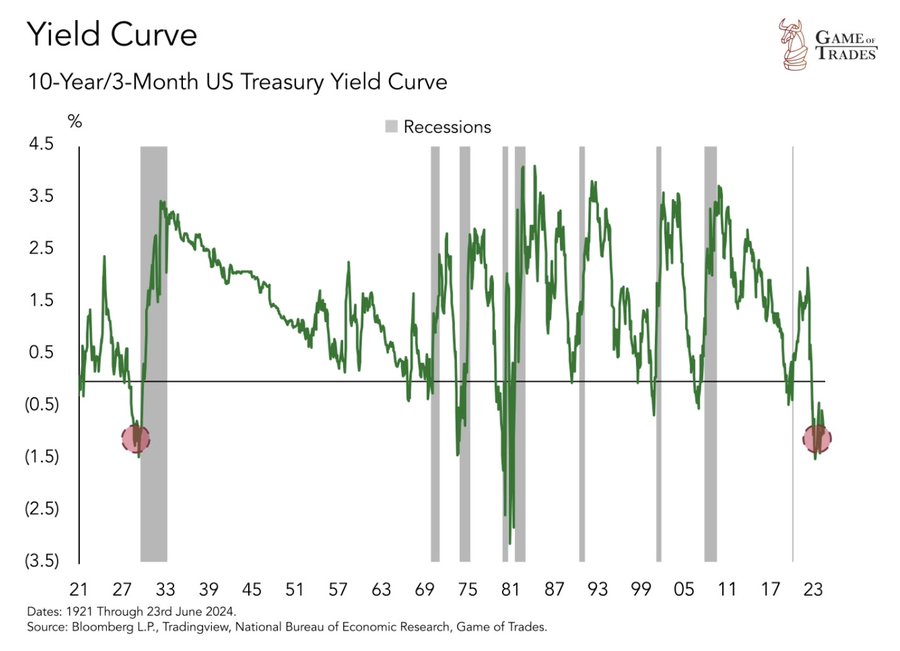

La curva de tipos de interés tenderá a positivizarse, normalizarse, en la medida que la FED rebaje los tipos de interés. La inversión de la curva de tipos está siendo la más prolongada desde 1929, justo antes de la Gran Depresión.

Este hecho por sí solo invita a elevar la atención ante las posibilidades de asistir a una contracción o recesión severa de la economía en próximos meses.

CURVA DE TIPOS. DIFERENCIAL 3 MESES – 10 AÑOS.

Las bolsas cerraron el viernes con nuevas alzas, de acuerdo con el habitual sesgo alcista de la pauta de fin de mes, el Nasdaq recuperó un +1.13%, el SP500 un +1.01% y el Dow Jones +0.55%.

El Nasdaq ha atacado la zona de control (trazo rojo) y estuvo merodeando a su alrededor en las últimas sesiones sin conseguir perforarla con decisión, mientras que el SP500 y el Dow Jones se han mantenido cotizando sobre sus referencias demostrando mayor fortaleza y posibilidad de conquistar nuevos niveles máximos históricos.

NASDAQ-100, 60 minutos.

S&P500, 60 minutos.

DOW JONES, 60 minutos.

El Dow Jones cerró de hecho el viernes en máximos record y el SP500 está a sólo un 0.34% de conseguirlo.

Previsiblemente, el SP500 registrará máximos pronto, impulsando el sentimiento inversor y animando aún más a los inversores a comprar.

Mantenemos distintas estrategias de riesgo muy bajo y controlado, algunas abiertas y otras en espera de ser activadas, orientadas a aprovechar oportunidades en cualquier desenlace de las cotizaciones en próximas fechas. Vean un ejemplo:

ABBOTT LABORATORIES -ABT-, semana.

Hoy es el día del trabajador en Estados Unidos y sus mercados permanecerán cerrados.

Las sesiones festivas en EEUU suelen dejar al mercado global sin referencias y las bolsas europeas tienden a moverse poco y cerrar en tono ligeramente positivo.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en [email protected]. Twitter: @airuzubieta. www.antonioiruzubieta.com