Tras el desplome de las bolsas el miércoles y jueves, los inversores estuvieron muy atentos el viernes a la publicación del índice Personal Consumption Expenditures -PCE- de noviembre, creció un 0.10%, menos de lo que apuntaba el consenso pero alineado con los “whisper numbers” comentados aquí la semana pasada,

El testigo de inflación más seguido por las autoridades monetarias, PCE, queda en el 2.4% interanual vs 2.3% de octubre y la tasa subyacente igual que en el mes anterior en el 2.8%, niveles moderados pero todavía elevados respecto a la media de los últimos 15 años y al umbral del 2% de la FED.

PERSONAL CONSUMPTION EXPENDITURES, interanual, EEUU

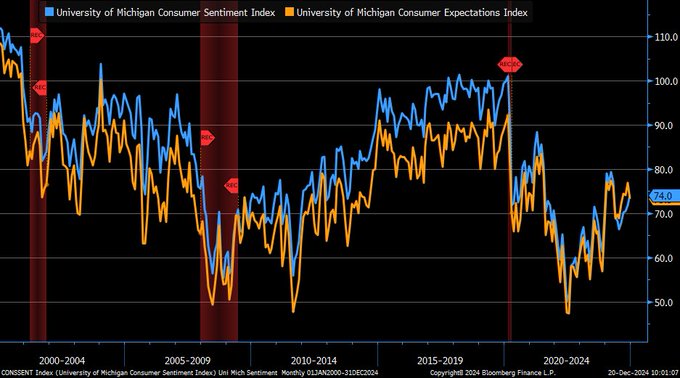

También el viernes la Universidad de Michigan publicó el índice de confianza del consumidor, no hubo cambios respecto al dato anterior, quedó en 74 y el índice de expectativas futuras subió ligeramente hasta 73.3 vs 71.6 anterior.

CONFIANZA DEL CONSUMIDOR UNIVERSIDAD DE MICHIGAN

A sólo 6 sesiones para finalizar el año, las bolsas han precipitado sus movimientos de manera inesperada para la mayoría la semana pasada generando gran desconcierto y miedo entre los inversores.

Con las bolsas cotizando en máximos históricos, cuando la complacencia era máxima y también máximo el posicionamiento, en particular las apuestas alcistas de los índices vía contratos de futuros, el mercado ha vuelto a imponer su máxima de limpiar el bolsillo al mayor número de inversores posible.

Las semanas de vencimiento de derivados se caracterizan por su sesgo alcista, también las bajadas de tipos de la FED suelen causar optimismo y compras pero en esta ocasión, sin embargo, aprovechando la gran complacencia y exposición alcista de los inversores, los índices protagonizaron un violento giro bajista a sólo dos sesiones del vencimiento desplumando a los inversores más especulativos e introduciendo miedo al conjunto.

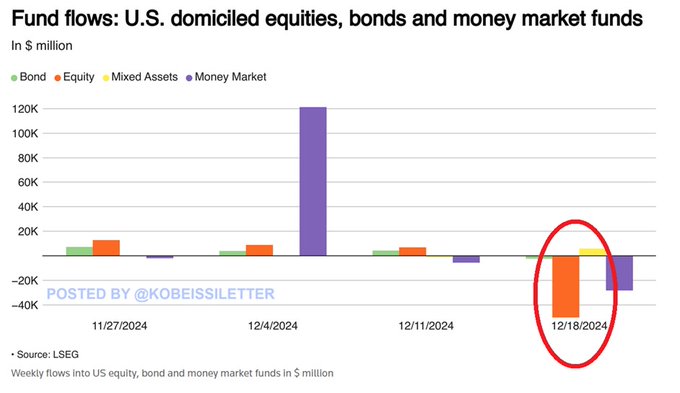

Las compras sucesivas de activos de renta variable encadenadas durante semanas quedaron interrumpidas la semana pasada con la espantada de los inversores tras la bajada de tipos de la FED, ventas fuertes de cerca de $50.200 millones sólo de Fondos de inversión de renta variable y el peor registro semanal de flujos desde 2009.

Los inversores vendieron renta variable y renta fija al mismo tiempo, un evento inusual

El comportamiento de los índices de la semana pasada cobra especial sentido observado desde la perspectiva técnica.

El abrupto giro de las cotizaciones el miércoles nada más finalizar la reunión del FOMC, presionó a los índices a la baja perforando la directriz inferior de una pauta contractiva (cuña ascendente) que venía formándose desde los mínimos del 5 de agosto, una ruptura de pauta limpia y decidida que otorga más fiabilidad al movimiento.

S&P500, 60 minutos

El jueves prosiguió el descenso y ya el viernes se produjo un rebote aprovechando la sobreventa alcanzada tras las caídas, así como las lecturas de pesimismo extremo mostrado en las encuestas por los inversores, ambos hechos comentados en post del viernes alertando de la elevada posibilidad de vuelta al alza tal como finalmente se produjo.

Después de una apertura muy negativa de las bolsas europeas el viernes, con las americanas perdiendo en el mercado nocturno cerca de un punto porcentual, las bolsas repuntaron enérgicamente y al cierre el Nasdaq recuperó un +1.03, el S&P500 +1.09% y el Dow Jones +1,18%.

Las imágenes técnicas de los índices han sufrido cierto deterioro en plazos muy cortos aunque por el momento han respetado las referencias de control de medio plazo.

NASDAQ-100, semana.

S&P500, diario.

DOW JONES, diario.

El índice de pequeñas y medianas empresas Russell 2000 así como el de base más amplia NYSE, muestran más debilidad, se han salvado por la campana de quebrar sus respectivas pautas técnicas de medio plazo y cerraron el viernes al borde del abismo técnico.

RUSSELL-2000, semana

NYSE, semana.

El mercado de bonos y el regreso de la curva de tipos a su posición normal después de tanto tiempo invertida, positivización de la curva o situación en la que los tipos a corto plazo son más bajos que los de largo plazo, es clave para el comportamiento de las bolsas y para las expectativas económicas.

El Bono a 10 años ha caído en precio y su rentabilidad ha subido con fuerza desde la primera bajada de tipos el pasado 18 de septiembre, hoy está en el 4.53% y técnicamente podría estar dibujando una pauta de formación de suelo.

BONO 10 AÑOS EEUU

Si el precio consigue respetar soportes y repuntar para después cerrar sobre el trazo verde señalado en el gráfico se alejaría el peligro y se relajarían los tipos de interés de vuelta hacia el 4% o inferior.

Si por el contrario el precio rompe soportes, la rentabilidad subiría decididamente en dirección hacia el nivel 4,75% generando inestabilidad financiera y nuevas caídas en las bolsas.

Por el lado de la economía, la positivización de la curva de tipos suele ser mal augurio.

La positivización tiene un histórico de aciertos en anticipar recesiones económicas realmente fiable y la Reserva Federal puede estar relajando las condiciones monetarias tanto y tan precipitadamente precisamente para evitar tal desenlace, a pesar incluso de la inflación.

Así, la confianza de los expertos en que la economía americana esquivará una recesión en los próximos 18 meses es considerable:

EXPECTATIVAS DE RECESIÓN USA SEGÚN LOS EXPERTOS

Wishful thinking?. Posiblemente sí en vista de los numerosos indicios analizados en estas líneas, en próximos posts continuaremos actualizando evolución de datos macro y lecturas a futuro para contrastar nuestras propias hipótesis, con especial atención al desarrollo de los mercados financieros.

Los mercados financieros son mecanismos de descuento de acontecimientos futuros, sin embargo, la intervención masiva de las autoridades en los últimos tiempos y el gran peso de los activos financieros en la riqueza de la población y del consumidor (históricamente altos) pueden haber alterado el orden.

El hecho de que la exposición a los activos de riesgo sea tan alta supone un factor de riesgo para la riqueza de las familias y para el comportamiento futuro del consumo (que aporta cerca del 70% a la formación del PIB).

La tesitura económica y de mercados es realmente interesante y con los importantes cambios que muy pronto se introducirán en el panorama global (económico, financiero, geopolítico…) con la llegada de Trump a la presidencia de Estados Unidos, aumentará la incertidumbre y también la volatilidad de los mercados.

El año 2025 promete, los mercados ofrecerán riesgo pero también grandes oportunidades.

Es Navidad. Esta semana y la próxima son semifestivas y la participación y volumen de contratación suelen decaer. Es también habitual que durante estas fechas el mercado se mueva comedidamente y sin grandes sobresaltos y probable, por los argumentos esgrimidos aquí la semana pasada, asistir al tradicional rally de fin de año.

Aprovechamos estas fechas para compartir en abierto una estrategia para obtener una interesante rentabilidad con riesgo controlado y también para animar a los lectores a colaborar con nuestro trabajo y suscribirse al servicio que ofrecemos.

IMOS, semana.

FELICES FIESTAS!. Feliz Navidad y Próspero 2025 a todos.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.