Para escoger y operar correctamente con un calendario spread necesitamos saber los siguientes datos:

1 – Si el subyacente está en Backwards o en Contango: si está en Backwards los calendarios se deben hacer con calls. En caso de estar en Contango es conveniente hacerlos con puts.

2 – Para que el calendario salga bien se debe tener bastante seguridad en que el subyacente no va a producir un movimiento vertical a cualquier lado.

3 – Para aprovechar la curva de decaimiento del precio de la prima de las opciones por el paso del tiempo, siempre hay que operar con el vencimiento largo comprado y el corto vendido.

4 – Y lo más importante: hay que escoger un momento en el que el vencimiento que se compra tenga una volatilidad menor que el que se vende. De esta forma se compra algo que cotiza barato y se vende lo que tiene un precio caro.

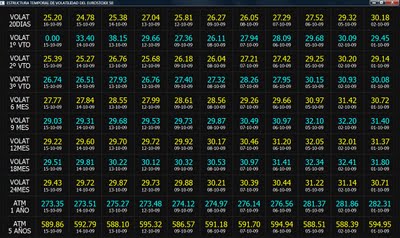

Afortunadamente ya se puede disponer de los datos de toda la estructura temporal de volatilidad del Eurostoxx 50.

Volatilidad a 20 días: es la volatilidad virtual de las opciones a las que siempre les faltan 20 sesiones para vencer.

Volatilidad primer vencimiento: es el primer vencimiento del Eurostoxx 50, que hoy pone cero porque ha vencido.

Segundo vencimiento: como su nombre indica, el segundo vencimiento que cotiza.

Volatilidad a 6, 9, 12, 18 y 24 meses: la volatilidad de cada uno de esos plazos.

ATM 1 año: el precio de una opción a la que siempre le falta un año y tiene un precio de ejercicio exactamente igual al cierre del índice.

ATM 5 años: todo igual que la anterior pero con vencimiento a 5 años.

Con las dos últimas hemos eliminado las variaciones del precio y el paso del tiempo. De esa forma podemos ver el precio de las opciones de esos plazos sin las dos primeras interferencias.

Hay una nueva versión ampliada de la base de datos y el software para representar estas tablas de datos en tres dimensiones TD3D.

Se puede descargar aquí. Descarga de la base de datos ampliada

En el mismo enlace se pueden ver los componentes de todos los mercados que forman la base de datos.