LA IMPORTANCIA DEL CAPITAL ALLOCATION

Al analizar la calidad o capacidad de una compañía de aportar valor a sus accionistas, es clave atender a como esta “invierte” los beneficios que genera con su actividad (si los genera), cualquier equipo directivo puede decidir qué hacer con estos beneficios obtenidos en términos de “Flujos de Caja Operativos”, donde, el inversor en particular incurre en un llamado "riesgo de agencia" que no es más que confiar que un equipo directivo invierta de forma óptima los beneficios de la compañía para aportar valor al accionista.

“Riesgo de agencia que no es más que confiar que un equipo directivo invierta de forma óptima los beneficios de la compañía para aportar valor al accionista”

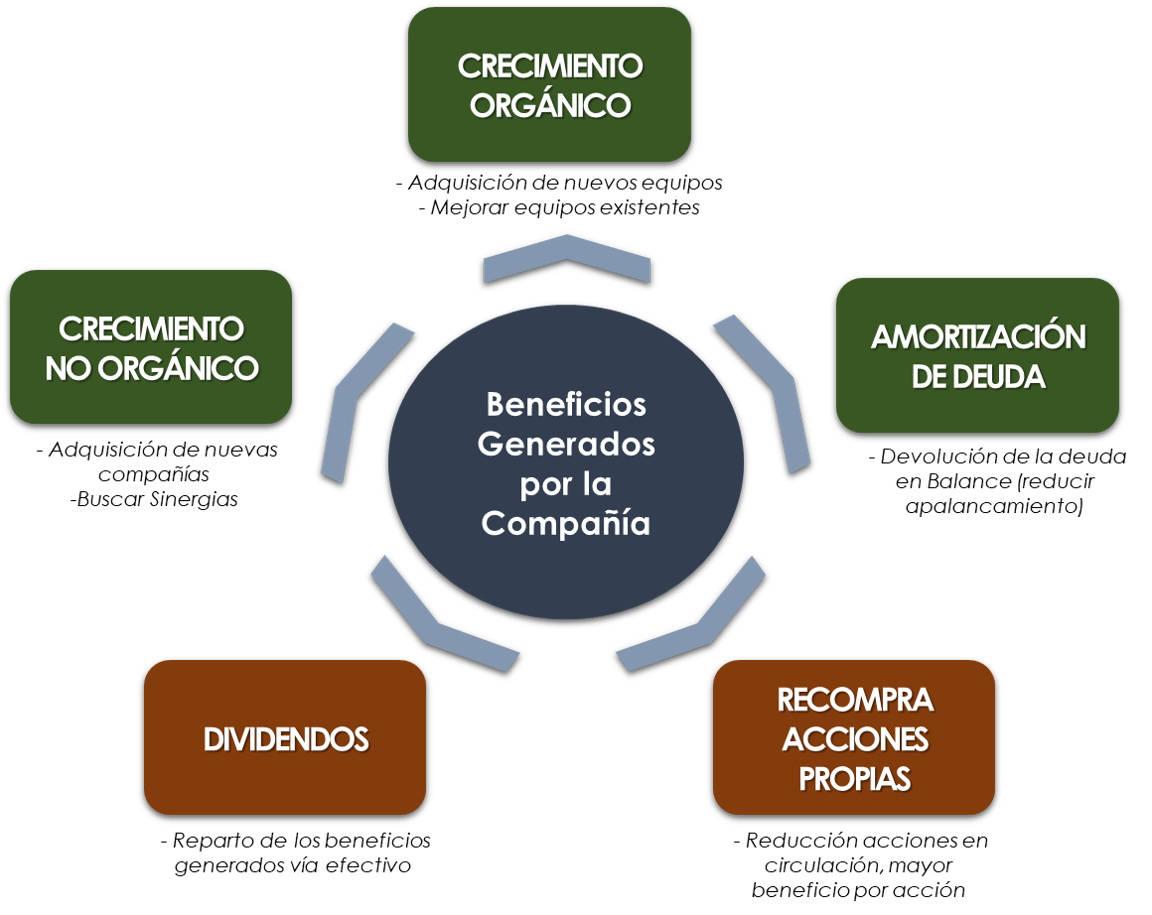

Principalmente, se considera que, los flujos de caja generados por la compañía se pueden invertir en cinco fuentes distintas:

Elaboración propia

Elaboración propia

- Hagamos una pincelada por cada uno de ellos:

1. Crecimiento Orgánico

2. Crecimiento No Orgánico

3. Amortización de la Deuda

4. Pago de Dividendos

4. Recompra de Acciones Propias

1. CRECIMIENTO ORGÁNICO

Destinado a hacer crecer los activos de la compañía mediante inversiones en capital tangible en nuevos equipos, nuevas fábricas, nuevas oficinas… y al mismo tiempo, a mantener los equipos que conforman la estructura actual de la empresa. Esto se conoce como “Capex” (Capital Expenditures) y variará según el sector, ciertos sectores como las telecomunicaciones, industrial o utilities tienden a tener grandes inversiones en capex, dada la estructura de su activo, que requiere de elevados gastos en el llamado “capex de mantenimiento”, que es la inversión anual recurrente que necesita invertir la empresa si o sí para el mantenimiento de sus activos tangibles productivos.

Ejemplo

En Europa, si cogemos como referencia el índice EURO STOXX 50, los equipos directivos invierten de media el 65% de sus flujos operativos en inversión en capital tangible (capex) mientras que en Estados Unidos, esta cifra asciende al 33% si tomamos como referencia las compañías que componen el índice DOW JONES 30.

A qué es debido? Podemos achacarlo principalmente a la naturaleza de la propia composición del índice: Mientras en Europa, sectores intensivos en capital como el Industrial, Utilities, Materiales Básicos, Financiero y energético representan un 41% del índice, en Estados Unidos, estos representan alrededor del 18%.

Por otro lado, cabe destacar, no sólo la sobre-ponderación de Europa a sectores más intensivos en capital, también hay que hacer hincapié en la ausencia de sectores "con poca o inferior" necesidad de inversión recurrente en capital tangible como el tecnológico, donde en Europa representa un 10% y en Estados Unidos, casi un 44%, aunque muy sesgado a dos compañías (Apple y Microsoft) que por sí mismas representan el 40% del índice.

“Más adelante, haré otro post con la estructura del “capital allocation” de ambos índices, los resultados son muy interesantes.”

Las compañías tecnológicas tienden a hacer un gasto más elevado en I+D al ser negocios más digitalizados en general, este gasto no computa en el flujo de caja, va implícito ya en la cuenta de resultados, por lo cual, cuenta como gasto operativo, no como inversión, aquí se encuentra el eterno dilema, si este gasto fuera al cash flow, los márgenes de las tecnológicas serían más atractivos de lo que son actualmente, presionarían a la baja sus múltiplos de valoración y por ende, incrementarían su potencial "o quizás ya lo están descontando por este motivo".

2. CRECIMIENTO NO ORGÁNICO:

Esta es la parte de la inversión que se destina al crecimiento del valor de la compañía a través de adquisiciones de nuevas compañías que para mejorar a través de potenciales sinergias que puedan ocasionarse de la adquisición. Algunos ejemplos serían comprar una compañía con actividad en un mercado en el que la compradora actualmente no tiene presencia, por reducción de costes de estructura, incremento de las ventas o la adquisición de una compañía con algún servicio o línea de negocio que puede ser implantado en la compañía adquiriente o la reducción del coste de capital entre otras.

Cabe destacar que estas sinergias no siempre se llevan a cabo, ya que son difíciles de cuantificar a priori y en muchas ocasiones acaban derivando en destrucción de valor para el accionista. El profesor de la Stern School of Business de la Universidad de Nueva York y experto en valoración de compañías Aswalth Damodaran califica las operaciones corporativas de este tipo como "The very bottom of the barrel", analogía con la que pretende transmitir que este tipo de operaciones a la larga son las que más valor destruyen o menos valor aportan al accionista. El profesor cita un estudio de KPMG donde demuestra que el 50% de las operaciones de M&A analizadas, después de diez años acaban admitiendo que estas adquisiciones "no han funcionado".

Para Damodaran por ejemplo, si una de las compañías de las cuales es accionista anuncia una "gran adquisición", este es motivo suficiente para deshacer la posición, ya que, bajo su experiencia, las probabilidades al hacer una adquisición van en contra de la propia compañía adquiriente.

Ejemplo

En agosto de 2020, Apple adquirió la compañía de pagos Mobeewave Inc, con esta adquisición, Apple consigue avanzar más rápidamente en el objetivo de seguir convirtiendo sus dispositivos iPhone en terminales de pago, ahorrándose el peaje de invertir miles de millones adicionales en I+D para desarrollar la tecnología que otra compañía ya tiene, comprando por 100 millones de dólares una compañía que está más avanzada y ya ha invertido previamente en ello a pesar de que Apple, ya tiene bastante avanzado su método de pago "Apple Pay", aunque con esta adquisición conseguirá seguir mejorando la estructura sin tener que invertir desde cero.

3. AMORTIZACIÓN DE DEUDA:

En ocasiones, compañías que se han apalancado por encima de su estructura óptima de financiación, para llevar a cabo un plan de crecimiento ambicioso puede ser de gran valor para sus accionistas que, cuando empiezan a recoger frutos de esas inversiones para las cuales se han "sobre-apalancado" vía generación de flujos de caja, una buena forma de retribuir al accionista es mediante el repago o amortización de la deuda y desapalancar la compañía. Sobre-apalancar un negocio es arriesgado, ya que la compañía tiene la obligación de devolver ese préstamo contraído con entidades de crédito y/o inversores, de no hacerlo, pueden ver como los bancos cortan su financiación y los inversores perciben un mayor riesgo que eleva los costes de financiación que pueden conllevar a una bola de nieve que deriva en una suspensión de pagos de la compañía. Admás, diversos sectores, por su propia naturaleza, pueden sufrir problemas de financiación a corto plazo de su “working capital” y llevarlos a la suspensión de la actividad por no poder financiar su operativa diaria. De hecho, luna de las principales causas de cese de actividad de las compañías es precisamente por no saber o poder gestionar estas necesidades de financiación a corto plazo, donde la financiación bancaria juega en ocasiones un papel fundamental.

Ejemplo

ABInbev N.V., (Bélgica), la mayor cervecera del mundo, propietaria de marcas como Budweiser y Corona entre decenas de otras marcas menos conocidas en España, en el año 2016 adquirió a su principal competidora SAB Miller por casi 100.000 millones de euros, con esta operación, se convertían en la mayor empresa cervecera del mundo, y al mismo tiempo, hacerse con la mayor infraestructura logística a nivel global, aunque eso da para otro post… la cuestión es que 70.000M€ de esos 100.000M€ aproximadamente, se iban a financiar con nueva deuda, lo que suponía apalancar la compañía desde las 2,5x deuda neta/ebitda hasta las 6,6x cosa que ya no hacía tanta gracia a los accionistas y la compañía sufrió severas correcciones en su cotización.

Más tarde, el management de la compañía, anunció un recorte del dividendo, para tener más recursos disponibles que destinar a la amortización de la deuda lo antes posible, de este modo, el management prevé desapalancar la compañía, sanear el balance y mejorar las rentabilidades y márgenes futuros.

4. PAGO DE DIVIDENDOS:

Llegamos al clásico, esta es la forma tradicional de remunerar al accionista históricamente (en Europa especialmente), quizás dado que es la forma más tangible para el inversor ya que la compañía reparte a los accionistas una parte de la caja que ha generado con su actividad ordinaria. Es más usual en compañías en un estado de madurez avanzado, con beneficios más previsibles y bajas tasas de crecimiento como compañías de telecomunicaciones, utilities o entidades financieras cuyas oportunidades de crecimiento son más limitadas.

También lo son para otro tipo de compañías que generan elevados flujos de caja y después de satisfacer las otras cuatro fuentes de capital allocation, dedican una parte del remanente al pago de un pequeño dividendo, esta práctica es cada vez más común en grandes empresas tecnológicas, como podrían ser el caso de Visa, Apple o Microsoft entre otras.

El pago de dividendo es más frecuente en Europa que en Estados Unidos por diversos factores como pueden ser los tipos de interés históricamente más bajos o por la naturaleza propia de las compañías que componen los índices como he comentado en el punto 1.

Ejemplo

Como veíamos en el caso del crecimiento orgánico, lo mismo ocurre con el pago de dividendos, donde los índices europeos, principalmente se componen principalmente de sectores como el sector financiero, material industrial, energético, telecomunicaciones y consumo básico entre otros que son generalmente sectores más maduros, con flujos de caja predecibles y con menos tasas de crecimiento que representan más de la mitad del índice, mientras en Estados Unidos no llega al 25%. También, en Europa, la baja incidencia del sector tecnológico, que tiende a llevar a cabo una inversión más elevada en I+D, adquisiciones y recompras de acciones propias como mecanismos para aportar valor al accionista inciden en que la rentabilidad por dividendo sean históricamente más elevada en Europa que en Estados Unidos.

5. RECOMPRA DE ACCIONES PROPIAS:

Como forma de retribución alternativa al reparto de dividendos, existe la recompra de acciones propias, donde la compañía al comprar acciones de sí misma, "retira" estas acciones compradas del mercado, lo cual, disminuyen el número de acciones en circulación y, por tanto, se incrementa el beneficio por acción (mismo beneficio repartido entre menos acciones) lo cual, deriva en un descenso del ratio "PER" que atrae flujo de compra por parte de nuevos inversores, de esta forma, el inversor actual no genera impacto fiscal (al cobrar el dividendo) y la retribución al accionista se produce mediante incremento del valor implícito de las acciones.

La recompra de acciones propias es ampliamente utilizada en Estados Unidos respecto de Europa, en Estados Unidos ha dedicado un 34% del capital allocation de media a recompra de acciones propias o "share buybacks" en los últimos 10 años, mientras que en Europa, este porcentaje se mantiene cercano al 0%, básicamente derivado de que las compañías europeas, compaginan periodos de recompras de acciones (reducción de capital) con periodos donde se intensifica la emisión de nuevas acciones (ampliaciones de capital) por lo que a la larga, las compañías europeas no aportan valor al accionista por esta vía, al menos en términos agregados.

Ejemplo

Tras presentar unos resultados ampliamente por debajo de las estimaciones de los analistas, y aflorar problemas en su cadena de producción que derivaron en una pérdida de cuota de mercado frente a su principal competidor (AMD), en julio de 2020, el fabricante de microchips norteamericano “Intel” sufrió una corrección de alrededor del 22% en las 4 sesiones posteriores a su presentación de resultados, alcanzando niveles cercanos a la sobre-venta vista a mediados de marzo de 2020 derivada de la expansión del Covid-19 más allá de las fronteras de China. Después de ello, el CEO de la compañía anunció un programa de recompra de acciones por valor de 10.000 millones de dólares, equivalentes al 5% de la capitalización de Intel, argumentando este movimiento como: “the stock is cheap” (la acción está barata).

Con esto, la estrategia del equipo directivo es aportar valor mediante el incremento del beneficio por acción (a parte de intentar tranquilizar al mercado, claro está), al mismo tiempo, el equipo directivo puede ver esta acción como que el invertir en la propia compañía dado el potencial futuro, es más rentable que cualquier proyecto u oportunidad de inversión que este equipo directivo tenga entre manos, es decir, dado el coste de capital de Intel, que ronda el 7 - 7,5% (según Bloomberg), la inversión más atractiva que encuentran los gestores de la compañía para aportar valor al accionista (es decir, rentabilizar esa nueva inversión anualmente un 7-7,5%) es invertir en sí mismos a estos precios.

Cuando un CEO sale diciendo que "la compañía está barata" en mi caso, saltan todas las alarmas, cabe realizar un ejercicio de preguntarnos y averiguar "por qué está barata?" y no viene de más mirar cuanto pesa el programa de Stock Options que tiene el equipo directivo (si lo tiene) sobre su retribución total o si tienen incentivos por "hacer crecer" el precio de las acciones, cosa que puede conllevar a prácticas que a corto plazo "hagan crecer" el precio, y digo "hagan crecer" porque eso no quiere decir que lo hagan "incrementando el valor "de las acciones y esto es importantísimo. Bajo mi punto de vista.

---

INVERSIÓN EN I+D COMO FUENTE DE CAPITAL ALLOCATION

- Bajo mi punto de vista, la inversión en I+D también sería considerada como una fuente de destino del capital allocation, ya que, diversos sectores o determinadas compañías invierten parte de los beneficios generados en desarrollar un activo "intangible" de la compañía que no se acaba activando en balance hasta que este demuestre que genera ingresos para la empresa, por lo cual, no es considerado como un gasto o inversión en el "Cash Flow" si no que es considerado como un coste en la cuenta de "Pérdidas y Ganancias" por ese motivo. Algunos ejemplos como la inversión en un software o una aplicación de una compañía tecnológica, o el estudio de un nuevo medicamento de una farmacéutica o la inversión que una compañía automovilística hoy en día dedica a desarrollar la disrupción de su producción hacia un vehículo eléctrico claramente son inversiones de "hoy" que reportarán o no beneficio a futuro a la compañía, por lo cual, deben ser consideradas como "inversiones", otro tema es que entren en juego los mencionados riesgos de agencia, que serán los que dependiendo de cómo invierta de eficientemente cada compañía en I+D reportará en mayores o menores incrementos de valor futuros al accionista pero el mismo problema lo tenemos cuando la compañía invierte en crecimiento orgánico o vía adquisiciones, la diferencia es que en estas, el activo es "tangible" desde el primer momento, aunque no necesariamente "productivo" -

--

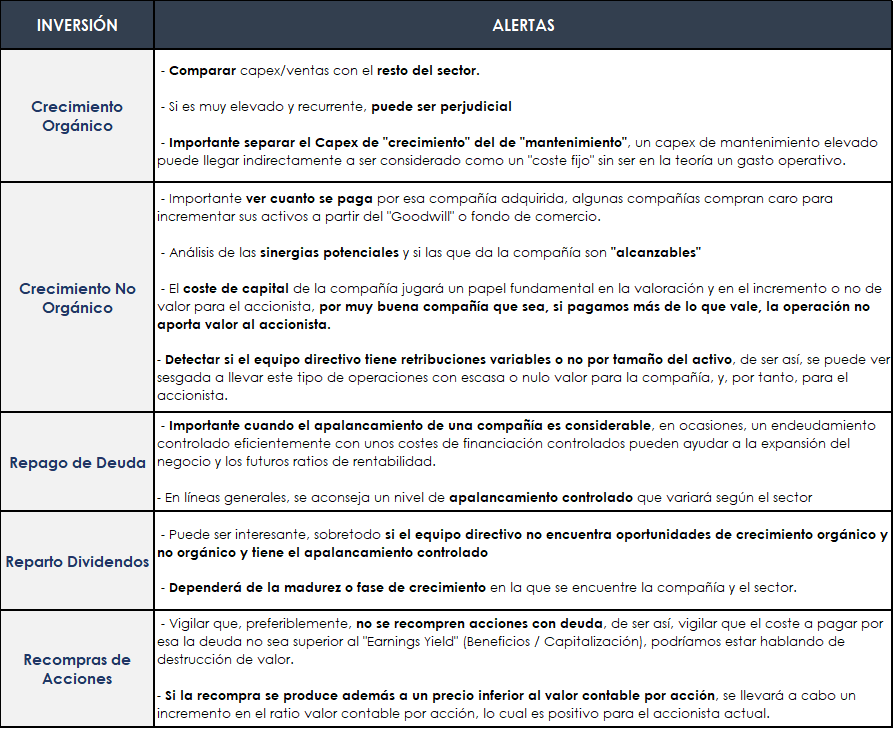

TABLA RESUMEN

Para finalizar, y evitar caer en trampas de estrategias sesgadas a los intereses de la directiva y no de los accionistas, en la siguiente tabla puntualizo diversos aspectos a tener en cuenta bajo mi punto de vista, en cada una de las fuentes de destino o inversión de los beneficios comentados y alertas de algunas consideraciones de lo que tenemos que vigilar en cada caso.

Elaboración propia

¡Espero haberte ayudado una vez más!

Cuéntame si te he podido ayudar 😙

✅ Pásate por mi Canal de YouTube para ver contenido como este y en mi Blog Personal y mucho más! Nos ayudarás a que podamos seguir generando este tipo de contenido gratuito y de calidad.

¡Suscríbete también a este Blog de Rankia para no perderte ninguna actualización!