INTRODUCCIÓN

Repsol es un grupo de empresas del sector energético con presencia en los cinco continentes. Realiza de manera integrada todas las actividades de producción, transformación y comercialización de energía. En el sector de hidrocarburos, incluye la exploración, desarrollo y producción de crudo y gas natural, el transporte de productos petrolíferos, gases licuados del petróleo y gas natural, el refino, la producción de una amplia gama de productos petrolíferos y la comercialización de productos petrolíferos, derivados de petróleo, productos petroquímicos, GLP, gas natural y gas natural licuado. En el sector eléctrico, y tras la adquisición de Viesgo, incorpora las actividades de generación y la comercialización de energía eléctrica y gas natural España.

Las actividades del grupo se clasifican en dos segmentos:

- Upstream: incluye las actividades de exploración y producción de las reservas de crudo y gas natural. En este segmento los ingresos se generan fundamentalmente, bien por la venta de crudos, condensados y GLP y gas natural, o bien por la prestación de servicios de explotación de hidrocarburos, dependiendo de los contratos vigentes en cada uno de los países en los que opera el Grupo.

- Downstream: actividades de refino y petroquímica; trading y transporte de crudo y productos; comercialización de productos petrolíferos, químicos y GLP; comercialización, transporte y regasificación de gas natural y gas natural licuado y generación de electricidad y comercialización de electricidad y gas en España. Los ingresos de este segmento se generan, fundamentalmente, por la comercialización de productos petrolíferos (gasolinas, fuelóleos, GLP, asfaltos, lubricantes), petroquímicos (etilenos, propilenos, poliolefinas y productos intermedios), gas (gas natural y GNL) y electricidad

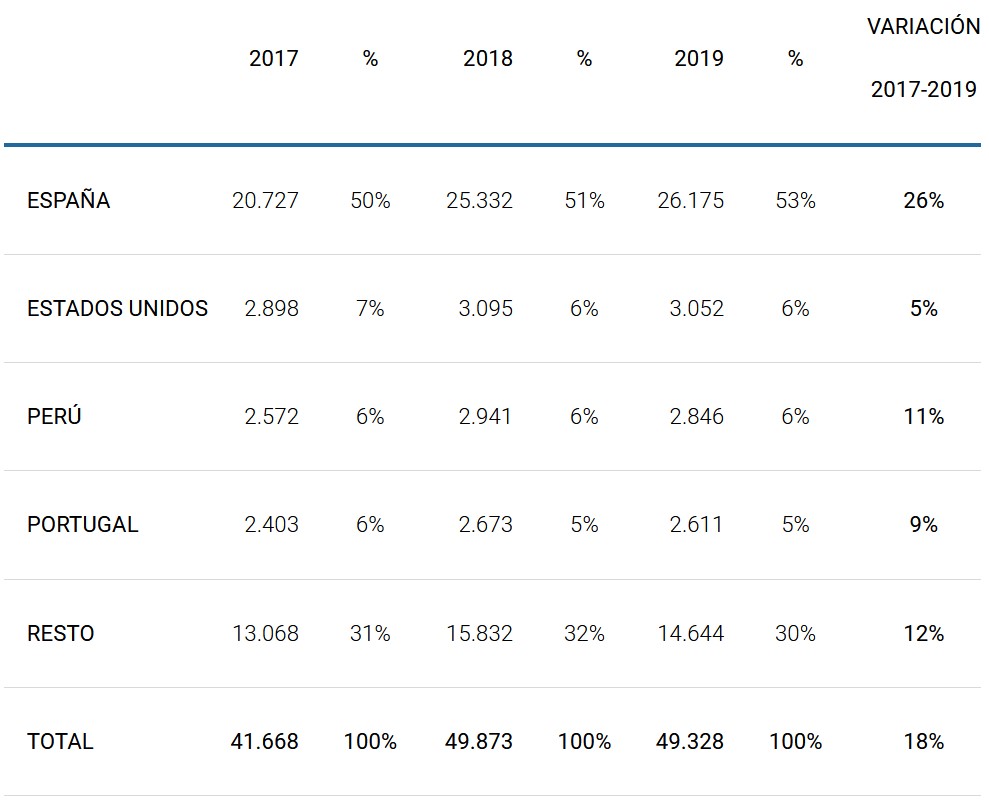

La evolución reciente de sus ingresos por países ha sido la siguiente (en millones de euros):

Donde podemos ver que España, además de ser su principal mercado, es el que más crece.

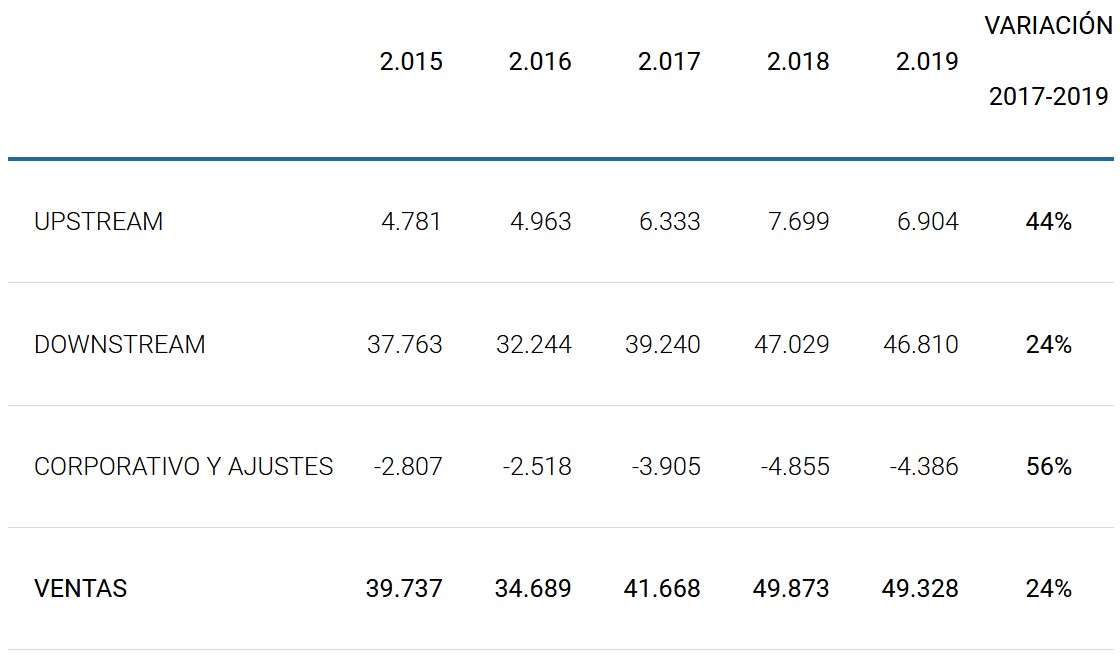

A destacar que las cifras de ventas han aumentado en los últimos años en todos sus segmentos, en especial en Upstream:

En el año 2.015 Repsol adquirió para su segmento Upstream el 100% de la empresa canadiense Talisman por un precio de 8.005 millones de euros

En el año 2.018 completó la venta de su participación del 20% en Naturgy Energy Group por un precio total de 3.816 M de euros, consiguiendo una plusvalía de 344 M de euros. También en este año realizó la compra de los negocios no regulados de generación de electricidad de Viesgo y su comercializadora de gas, permitiendo a Repsol operar en las actividades de generación de electricidad y comercialización de electricidad y gas en España.

En el año 2.019 Repsol adquirió el 63% del activo Eagle Ford ubicado en Texas por un importe de 352 millones de dólares, el cual está destinado a la producción de crudo y gas.

Por lo que hace referencia a las perspectivas del sector enérgetico a largo plazo, según la Agencia internacional de la energía el petroleo reducirá su participación en 4 puntos en la matriz energética del año 2.040 respecto a 2.017. A su vez el gas natural incrementrá su participación en 3 puntos:

|

ENERGÍA PRIMARIA MUNDIAL SEGÚN A.I.E. |

||

|

2017 |

2040 |

|

|

NUCLEAR |

5% |

5% |

|

HIDROELÉCTRICA |

2% |

3% |

|

PETROLEO |

32% |

28% |

|

GAS NATURAL |

22% |

25% |

|

CARBÓN |

27% |

22% |

|

BIOMASA |

10% |

10% |

|

OTRAS RENOVABLES |

2% |

7% |

|

TOTAL |

100% |

100% |

Los principales accionistas de Repsol son:

|

ACCIONISTAS |

% |

|

SACYR |

7,73% |

|

BLACKROCK |

4,59% |

|

THE VANGUARD GROUP |

2,80% |

|

NORGES BANK |

2,52% |

|

AMUNDI |

1,45% |

ANÁLISIS ECONÓMICO FINANCIERO

(datos en millones de euros)

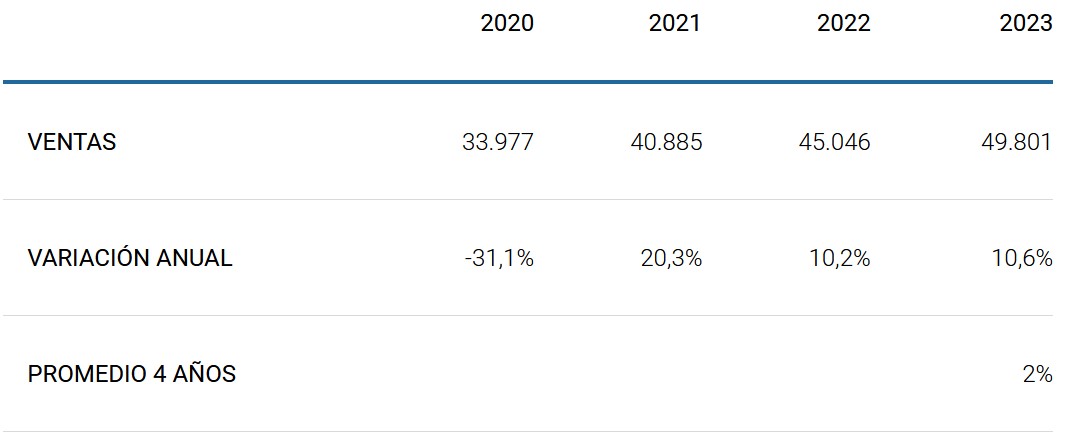

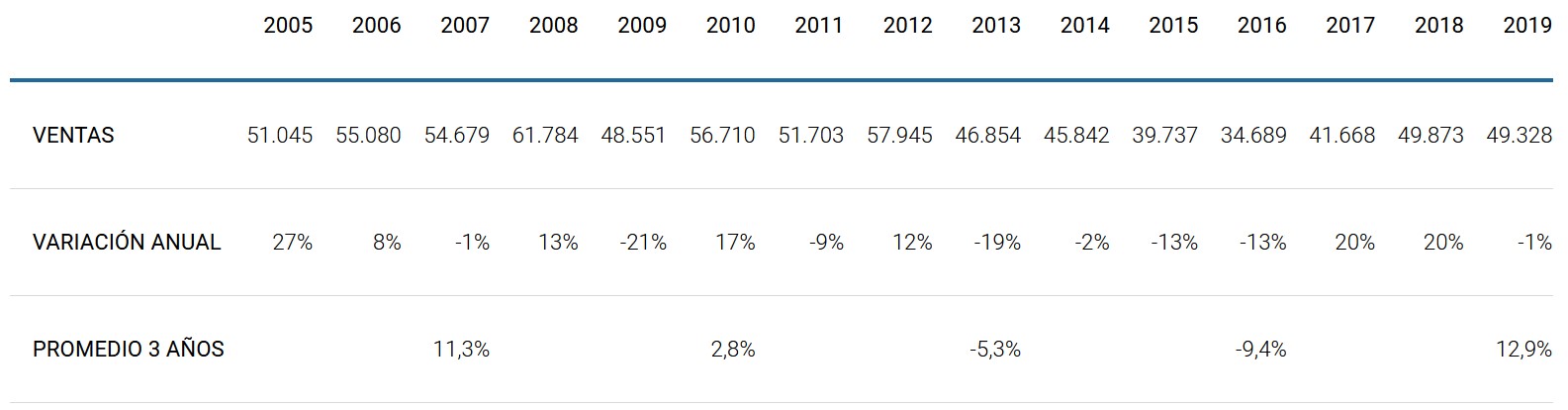

VENTAS

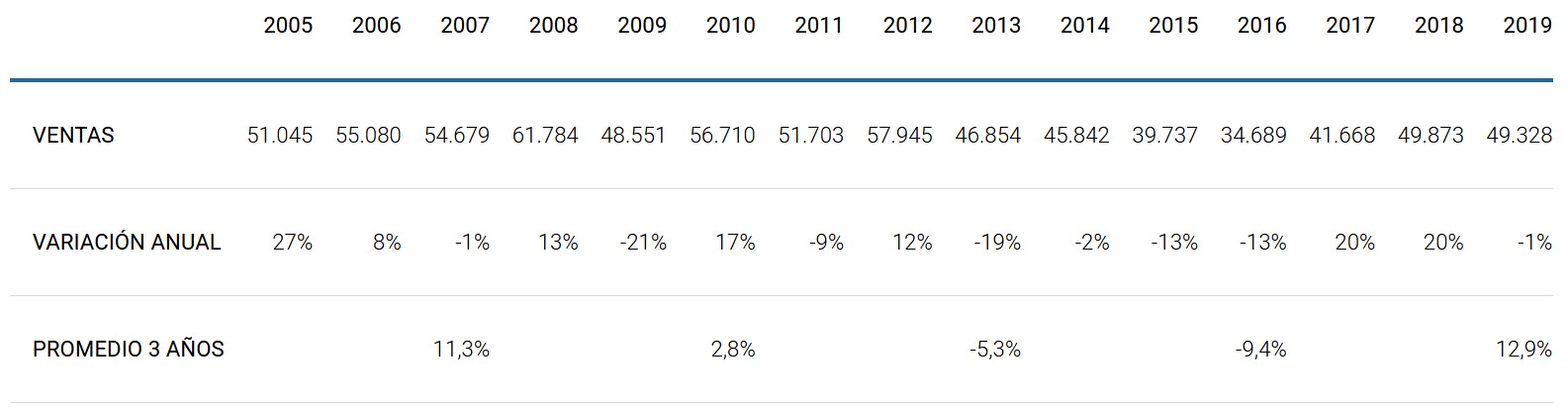

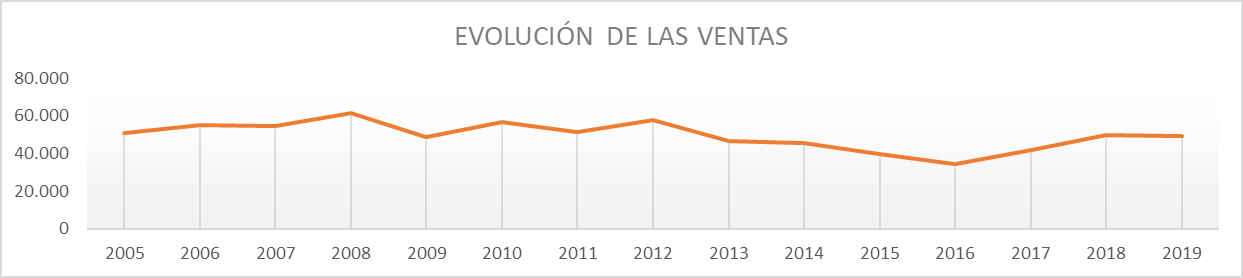

La evolución de sus cifras de ventas ha sido la siguiente:

En el año 2.013 se desploman sus ventas en las estaciones de servicio, tanto por los efectos de la crisis económica, como por los precios muy altos de los combustibles. Del año 2.014 al año 2.016 también se reducen por el efecto de unos precios más bajos.

En los años 2.017 y 2.018 se recuperan los ingresos, sobre todo, por la subida de los precios de los combustibles y por los aumentos de producción, pero en el año 2.019 se reducen de nuevo los precios del petróleo y del gas y los volúmenes de producción.

Para este año se prevé una fuerte reducción de la cifra de negocio y el inicio de la recuperación a partir del año 2.021 llegando a superar la cifra del año 2.019 en el año 2.023:

En el primer semestre de este año sus ingresos se han reducido el -33% ya que los impactos sociales y económicos de la pandemia redujeron significativamente la demanda de hidrocarburos y provocaron una drástica caída de los precios del crudo y del gas:

|

JUNIO 2019 |

JUNIO 2020 |

|

|

VENTAS |

24.933 |

16.663 |

|

VARIACIÓN |

-33% |

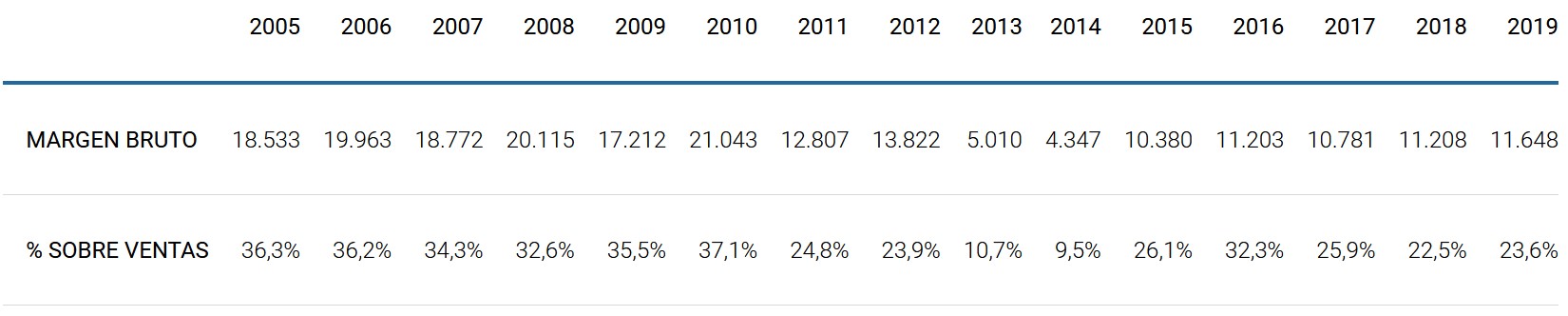

MARGEN BRUTO

La evolución de su margen bruto ha sido la siguiente:

Los porcentajes de margen bruto se contraen de forma brusca del 2.011 al 2.014 y se recuperan en los años 2.015 y 2.016, pero vuelven a reducirse a partir del año 2.017.

En el primer semestre de este ejercicio el margen bruto se ha reducido fuertemente:

|

JUNIO 2019 |

JUNIO 2020 |

VARIACIÓN |

|

|

MARGEN BRUTO |

5.966 |

3.097 |

-48% |

|

% SOBRE VENTAS |

23,9% |

18,6% |

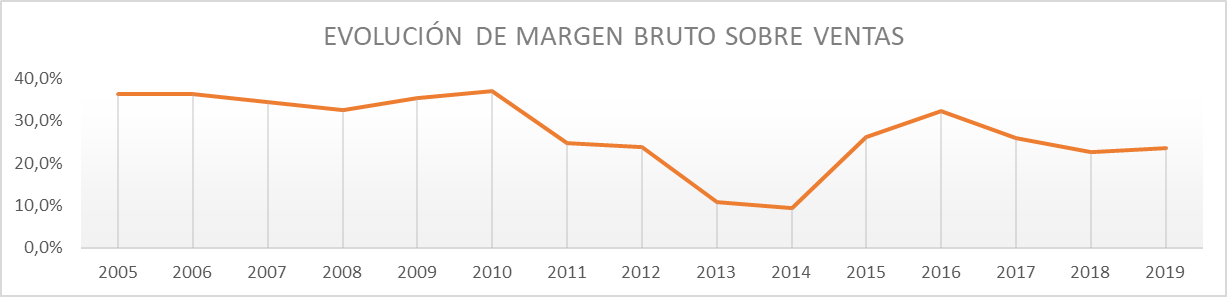

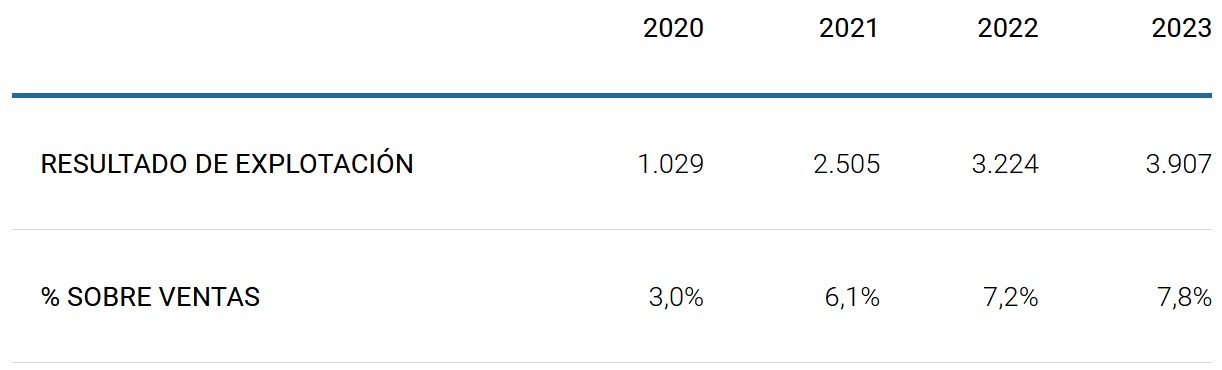

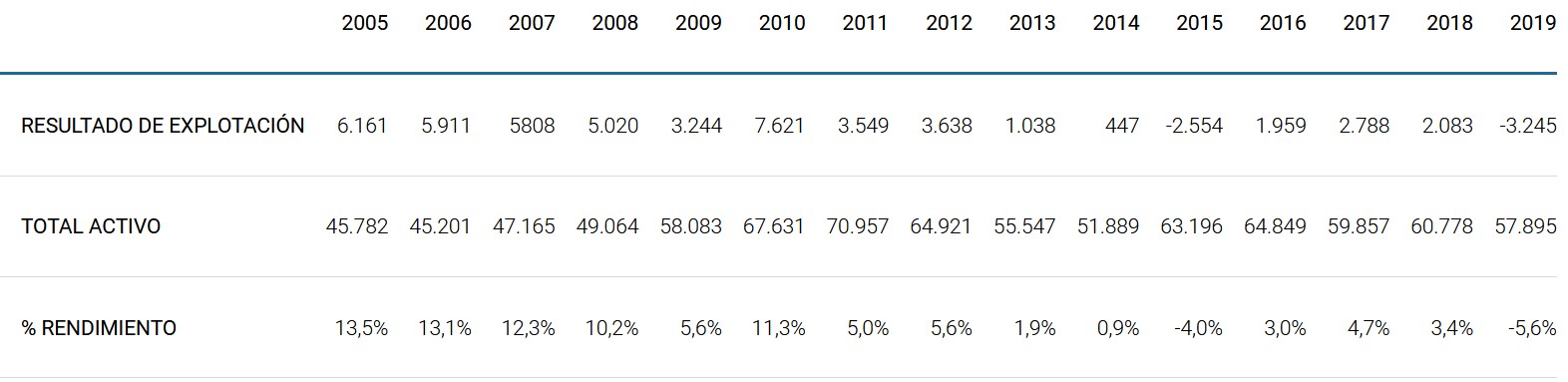

RESULTADO DE EXPLOTACIÓN

La evolución del resultado de explotación ha sido la siguiente:

Los porcentajes de resultado de explotación se hunden desde el año 2.011 hasta el año 2.015. A destacar que en los años 2.014 y 2.015 se ven afectados tanto por la compra de Talisman como por los bajos precios del crudo.

Los años 2.016 y 2.017 son de recuperación de márgenes, pero se vuelven a reducir a partir del año 2.018.

En el año 2.019 el resultado de explotación se ve muy afectado por la dotación de provisiones por importe de 4.849 millones de euros, mayoritariamente en Estados Unidos y Canadá, tras asumir la compañía un escenario más bajo para los precios del crudo y del gas. Además, también han dotado 837 millones de euros por un litigio relacionado con la compra de Talisman.

Para este año se espera que el resultado de explotación abandone los números rojos y que aumente de forma continuada su importe, hasta situarse en porcentajes sobre ventas que hace muchos años que no consigue la empresa:

No obstante, el resultado de explotación del primer semestre de este año es negativo:

|

JUNIO 2019 |

JUNIO 2020 |

|

|

RESULTADO DE EXPLOTACIÓN |

1.646 |

-1.695 |

|

% SOBRE VENTAS |

6,6% |

-10,2% |

RENDIMIENTO DEL ACTIVO

El rendimiento que consiguen de su activo presenta una tendencia claramente descendente:

A destacar, la importante reducción de este indicador de eficiencia operativa que se sitúa muy por debajo de los máximos alcanzados con anterioridad a la Gran Recesión.

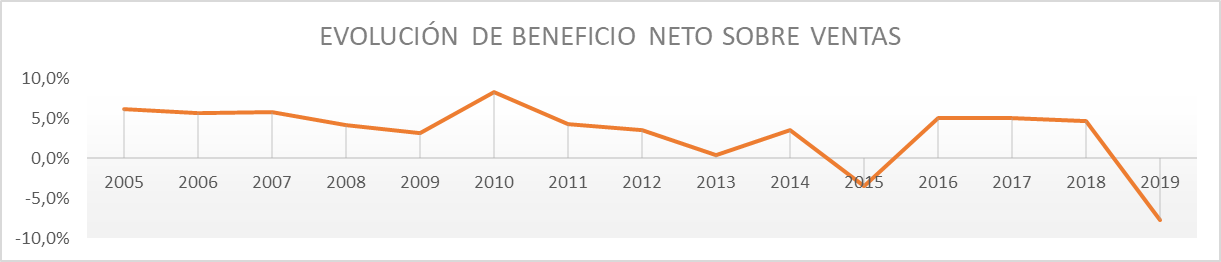

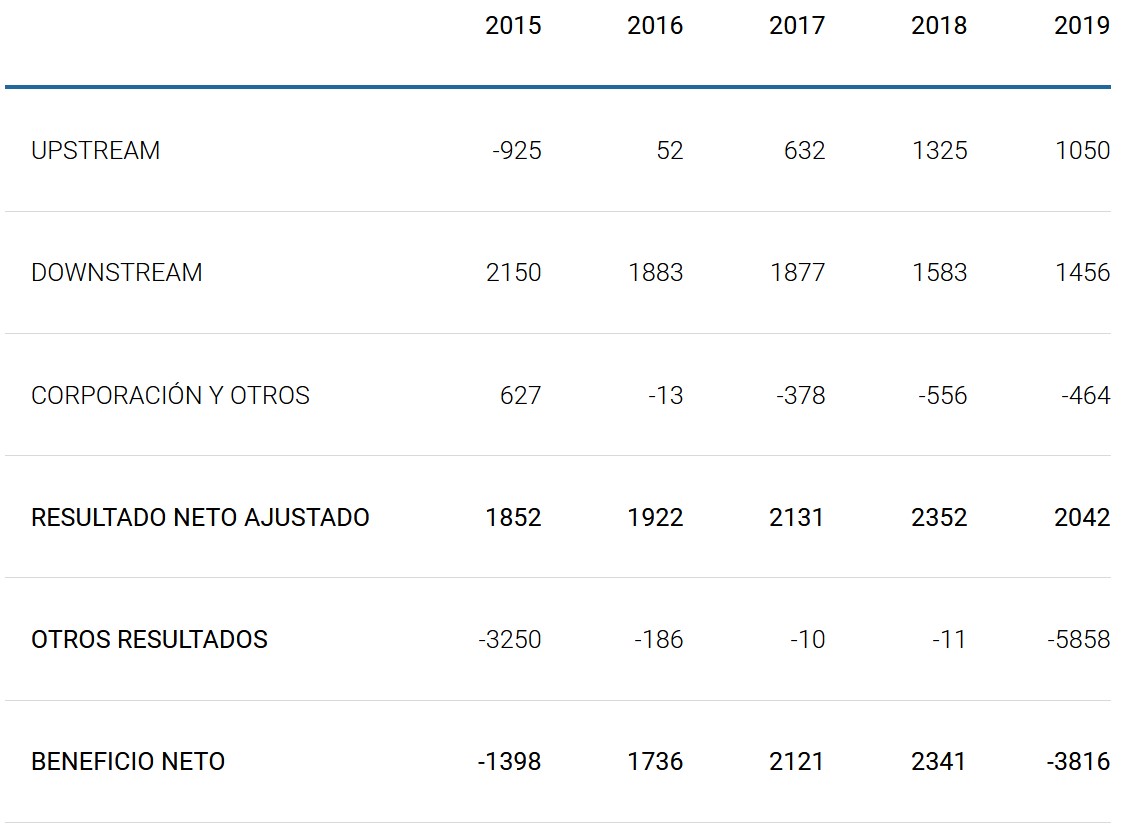

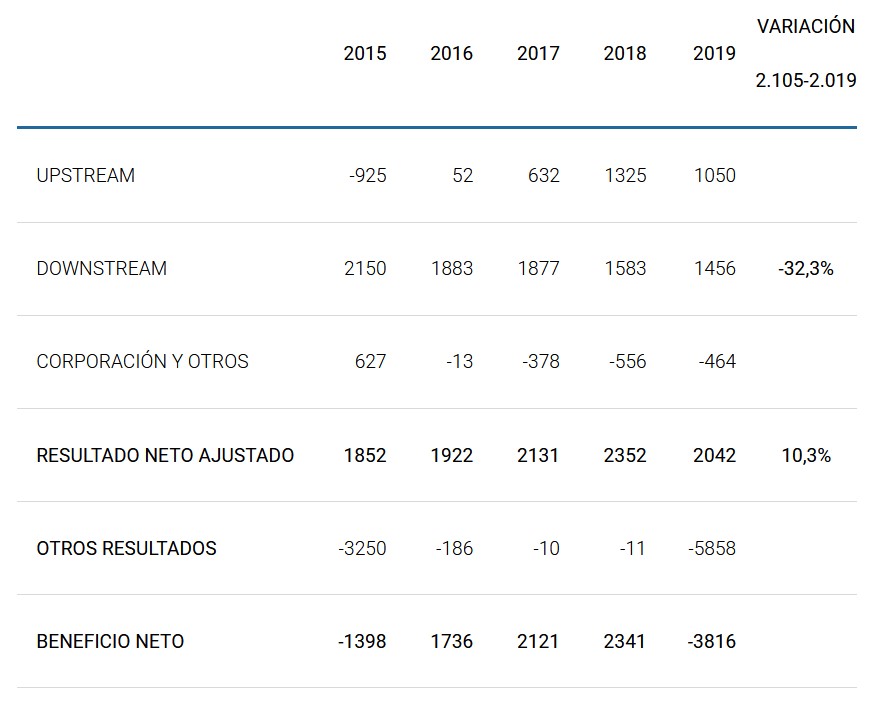

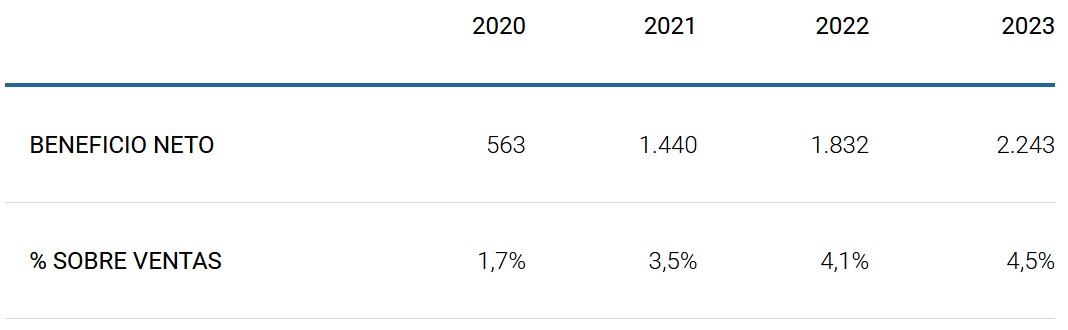

BENEFICIO NETO

La evolución de sus cifras de beneficios ha sido la siguiente:

Las cifras de beneficios son muy inestables ya que se ven afectadas por la evolución y/o venta de filiales. Así, por ejemplo, en el año 2010 Repsol triplica su beneficio debido a la ampliación de capital de su filial brasileña, que suscribió la china Sinopec y por la buena evolución del negocio. En el 2013 baja su beneficio neto tras provisionar 2.384 millones de euros por YPF y otros activos norteamericanos. En el 2015 la empresa adquiere Talisman Energy Inc por un valor de 8.005 millones de euros y tras provisionar 2.957 millones de euros se sitúa en números negativos. En el año 2.018 genera una plusvalía de 344 M de euros con la venta del 20% que poseía de Naturgy. Y en el año 2.019 se ve obligada a dotar provisiones muy importantes tal y como hemos comentado anteriormente.

Si profundizamos en la evolución reciente de sus resultados por segmentos, vemos la clara tendencia descendente que presenta su principal segmento de actividad (Downstream):

En el año 2.019 los beneficios se reducen en Upstream por la bajada del precio del petróleo (-10%) y del gas (-14,7) y por unos menores volúmenes de producción. A su vez, los resultados de Downstream disminuyen por una menor contribución del refino, química, GLP y comercialización de gas.

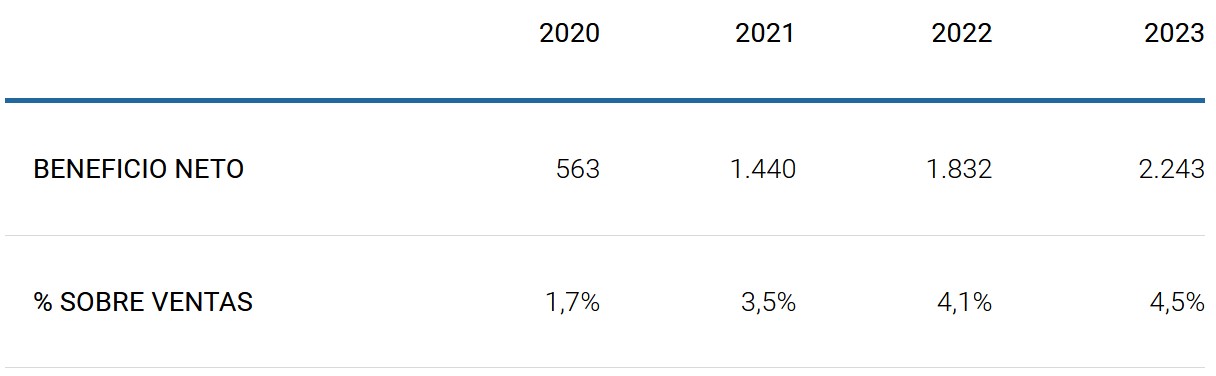

Para este ejercicio se prevé que el beneficio neto abandone los números rojos y que continúe aumentado en los siguientes años acercándose para el año 2.023 a los niveles del año 2.018:

No obstante, en los seis primeros meses de este año sus resultados son muy negativos:

|

JUNIO 2019 |

JUNIO 2020 |

|

|

BENEFICIO NETO |

1.133 |

-2.484 |

|

% SOBRE VENTAS |

4,5% |

-14,9% |

Al mal resultado del semestre han contribuido varios factores que se han comportado negativamente como consecuencia de la pandemia del coronavirus: reducción de la demanda y de los precios de venta y cierre temporal de las refinerías y de las actividades de exploración y producción.

Los resultados del primer semestre de este año comparados con los del año anterior han sido los siguientes:

A destacar, que a partir de este año han modificado sus segmentos de actividad.

RENTABILIDAD DE LOS FONDOS PROPIOS

A destacar que desde el año 2.011 la rentabilidad se sitúa por debajo de los mínimos aceptables:

FLUJO DE CAJA LIBRE

Un aspecto favorable es que Repsol cuenta con una buena capacidad para convertir sus beneficios en flujo de caja libre:

SITUACIÓN FINANCIERA

El resumen del balance de situación de Repsol a 31/12/2019 es el siguiente:

|

2019 |

% |

|

|

INMOVILIZADO |

41.408 |

72% |

|

ACTIVO CIRCULANTE |

10.540 |

18% |

|

TESORERIA |

5.947 |

10% |

|

TOTAL ACTIVO |

57.895 |

100% |

|

PATRIMONIO NETO |

25.209 |

44% |

|

DEUDA FINANCIERA A LARGO |

10.759 |

19% |

|

EXIGIBLE A LARGO |

6.842 |

12% |

|

PASIVO CIRCULANTE |

8.642 |

15% |

|

DEUDA FINANCIERA A CORTO |

6.443 |

11% |

|

TOTAL PASIVO |

57.895 |

100% |

|

2019 |

|

|

FONDOS PROPIOS |

25.209 |

|

EXIGIBLE A LARGO |

17.601 |

|

INMOVILIZADO |

-41.408 |

|

FONDO MANIOBRA |

1.402 |

|

NECESIDADES CIRCULANTE |

-1.898 |

|

POSICIÓN FINANCIERA |

-496 |

|

TESORERIA |

5.947 |

|

DEUDA FINANCIERA CORTO |

6.443 |

|

POSICIÓN FINANCIERA |

-496 |

Y su deuda financiera neta representa 2,8 años de Ebitda normalizado:

|

2019 |

|

|

DEUDA FINANCIERA |

17.202 |

|

TESORERÍA |

-5.947 |

|

DEUDA FINANCIERA NETA |

11.255 |

|

EBITDA NORMALIZADO |

3.962 |

|

RATIO |

2,8 |

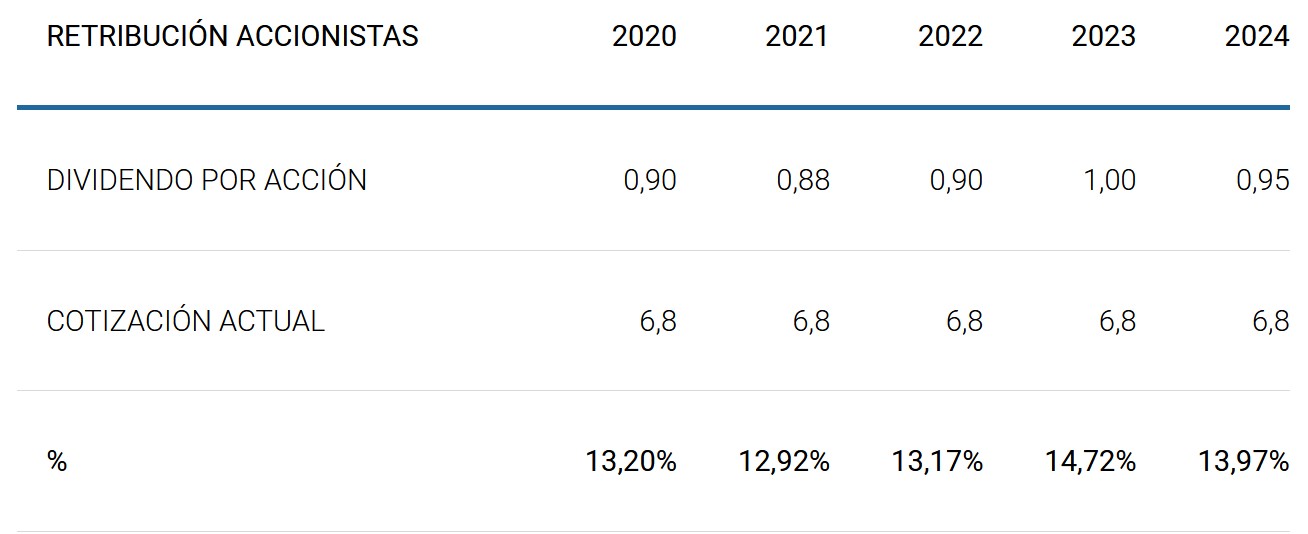

RETRIBUCIÓN ACCIONISTAS

La evolución de la rentabilidad por dividendo ha sido la siguiente:

Además del pago de los dividendos Repsol ha destinado en los dos últimos años cantidades importantes a la compra de sus acciones propias.

La rentabilidad prevista, tras las bajadas de la cotización, es muy alta:

No descartamos que, si la salida de la situación económica actual se demora en el tiempo, se vean obligados a reducir o eliminar el dividendo.

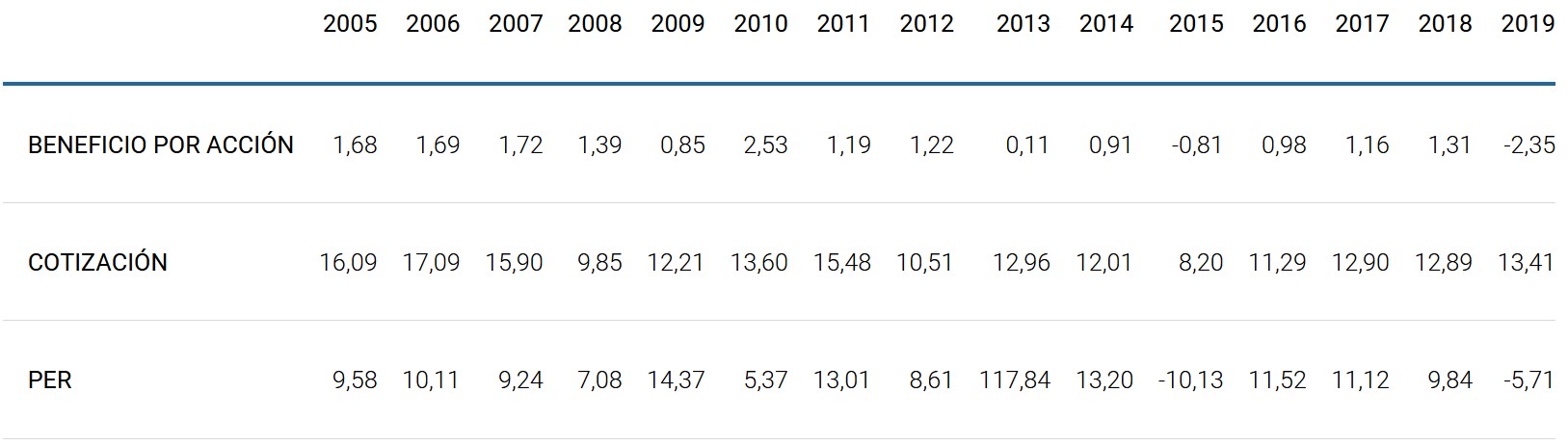

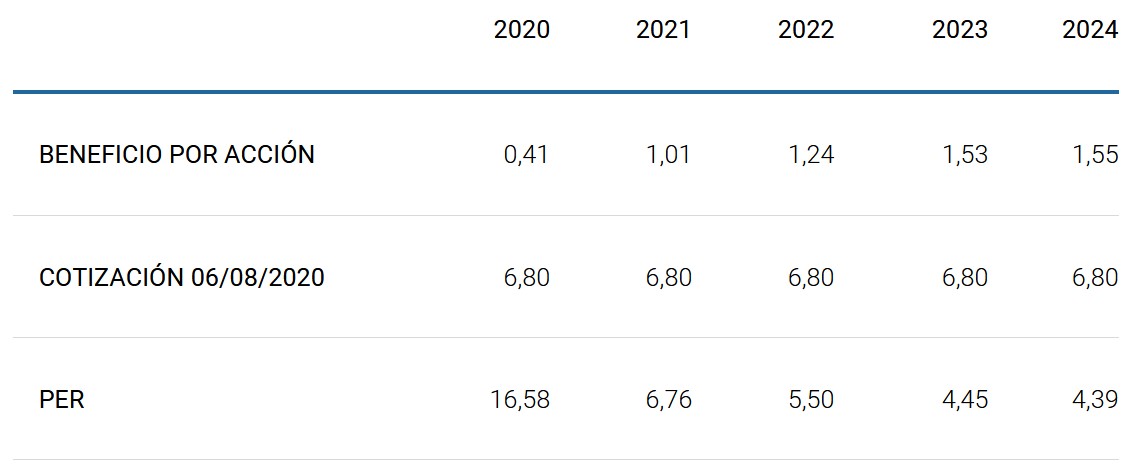

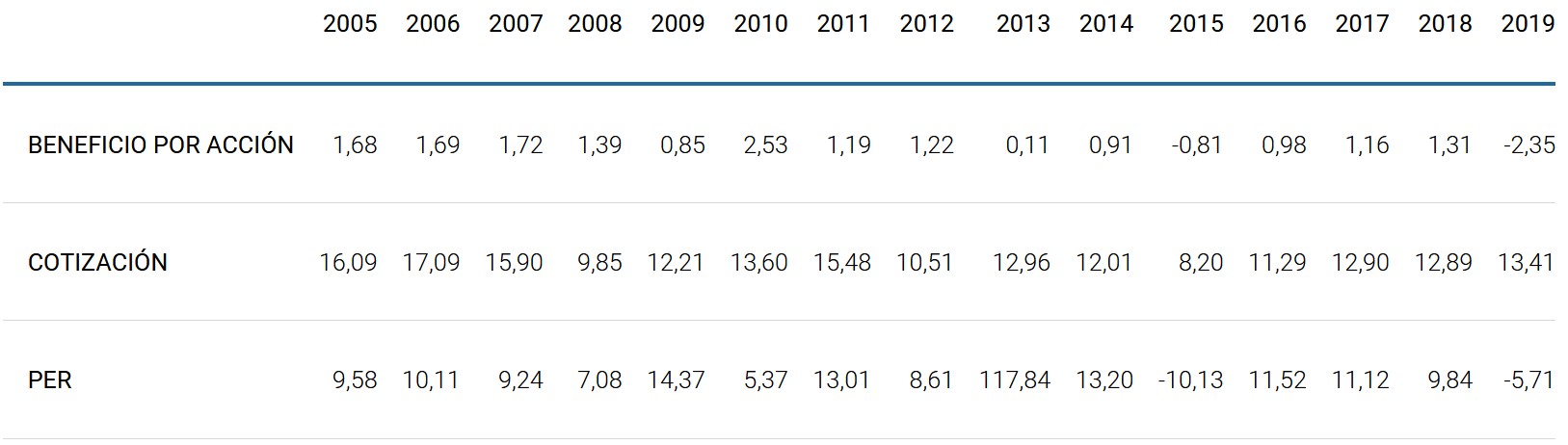

COTIZACIÓN Y BENEFICIO POR ACCIÓN

La evolución del beneficio por acción, de la cotización y del PER de Repsol ha sido la siguiente:

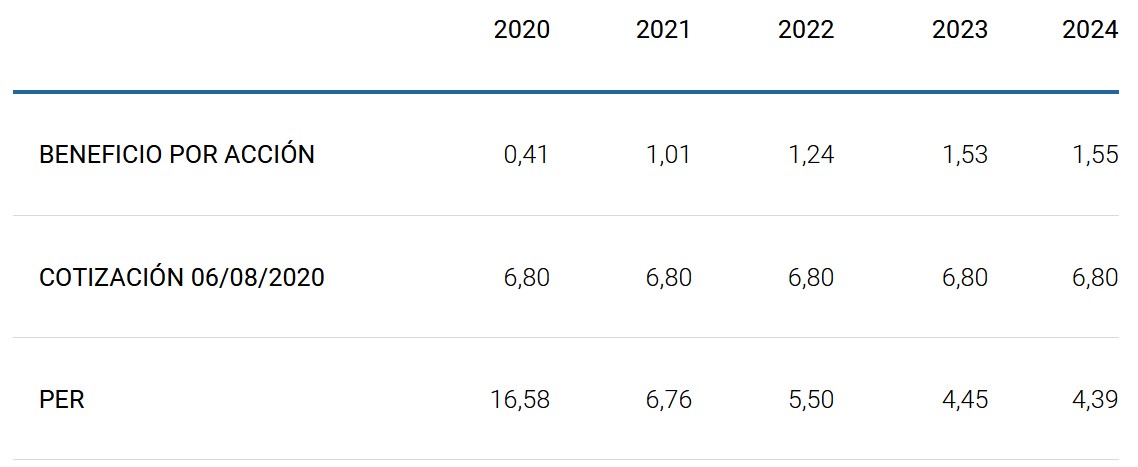

La previsión para los próximos años de las tres magnitudes es la siguiente:

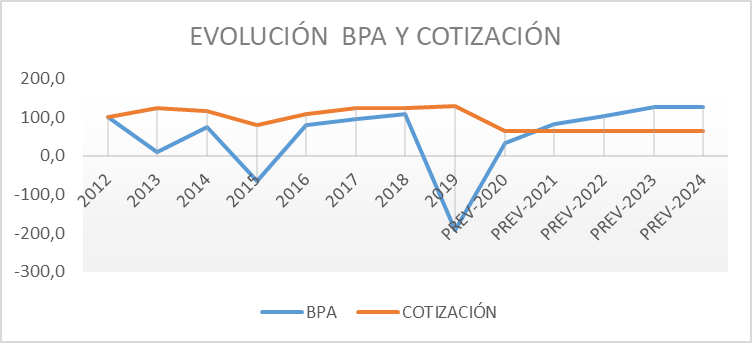

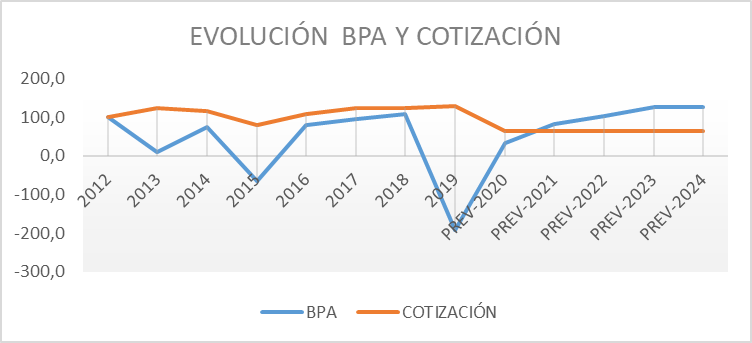

Tomando como base 100 los datos del año 2.012 tenemos el gráfico siguiente:

Donde podemos ver que, desde esta perspectiva, la acción de Repsol no está infravalorada, pero que podría estarlo a partir del año 2.021 si se cumplieran las previsiones.

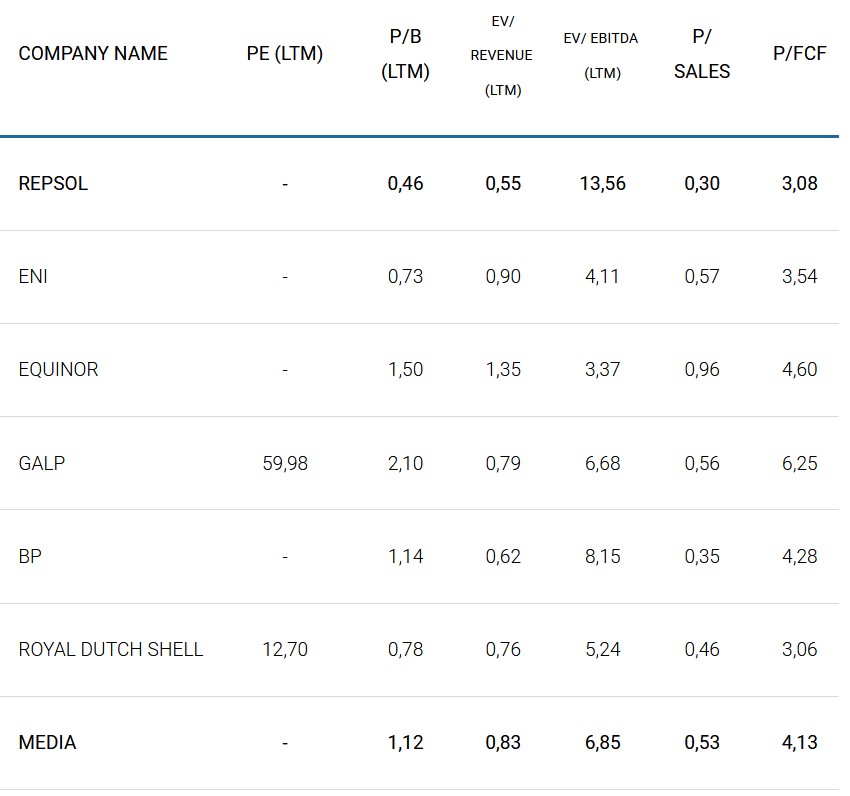

COMPARABLES

Los multiplicadores de Repsol comparados con los de sus principales competidores son los siguientes:

RECOMENDACIONES DE LOS ANALISTAS

La mayoría de las recomendaciones de los analistas son muy favorables para Repsol y sitúan su precio objetivo en 11,38 euros un 67% por encima de su cotización actual:

|

RECOMENDACIONES ANALISTAS |

% |

|

|

COMPRAR |

24 |

77% |

|

MANTENER |

4 |

13% |

|

VENDER |

3 |

10% |

|

TOTAL ANALISTAS |

31 |

100% |

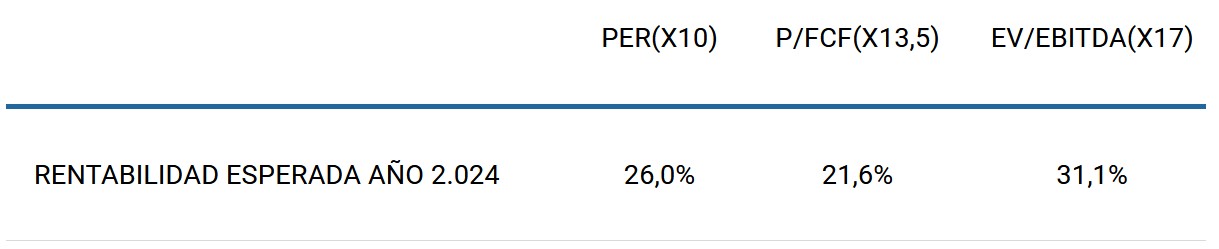

RENTABILIDAD ANUAL ESPERADA DE LA INVERSIÓN

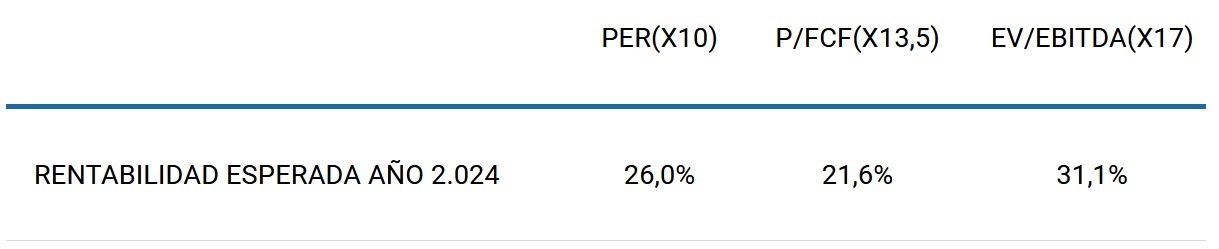

La rentabilidad anual esperada en base a las previsiones de los analistas, en caso de mantenerse la inversión hasta el año 2.023, se sitúa entre el 21,6% y el 31,1%:

No obstante, hay que tener presente que las cifras reales de beneficios, de flujo de caja libre y de ebitda dependen, sobre todo, de factores macroeconómicos que son muy difíciles de predecir tales como la evolución futura de la economía española y el precio de los productos vendidos por Repsol.

RESUMEN Y CONCLUSIONES

Repsol es un grupo de empresas del sector energético con presencia en los cinco continentes. Realiza de manera integrada todas las actividades de producción, transformación y comercialización de energía. Hasta el 31/12/2.019 clasificaba sus actividades en dos segmentos:

Upstream: incluye las actividades de exploración y producción de las reservas de crudo y gas natural. En este segmento los ingresos se generan fundamentalmente, bien por la venta de crudos, condensados y GLP y gas natural, o bien por la prestación de servicios de explotación de hidrocarburos.

Downstream: actividades de refino y petroquímica; trading y transporte de crudo y productos; comercialización de productos petrolíferos, químicos y GLP; comercialización, transporte y regasificación de gas natural y gas natural licuado y generación de electricidad y comercialización de electricidad y gas en España. Los ingresos de este segmento se generan, fundamentalmente, por la comercialización de productos petrolíferos (gasolinas, fuelóleos, GLP, asfaltos, lubricantes),petroquímicos (etilenos, propilenos, poliolefinas y productos intermedios), gas (gas natural y GNL) y electricidad

España es el principal mercado de Repsol (53% de su cifra de negocio), seguido por Estados Unidos y Perú (6% cada uno de ellos) y Portugal (5%).

La evolución de sus cifras de ventas ha sido la siguiente:

En el año 2013 se desplomaron sus ventas en las estaciones de servicio, tanto por los efectos de la crisis económica, como por los elevados precios de los combustibles. Del año 2.014 al año 2.016 también se reducen por el efecto de unos precios más bajos.

En los años 2.017 y 2.018 se recuperan los ingresos, sobre todo, por la subida de los precios de los combustibles y por los aumentos de la producción, pero en el año 2.019 se reducen de nuevo los precios del petróleo y del gas y los volúmenes de producción.

Para este año se prevé una fuerte reducción de la cifra de negocio (-31,1%) y el inicio de la recuperación a partir del año 2.021, llegando a superar la cifra del año 2.019 en el año 2.023.

En el primer semestre de este año sus ingresos se han reducido el -33%, ya que los impactos sociales y económicos de la pandemia redujeron significativamente la demanda de hidrocarburos y provocaron una drástica caída de los precios del crudo y del gas.

La evolución de sus cifras de beneficios ha sido muy inestable:

Ya que se han visto muy afectadas, además de por la evolución de los precios del petróleo y del gas, por la dotación contable de importantes provisiones en los años 2.013, 2.015 y 2.019 y también en este mismo año han dotado 837 millones de euros por un litigio relacionado con la compra de Talisman.

Si profundizamos en la evolución reciente de sus resultados por segmentos, vemos la clara tendencia descendente que presenta su principal segmento de actividad (Downstream):

En el año 2.019 los beneficios se reducen en Upstream por la bajada del precio del petróleo (-10%) y del gas (-14,7) y por unos menores volúmenes de producción. A su vez, los resultados de Downstream disminuyen por una menor contribución del refino, química, GLP y comercialización de gas.

Para este ejercicio se prevé que el beneficio neto abandone los números rojos y que continúe aumentado en los siguientes, acercándose en el año 2.023 a los niveles de beneficios del año 2.018:

No obstante, en los seis primeros meses de este año sus resultados son muy negativos (-2.484 millones de euros), por lo que lo más probable es que cierren el ejercicio con pérdidas.

A destacar que desde el año 2.011 la rentabilidad sobre fondos propios se sitúa por debajo de los mínimos aceptables.

El endeudamiento de Repsol, restando la tesorería de su exigible, es del 106%, su fondo de maniobra es positivo y su posición financiera a corto negativa. Además, su deuda financiera neta representa 2,6 años de Ebitda. En contrapartida, Repsol cuenta con una buena capacidad para generar flujo de caja libre.

La rentabilidad prevista por dividendo, tras las recientes bajadas de la cotización, es muy alta (13,2%). No obstante, no descartamos que, si la salida de la situación económica actual se demora en el tiempo, se vean obligados a reducir o eliminar el dividendo.

La evolución del beneficio por acción, de la cotización y del PER de Repsol y la previsión para los próximos años es la siguiente:

Tomando como base 100 los datos del año 2.012 tenemos el gráfico siguiente:

Donde podemos ver que, desde esta perspectiva, la acción de Repsol no está infravalorada, pero que podría estarlo a partir del año 2.021 si se cumplieran las previsiones.

La rentabilidad anual esperada en base a las previsiones de los analistas, en caso de mantenerse la inversión hasta el año 2.023, se sitúa entre el 21,6% y el 31,1%:

Quizás por ello, el 77% de los analistas recomiendan comprar la acción de Repsol y sitúan su precio objetivo en 11,38 euros, muy por encima de su cotización actual.

No obstante, hay que tener presente que las cifras de beneficios, de flujo de caja libre y de ebitda de Repsol dependen, sobre todo, de factores macroeconómicos como la evolución futura de la economía española y los precios del crudo y del gas, los cuáles son muy difíciles de predecir en la situación actual.

Aunque existen argumentos poderosos (elevado dividendo y potencial de revalorización de la acción cuando la situación se normalice) para que a muchos inversores les pueda interesar la compra de acciones de Repsol, desde nuestra perspectiva no cumple con los requisitos que debe cumplir toda inversión para poder incorporarla a una cartera no especulativa orientada al largo plazo. Buena prueba de ello es su decepcionante historial de beneficios y que, incluso antes de la pandemia del coronavirus, la cotización de la acción estuviera por debajo de la que tenía hace 15 años.

Nota: La mayor parte de los datos utilizados han sido obtenidos de Refinitiv y de las páginas web de la propia empresa y de la CNMV.

Fecha Informe: 12 de agosto de 2.020.