“¿Quieres ser rico? Pues no te afanes por aumentar tus bienes, sino en disminuir tu codicia.”

―Epicuro

Hace cosa de año y medio Royal Imtech, una empresa con más de 26.000 empleados y más de 5.000 millones de euros de facturación, saltaba a la primera página de la prensa salmón debido a varios escándalos contables en su división polaca.

El precio de la acción se hundió, y apareció en los radares de los inversores value en todo el reino (Bestinver incluído). A mí (como a ellos supongo) me pareció una situación interesante: una compañía grande, que ganaba dinero, con cientos de clientes diversificados...cuyo precio está deprimido debido a unos escándalos contables aislados en una de sus divisiones más pequeñas. Parecía la clásica sobre actuación de Mr.Market haciendo un drama de un simple problemilla. Pero el "problemilla" es que según fuí haciendo mi due dilligence empezaron a salir cosas feas, muy feas.

La situación se fue destapando poco a poco, y lo que parecía un hecho aislado en un principio, pasó a convertirse en una serie de despropósitos/pufos a todos los niveles de la compañía. Después de negar categóricamente las acusaciones que goteaban desde varios frentes a finales de 2012, Royal Imtech se vio obligada a reconocer en febrero de 2013 que efectivamente se habían producido graves prácticas contables, no sólo en su división polaca, sino también en otras como España, Turquía, Benelux y la más importante: Alemania.

En un principio, la compañía habló de que se iban a hacer write-offs por valor de unos 100 millones de euros debido a los problemas contables en Polonia. Más tarde, se reconoció que los write-offs iban a ser mayores: 150 millones en Polonia y otros 150 millones en Alemania (para tener un poco de perspectiva, basta decir que la facturación total de la división polaca en 2011 fueron 102 millones de euros). Finalmente la cosa se fue hasta 150 millones de € en Polonia y unos 220 millones en Alemania. En total la broma, sólo en Polonia y Alemania, salió por más de 370 milloncetes de nada.

La compañía anunció la dimisión de la mayor parte de su consejo de administración y el nombramiento de un nuevo CEO y un nuevo CFO, además de dos nuevos cargos directivos que antes no existían: uno para controlar la división alemana y Europa del este, y el otro para controlar el resto de divisiones. Básicamente son un par de pitbulls puestos ahí para evitar que los directivos de las diferentes divisiones de Imtech vuelvan a montar un lío semejante en el futuro.

A la vez que se reconocían las pérdidas millonarias, se anunció que, como consecuencia de estas, Royal Imtech había dejado de cumplir con los ratios de liquidez que tenía estipulados con los bancos (un interest coverage de 4.0 como mínimo y un ratio medio deuda/EBITDA de 3 como máximo). Esto conllevaba una serie de efectos automáticos de los cuales el más grave era un aumento automático de los intereses por la deuda de Imtech con sus bancos, lo que convirtió a su ya más que delicada situación en dramática.

De pronto, Royal Imtech se veía con el agua al cuello, por lo que decidieron tirar por el camino de en medio: ampliación de capital de 500 millones de euros al canto, poniendo en circulación unas 357 millones de acciones nuevas que se sumaban a las aproximadamente 90 millones ya existentes, lo que significaba una dilución del 80% del valor de las acciones antiguas. Eso es lo que yo llamo destruir valor para el accionista a nivel pro.

La cotización de Royal Imtech no se anduvo con chiquitas a la hora de reflejar la suma de despropósitos que estaba sufriendo la empresa, basta ver el gráfico a continuación para darse cuenta de lo escalofriante de la situación:

_16.36.47.png?1410273439)

Todo esto ya es de por sí suficiente motivo para decirle a Royal Imtech “yo te quiero, pero como amiga”.

Pero aún hay más.

Aparte de sus problemas financieros, Royal Imtech también tiene evidentes problemas operativos, con pérdidas operativas de 549 millones de euros en 2013. Hay que decir que de esos 549 millones, unos 111 millones son gastos derivados del proceso de reestructuración operativa de la compañía y se supone que no se deberían repetir. Se supone.

Si a esas pérdidas operativas le sumamos los 105 millones de euros derivados de intereses de la deuda, tenemos un total de 660 millones de euros antes de impuestos perdidos en 2013, lo que ya son 160 millones más de lo recaudado en la primera ampliación de capital. Tal es la magia del apalancamiento excesivo combinado con un negocio con márgenes ínfimos.

Cuando hablo de la ampliación de capital de 2013 digo “primera” porque, sí señores, ya está planificada la aprobación de una segunda ampliación de capital en junta de accionistas extraordinaria el 7 de octubre de 2014. Esta vez será por 600 millones de euros, y se espera una dilución similar a la que hubo en la primera ampliación en 2013 (alrededor del 80%).

Y es que en los primeros 6 meses de 2014 los resultados de Royal Imtech no dejan demasiado lugar para el optimismo. A parte de la segunda ampliación de capital, en verano de 2014 se ha anunciado la venta de ICT, una de las divisiones más rentables de Imtech, a Vinci por 255 millones de euros. Ese precio equivale a unas 7x EBITDA y 1.1x su valor en libros. Eso son rebajas y no lo del Corte Inglés.

Aparte de regalar ICT y anunciar los planes de ampliación de capital, Royal Imtech anunció sus resultados para la primera mitad del año 2014. Y estos vuelven a dar miedito, aunque un poco menos que en 2013 (era difícil hacerlo peor, al menos operativamente):

`

`

Bueno, vamos mejorando. Han pasado de perder 549 millones en 2013 a perder “sólo” 122 millones en sus resultados operativos en la primera mitad de 2014. Los gastos financieros, sin embargo, se siguen desmadrando con 121 millones de pérdidas derivadas de su enorme y creciente deuda. Es decir, en 6 meses de 2014 han perdido más dinero derivado de la deuda que en todo el 2013. Sí, a mí también me dan escalofríos. Pero aún no hemos terminado, nos queda lo mejor: el balance.

Si analizamos el balance, la cosa pasa de escalofriante a directamente aterradora.

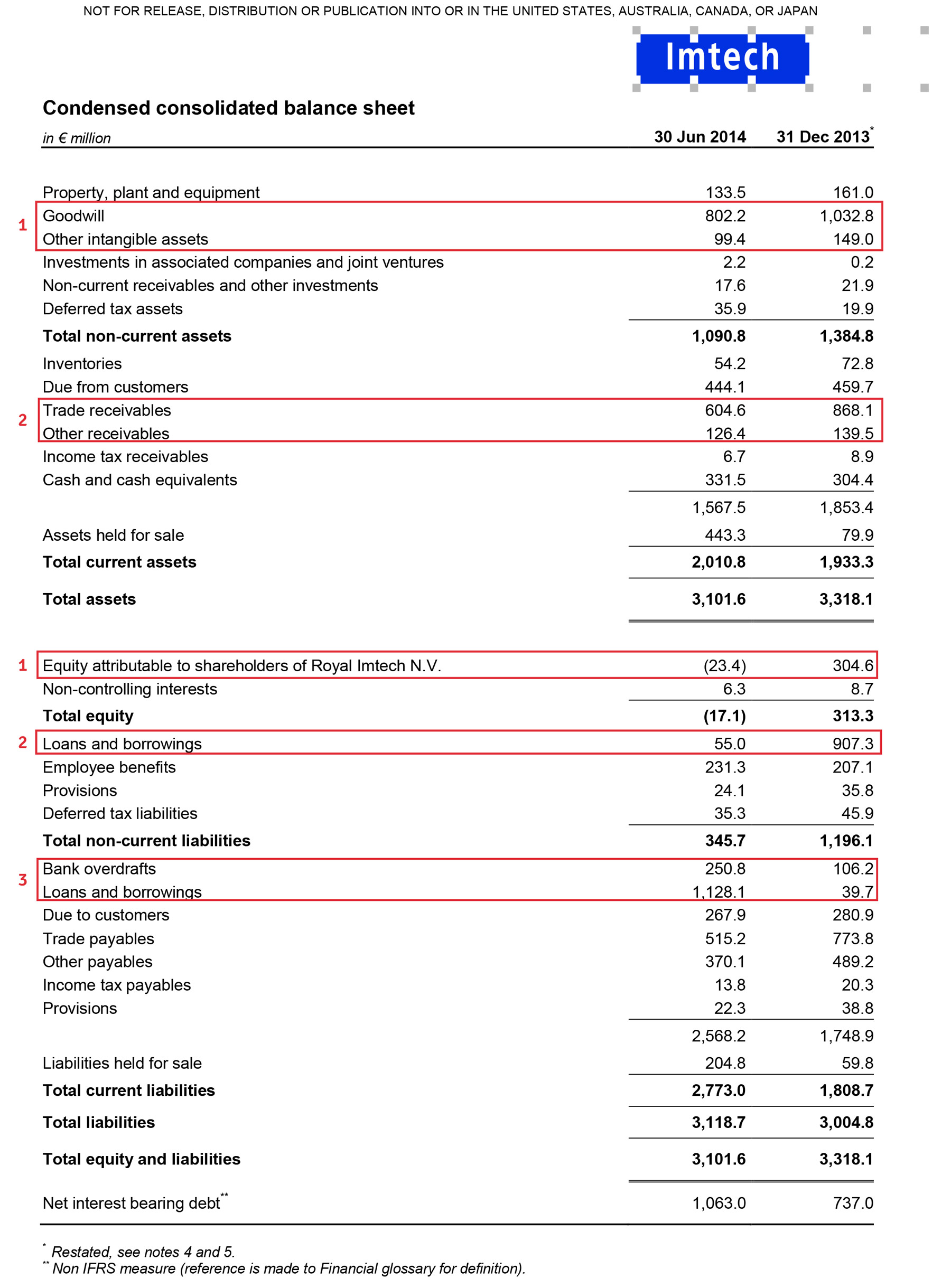

Empezando por los activos, tenemos:

-

un goodwill y otros intangibles que constituyen casi un tercio del total del activo.

-

Las cuentas a cobrar (que se pueden cobrar o no, y más en estos tiempos que corren) constituyen otro 20% del activo. Ya tenemos un 50% del activo en dos categorías no demasiado fiables.

Pero cuando llegan las verdaderas curvas es en el lado de los pasivos y equity, a saber:

-

Equity negativo de -23,4 millones de euros. -17 millones netos de intereses minoritarios.

-

La deuda a largo plazo se ha reducido desde 907 millones a 55 milllones. Guau, a eso se le llama reducir deuda. ¿O no? Esto puede parecer positivo a primera vista, pero nos damos cuenta de la triste realidad bajando unas cuantas líneas, hasta ver la deuda a corto plazo.

-

La deuda a corto plazo ha pasado de 39 millones a 1.128 millones. Abracadabra. Aquí está el truco de la reducción milagrosa de la deuda a largo plazo. O mejor dicho, la deuda a largo plazo que pasa a ser deuda a corto plazo. Si sumamos la deuda a largo y a corto plazo, tenemos 1.183 millones de deuda total en 2014, comparado con 947 millones a finales de 2013. Es decir, pese a la ampliación de capital de 500 millones llevada a cabo en 2013, Royal Imtech tiene más deuda hoy que hace un año. Si a eso le sumamos los 250 millones de descubiertos (cuentas bancarias que entran en números rojos) que se deben en 2014 (más del doble que en 2013) tenemos una deuda total de más de 1.400 millones de euros. Dicho de otro modo, Royal Imtech tiene una deuda de 3,08 euros por acción (a 9 de septiembre de 2014, el precio de una acción de Royal Imtech es de 0,58 euros, es decir que su deuda por acción es más de 5 veces su precio por acción).

En resumen, tenemos una compañía que prometía ser una buena empresa con un precio deprimido debido a hechos puntuales pero que se ha convertido en un pozo sin fondo donde:

-

La deuda es cada vez más grande y los intereses pagados por ella mayores.

-

A nivel operativo se pierde dinero, cosa que agrava enormemente el problema de la deuda.

-

Se ha vendido a precio de saldo a la mejor división de la compañía (junto a Nordic) y una de las pocas que era rentable.

-

Se ha ampliado capital una vez y se volverá a ampliar de nuevo en octubre, provocando una pérdida de valor del 80% por acción en cada una de las dos ampliaciones.

-

Lejos de reducirse la deuda gracias a la ampliación, ésta ha aumentado desde 2013 hasta hoy, lo que no da motivos para el optimismo con una segunda ampliación.

-

El management dice que está fortaleciendo los procesos e instaurando medidas para evitar futuros pufos como los vividos en 2012, pero nada nos asegura que no vayan a surgir nuevos escándalos en una compañía que los ha sufrido de forma recurrente en varias divisiones independientes una de otra.

En definitiva creo que he dejado bien claro por qué le dije a Imtech hace unos meses “te quiero, pero como amiga”. Al principio de la noche parecía un buen partido, pero cuando se acabó el baile y encendieron las luces de la discoteca, me dí cuenta que estaba bailando con un ser muy feo y siniestro que no iba a ser buena influencia para mí, así que cogí mi abrigo y me fui. Ya habrá bailes mejores.