Aprovechando la gran volatilidad que estamos teniendo estos últimos días en los mercados, surgen movimientos en los precios de los subyacentes que permiten realizar un buen puñado de operaciones con un riesgo moderado y una buena perspectiva de beneficio.

En esta ocasión no vamos a echar mano de la hemeroteca para buscar estacionalidades pasadas ni posibles movimientos del precio a imagen y semejanza de años anteriores, sino que se plantea una estrategia de venta de volatilidad sobre los futuros del Eurodólar (GE). A estas alturas que no me lo confunda nadie con la paridad Euro / Dólar, por favor.

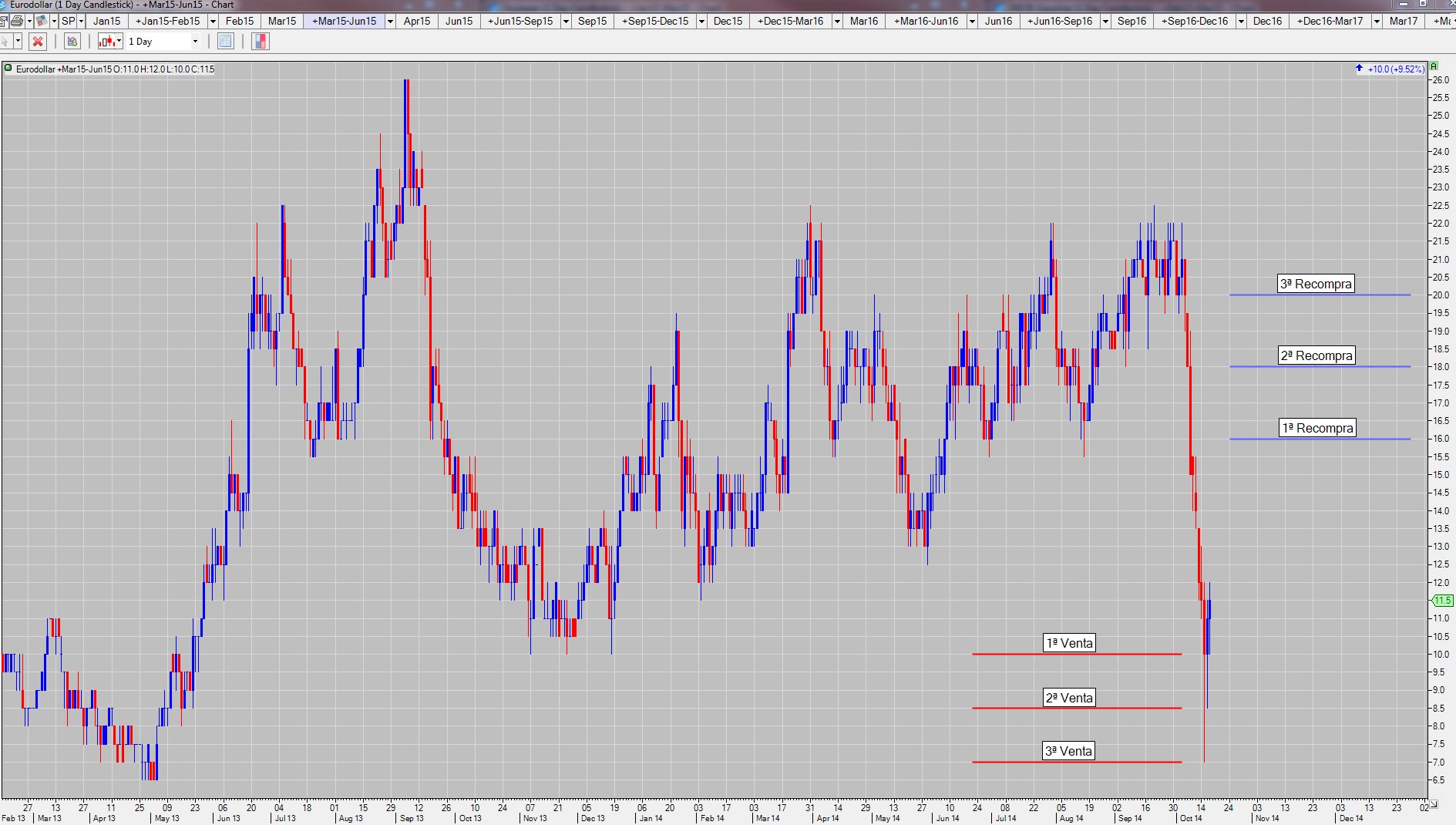

El futuro del Eurodólar cotiza según el cálculo de 100 - Tipo Interés del dólar a 3 meses. Su valor oscila prácticamente las 24 horas del día en el mercado electrónico GLOBEX y cada centésima que el precio varíe equivale a 25 dólares.

Vamos a operar comprando el spread Marzo 2015 - Junio 2015. Al tratarse de un spread entre vencimientos bastante cercanos, el movimiento del precio será reducido y las garantías requeridas también. Esto permite a casi cualquiera que entienda el propósito de la estrategia poder operarla.

En estos momentos a tipos de interés cero, la diferencia entre ambos vencimientos no puede ser nunca menor de cero. Esto sí podría ocurrir en un entorno de bajadas de tipos, pero como ahora no se pueden bajar los tipos más de lo que están, contamos con ese factor limitante a nuestro favor. Por contra, cualquier indicio de subidas de tipos o calentamiento de la economía americana hace subir el spread, como se puede ver en el gráfico de abajo. Esos indicios pueden ser indicadores de empleo, un buen dato de PIB, declaraciones de Yellen, etc...

A nuestro favor tenemos en estos momentos para iniciar la venta de volatilidad que el spread ya se encuentra en niveles muy cercanos a cero, cuando todavía le quedan más de 5 meses de vida. Son más de 150 días en los que surgirán noticias, informes y declaraciones que harán oscilar al spread y de lo cual nos vamos a tratar de aprovechar aquí.

Puesto que no es mucho dinero lo que se pone en juego, ni la oscilación diaria del spread tampoco y las garantías requiridas por lote son realmente bajas, es muy habitual trabajar cada vez con varios lotes. Esto nos permite, con una inmovilización de garantías bastante modesta, poder establecer una estrategia de venta de volatilidad, donde fijaremos 3 puntos de entrada y otros tantos de salida. Que cada uno decida el número de lotes máximo que va a operar y los divida en 3. Se puede operar de la forma siguiente:

- Si el precio baja a 0.100: entramos con un tercio de la posición.

- Si el precio baja a 0.085: entramos con otro tercio de la posición.

- Si el precio baja a 0.070: entramos con el úlitmo tercio de la posición.

- Si el precio alcanza 0.160: deshacemos la primera compra.

- Si el precio llega a 0.180: deshacemos la segunda compra (si el precio nos ha dado ocasión de hacerla).

- Si el precio llega a 0.200: deshacemos la tercera compra (si el precio nos ha dado ocasión de hacerla).

Gráficamente, quedaría de la siguiente manera:

Dado que con el paso del tiempo ambos vencimientos tienden a converger y el spread se acerca al nivel 0, después de Navidad, cuando ya sólo queden 3 meses para vencimiento, recomiendo eliminar el nivel de la primera compra de volatilidad y el última de las recompras, pues el spread irá paulatinamente reduciendo la amplitud de su movimiento.

Sígueme en Twitter y serás el primero en enterarte de la publicación de nuevas entradas, comentarios y actualizaciones de las estrategias. Estamos en contacto!

Saludos y buen trading!