Del tema que voy a hablar hoy es una asignatura pendiente que tenía desde hace bastante tiempo para tratar en este blog. Fue desde hace un par de años cuando empecé a buscar información sobre el HFT (High Frecuency Trading) y el impacto que podría tener en mi operativa de trading.

La mejor introducción me la ofreció un amigo cuando me recomendó un documental que emitieron en la "Noche Temática de la 2" sobre Trading de Alta Frecuencia, aquí dejo el enlace.

De una manera amena y divertida aprendemos con este video lo que hoy en día están haciendo las grandes bancos de inversión: Es una lucha continua por ser el más rápido. Yo mismo he comprobado como muchos de los trabajos que se ofrecen como traders en las webs o redes como Linkedin demandan perfiles laborales de ingenieros/físicos/matemáticos con el fin de programar y desarrollar algoritmos que sean capaces de colocar las órdenes de compra/venta antes que la competencia (Front Running).

Otra práctica habitual de los las empresas dedicadas al Trading de Alta Frecuencia es el Quote Stuffing, no es más que introducir órdenes de gran volumen en los mercados con el objetivo de no ejecutarlas (órdenes fantasma), sino mover el mercado a su propia conveniencia.

No sólo hablamos de programar los algoritmos más rápidos sino también de crear los medios físicos que hagan posible llegar antes que nadie al mercado, sobre esto recomiendo la lectura del siguiente libro: Flash Boys: La revolución de Wall Street contra quienes manipulan el mercado.

En el enlace podéis ver que el libro está en castellano, tanto en formato kindle como en formato tradicional que en pocos días lo envían a casa.

El comienzo del libro ya es intrigante, relata la construcción de un cable secreto entre Chicago y Nueva Jersey que permite a sus propietarios (gran banco de inversión) tomar delantera en la carrera que hablamos. Posteriormente el libro pasa a describir la experiencia y acciones que llevaron a cabo Bradley Katsuyama, (fundador de IEX) y su equipo. Por último acaba con la historia del ex-programador de Goldman Sachs, Sergey Aleynikov, me llamó mucho la atención que él mismo reconociese que la mayor parte del código informático empleado en sus algoritmos es código libre de otros programadores que han colgado de manera gratuita en la red.

Dejo un par de frases del libro particularmente interesantes:

“Someone out there was using the fact that stock market orders arrived at different times at different exchanges to front-run orders from one market to another.”

“People no longer are responsible for what happens in the market, because computers make all the decisions.”

Yo particularmente pienso que para el pequeño inversor:

- Es casi imposible batir al mercado en marcos temporales muy cortos, quiero decir abrir y cerrar operaciones que duren en término medio segundos o minutos.

- La única manera de batir al mercado es desarrollar modelos/estrategias de posicionamiento a medio/largo plazo. En definitiva seguir al "Big Money".

- Las comisiones - spreads es otro argumento que refuerza los anteriores dos puntos. Los grandes operan virtualmente sin comisiones ni spreads pero tu broker va a incentivarte para que hagas muchas operaciones al día, ellos cobran más en su spread-comisión aunque a ti te lleve a la quiebra de tu cuenta, en ese momento ya cazarán a otro.

- Tal como pasó en el 2010 con el Flash Crack provocado por un algoritmo de alta frecuencia, se pueden dar oportunidades de ganar mucho dinero o quedarse con balance negativo en la cuenta (véase el caso del broker Alpari con algunos de sus clientes el pasado mes de enero, ya hablé de ello en este post), actúa como la Espada de Damocles.

- Se acabaron prácticamente las oportunidades de Arbitraje, hace poco vi un documental sobre el legendario trader Paul Tudor Jones, lo podéis encontrar aquí (en inglés). En el video se puede apreciar como el arbitraje llevado a cabo por él mismo y su empresa en los 80, era telefónico. Hoy podemos afirmar que se han acabado los voceríos en las salas de los mercados, ahora sólo podremos ver un paisaje mucho más "frío" lleno de ordenadores con tecnología avanzada. Por otro lado quien quiera arriesgarse con Arbitraje Estadístico, le puede interesar lo que hablé sobre sus riesgos en este post y en este otro.

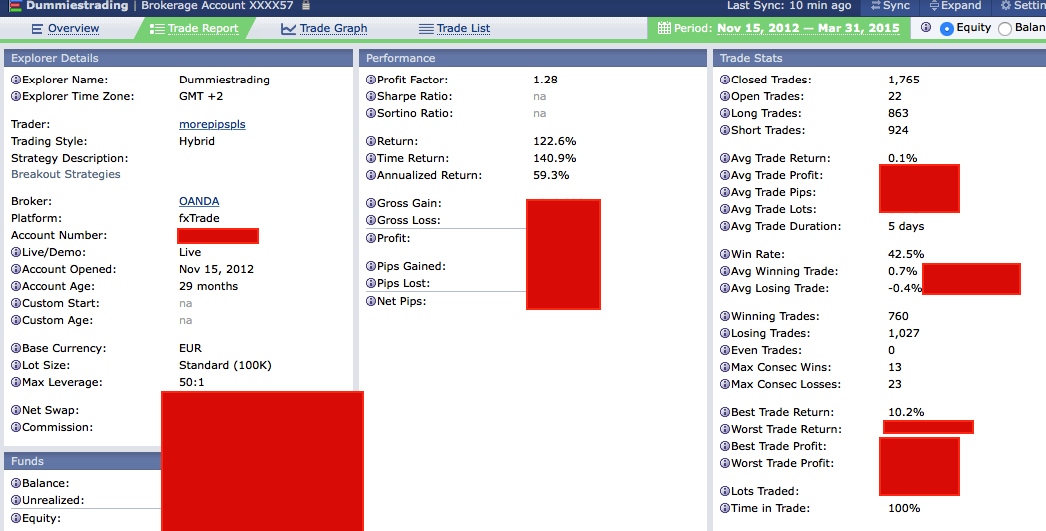

Todo lo expuesto en esta entrada me refuerza para seguir con mi plan de trading. Durante el mes de marzo continúa mi buena racha que comenzó a finales del 2014. Estos son los resultados en mi cuenta de trading a través de Forex Factory a 31 de marzo:

La rentabilidad anual compuesta está muy cerca del 60%, el resto de ratios son los siguientes:

| CAGR (Rent.%AnualComp.) | 59,3% |

| Max.Drawdown % | 30,4% |

| MAR (CAGR/Max.Drawd.) | 1,95 |

| Year to Date % | 50,7% |

| Fecha inicio | 19/11/12 |

| Fecha Fin | 31/3/15 |

| Días | 862 |

| Semanas | 123 |

| Meses | 28 |

| Años | 2,4 |

| Trades | 1765 |

| Trades x Día | 2,0 |

El ratio MAR se aproxima a 2, lo cual me hace estar bastante satisfecho. Me estoy acercando al momento en que tendré que usar el ratio CALMAR en vez del MAR, las razón de ello la podéis encontrar aquí, (cuando mi cuenta haya pasado los 3 años de vida, por ahora llevo casi 2 años y medio).

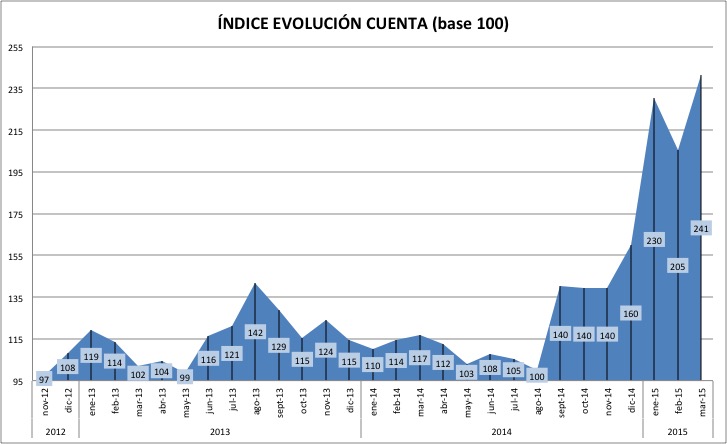

El gráfico sobre la evolución de mi cuenta de trading a 31 de Marzo del 2015 queda así (241 en base 100):

Buen trading!,