Seguro que ya no os acordáis de mí, es mas dudo que muchos de los que estaban antes en Rankia sigan por aquí. Este mundillo gira muy rápido. Yo me he pasado estos últimos 6 años trabajando para una multinacional desde el Reino Unido y Australia. Hace un año y medio deje mi carta de renuncia en la mesa de la jefa y he decido pasar un par de años sabáticos viajando por el mundo y de vez en cuando mirando como va la bolsa para ver si se le puede sacar algo a los mercados para seguir financiando esta aventurilla. Acabada la presentación vamos al asunto.

He decidido escribir este artículo, después de meterme un rato por el foro y leer el hilo de Abengoa, y ver cuántos accionistas están pillados, incluso intentando promediar a la baja. El acuerdo está en la web así que no entiendo mucho la confusión, dado los plazos que hay es muy dudoso que si este acuerdo no se aprueba, de tiempo a alcanzar otro antes del 28 de Octubre (pese a que la presentación del acuerdo está en la web, la documentación no ha sido entregada a los acreedores por lo que comentan, así que suponiendo que den un mes a los acreedores este acuerdo iría para mediados de Octubre en el mejor de los casos).

Escenario uno, no hay reestructuración:

1.1 La empresa va a concurso, los accionistas recibirán cero. Esto no es una opinión, es aritmética que un niño de 4 anos entendería, el apalancamiento de la deuda es brutal así que las acciones valen cero. Es mas incluso los bonistas es dudoso que recibiesen algo: una vez descontada SS, sueldos, PF y la deuda colateralizada no quedaría mucho para los bancos y los bonistas van después...así que accionistas cero.

1.2 No hay reestructuración pero se extendiende el Standstill agreement y la prorroga otros X meses, esto no es muy realista, dado que incluso la actual extensión del plazo fue vista como una anomalía en el preconcurso(intento ser impugnada) y bastante criticada , asi que no veo muy probable que el juez la extienda todavía más. Y aunque así fuera eso no ayuda a los accionistas; es mejor que un concurso el 28 de Octubre, pero si no se llega a un acuerdo es porque los acreedores (viejos y nuevos) quieren mejores términos en la nueva Abengoa, lo cual ya sea a través de mejores condiciones de la nueva deuda o mayor participación en la nueva empresa, tiene un impacto negativo en los accionistas de la Abengoa vieja.

Escenario dos, hay reestructuración:

Voy a analizarlo en el siguiente orden: a) accionistas, empezare por ahí ya que creo que es donde la mayoría de la gente está metida y donde el precio es más irracional, pese a que con los números publicados no debería ser así. b) Nuevo dinero, porque es lo que realmente le interesa a la empresa y donde la gente pone el dedo en cuanto a quien culpar, así que analizare las condiciones de su deuda c) Acreedores, esta es la única parte donde veo un pequeña oportunidad pare recuperar dinero al precio actual, además de abrir la puerta a poder participar como nuevo dinero si se quiere.

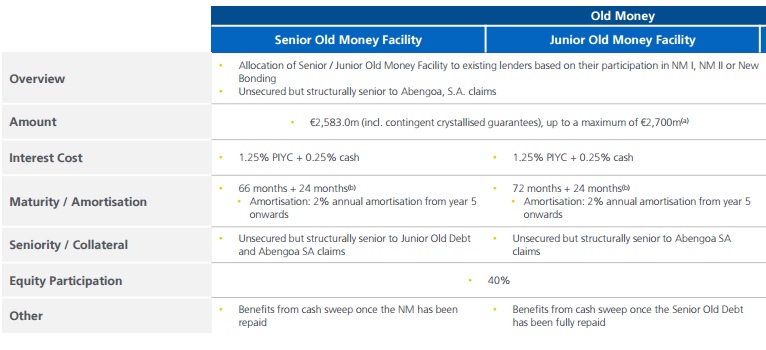

Como veo que hay muchas dudas voy a poner los pantallazos de las partes más relevantes ( Nota para Investor Relations de Abengoa, un poco de mal gusto que la presentación este solo en ingles cuando la acción cotiza en Madrid y gran parte de los acreedores son bancos españoles), acuerdo para la deuda antigua:

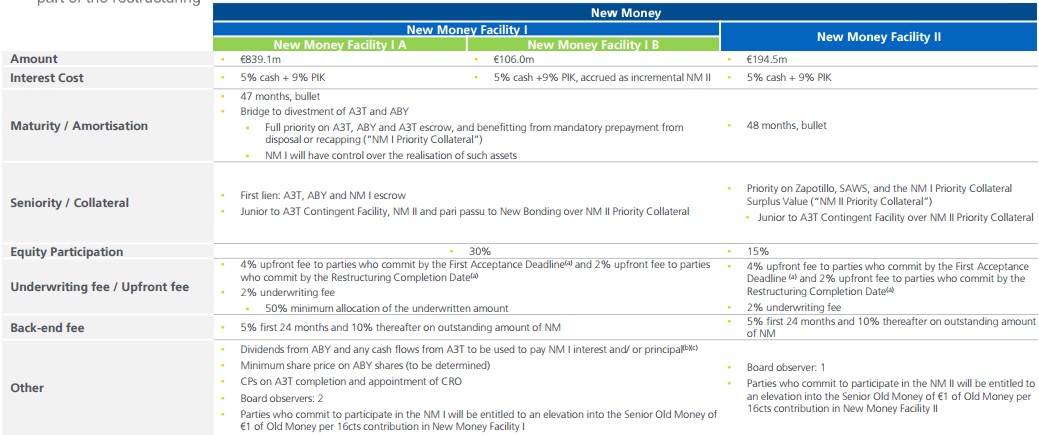

Deuda nueva (está dividida en varios tramos, cada tramo es un poco diferente, ya que está asegurada por proyectos específicos, el primero por A3T que es el más grande y esta 92% construido , para el tramo 2 dos la presa en Mexico, mas pequeña y solo construida al 2%, así que aunque los términos son parecidos, el riesgo de impago y prepago...son opuestos, por eso tienen participación diferente en la nueva Abengoa pero similar condiciones en la deuda):

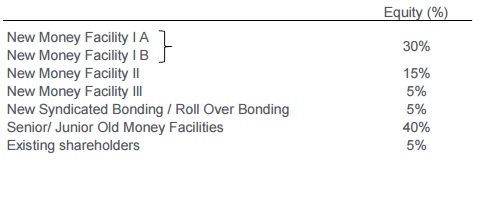

Eso por parte de la deuda de Abengoa nueva, el accionariado quedaría así:

a)Acciones

Lo primero es saber cuánto más o menos valdría la empresa, una forma de hacerlo es el dinero nuevo NM se lleva un 55% de la empresa por poner 1200M = Valor total 2180M

Si lo valoramos desde el punto de vista de los antiguos acreedores: Con la quita de un 70% la deuda se queda en 2253M que representa un 40% = Valor total 5632M

Ahora si utilizamos los valores de empresa que Abengoa nos pone en su presentación: 5392M

La diferencia entre los dos primeros números es muy grande pero tiene una razón de ser, los nuevos acreedores ( hedge funds o acreedores que quieran participar) valoran la empresa en valor liquidativo mientras los demás van recibir el enterprise value basado en múltiplos. Mirad como esos números se parecen lo que estimaba el bufete que asesora a Abengoa como valor de empresa (link).

Ahora veamos lo que valdrían las acciones, uno lo que sería la base realista (lo que pagan los hedge funds) otra en base a múltiplos a los que cotizaría si fuese una empresa con futuro y a su vez vamos a dividirlo por clase, estimando lo que valdría cada clase en caso de que ambas reciban lo mismo vs cada clase reciba en proporción a su control de la empresa:

Empresa en base a valoracion hedge funds, todos igual : 5% de 2180 / 941M de acciones= 0.11 Proporcional a los votos A 1.18 Euros, B 0.012 Euros

Empresa en base a múltiplos 5% de 5632 valor total- (2253+1200) deuda /941M de acciones = 0.11 Proporcional a los votos A 1.18 Euros, B 0.012 Euros

Esos cálculos obviamente no son correctos, solo aproximaciones, de hecho el valor de la acción es menor. La deuda existente de Abengoa es superior a 2253, de hecho como explico más adelante en la sección de acreedores, Abengoa mas adelante estima que serán 2700M, he utilizado el valor de empresa que han aceptado los acreedores por 5632, aunque como habéis visto en el articulo la misma empresa estima este en 5300M pero por simplicidad he utilizado los números que nos dan sin ajustes y con la estimación mas alta, la idea es comprobar si la lógica de la valuación de la empresa que nos dan se sostiene independientemente de los ajustes finales que dictaran el precio de la acción, y parece que sí.

No voy a entrar en cómo se repartirá cada clase, en cualquier caso la cotización de las acciones B parecen increíblemente sobrevaloradas en cualquier escenario y las A sobrevaloradas si todos reciben lo mismo e infravaloradas si se reparte en función del voto. Eso sería consistente con la prisa que se está intentando dar Abengoa de cambiar acciones A por B y con el hecho de que los Benjumea desbloquearan la reestructuración. La legalidad o no de que se repartiera así, ya digo que ni idea, lo mío no es derecho concursal, pero en base a lo que yo entiendo, ambas debieran recibir lo mismo si se liquidara la empresa, pero la empresa no se va a liquidar así que por tanto no se si las A pudieran votar en favor de colapsar acciones A y B en acciones de la empresa nueva en un ratio similar a los derechos de voto actuales... por una parte sospecho que será lo que quieran hacer, por otra parte creo que los accionistas en B podrían impugnarlo en base a que hasta el hace nada Abengoa cambiaba acciones A por B al ratio de 1:1.

En cualquier caso como digo de una manera u otra las acciones B están muy sobre-valoradas a precio actual y no lo entiendo con los números encima de la mesa, entiendo que si han perdido el 90% de la inversión a precios actuales de igual mantener la acción y perder el 10% restante, pero como diré a continuación, hay otras opciones mucho más ventajosas incluso si la tesis es que las acciones van a subir como la espuma una vez se reestructure la deuda.

b)Nuevo dinero (NM)

Esto es realmente lo importante para Abengoa, todo lo demás es barajar las cartas para contentar a los acreedores y ponerlo atractivo para el dinero nuevo. Es decir, lo que hemos hablado hasta ahora a los directivos de Abenoga mas o menos les da igual, no pueden pagar salarios, ni finalizar proyectos, ni empezar proyectos nuevos con eso. Ahora vayamos a las condiciones.

Me voy a centrar en NM1 y NM2 ( hay NM3, bonos sindicados y avales, parte de esos avales parece que correrán a riesgo de todos, papa estado, y parte de ese NM3 es dinero que Abengoa quiere tener disponible pero espera no utilizar, obviamente lo utilizara que para eso lo pide y paga intereses pero por centrarnos en la parte más importante en cuanto a cantidad y condiciones).

Voy a empezar con una consideración que no le va a gustar a ningún acreedor o accionista...pero que es básica para analizar esto y es como se demoniza a los fondos buitre, o distressed debt, cuando el estado no quiere arriesgar dinero, los accionistas no quieren poner dinero ni los acreedores tampoco (todos en su completo derecho). La empresa se ve forzada a pedir dinero de los únicos que quieren dárselo. Hay muchos fondos que se dedican a esta actividad ( compiten entre ellos para financiarse y no todos hacen dinero) así que si Abengoa paga un 10,15 o 30% a cuatro fondos, pensad que no es porque a sus directivos les apetezca hipotecar su credibilidad y carrera profesional enfadando a acreedores y accionistas sino porque han sido a los cuatro únicos fondos que han podido convencer que le presten dinero en esas condiciones, los demás probablemente requerían mas intereses o no estaban dispuestos a tomar el riesgo. Así que partamos de esa premisa de no pensar que alguien se quiere aprovechar de la situación sino que es la tasa de interés que hace a un fondo arriesgar su capital en una empresa en problemas, y comparemos eso con los términos que otras empresas en situaciones similares consiguen y no con lo que le cuesta al estado financiarse o lo que nos cuesta a nosotros una hipoteca (el estado podría sacar bonos y ese dinero al 1% a Abengoa o nosotros podríamos ir al banco hipotecar nuestra casa al 2% y darle ese dinero a Abengoa al 2%...)

En ambos casos NM1 y NM2 pagaran un 4% en efectivo, y un 9%PIK en total un 14% (mas tasas que analizare después) por lo que veo en artículos sobre la reestructuración, la gente no entiende para nada los términos (economia digital, hispanidad ambos artículos los he encontrado en el foro de accionistas y ambos se quejan de los altos intereses que pagara Abengoa y como no puede permitírselos y la ahogaran) . PIK significa que Abengoa no pagara ese 9% hasta que se devuelva la deuda. PIK (Payment in kind) quiere decir, sobre un nominal del 100 euros, Abengoa paga un 4%, pero el nominal para el año siguiente se incrementa en un 9% asi que en el siguiente plazo debe pagar un 4% sobre 109 euros...al siguiente, 4% sobre 118euros...y al final devolverá esos 118. Esos términos son muy interesantes para Abengoa porque le sería imposible pagar en efectivo un 14% estando sin liquidez, ( que a nadie se le olvide que los anteriores en prestar dinero a Abengoa han recibido una quita de más del 70%) , pero si a un 4% y según vaya pasando el tiempo y completen obras y desinviertan non-core assets aumente el cash flow para ir pagando más. Esto es un interés PIK es equivalente a prestarle a la empresa al 14% por un ano, y al final de ese ano la empresa tiene que refinanciarse por el nominal de lo que deben mas intereses. Por otro lado al fondo le viene bien porque el interés compuesto en PIK es mayor que si prestasen el dinero al 14% y no les obliga a estar refinanciando la deuda cada vez que la empresa no pueda pagarlo, en este caso mientras la empresa pague el 4% los fondos se olvidan de cobrar el otro 9% y la empresa puede centrarse en crear valor en vez de en refinanciar la deuda.

Debido a que los fondos no van a llevarse ese 14% durante la vida del bono que han prestado sino al final, requieren una seria de garantías para una empresa con los problemas de liquidez de Abengoa, y ahí sí que es donde encuentro excesivos los términos del acuerdo. Como se ve en el pantallazo para NM1 es el proyecto A3T que está casi finalizado y que en caso de venta como ya han dicho desde Abengoa pagaría esta deuda, para NM2 es la presa de Zapotillo y el proyecto de SAWS, la presa esta sin empezar y proyecto de SAWS (San Antornio Water System) es más pequeño y tiene algunos problemas, por tanto la cantidad prestada en NM2 es más pequeña y aunque reciben los mismos intereses que NM1, les dan proporcionalmente más acciones (NM1 945M, 30% accionariado, NM2 194M 15%accionariado). El riesgo de impago de NM2 es mayor, sin embargo el riesgo de prepago para NM1 también lo es (proyecto casi finalizado además de que los dividendos de ABY se destinaran a este efecto) es decir el riesgo de que devuelvan el dinero mucho antes de lo previsto y los fondos no reciban la compensación que esperaban por prestarlo.

El riesgo de prepago es una cosa que cabrea bastante la gente fuera del mundo de las finanzas, porque me cobran comisiones los bancos por devolver el dinero antes en mi hipoteca?, porque que es un riesgo que Abengoa devuelva el dinero cuanto antes? no decías que la empresa era un peligro y por eso los fondos le hacen pagar un 14%? Si, pero el prepago crea un asimetría en el riesgo, si las cosas salen mal, los acreedores pierden su dinero (sino que se lo expliquen a los acreedores de Abengoa con la quita del 70%) pero si las cosas van bien la empresa te devuelve el dinero pasado mañana y te quedas sin los intereses. Eso se puede solucionar de dos maneras; una, calculas las probabilidades de que la empresa te prepague y subes el intereses que requieres a esa empresa para al final obtener esa rentabilidad; dos, dejas los intereses como estaban y pones una comisión en caso de que la empresa prepague para recibir la misma cantidad que consideras justa por haber prestado dinero a esa entidad. Como hemos dicho Abengoa no va sobrada de dinero para pagar intereses, por eso prefiere pagar parte en PIK (lo cual a su vez incrementa el incentivo para la empresa en prepagar su deuda) y por eso prefiere tener que pagar una comisión back-end en caso de que prepague su deuda. Peor escenario no la paga porque no puede prepagar la deuda, mejor escenario prepaga la deuda porque las cosas van bien y paga la comisión que al fin y al cabo es lo que se ha ahorrado por pagar menos en intereses. Si las cosas están modeladas correctamente, tanto empresa como fondo debieran ser indiferentes entre una y la otra. Qué prefieres una hipoteca más barata y mas comisiones o pagar un interés más alto y cero comisiones... cualquiera con una hoja de excel puede calcularlo y quiero pensar que tanto Abengoa como los fondos tengan acceso a tamaña tecnología. La comisión front-end es el precio por tener ese capital inmovilizado y listo esperando a que Abengoa llegue a un acuerdo y lo solicite, por eso depende de que sea de un 2 o un 4% de cuando se reciban los fondos y sea un 2% de undrawn amount ( dinero no utilizado) y 4% del utilizado. Esta comisión y el excesivo colateral sí que me parecen un poco demasiado, pero supongo que es un factor de que la empresa solo pague un 4% en efectivo.

Ultimo punto a tener en cuenta es que cualquier acreedor puede acceder estos instrumentos pro-rata, es decir, no es una financiación cerrada solo a esos fondos distressed debt, cualquiera puede comprar bonos de Abengoa y participar si tan ventajosa es. Así que incluso aunque el exceso de colateral, tasas front-end y demás condiciones que pudieran verse como una ventaja del dinero nuevo sobre los acreedores existentes, el hecho de que abran la participación a estos, elimina esta ventaja.

c)Deuda vieja Abengoa vieja a deuda vieja Abengoa nueva

Condiciones muy claritas, el 70% pasan a ser acciones, el 30% bonos de la nueva Abengoa. Si se pone dinero nuevo la deuda es senior, sino junior. Si la deuda reestructurada superara los 2700M debido a deuda no cristalizada ( aquí no se bien como traducir del ingles, pero vamos deuda que esperan no convertir a deuda nueva, actualmente hay 2583 (los 2253 de deuda de la que hablábamos, 330 de deuda ya cristalizada, con otros posibles 500 que podrían surgir) entonces el nominal de la deuda junior se podría reducir hasta un 80% del original, esto es un 80%del 30%, un 24%.Con un buffer tan pequeño asumiré que la deuda senior recupera un 30% la junior un 24%.

Hasta ahí bien, pero no es tan sencillo, porque esa deuda la darán en par y sin pagar intereses. Esto es pagan un 0.25% en efectivo y 1.25% PIYC... esto reconozco que si fuera acreedor me cabrearía un poco. PIYC en un subset de PIK (que es lo que recibirá el dinero nuevo) pero que literalmente significa, Pay if you can, págame si puedes. Las clausulas no están en la presentación pero me da que será una vez pagada nueva deuda y blablabla así que 0.25% y nos olvidamos del PIYC. La deuda nueva tendrá un retorno de alrededor de un 19% (interés en efectivo + PIK + tasas backend) una vez cotice si asumimos como dije al empezar con el dinero nuevo, que ese interés es el justo para una empresa de las características de Abengoa y cotizara en par es decir 100%. Así que haciendo unas cuentas rápidas, cupón 0, a 5.5 anos senior, 6 junior, con un yield de 19% nos sale que la cotización debiera ser un 38.5% para la senior y 35% para la junior ( si los del dinero nuevo se han pasado aprovechándose, la cotización de la deuda vieja seria más alta obviamente).

Recapitulando, los que tengan bonos de Abengoa si no ponen dinero, recibirán (35% del 24%) 0.09 céntimos por euro en deuda, y si ponen dinero nuevo 0.114 (38.5% del 30%). Obviamente si todo va bien en cinco anos la cotización debería ser a par es decir los junior reciben 24ctms los senior 30ctnms por euro.

La otra parte del pago sera en capitalización así que volviendo al calculo que hicimos para los accionistas: 40% del valor de 5392-2253-1200 =775.6M que si lo dividimos entre los 2253M en bonos nos da que cada bonista recibirá 0.34, si en vez de 2253M en deuda lo hacemos con 2700M, que es más realista serian 0.22 en equity ( notad que en el cálculo para las acciones utilice el más optimista 2253 en vez de 2700). Decir también que la valoración del equity es basado en los números de la empresa nada quita que al día siguiente la cotización diga que el equity es cero o el triple, ahí los mercados deciden.

En total los bonos junior(acreedores que no pongan más dinero) 0.09+0.22=0.31 por cada euro de nominal, bonos senior 0.126+0.22=0.346. Todo eso es mejor escenario posible por lo que en realidad estimaría la recuperación que podemos esperar entre los 24centimos y los 32 céntimos por euro de nominal.

Los bonos actualmente están cotizando entre 5 y 9 céntimos por euro de nominal.

Conclusion

No entiendo cómo puede sostenerse el precio de la cotización de las acciones niveles actuales con la información disponible. Es decir entiendo que los bonos coticen a 3 o a 9 céntimos, aunque puedan recuperar 30. Al fin y al cabo puede que haya concurso y no recuperen nada, o que la restructuración se lleve a cabo y una vez los nuevos instrumentos empiecen a cotizar se desplomen y valgan el equivalente a 9 céntimos.

Eso es perfecto, lo normal es que los bonos coticen a descuento sobre su valor si las cosas van bien. Lo que no tiene ningún sentido es donde cotizan las acciones, si no hay acuerdo valen cero, si hay acuerdo probablemente valgan menos de lo que valen ahora, pero es que es más, incluso si uno cree que el valor de Abengoa Nueva esta en las acciones, no en los bonos y quiere ser accionista de Abengoa pensando que van a subir cuando coticen...puede comprar acciones de la nueva Abengoa comprando bonos que se capitalizaran a un descuento MUCHO mayor. Con estos cálculos y olvidándonos de la restructuración en nuevos bonos, se pueden comprar acciones a casi mitad de precio comprando bonos. Es decir, hay un arbitraje clarísimo entre bonos y acciones. Los bonos cotizan a un descuento del 75% (7 sobre 28) sobre el acuerdo y las acciones a premium del 100%( 22 sobre 11).

No quiero decir que la oportunidad es ponerse corto en uno y largo el otro (dudo que sea posible a estas alturas y en una restructuración seria una pesadilla ), ni que los bonos sean un ganga para la gente que esta fuera, sino que direccionalmente uno ofrece mucho más valor que el otro. No tiene ningún sentido tener un céntimo en acciones con la cotización de los bonos donde esta, igual que no tiene ningún sentido para un bonista decir que no al plan de restructuración teniendo en cuenta donde están los bonos.

En el momento en que publico este blog no tengo ningún bono ni acción, ni corto ni largo y esto no es una recomendación de compra ni de venta de nada. Estaba considerando comprar bonos y según he empezado a mirar números me he quedado sin palabras de lo irracionales que son las cotizaciones de Abengoa, me he metido en los foros y veo a mucha gente pilladisima , promediando a la baja y demás, y no sé si es ya por confianza ciega, o por desidia están a punto de perder mas ( por lo menos en cuanto a coste de oportunidad). Este blog es solo para limpiarme la conciencia un poco en caso que decida comprar bonos, me sabría mal aprovecharme de la desgracia de la empresa mientras los que de momento han perdido dinero no se aprovechan de ello también. También decir que no quiero discutir con nadie sobre si la empresa es buena o mala, sobre las perspectivas de negocio y demás, como digo eso es irrelevante para el análisis que quería hacer. Los cálculos que he hecho, están hechos rápido y sin verificar y he sido bastante(muy) optimista en cuanto al valor que las acciones de Abengoa tendrán pero no quiero desanimar mas a nadie así que he utilizado los números que nos dan.

Disculparme por lo mal escrito que esta el artículo, escribo desde el extranjero sin acentos ni enes, así que dependo del corrector para que los coloque ( y parece que no entiende los mas, esta y porque acentuados) y no tengo intención de pasarme tres horas corrigiendo el artículo, creo que bastante es pasarme toda una tarde con esto para avisar a la gente.

POSTDATA

Me ha picado la curiosidad porque no puede ser que mi análisis difiera tanto de donde está el mercado de bonos, así que he preguntado a unos cuantos excompañeros al respecto y ha llegado a mis manos una evaluación hecha por el equipo de High Yield bonds the UBS y casualidad…estiman el valor de los bonos entre 21 y 28 céntimos, así que más o menos igual. No puedo publicar su análisis pero el extracto importante a continuación:

"Based on the plan... the value of unsecured bonds should be 21-28% depending on the expected bond returns of various investors. Significant variance is possible based on the equity valuation..."

La única razón que encuentro al precio de los bonos vs acciones es que los acreedores saben algo que los accionistas no, y eso suele ser el caso en estas situaciones ya que la negociación es con ellos. Y en este caso lo que saben debe ser bastante negativo así que cuidadito, podría haber otras razones como que no haya muchos bonos a esos precios(hablo para fondos, para particulares hay de sobra), y es simplemente los hacedores de mercado intentando deshacerse de los últimos bonos que tienen en inventario, a la vez que favorecer que los deudores acudan a la restructuración manteniendo la cotización baja ya que el valor que se recuperaría es muy superior al valor actual si se vendiese y todavía mayor que si no se aprobara.

Buena suerte a todos.

ACTUALIZACION 12 Septiembre 2016

Siendo fiel a lo que hacía antes cuando escribía el blog voy a actualizar el post. Por delante, como hacía antes, decir que he abierto una posición larga en bonos esta semana, los bonos han caído y supongo seguirán cayendo hasta que den las condiciones finales de la reestructuración, así que probablemente aumente mi posición (disclaimer hecho). Antes publicaba un pantallazo o lo subía a covestor, pero con bonos es muy fácil de ver y covestor ya no es gratuito. La verdad es que ni siquiera me apetece escribir esto ( al final explico porque ). Pero más que nada por honestidad voy a acabar con la valoración. Esta semana complete un análisis mas minucioso, como dije en el anterior post aquello no era más que una valoración grosso modo. Al modelar la restructuración con todos los números de la presentación en varios escenarios, la conclusión en general es la misma con ciertas matizaciones; da un poco mas de valor a los accionistas y da una recuperación algo mayor a los bonos en el escenario optimista. También arroja un par de problemas:

BONOS

Las principales diferencias son; no había valorado ese 1.25PIYC que darán a los bonos si se cumplen ciertas condiciones, desconté el valor de los bonos al 19% que es lo que pagan al NM, igualmente hay que valorar que por ser acreedor se obtiene acceso a la financiación de NM en mejores condiciones, por tanto esa opcionalidad hay que valorarla, pensemos en meter dinero o no. El primer punto está claro, valorar escenarios a 0.25% y al 1.5% y darles una probabilidad. Segundo punto, rentabilidad por arriesgar dinero nuevo, no es la misma que por el dinero que ya tienen. Decir que la empresa nos da un pista en cuanto a lo que ellos consideran que sería la tasa de retorno adecuada en los bonos junior y senior, tasa que podemos utilizar para valorarlos:

Nos dicen que van a amortizar los bonos a un 2% a partir del quinto año. Para los que no estén muy versados en el tema, amortizar bonos, es cuando venden un bono en par con un cupón menor a lo que sería el yield de mercado, es decir te financias más barato de lo que debieras, la empresa debe contabilizar esto en su balance(buscadlo en investopedia si queréis saber cómo funciona exactamente). En este caso obviamente pagan un 1.5%(max) pero el yield que deberían darnos es mayor, así que van a recoger esa entrada y nos dicen cuando y por cuanto. A la luz de ese dato, tiene sentido que bonos junior y senior tengan diferente vida, a mayor vida del bono, mayor la amortización y mayor el yield que la empresa considera. Esto es consistente con los bonos junior den un yield mayor por tener algo más de riesgo.

Problema uno: Fijaos que los bonos no amortizan durante los primeros cinco anos, pensemos porque no utilizar una amortización lineal desde el comienzo, al fin y al cabo es solo una entrada contable, cero euros cambian de manos, simplemente durante ese tiempo el ratio de deuda entre lo que sea, será mejor. Ah sí! Que la deuda NM ya se habrá pagado.. lo que quiere decir que el valor contable de la deuda Old Money crecerá un 2% en cuanto repaguen la deuda nueva…mummmm. Por otra parte estamos hablando de la Abengoa de dentro de 5 anos, no de la actual, por lo cual a saber si eso tendrá algún impacto o es siquiera relevante.

Problema dos: Y con este sí que voy a estar atento. Como he dicho uno de los beneficios del Old money, es tener acceso prorrata a NM (mejor retorno en NM vs old money y deuda convertida a senior), bien no? No vayamos tan rápido. Pongamos que tenemos 10.000e de deuda vieja, post-restructuración tendríamos 3000e en deuda nueva y derecho a 480 en bonos NM verdad? excepto que los bonos no suelen tener nominales de 480e. Lo normal sería que los bonos NM tuvieran un nominal de 1000e y sin cantidad mínima para acceder a ellos, por lo que tendríamos derecho a un bono por cada 20.833e en deuda vieja, hasta ahí todo bien. Pero Abengoa podría decir, el nominal del NM es 10.000 50.000 o 100.000e ( o un nominal de 1000 con mínimo de 100.000 por orden, que es lo mismo), en cuyo caso para poder acceder a un bono NM habría que tener 2.080.000e en deuda vieja. Esto convertiría de facto a todos los acreedores minoristas en deuda junior y sin recurso a acceder a NM. Esto supone un perjuicio económico claro a los acreedores minoristas por lo cual, va contra el principio de igualdad entre acreedores "par conditio creditorum" y dada la litigiosidad que han mostrado hasta ahora, tratando de impugnar el standstill, sería de esperar que acreedores minoristas trataran de impugnar el acuerdo y eso no es bueno con los plazos que hay ya que llevaría al concurso. Espero que los acreedores mayoristas de Abengoa para sacar un poco más a su retorno, no se jueguen su dinero y el de el resto de accionistas y acreedores a esto.

ACCIONES

Al igual que en los bonos, solo valore las condiciones principales sin entrar en condiciones. Como dije el valor de las acciones es inferior al actual se mire como mire, en el caso de las B pero hay ciertos puntos a considerar que hacen que el precio no sea irracional del todo. El se repartirían el 5% del capital nuevo, está completamente abierto a opiniones así que no entrare en ello, ya me expresé en un comentario del anterior post a lo que creía mas probable.

Los accionistas además de recibir el 5%, tendrán derecho a otro 5% si se cumplen ciertas condiciones en 8 años, es decir, una vez el NM se haya ido y el Old Money se haya pagado o refinanciado. Igual que la opcionalidad de los bonitas de entrar en NM tiene un valor, también lo tiene para los accionistas estos warrants. Por suerte esto es mucho más fácil de calcular que la opcionalidad del NM. Si el accionariado tiene un valor de: X por cada acción vieja= 5% accionariado nuevo, los warrants por un 5% de la empresa a fecha de hoy... tenemos el strike, que debiera ser X tambien( lo que valga cada acción vieja en acciones nuevas). Ahora simplemente podemos poner en una calculadora de opciones cuánto vale un warrant para ejecutar una opción call ATM en 8 anos, de volatilidad se puede poner la volatilidad histórica se creéis que todo está recogido en la cotización actual o lo que vosotros consideréis que es la probabilidad de que Abengoa cumpla esas condiciones. Los warrants tienen una fecha de ejecución muy lejana, 8 anos, así que su Delta es muy alta (la relación entre la delta de una opción y su tiempo a expiración se llama charm (encanto), buscadlo si queréis informaros). Lo cual quiere decir que se recibe X por acción + Warrants que valdrán %X con strike X pero con un delta muy alta. Así que si la acción sube un uno por ciento, los accionistas verán que su dinero sube cerca de 2x (desde luego no será 2, con dos me refiero más bien a 1 por las acciones den + la delta de los warrants).

Con esto quiero decir que las acciones representan una buena idea? desde luego que no, si las acciones cotizan a X céntimos ahora y nos dan por decir X/4 en acciones y tenemos beneficios como si nos las hubiesen dado a X/2 no es que sea para echar cohetes, y más cuando como dije en el anterior articulo podemos comprar acciones a tres pesetas por cada duro(nuevo) a través de bonos. El problema es que obviamente el mejor caso para acciones B es el peor para A y viceversa y sin embargo ambos estan cotizando con un ligero premium al mejor escenario posible. Con esto creo que ya he dicho todo lo que tenía que decir así que no hablare más de la valoración de Abengoa en el blog.

En este articulo no he dado ningún numero sobre valoraciones, la razón es que no quería ni publicar esto, pero me parecía un poco injusto dejar las cosas medio acabadas en el anterior. Con esto cualquiera puede abrir excel y acabar la valoración.

El otro día me dio por abrir twitter a ver que se comentaba de Abengoa por si me estaba perdiendo algo y vi comentarios bastante despectivos hacia mí por el anterior post. Venían de un foro que desconozco completamente, como digo hace mucho que no miro esto. Publicaba esto solo para ayudar a quien no sepa como valorar estas reestructuraciones, al fin y al cabo para ser accionista no hace falta carrera , master y seis años de experiencia. Pensé que por lo menos, se referirían a algún fallo que hubiera cometido o que ellos lo hubiesen calculado de modo diferente pero veo que es todo; que si asustaviejas, que si tonto, que si bajista (con lo cual me da que no han leído ningún post, como si alguna vez me hubiera escondido abriendo cortos), que la acción si hay buenas noticias va a subir, va a romper el canal alcista, todo está descontado en la acción , nos van a dar 1e por acción… Que la empresa vale más sino quiebra, de acuerdo, pero hay un salto muy grande de ahí a pensar que una acción vieja vale más de lo que vale ahora si la empresa sobrevive. Si los números son correctos y la acción lo descuenta todo, pensad por cuanto tiene que multiplicarse la capitalización de la nueva Abengoa para que la acción vieja valga X una vez convertida a la nueva. Este análisis lo hice para ver si veía alguna oportunidad riesgo/beneficio en Abengoa largo/corto/acciones/bonos, y a medio análisis publique el anterior post porque me sorprendió un poco ver a tanta gente pillada en el foro y expectativas tan alejadas de los números. Mi conclusión se refleja en mi posición. Por publicar esto no gano nada, el valor de los bonos lo dará la reestructuración si la hay o el concurso si no.

Lo dicho mucha suerte a los que estáis/mos dentro.