Son más rentables las empresas más grandes? Compruébalo tú mismo!

Todos tenemos un amigo (si no hemos sido nosotros mismos) que con el despegue de las “FAANG” últimamente, se ha planteado en comprarlas porque son apuestas “seguras”. Este artículo quiere analizar cómo se comporta un índice formado por las cinco acciones con mayor market cap del SP500 al que llamaremos SP5, respecto al SPY. Veremos cuando son los periodos ganadores y si realmente es una buena idea de inversión.

Este además va a ser el piloto de un formato que sea “Compruébalo tú mismo!”. Soy un ferviente defensor que todo lo que leemos, especialmente sobre inversión, tenemos que asimilarlo con un punto de vista crítico, y si es posible, intentar demostrarlo por nosotros mismos. De lo contrario, estamos realizando un acto de fe. Y la fe en la inversión no es la mejor estrategia. Hay que entender cómo funcionan las cosas, y porqué. Es la única forma de tener el control y de validar nuestras opiniones.

No des nada por supuesto. Compruébalo tú mismo!

El origen de la idea de este artículo viene porque últimamente varias personas de mi entorno me han preguntado mi opinión sobre Apple, Google, Amazon, etc. No hago recomendaciones de acciones concretas porque las recomendaciones, si eso, las hacen los modelos. En mi opinión, emitir una opinión sobre una acción concreta sin haberla estudiado en profundidad es temerario, y no es la forma que tengo yo de invertir. Como leí en una entrevista a un conocido gestor: “No sé qué acciones tengo en la cartera, yo invierto en los tickers que dice sistema”.

(Nota: No penséis que es una forma fácil de invertir. Puedes dedicar mucho más tiempo en pensar, backtestear, limpiar, probar y concretar un modelo, que analizando acciones una a una en profundidad. Y es un proceso que no termina, ya que hay que vigilarlo, y analizar su comportamiento en real, todo el rato)

El caso, es que he visto a mucha gente convencida de comprar estas acciones, ya que son conocidas y han subido de forma espectacular este año, con Covid y todo. Es normal querer invertir en ellas y no perderse una gran oportunidad “otra vez”.

De hecho, esta sensación es la que aprovechan para vender este tipo de cosas en internet.

Entiendo que todo el mundo sabe ya que con 250€ de inversión, nadie puede conseguir un segundo salario, pero quiero resaltar como este anuncio toca esa emoción de “Amazon, empresa conocida por todos, que ha subido mucho, y lo va a seguir haciendo”.

Hay varias cosas por las que empezar, pero para mi los puntos más importante son que:

- Las empresas más grandes no son las que más ganan siempre (pero esto lo veremos más abajo)

- Las empresas más grandes ahora, que tanto han subido, no eran las más grandes cuando era interesantísimo invertir en ellas. Y por el camino, muchas muy interesantes se han quedado atrás. No es fácil encontrar las empresas que van a convertirse en el “nuevo Amazon”.

Sp5 vs Sp495: Metodología

Vamos a formar 2 carteras de inversión en base a las acciones del índice SP500, y siguiendo un único parámetro: Capitalización de mercado. A la cartera que compra las 5 mayores acciones del índice la llamaremos SP5 y a la cartera que compra las 495 restantes, SP495 (muy original)

Las carteras se rebalancean cada 4 semanas, donde se mira que acciones entran y salen de cada cartera, y se componen equiponderadas. Esta es la mayor diferencia con el SPY que veréis más abajo, ya que el SP500 se pondera por capitalización, pero eso al final queda distorsionado por las acciones y su peso en el índice.

Por lo demás, para evitar problemas con los costes y que las carteras sean comparables, no he considerado ni deslizamiento ni comisiones. (Plataforma: Portfolio 123)

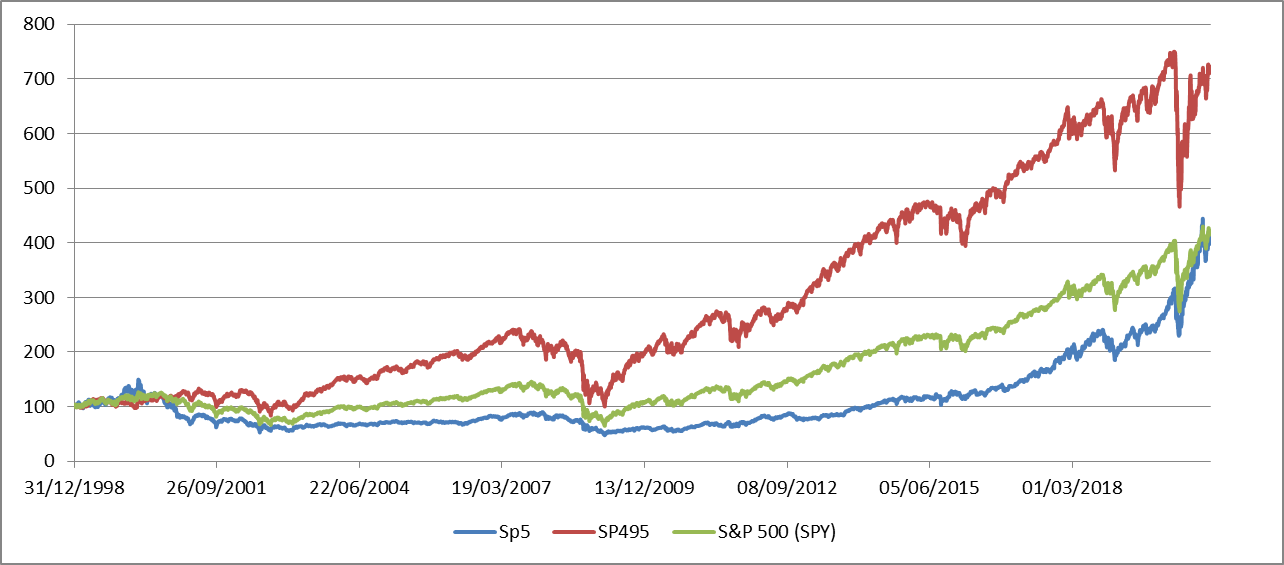

En el gráfico de abajo vemos como el Sistema del SP5 no solo no habría batido a 20 años al SP495, si no que no habría batido siquiera al SPY.

Entonces, ¿no es tan rentable? Veamos más datos.

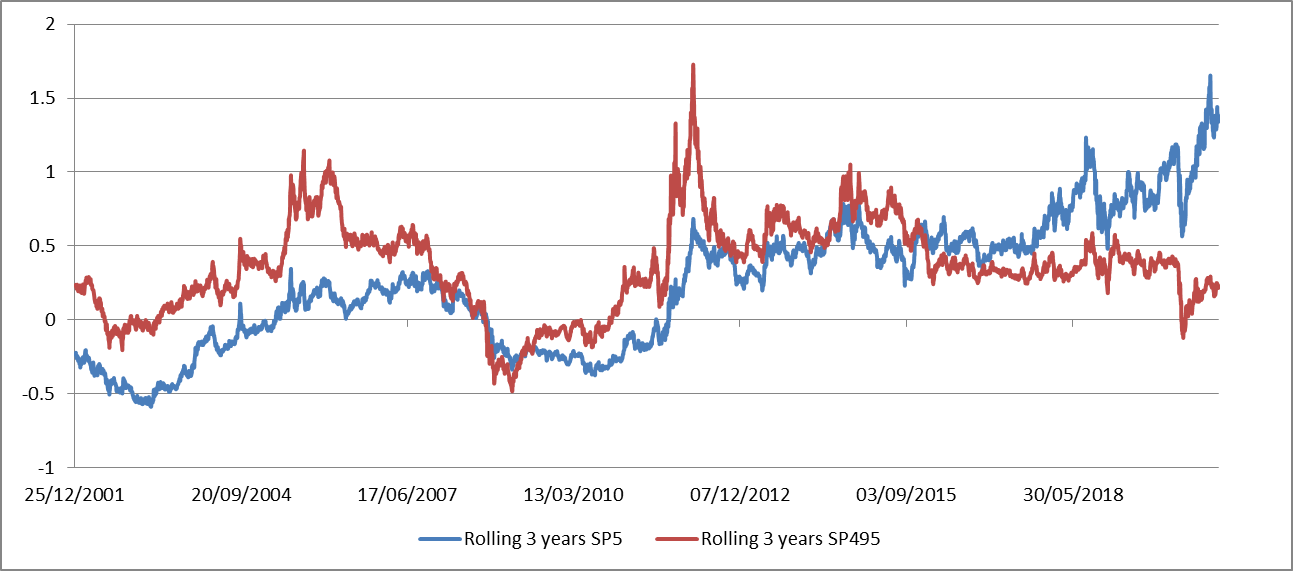

El siguiente gráfico representa el Rolling a 3 años. Es decir, cuanto ha ganado cada cartera en los 3 últimos años. Llama la atención que ya en el punto inicial el SP5 empieza perdiendo y bien. Y de hecho, no consigue imponerse claramente al SP495 hasta 2015

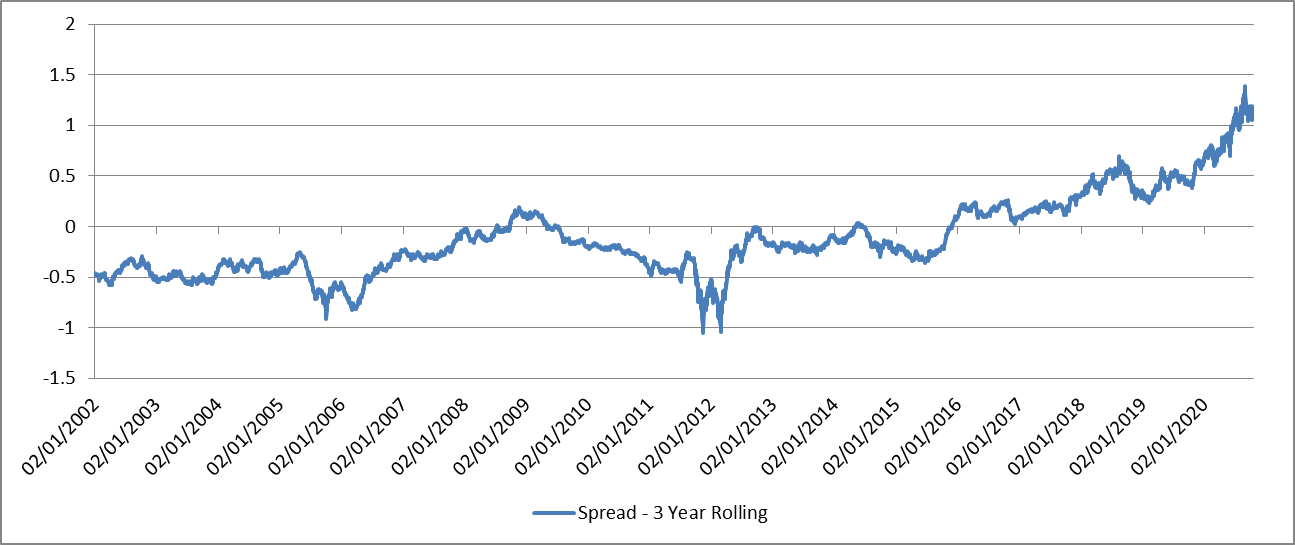

2015 de hecho es el año de inflexión. Es el punto donde el diferencial a 3 años empieza a decantarse claramente a favor del SP5, hasta ese momento, el balance era o claramente favorable a favor del SP495 o bastante igualado.

Como dato, si dividimos este backtest en periodos de 4 semanas, nos quedan 285 periodos. Curiosamente las dos carteras son positivas el mismo número de periodos (150). Sin embargo, la media de los retornos del SP5 es de 0.67% por periodo, mientras que el SP495 tiene una media de 0.84%. Ahí se ve bien la diferencia.

Conclusiones

¿La conclusión es que no compraría las acciones grandes? No!!

La conclusión es que sí que sean grandes es tu criterio de compra, en los últimos 5 años habrías tenido razón pero los 15 anteriores no tanta. Así que puede que como criterio deje bastante que desear.

Los sistemas ganadores, no ganan siempre, y los criterios buenos a veces no funcionan en los mercados, pero desde luego tienen que tener esperanza matemática positiva, y una razón de ser detrás. Eso es lo que hay que buscar.

Yo personalmente, cuando mis amigos me siguen preguntando o contando que quieren invertir en este tipo de acciones respondo: “Yo no lo haría. Para eso, casi mejor comprar el índice y no preocuparte de si tu criterio era el bueno o el malo”. Pero si les veo convencidos en hacerlo, les invito a que comprueben por ellos mismos si es buena idea.

Si alguno quiere los datos detrás de los gráficos para hacer sus pruebas o lo que necesite, que no dude en preguntarme.

Si os ha gustado, subscribíos al blog para que os avise cuando haya más publicaciones y artículos recomendados, y dadle a me gusta para que gane visibilidad y pueda llegar a más gente. Os lo agradezco!

Un abrazo.

Ignacio Villalonga

Zona Quant