- PIB en EE.UU. fuerte, pero con desaceleración

- Productividad en EE.UU. sin cambios a unos niveles bajos

- Ìndice ISM con fuerte bajada

- Déficit comercial en EE.UU. subiendo

- PIB en la zona euro con desaceleración sustancial

- PIB en China con desaceleración, PMIs sugieren otro descenso del ritmo de crecimiento en el Q4

Observación preliminar

No hay una razón especial, pero el mes de octubre se caracteriza muchas veces por ser un mes desastroso en las bolsas. Este año ha sido parecido, con caídas fuertes en todos los índices principales. Esta vez ha sido el conjunto de tipos al alza (en EE.UU.) junto a la incertidumbre sobre las perspectivas del crecimiento global. En este contexto los resultados empresariales de muchas empresas globales - aunque han sido bastante positivos - se acompañaron con fuertes caídas, a no ser que las empresas presentaran unas perspectivas sobresalientes. No obstante, un gran número de empresas importantes hicieron hincapié en que la guerra comercial afectará a sus ventas futuras de alguna manera y las cotizaciones de aquellas empresas sufrieron por consiguiente.

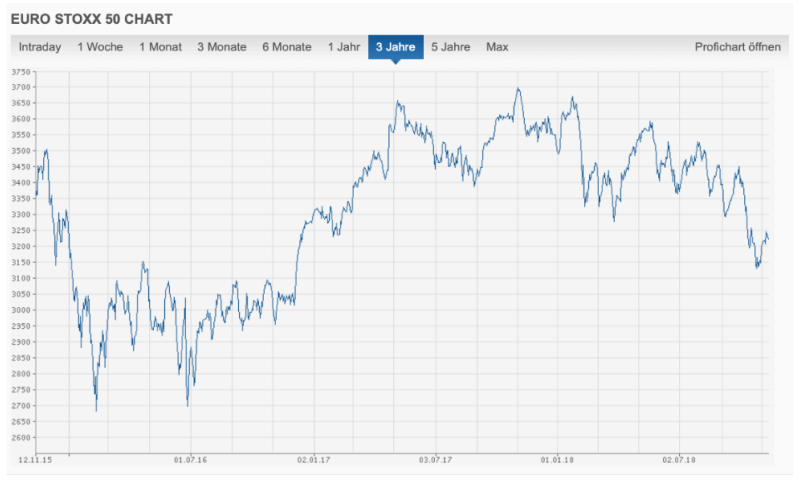

Como elaboramos más adelante, opinamos que las recientes caídas han sido excesivas aunque había motivos para estar más cauteloso en la inversión. Los riesgos procedentes de la guerra comercial, el BREXIT y un posible sobre-calentamiento en EE.UU. quedan, pero estos riesgos no justifican una caída tan fuerte como la que hemos experimentado. Como ilustración de la magnitud de las caídas hay que tener en cuenta que muchos de los principales índices europeos se encuentran en territorio negativo incluso si observamos un período de inversión de más de tres años (véase por ejemplo el Eurostoxx 50 en el gráfico abajo). Un período durante el cuál las empresas aumentaron sus beneficios sustancialmente! No obstante, no todas las empresas aumentaron sus beneficios y hay sectores enteros donde la transformación de la economía resultó en bajadas de beneficios o incluso pérdidas. De ahí la importancia de la selección de activos y la desventaja de la inversión en ETFs o índices (que reflejan por ejemplo cualquier transformación solo con un retraso de tiempo).

Economías tradicionales

EE.UU.

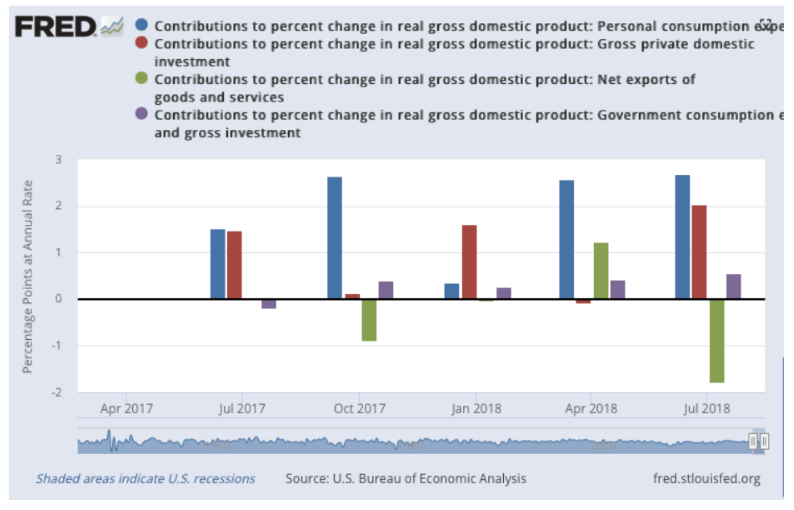

El crecimiento de la economía americana perdió algo de vigor en el tercer trimestre y se registró un 3 % (trimestre anterior: 3,5 %). Este descenso del ritmo de crecimiento se debe sobre todo al sector exterior como muestra el gráfico siguiente. Este gráfico representa las aportaciones al crecimiento del PIB de los distintos sectores de la economía. Observamos que el sector exterior ha restado considerablemente crecimiento al PIB, mientras el sector público ha contribuido positivamente (en parte debido al aumento de los gastos en defensa). Notamos también que las inversiones incrementaron su aportación al crecimiento con respecto a los trimestres anteriores.

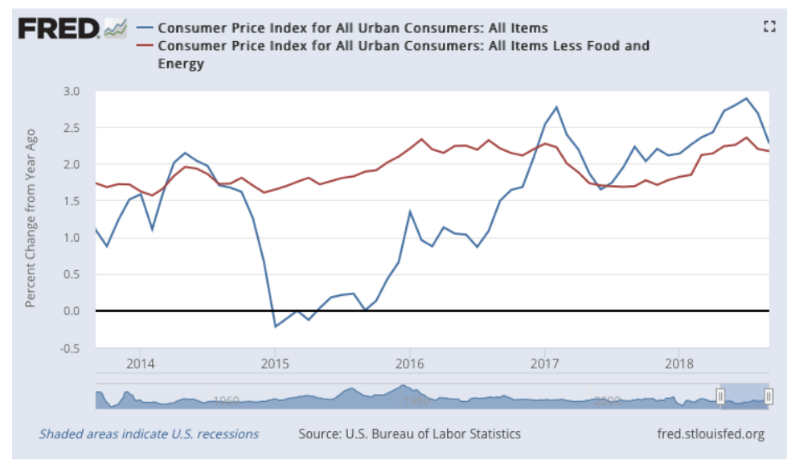

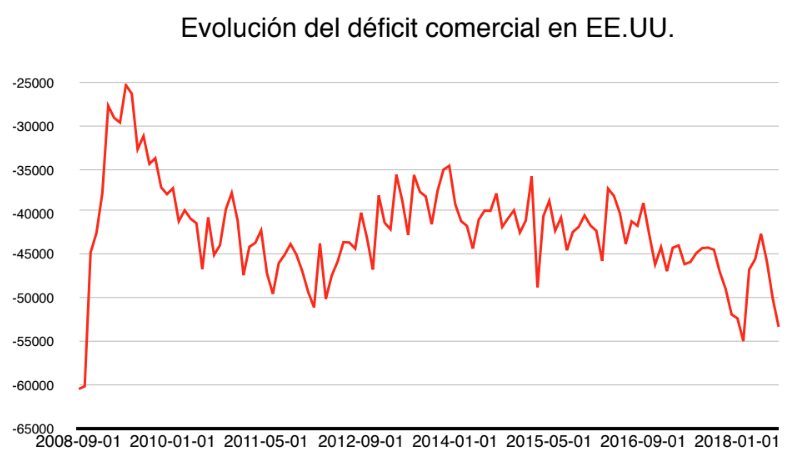

Con respecto al crecimiento fuerte de la economía americana los analistas se preguntan, por cuánto tiempo el auge económico puede todavía durar. Algunos analistas temen, que la alta utilización de los recursos (tanto humano como de capital) lleven tarde o temprano a un sobre-calentamiento que a su vez provoque a la Reserva Federal subir los tipos más fuertemente. Tal subida de tipos resultaría posiblemente en una recesión. En Wertefinder opinamos que un sobre-calentamiento se produce solamente en el caso de que el crecimiento actual sobrepase al crecimiento potencial, es decir cuando el crecimiento de la inversión en el capital stock es insuficiente y/o los recursos humanos no pueden subir de manera suficiente. No es fácil medir el crecimiento potencial de una economía, pero como regla heurística para entender si hay un desajuste entre crecimiento actual y potencial, se puede contemplar la inflación, los salarios y el déficit comercial, ya que aquellos indicadores reflejan si hay una carga excesiva sobre los recursos. El resultado de observar el comportamiento de estas tres variables es mixto: Mientras la inflación se mantiene todavía a niveles moderados, suben los salarios al mayor ritmo desde 2008 (3,1 %) y sigue subiendo igualmente el déficit.

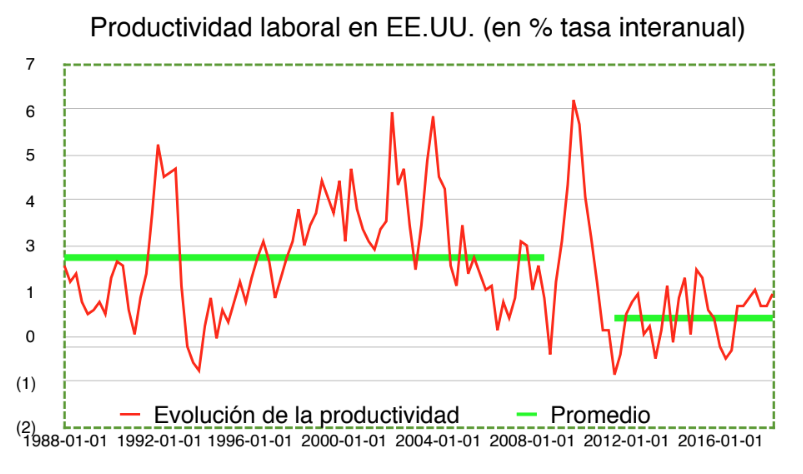

Un factor importante para juzgar el crecimiento potencial es la productividad laboral. Precisamente este indicador (que se calcula como producción por hora) sorprende a los analistas ya que después de la crisis financiera experimentamos un declive con respecto a los 20 años anteriores a la crisis. Como se desprende del gráfico abajo la productividad registró una subida anual promedio de un 2,7 % antes de la crisis. Desde el 2011, no obstante, el promedio bajó hasta un 0,7 % y solo los últimos meses observamos una ligera subida hasta el 1,3 %. Hay que tomar pequeñas diferencias en el ritmo de crecimiento de la productividad muy en serio, porque una tasa del 2 % supone que el bienestar duplica en una generación, mientras si la tasa es solo de un 1 % se necesitan dos generaciones para duplicar el bienestar.

La productividad laboral es también la clave en evaluar si y hasta qué grado la economía puede crecer a un ritmo elevado y por lo tanto es un tema que se discute regularmente en la Reserva Federal (véase por ejemplo el interesante artículo de Stanley Fisher, el anterior vice presidente de la Reserva Federal; he ahí el enlace: https://www.federalre-serve.gov/newsevents/speech/fischer20170706a.htm).

El Sr. Fisher pone de relieve en su artículo que el descenso de la productividad se debe sobre todo al descenso de las innovaciones, seguido de un descenso de la inversión (véase el cuadro abajo).

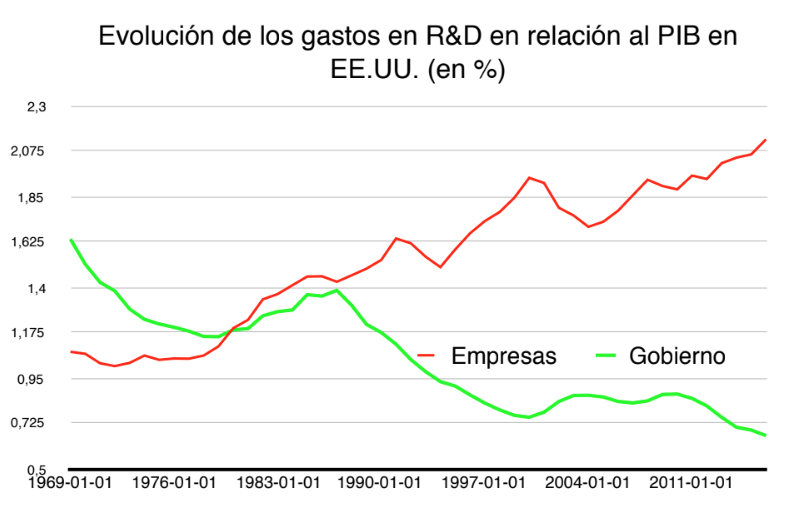

En este sentido explica que es sobre todo el estado que ha bajado sustancialmente sus inversiones en R&D. Efectivamente, observamos en el gráfico siguiente, que desde los años 80 el estado ha bajado continuamente sus inversiones en R&D (medido en relación al PIB). El gráfico abajo ilustra el comportamiento distinto entre empresas y estado. Esta evolución es contraria al comportamiento de las empresas. Stanley Fisher y muchos analistas opinan que este descenso de las inversiones del estado es particularmente alarmante, porque el estado inicia muchas veces proyectos básicos que luego aumentan la productividad.

No obstante, hay más razones como el deterioro de la infraestructura y el efecto retardado de las nuevas inversiones en tecnología. Asumiendo que los efectos de las nuevas tecnologías realmente solo se notan con un retraso en el tiempo (como suponen otros autores), hay la esperanza de que en el futuro la productividad laboral vuelva a subir ya que esperamos una serie de nuevas tecnologías como el 5G, el 3D y el IA. Además, es probable que republicanos y demócratas se ponen de acuerdo de mejorar la infraestructura.

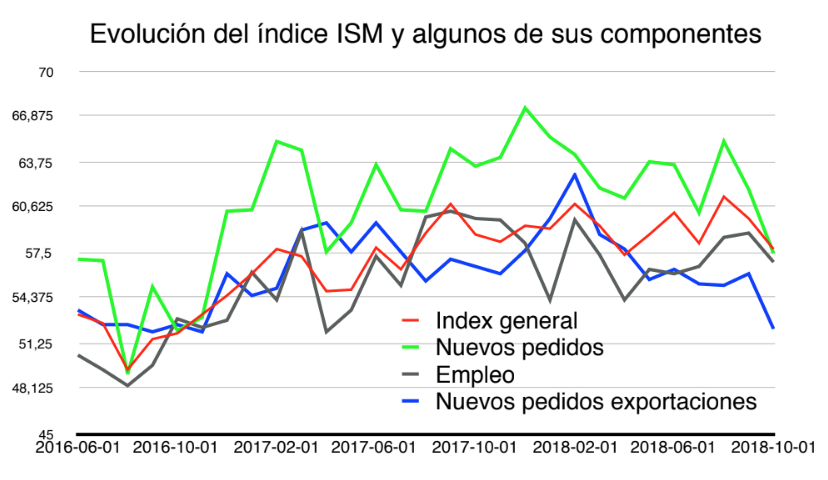

En cuanto a la dinámica de la economía americana en el corto plazo, notamos que el importante índice ISM ha registrado un descenso significativo. Este descenso se observa en todos de sus importantes componentes como muestra el gráfico siguiente.

Ante el fondo del vigor de la economía la Reserva Federal seguirá subiendo los tipos para prevenir un sobre-calentamiento. El riesgo de un sobre-calentamiento resulta sobre todo del aumento del gasto estatal (entre ello defensa), ya que no aumenta la capacidad productiva de la economía. Su impacto en la productividad laboral no está claro en el corto plazo, pero sabemos que muchas innovaciones de la vida cotidiana resultan de inversiones en defensa.

Europa

Después de la bajada de los indicadores PMI no puede haber sorprendido que el PIB en la zona euro registró solo un incremento del 0,2 % con respecto al trimestre anterior. En términos anuales este incremento representa un 1,7 % y así supone un descenso bastante fuerte del aumento anual el trimestre pasado cuando se registró todavía un 2,2 %. No todos los países individuales han publicado ya los resultados del crecimiento del PIB, pero destaca que Francia registró un crecimiento mejor que la media con un 0,4 %. Por el otro lado se encuentra Italia que no registró ningún crecimiento y cuyo crecimiento en términos anuales se quedó por lo tanto en el 0,8 % (es la primera vez desde el cuarto trimestre de 2014 que Italia no registra ningún crecimiento). Junto con el mal comportamiento de la economía el desempleo subió por encima del 10 % al 10,1 %.

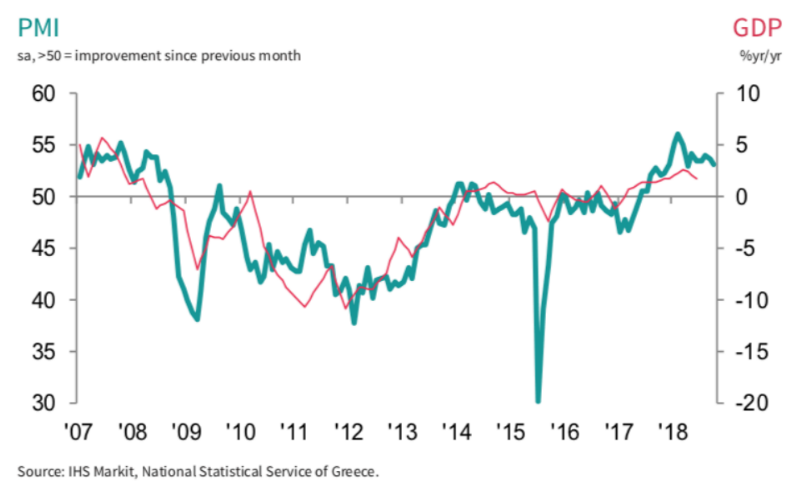

Mientras en Italia los datos económicos no dan razón para alegría, al menos en Grecia observamos un cierta estabilidad en un entorno más difícil. La fuerte bajada de la cotización del Piraeus Bank en septiembre de 2 ¢ a 1 ¢ resucitó el temor de una crisis bancaria (la cotización se ha recuperado hasta el 1,28) y de confianza en Grecia. En este contexto, es buena noticia que el índice PMI de Grecia se ha comportado mejor que en el resto de la zona euro. Como ilustra el gráfico abajo, este índice suele tener una alta correlación con el PIB:

Alemania todavía no ha publicado el PIB, pero el descenso del importante indicador IFO (y el crecimiento de solo un 0,2 % en la zona euro, en la que Alemania representa el 30 %) sugieren que el crecimiento trimestral apenas ha alcanzado el 0,3 %. Según el instituto IFO todos los sectores sufrieron un descenso, salvo el sector de la construcción que sigue creciendo. Un informe reciente de los principales economistas en Alemania advierte que el ritmo de crecimiento en Alemania puede bajar hasta el 1,5 % el año que viene.

Aunque el descenso del ritmo de crecimiento en la zona euro se debe en parte al sector del automóvil (por la nueva normativa de emisiones), los problemas del sector manufacturero parece que se extienden a otros sectores. La creciente aversión al riesgo en el contexto de las preocupaciones sobre la guerra comercial y la incertidumbre política afectan tanto a los consumidores como a los fabricantes.

China

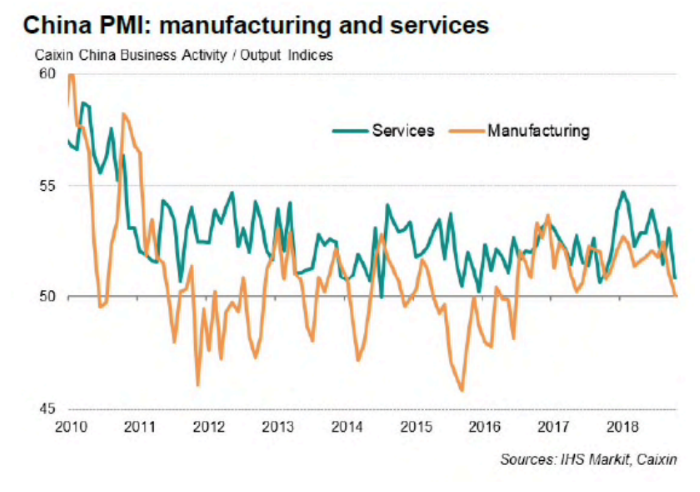

Uno de los principales indicadores que los analistas observan para evaluar el ritmo de crecimiento en China es el PMI (purchasing manager index o en español índice de directores de compras). Cada mes se publican dos índices diferentes, el PMI oficial del gobierno y el PMI de Caixin. El PMI oficial del gobierno (que recoge el comportamiento de las grandes empresas) descendió en octubre más de lo que esperaban los analistas y se situó en el 50,2, registrando una bajada de un 0,4 (un índice por encima del 50 indica que se mantiene el crecimiento). En el PMI de Caixin (véase el gráfico abajo) los dos componentes (manufacturero y servicios) descendieron. No cabe duda por lo tanto que el ritmo de crecimiento en China desacelera claramente.

Otros indicadores son mixtos: Las ventas al por menor volvieron a acelerar el ritmo de crecimiento al 9,2 %, cuando durante los últimos meses registraron continuamente un descenso de la dinámica. Los precios de la vivienda en las 70 ciudades principales registraron un pequeño aumento y solo en Beijing y Shanghai observamos una estancación.

El PIB del tercer trimestre registró una subida del 6,2 % y esta tasa de incremento representa la tasa más baja de los últimos años. Realmente se trata de una evolución deseada por parte del gobierno, cuyo expreso intento es reducir el ritmo de crecimiento a unos niveles sostenibles, a la vez que se procura redistribuir la estructura de la economía hacia el consumo. De igual importancia es el empuje del sector tecnológico en China, ya que este sector crece a un ritmo superior del 30 %. El peso de este sector solo supone el 3,5 % del PIB, pero como muestra el gráfico abajo, su peso aumenta conforme que el ritmo de crecimiento mantiene su vigor. Teniendo en cuenta que no solamente aumenta el peso de este sector, sino que el PIB sube a un ritmo superior del 6 %, está claro que hay una demanda enorme para productos tecnológicos en China (por cierto, la oficina de estadística china publica los datos sobre el sector tecnológico solo desde el primer trimestre de 2015 y por eso, posiblemente, estos datos no atraen la atención de los analistas).

No obstante, la transformación de la economía es lenta y en el corto plazo los datos negativos del sector manufacturero y de servicios superan las buenas perspectivas del sector de consumo y de tecnología. En resumidas cuentas, varios indicadores señalan que China (y el mundo) se preparan para una desaceleración del crecimiento.

Mercados emergentes

El mes pasado fue un mes más tranquilo para las monedas de los mercados emergentes. No hubo noticias especiales y tanto los tipos en EE.UU. como el precio del petróleo bajaron. De este modo hubo un alivio sobre todo para Indonesia y la India.

Materias primas

Petróleo

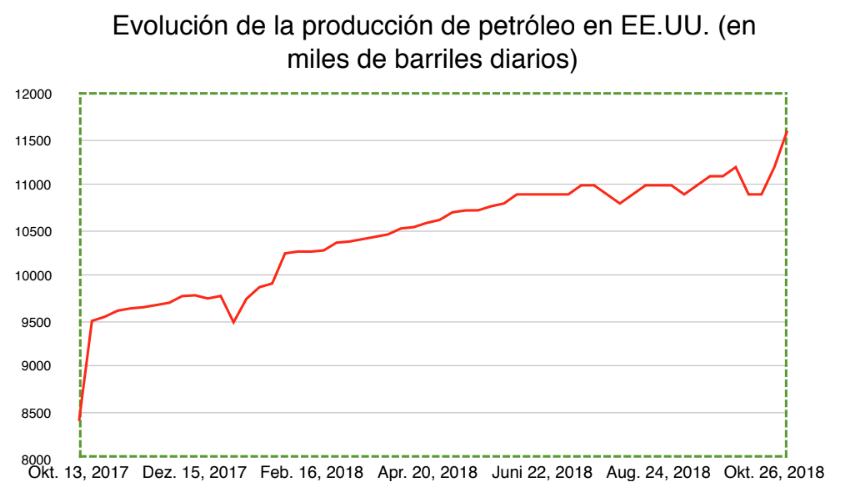

El precio de petróleo ha sufrido un descenso el mes pasado, debido a una mayor incertidumbre de la demanda y el continuo aumento de la producción americana („fracking“). El ritmo de crecimiento ha descendido, pero sin embargo experimentamos casi cada mes nuevos máximos. No obstante, la clave para la evolución futura de los precios radica otra vez en hasta qué grado podemos observar una reducción de la producción iraní.

Aparte de la incertidumbre de la producción iraní hubo incertidumbre si la OPEC iba a reducir la producción. Desde este fin de semana sabemos que Arabia Saudí ha decidido recortar la producción por unos 500.000 barriles diarios.

Esta reducción se produce ante el fondo de una subida de las existencias, provocado tanto por la subida de la producción y la menor demanda. Como resultado de esta evolución la U.S. Energy Information Administration (EIA) anunció la semana pasada que en todo el 2019 se produciría de nuevo una superávit entre producción y demanda (véase el gráfico arriba de la EIA, con datos antes de la decisión de Arabia Saudí).

Al menos en parte la subida de la producción refleja el espectacular incremento de la producción del „fracking“en EE.UU. donde la semana pasada se registró un récord mundial! Ahora EE.UU. produce más petróleo que Rusia y Arabia Saudí (véase el gráfico abajo). Sorprende que ante este escenario hace pocas semanas hubo no pocos „expertos“ que temían una subida del precio del petróleo hasta 100 dólares .... !

Evolución del fondo

En el mes de octubre el fondo obtuvo un rendimiento negativo del -3,88%.

Los valores con mayor aportación al fondo fueron los siguientes:

- Sanofi (+0,07%),

- Allianz (+0,07%)

- Johnson & Johnson (+0,04%)

Los valores con mayor aportación negativa fueron los siguientes:

- IBM (-0,5%),

- Stora Enso (-0,23%)

- BASF (-0,2%)

Merece destacar el desarrollo positivo de las acciones de Xilinx que subieron un 9,16% después de reportar unos buenos resultados.

Por otro lado las acciones de IBM decepcionaron al mercado a raíz de los últimos resultados publicados y cayeron un 21%.

Como comentamos anteriormente los riesgos procedentes de la guerra comercial, el BREXIT y un posible sobre-calentamiento en EE.UU. bajo nuestro punto de vista no justifican una caída tan fuerte como la que hemos experimentado en el mes de octubre por lo que aprovechamos para aumentar la proporción de renta variable del fondo hasta un 62% y redujimos a su vez en la renta fija el peso de las divisas en zlotys, en la rupia india, en dólares americanos y en dólares neocelandeses.

Perspectivas y estrategia

Parece cada vez más claro que la guerra comercial entre EE.UU. y China tiene un impacto en el crecimiento global. Este desenlace no es una sorpresa e instituciones como el Banco Mundial y el FMI ya han reducido sus pronósticos de crecimiento para el 2018 y el 2019. Por el otro lado, hay el riesgo de que en EE.UU. el crecimiento sobrepase el crecimiento potencial de la economía y que esta evolución lleve a un sobre-calentamiento que a su vez provoque más subidas de los tipos de interés.

La divergencia entre el ritmo de crecimiento de EE.UU. y el resto del mundo ha tenido ya un impacto en el dólar estadounidense. Esta explicación se observa perfectamente en la evolución del Índice del dólar estadounidense ponderado por el comercio como muestra el gráfico abajo.

Por otro lado pesa sobre el dólar el aumento del déficit comercial que sigue creciendo y por lo tanto impide un alza todavía mayor del dólar (véase el gráfico a continuación).

Suponiendo que el conflicto comercial entre EE.UU. y China se solucione de alguna manera, las perspectivas para las bolsas se mantienen favorables, aunque en el corto plazo podríamos ver otros descensos mientras no esté claro si se trata solo de una desaceleración temporal. La valoración es más atractiva después de las recientes caídas y el impacto sobre los resultados empresariales de un pequeño descenso del crecimiento global no será decisivo, siempre y cuando la guerra comercial no escale y se prologue.

Más bien a largo plazo, el dólar puede beneficiarse por el aumento de la productividad que resulta del mayor gasto en R&D que se registra en EE.UU. frente a la zona euro. Europa sufre además de una desventaja en cuanto a los costes de la electricidad que merman la competitividad (una razón porqué las empresas alemanas son reacias a querer fabricar baterías).

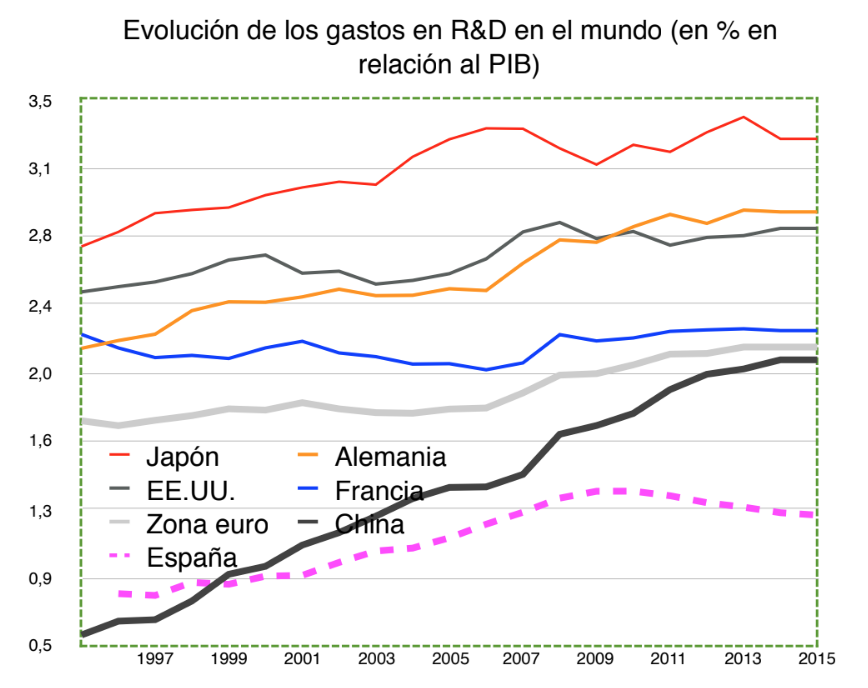

Otro factor que impacta en la competitividad son los gastos por R&D. El siguiente gráfico recoge la dinámica de los gastos en R&D en tres países en la zona euro y las regiones principales en el mundo.

En Europa hay una meta del 3 % de estos gastos en relación al PIB, una cifra que alcanzan solo algunos países nórdicos y Alemania (según datos que salieron ayer). Sobresale que en China observamos un incremento muy fuerte, mientras en el resto de los países la evolución es plana. No obstante, en niveles absolutos Japón y EE.UU. sobrepasan con creces los niveles en la zona euro. Dentro de la zona euro hay que resaltar que Alemania ha incluso superado EE.UU., mientras Francia solo se queda en la media europea. En cuanto a España, se queda en la cola, pero hubo una evolución positiva hasta la crisis financiera. Por desgracia, la buena dinámica de la actividad económica desde entonces no fue acompañada por un incremento de los gastos de R&D, sobre todo porque la tasa es muy por debajo de la media en Europa (en parte esta tasa más baja se puede explicar por la distinta estructura de la economía, pero no deja de ser un resultado desfavorable).

Bad Homburg, 12 de noviembre 2018

Jürgen Brückner

Chief Investment Officer

WerteFinder Vermögensverwaltung GmbH