El mito del "autor"

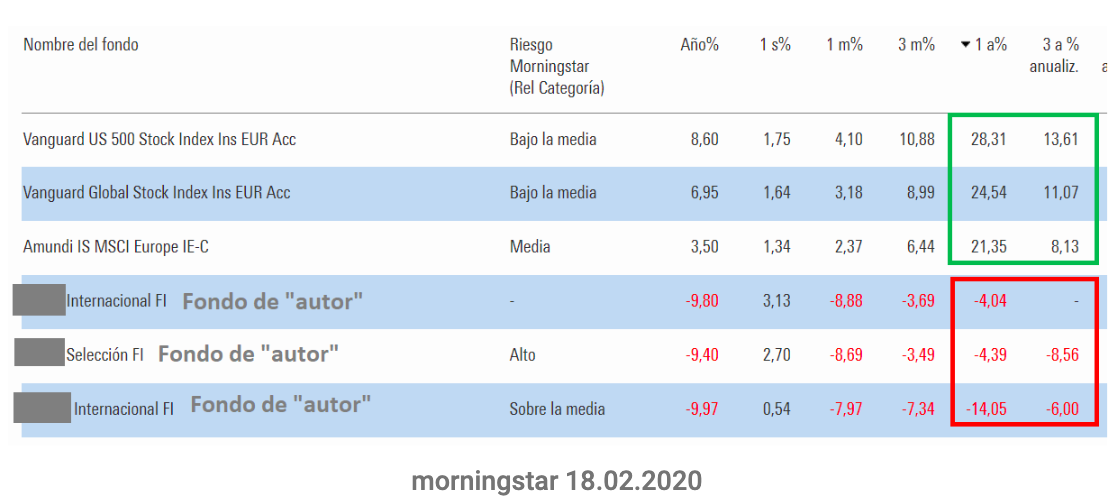

Los datos son crueles y los hechos implacablemente tozudos: todos los estudios comparativos basados en rentabilidades históricas demuestran que la gran mayoría de los fondos de gestión activa de renta variable no cumplen con su promesa y no logran batir a su índice de referencia en el medio y largo plazo. Sin irnos a grandes estudios internacionales, solo hace falta abrir los ojos aquí en España, y constatar lo que vemos. Los fondos de renta variable de autor decepcionan, y mucho. Extrañamente, los fondos que peor lo están haciendo estos últimos 12 meses son los fondos de las gestoras de las que más se ha estado hablando estos últimos años (“autor” + “value”). Sus tres fondos de renta variable internacional suman casi 2.000 millones de euros bajo gestión, pero su rentabilidad en los últimos doces meses ha sido negativa (entre -4% y -14%) cuando los fondos indexados de Vanguard y Amundi que invierten en los mismos mercados, que tenemos en nuestras carteras y que cobran comisiones mucho más bajas, han subido entre un +21% y +28%… En cuanto a rentabilidad interanual, estos fondos de “autores” se colocan entre la 199ª y 204ª posición de su categoría de riesgo que cuenta con 205 fondos en total (fuente: Inverco enero 2020).

¿Por qué no funcionan los fondos de renta variable de “autor”?

1- Son fondos demasiado concentrados. La única herramienta de gestión del riesgo realmente eficaz es la diversificación. Los mayores fondos de autores de renta variable en España suelen invertir en un pequeño número de compañías (algunas decenas). Nuestras carteras invierten en miles de empresas y emisores, por ejemplo, nuestra cartera más agresiva (cartera 60, 100% renta variable) está expuesta a acciones de más de 6000 empresas.

2- Existen dos arquetipos de gestores que se autodesignan como «autores». El primer tipo de autor es uno que sufre del síndrome de hubris y que se engaña a sí mismo. Está realmente convencido de que es capaz de ver algo en los resultados financieros de una compañía que nadie más ha visto, pese a que existan cientos de inversores analizando los mismos datos que él en el mismo momento. Pretende poder seleccionar las «mejores» empresas, las acciones más «baratas» (stock picking, value investing), y acertar el cuándo comprar y cuándo vender (market timing) pese a que en los mercados más eficientes la información disponible se descuenta muy rápidamente en los precios. Estos gestores son peligrosos porque tienden a concentrar mucho el riesgo de las inversiones en sus tesis, que son pocas (es difícil tener más de una decena de tesis). Estas tesis, en realidad, son apuestas. Obviamente, con suerte estos gestores pueden generar buenas rentabilidades durante un tiempo, un año, dos, tres años seguidos. En efecto, en el corto y medio plazo, la probabilidad de éxito de cualquier apuesta o tesis financiera es un 50%. Pero la suerte no se repite de forma indefinida y cuando se da la vuelta las consecuencias para este tipo de fondo suelen ser catastróficas…

3- El segundo arquetipo realmente no es un inversor, ni un gestor, sino un businessman. Es perfectamente consciente de que es muy difícil «batir al mercado» de manera consistente y sostenible en el largo plazo. Sabe que en los mercados eficientes el stock picking y el market timing tienen más que ver con la suerte que con un buen análisis financiero. Pero aun así este gestor vende su fondo con la promesa de «seleccionar las mejores empresas e invertir en las acciones que cotizan con un descuento». ¿Por qué? Porque es un gancho de marketing muy potente. No venden buenas rentabilidades, venden una historia. O más bien historias: cada inversión en una empresa es una ocasión de un largo cuento lleno de exotismo sectorial y de esperanzas. Su estrategia comercial está totalmente basada en el storytelling. Gestoras de este tipo suelen ser un buen negocio para sus accionistas, pero no tan bueno para sus clientes. Los más razonables de estos empresarios-autores acaban haciendo una gestión de tipo closet indexing, es decir que sus fondos replican un índice de referencia más/menos pequeñas desviaciones (pequeñitas apuestas) que justifiquen una comisión de gestión “activa”. Naturalmente, el valor esperado del rendimiento neto a largo plazo de este tipo de fondos es la rentabilidad del índice replicado menos las comisiones (el valor esperado de las apuestas es nulo) … Esto quiere decir que un fondo de gestión pasiva (fondo indexado) tiene una muy alta probabilidad de generar rentabilidades superiores a estos fondos, por una razón muy sencilla: cobran menos comisiones.

4- El mundo cambió: los grandes mercados de renta variable son más eficientes que hace 20 o 40 años, época dorada de la gestión activa y del estilo value investing. La tecnología hace que ahora la información financiera y económica fluya instantáneamente y esté directamente accesible a todos los inversores. Nada extraordinario en ser capaz de ordenar acciones por su PER o filtrar empresas por su Price-to-Book u otro ratio financiero. Hace tiempo, la complicada y dura búsqueda de este tipo de información financiera podía verse recompensada con mayores retornos. Hoy esta misma información se obtiene inmediatamente en un Smartphone, gratis o a un coste muy razonable.

5- Hoy en día los libros de Value Investing se venden en los aeropuertos. Esto ya es una (mala) señal… Si ganar dinero fuese tan fácil como filtrar PER bajos (“compañías baratas”), lo haría un niño, ¡lo haríamos todos! Existen páginas web que rankean empresas por cualquier dato financiero, gratis. ¿Entonces, por qué no nos hacemos todos ricos invirtiendo en empresas “baratas”? Hay muchas razones por ello, una de ella es que no nos podemos hacer más ricos que la media todos a la vez… Otra es que porque muchas veces (la mayoría) hay una buena razón para que una acción cotice con PER bajo, para que sea «barata» (poca demanda, mucha oferta: nadie la quiere por algo), y otra buena razón para que otra cotice con PER alto, lo bueno suele ser caro (mucha demanda, poca oferta). Probablemente el value investing tenía sentido «antes», cuando los mercados no eran tan eficientes – menos información disponible, menos inversores activos – y se podía realmente detectar «anomalías» e identificar “descuentos” en base a un buen trabajo de búsqueda y de pesquisa (el «edge«: algo que sabes pero que los demás no saben). Era posible obtener más información, hacer un mejor análisis, ir más rápido que los demás sin salir de la legalidad, sólo en base a un mejor o mayor trabajo. Ahora, gran parte de este tipo de análisis financiero es un commodity.

Seguir invirtiendo con esta filosofía de inversión en el mundo de hoy significa enfocarse en descuentos contable teóricos y muy frágiles, muy discutidos y debatidos, y conformarse a aspirar a retornos basados en fenómenos de supuestas reversiones a supuestas medias. Esto por un lado significa dejar de aprovecharse del crecimiento económico global “natural” (que se obtiene vía la indexación por capitalización bursátil). Y por otro lado significa también abdicar la reflexión más compleja pero más valiosa en términos de rentabilidad potencial de imaginar las grandes tendencias del futuro y comprender los nuevos modelos de negocios inducidos por las numerosas y potentes revoluciones tecnológicas que estamos viviendo. Es curioso que el propio rey de la gestión value, Warren Buffet, recomendó a su esposa que, si él se moría, invirtiera su patrimonio en un fondo de gestión pasiva que replique el S&P 500. Sabe que lo que le ha funcionado a él ya no puede seguir funcionando tan bien como antes.

6- Los conceptos de “precio objetivo”, “valor objetivo, “valor intrínseco”, “valor real”, “potencial de revalorización”, y “descuentos” no son ni objetivos, ni observables, ni intrínsecos, ni reales. Son creencias subjetivas del gestor (o deseos). Son el resultado de unos cálculos contables de descuento de expectativas de flujos financieros futuros extremadamente sensibles a una gran cantidad de hipótesis muy frágiles, y/o de raciocinios basados en comparativas y múltiplos de ratios financieros bastante arriesgados. Las comillas en las palabras “barata”, “descuento”, o valor «intrínseco”son importantes.

7- No es correcto decir que «por lo menos en las caídas de mercados» de acciones los fondos “de autores” lo harían mejor que sus competidores indexados. Los datos históricos contradicen este mito propagado por estos “autores” para intentar salvar los muebles. La verdad es que no hay ninguna razón para que una gestión activa sea capaz de hacerlo mejor que la gestión pasiva en un mercado bajista de renta variable. ¿Es más fácil acertar el market timing en un mercado bajista, es más fácil la selección de acciones cuando cae la bolsa, cobran menos estos gestoras cuando bajan las acciones? No, no, y no. Es más, podemos argumentar que la gestión activa en realidad tiende a disminuir el riesgo demasiado tarde (reaccionan después de la caída, «too late»), o a estar infra-invertidos en un mercado alcista (“esto es una burbuja, esperamos que caiga la bolsa para entrar”), y luego tienden a reinvertir demasiado tarde también, perdiéndose el rebote. En renta variable, intentar acertar el timing de las inversiones es sinónimo de invertir casi seguramente a destiempo.

8- Mencionar a Warren Buffet o conjurar a Benjamín Graham como mantras no es suficiente para obtener las mismas rentabilidades que ellos. ¡Ayuda en el marketing, esto sí!

9- Son fondos muy caros. Las comisiones se deducen directamente de la rentabilidad. Son comisiones excesivas que no aportan valor. Son un lastre. Menos comisión es más rentabilidad.

La propia calificación de «autor» es una incongruencia. Nadie dice de un piloto de avión o de un cirujano que es un «autor»… ¿Volarías en un avión pilotado por un “autor”, dejarías que te opere un “autor”?

¿Entonces, por qué?

¿Por qué querer “batir el índice” si cuando se intenta hacerlo el resultado es casi siempre lo contrario de lo buscado: una rentabilidad inferior al índice?

¿Por qué no conformarse con la rentabilidad del índice, que es un buen reflejo del desempeño de un mercado, de una economía?

¿Por qué querer “batir el índice” cuando lo realmente importante es decidir en qué índice, en qué mercado invertir, y en que proporciones (perfilado + Asset Allocation)?

Invertir de forma sensata

Nuestro punto de vista es que lo más sensato para invertir su patrimonio financiero es:

– Invertir la mayoría de sus ahorros en un producto correctamente perfilado y altamente diversificado que invierte de manera global en fondos sencillos y potentes (indexados en el caso de las acciones) y con costes muy bajos. Exponerse al crecimiento económico mundial. A esto nos dedicamos los roboadvisors. Es una inversión quizás un poco “aburrida” pero muy eficaz.

– Quien quiera también expresar una visión de inversión propia puede completar esta primera inversión con fondos o etf sectoriales, geográficos, temáticos, de “mega tendencias” o de impacto.

– Y a los que les gusta “jugar” en bolsa con acciones pueden perfectamente añadir algunas apuestas más con inversiones directas en las compañías en las que creen. El riesgo es mucho mayor, pero como en toda apuesta, puede salir un pelotazo. Eso sí, es recomendable no dedicar una parte importante de su patrimonio a esto. Igualmente, es mejor hacer varias pequeñas apuestas que pocas grandes. Asimismo, no hace falta pagar a un gestor o un “autor” para hacerlo, se puede hacer solo, directamente, y así ahorrar comisiones. Como esto va principalmente de suerte, y quizás de un poco de intuición, le puede funcionar a todos.