Martin Pring al aparato: La inflación y las inversiones.

Martin Pring es uno de los padres del análisis técnicos con numerosos libros y publicaciones sobre el mismo.,tanto sobre el mercado de futuros como análisis entre las relaciones de los diferentes activos y variables macro.

He tenido acceso a una de sus más recientes publicaciones que transpongo.

La inflación no es transitoria.

Martin Pring es uno de los padres del análisis técnicos con numerosos libros y publicaciones sobre el mismo.,tanto sobre el mercado de futuros como análisis entre las relaciones de los diferentes activos y variables macro.

He tenido acceso a una de sus más recientes publicaciones que transpongo.

La inflación no es transitoria.

El envejecimiento demográfico, la innovación tecnológica y un sobreendeudamiento cada vez mayor son tres razones por las que la inflación se ha mantenido en gran medida en secreto en las últimas tres décadas. Siguen siendo relevantes, así que ¿por qué no extrapolar una tendencia inflacionaria benigna al futuro?

Una razón podría estar en la extraordinaria flexibilización monetaria de la Fed, un subproducto de la cual han sido las tasas cero del mercado monetario. Otro podría ser un gasto deficitario récord hasta donde alcanza la vista. Es posible que este estímulo sin precedentes sea suficiente para inclinar la balanza a largo plazo hacia una más inflacionaria.

Desafortunadamente, estamos en aguas desconocidas en muchos frentes, por lo que nadie puede realmente responder a la pregunta de inflación / deflación con ningún grado de certeza. Sin embargo, podemos buscar orientación en la condición técnica de los mercados de materias primas, ya que, por lo general, han actuado como un barómetro para cambios más generalizados en las presiones inflacionarias y deflacionarias.

Desafortunadamente, estamos en aguas desconocidas en muchos frentes, por lo que nadie puede realmente responder a la pregunta de inflación / deflación con ningún grado de certeza. Sin embargo, podemos buscar orientación en la condición técnica de los mercados de materias primas, ya que, por lo general, han actuado como un barómetro para cambios más generalizados en las presiones inflacionarias y deflacionarias.

La inflación es acumulativa en el sentido de que el IPC aumenta casi invariablemente, y solo desciende temporalmente durante alguna recesión. En ese sentido, nunca es transitorio. Nuestra definición de inflación sostenible en oposición a inflación transitoria es una tendencia extendida de crecimiento anualizado del IPC, como ocurrió en el período 1966-1970 (ver Gráfico 2).

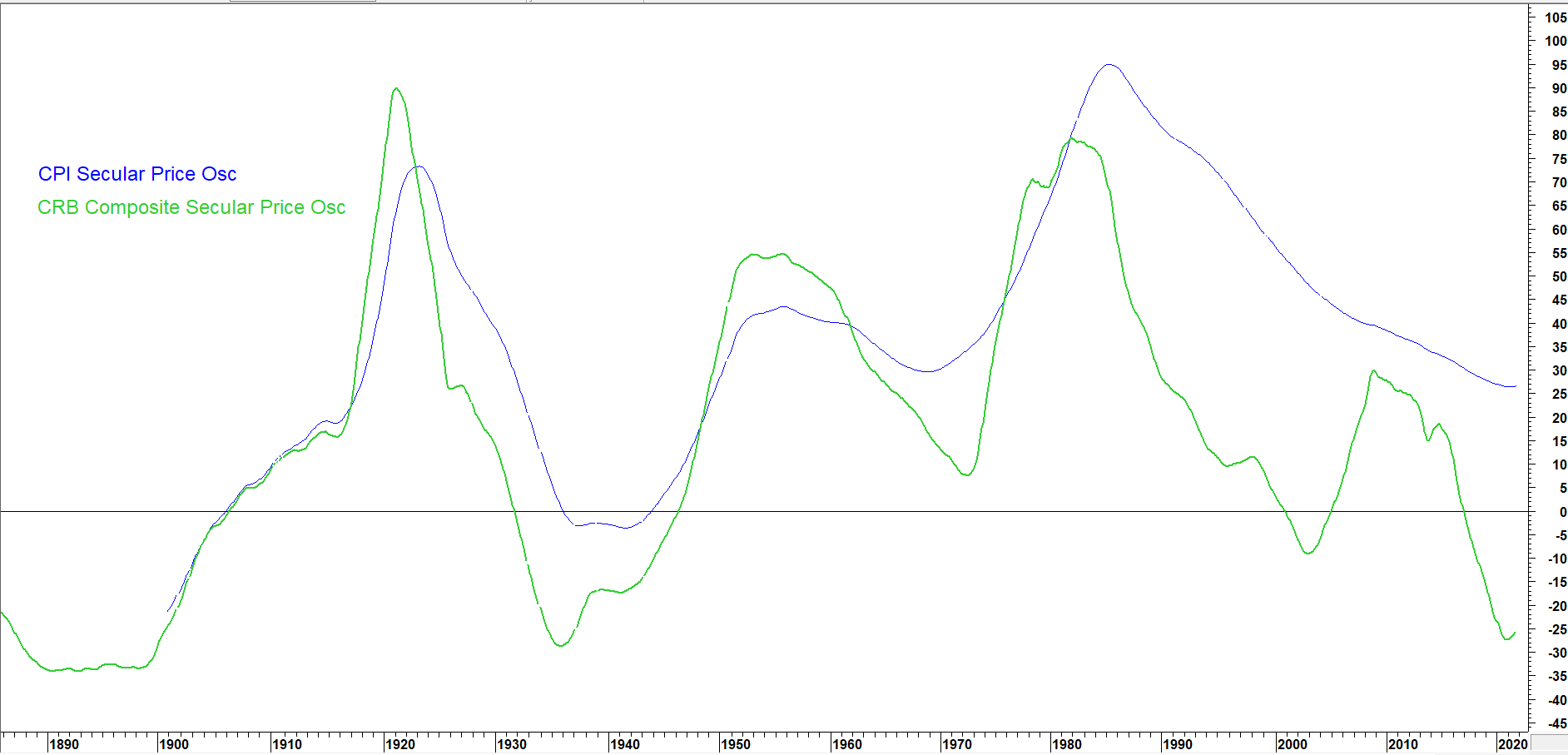

El gráfico 1 compara nuestro oscilador de precios secular para los precios de las materias primas con una medida similar basada en el IPC. Las materias primas generalmente toman la delantera en los principales puntos de inflexión, con la notable excepción del repunte de 2002, que no fue correspondido por el IPC. También surgió una discrepancia menor a fines de la década de 1990. La reciente reversión alcista en el oscilador de las materias primas sugiere que no pasará mucho tiempo hasta que el IPC, que ya ha comenzado a subir, haga lo mismo con una reversión propia.

Gráfico 1 - Osciladores de precios seculares de las materias primas y el IPC comparados

Con la excepción del período 2002-2011, el impulso de las materias primas y del IPC se ha movido en una dirección similar.

Fuente: Revisión de Intermercado de Martin Pring

Tendencia de ruptura de la tasa de inflación subyacente

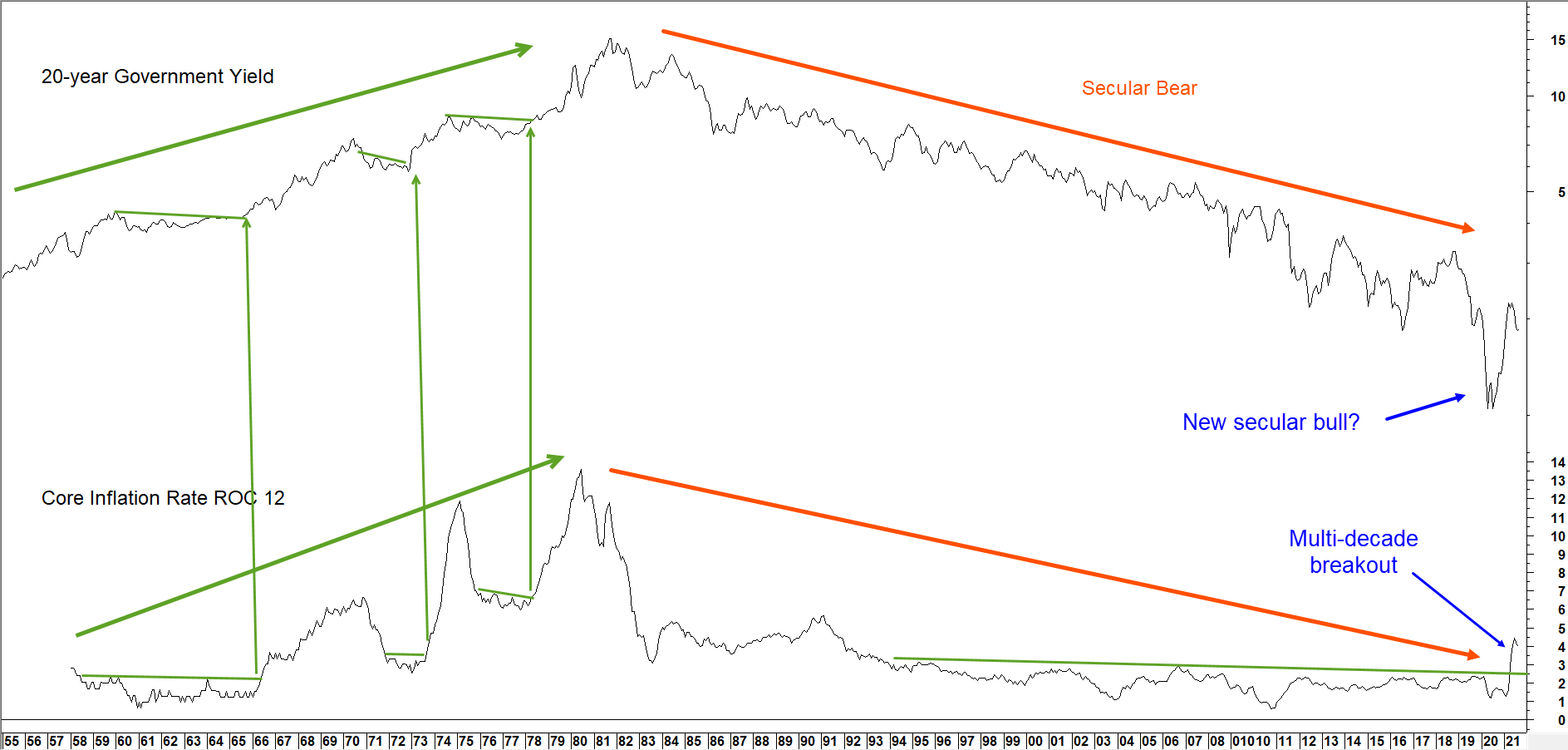

Un evento que podría ser determinante es la ruptura de abril en la tasa de inflación subyacente anual por encima de un rango de negociación de 30 años, como se muestra en el gráfico 2. Las rupturas similares de varios años no se limitan al período de 12 meses, sino que también se pueden observar en marcos de tiempo a más largo plazo que superan con creces los 96 meses (8 años). Para nosotros, eso representa una señal de advertencia de que algo fundamental ha cambiado en el entorno “deflacionario” posterior a 1981.

Gráfico 2 Rendimiento del gobierno a veinte años frente a la tasa de inflación básica anualizada

La ruptura de la tasa de inflación subyacente sugiere una tendencia de mayor inflación y los rendimientos de los bonos están en marcha

Fuente: Revisión de Intermercado de Martin Pring

El gráfico también muestra la conexión entre las tendencias a largo plazo del rendimiento de los bonos del gobierno a 20 años y la tasa de inflación básica anualizada. El mercado alcista secular de materias primas que tuvo lugar entre 2001 y 2011 no alteró la tendencia bajista secular en los rendimientos, ya que no se extendió al IPC de ninguna manera significativa. Sin embargo, la reciente ruptura de 30 años indicada en el gráfico representa una pieza de evidencia de una reversión en el bajista secular de 40 años para los rendimientos en caso de que la inflación no sea transitoria.

Movimientos seculares de los precios de las materias primas

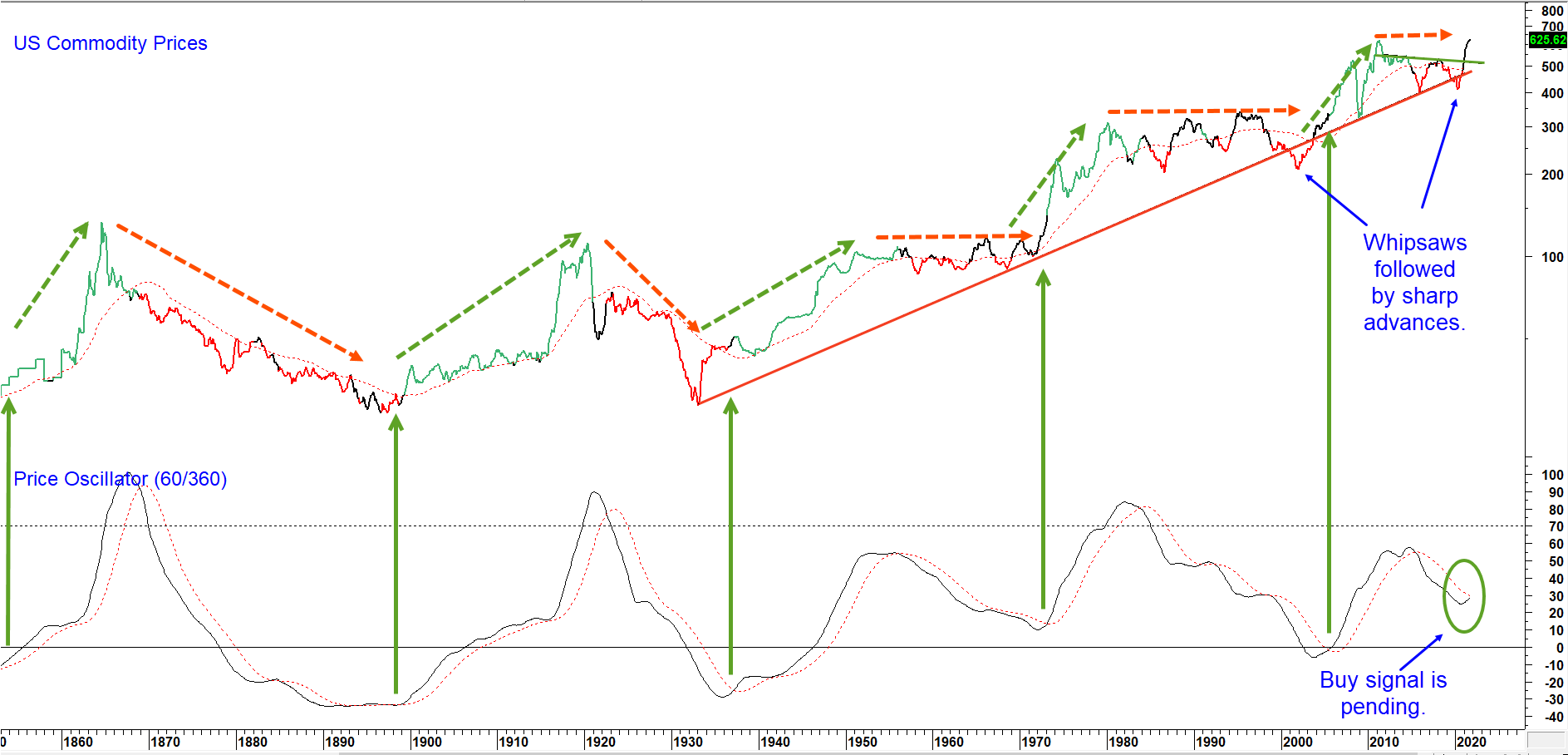

Las tendencias en los precios de las materias primas a menudo han dado advertencias anticipadas de un entorno inflacionario más generalizado que se avecina. Para preparar el escenario, el Cuadro 3 presenta CRB Spot Raw Industrials. Se ha empalmado con los precios mayoristas estadounidenses antes de mediados del siglo XX. Las flechas sobre el índice indican la alternancia de toros y osos seculares, o de muy largo plazo, que se han producido desde mediados del siglo XIX. Tenga en cuenta que los mercados "bajistas" a menudo adoptan la forma de un rango de negociación. Excluyendo el período posterior a 2008, estas tendencias alcistas y bajistas a muy largo plazo han promediado 19 y 22 años, respectivamente. El último "oso" ha tomado la forma de un rango de negociación de 10 años, que es breve para los estándares históricos. Si se va a materializar un resultado inflacionario,

El oscilador en el panel inferior de ambos gráficos monitorea estos movimientos de precios y activa señales de compra seculares cuando experimenta un cruce positivo de su MA de 48 meses. Obviamente, este enfoque no ofrece una sincronización paso a paso, pero proporciona pistas valiosas sobre la dirección y madurez de la tendencia secular.

Gráfico 3 CRB Spot Raw Industrials y un oscilador secular

Oscilador de precio secular acercándose a una señal de compra.

Fuente: Revisión de Intermercado de Martin Pring

Este indicador ya ha comenzado a aparecer, pero aún tiene que cruzar decisivamente por encima de su MA, por lo que califica para una sexta señal de compra secular desde 1840. Un examen de la tendencia de los precios sugiere que es probable que haya una señal. Primero, la línea de tendencia mega alcista de 1933-2021 está intacta. Fue violado temporalmente en 2001 y fue seguido por un repunte muy brusco, típico de la acción posterior a la látigo, mientras los bajistas luchan por volver al lado correcto del mercado. La falsa ruptura de 2020 bien puede ir seguida de un resultado similar. En segundo lugar, el Índice completó recientemente un patrón inverso de cabeza y hombros de 8 años, similar a la acción observada a principios de la década de 1970. El objetivo alcista indicado, si se logra, lo llevaría muy por encima de su máximo anterior, lo que casi con certeza desencadenaría una señal de compra del oscilador.

A modo de retroceso de la medición de la amplitud del sobre, observamos que poco más de la mitad de los productos básicos en nuestra base de datos histórica ya han activado una señal de compra de oscilador de precios secular similar. Esos componentes alcistas son: maíz, trigo, avena, algodón, cobre, paladio, oro, madera y plata. El petróleo crudo también está muy cerca de uno.

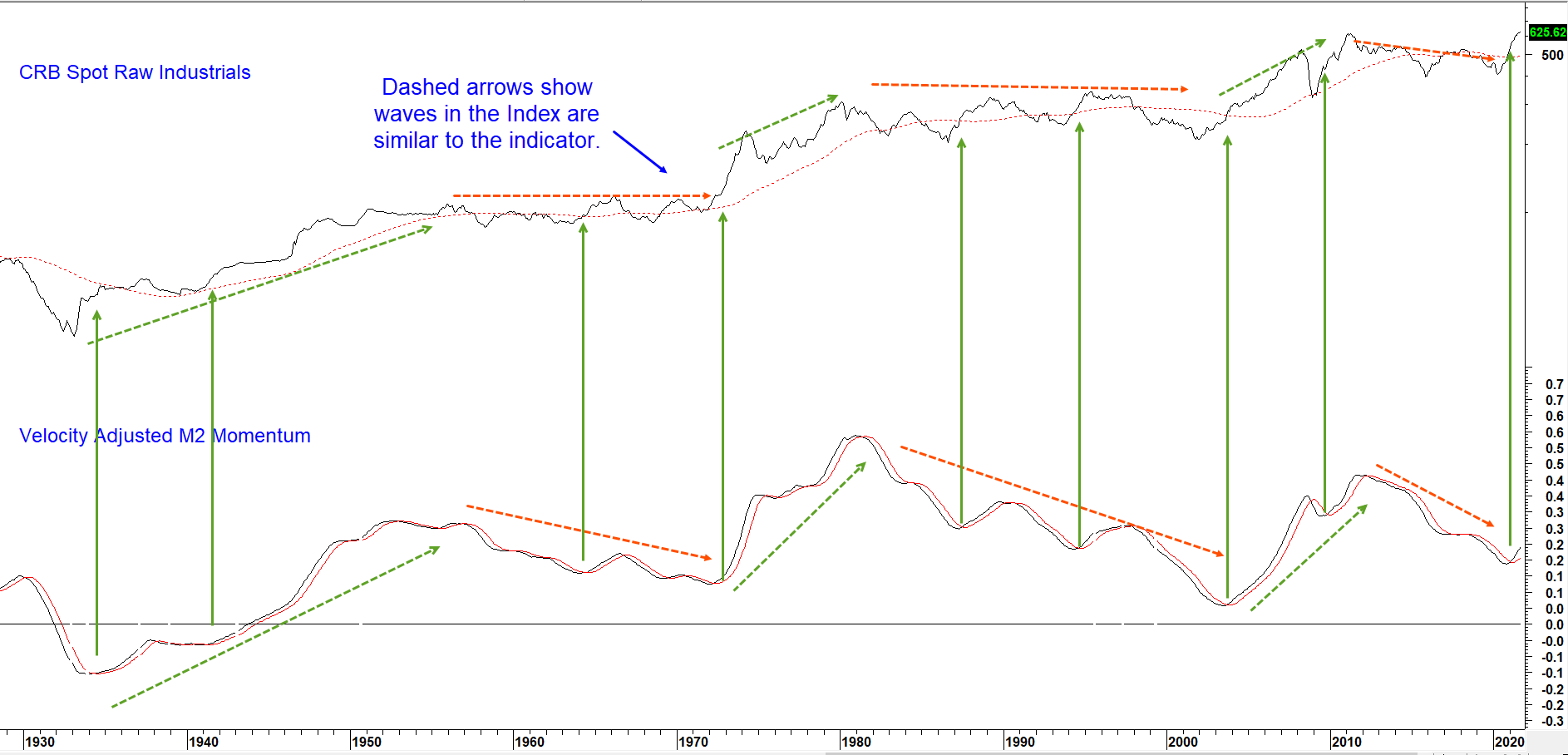

Crecimiento de M2 desde una perspectiva diferente

Milton Friedman nos dijo que la inflación es siempre y en todas partes un fenómeno monetario. El truco es poder medir el tiempo cuando se inyecta suficiente dinero en el sistema para causar inflación. Si se mantiene en cuentas bancarias o debajo de las camas, el dinero no tiene la misma influencia que si circulara a un ritmo más rápido. La serie en el Gráfico 4 toma M2 y lo ajusta a las fluctuaciones en su velocidad de circulación. Los datos brutos se expresan luego como la serie de impulso en la ventana inferior.

Gráfico 4 CRB Spot Raw Industrials y M2 Momentum ajustado por velocidad

El impulso ajustado por velocidad de M2 desencadenó recientemente su novena señal de compra decisiva desde 1930.

Fuente: Revisión de Intermercado de Martin Pring

Puede ser posible debatir la teoría, pero no hay duda de la estrecha relación entre esta serie y las tendencias asociadas al ciclo económico en los precios de las materias primas. En este sentido, las flechas discontinuas señalan las tendencias seculares y los períodos sólidos en los que este oscilador de precios cruza decisivamente por encima de su MA de 10 meses. Ha habido ocho señales de este tipo desde la década de 1930. Todos fueron seguidos por alcistas cíclicos de las materias primas. Estas señales fueron especialmente fuertes cuando se activaron durante una tendencia alcista secular. Abril vio una novena señal, lo que sugiere que es probable que los precios extiendan sus ganancias recientes hacia el futuro. Si es así, eso compraría tiempo más que suficiente para activar esa señal de compra de superciclo pendiente en el Gráfico 3.

Conclusión

Existe una conexión débil pero sólida entre los precios de las materias primas y las grandes oscilaciones del IPC anualizado. Los precios de las materias primas parecen estar listos para señalar un nuevo mercado alcista secular, que probablemente se ampliaría para dar como resultado las tasas de inflación más generalizadas más altas desde la década de 1970.

Si ese resulta ser el caso, las implicaciones para los inversores en acciones serían tremendas. Un efecto obvio sería una mejora en el desempeño relativo de los sectores impulsados por las ganancias, especialmente los sensibles a las materias primas.

Oportunidad para las estrategias activas.

Más importante aún, la historia muestra que a medida que los mercados alcistas seculares de materias primas maduran, sus consiguientes distorsiones económicas desencadenan mercados bajistas seculares para las acciones en general. Es probable que los inversores pasivos se sientan frustrados a medida que las estrategias de inversión activas tengan la oportunidad de brillar durante un mercado de rango prolongado.

Oportunidad para las estrategias activas.

Más importante aún, la historia muestra que a medida que los mercados alcistas seculares de materias primas maduran, sus consiguientes distorsiones económicas desencadenan mercados bajistas seculares para las acciones en general. Es probable que los inversores pasivos se sientan frustrados a medida que las estrategias de inversión activas tengan la oportunidad de brillar durante un mercado de rango prolongado.