Si supiera con exactitud lo que va a pasar en el corto plazo les aseguro que no escribiría estos artículos, pero la gestión del riesgo me permite con la ayuda de algunas personas, publicaciones y vejez, dormir tranquilo estos días.

Los que me leen los artículos semanales saben que en los dos últimos escribía.

"Resumen: Conforme nos acerquemos a mediados de agosto empezaría a ser mucho más cauto."

"Comprar unas puts ahora que están baratas para pasar el verano o reducir posiciones en consumo discrecional y tecnología puede ser una buena idea. A medio plazo no se me ocurre un sitio mejor para rentabilizar el dinero que la bolsa."

Yardeni, a quien sigo desde hace treinta años, escribe hoy lo siguiente:

El S&P 500 ha caído un 2,9% desde su máximo histórico de 5667,20 el martes 16 de julio. Al día siguiente, las acciones de semiconductores sufrieron un duro golpe tras la noticia de que la administración Biden está considerando medidas draconianas para impedir que las empresas extranjeras que fabrican maquinaria para la fabricación de chips vendan sus productos en China (gráfico). Por supuesto, el dolor se extendió rápidamente a las 7 empresas más importantes, incluida Nvidia, que debería encontrar soporte por encima de los 100 dólares por acción.

Los que me leen los artículos semanales saben que en los dos últimos escribía.

"Resumen: Conforme nos acerquemos a mediados de agosto empezaría a ser mucho más cauto."

"Comprar unas puts ahora que están baratas para pasar el verano o reducir posiciones en consumo discrecional y tecnología puede ser una buena idea. A medio plazo no se me ocurre un sitio mejor para rentabilizar el dinero que la bolsa."

Yardeni, a quien sigo desde hace treinta años, escribe hoy lo siguiente:

El S&P 500 ha caído un 2,9% desde su máximo histórico de 5667,20 el martes 16 de julio. Al día siguiente, las acciones de semiconductores sufrieron un duro golpe tras la noticia de que la administración Biden está considerando medidas draconianas para impedir que las empresas extranjeras que fabrican maquinaria para la fabricación de chips vendan sus productos en China (gráfico). Por supuesto, el dolor se extendió rápidamente a las 7 empresas más importantes, incluida Nvidia, que debería encontrar soporte por encima de los 100 dólares por acción.

¿Se acabó entonces el mercado alcista liderado por las empresas tecnológicas? ¿Está estallando la burbuja de la inteligencia artificial? ¿O los inversores están abandonando las empresas tecnológicas para pasarse a las empresas rezagadas? ¿O simplemente se está ampliando el mercado alcista?

Todo esto es bastante confuso, ya que los inversores han estado abandonando el sector tecnológico y los 7 magníficos desde el 11 de julio, cuando el IPC de junio, inferior a lo esperado, convenció a los inversores de acumular acciones sensibles a las tasas de interés porque ahora se espera ampliamente que la Fed comience a reducir las tasas de interés en septiembre. Estamos de acuerdo con esa expectativa, pero también creemos que podría ser un recorte de tasas único para 2024 porque la economía sigue siendo resistente.

Por ahora, creemos que el mercado de valores estaba sobrecomprado y está experimentando una pequeña liquidación. El 16 de julio, el S&P 500 estaba un 15% por encima de su media móvil de 200 días (gráfico). En el pasado, las liquidaciones solían seguir a lecturas en torno a ese nivel. Se convertían en correcciones del 10% al 20% cuando los inversores temían una recesión que no se produjo o en mercados bajistas del 20% o más cuando se producían recesiones. Esta vez, hasta ahora, la liquidación no está relacionada con temores generalizados de una recesión, dado que la Reserva Federal está dispuesta a reducir las tasas de interés.

A continuación se muestra una evaluación exhaustiva de los daños en todos los sectores y capitalizaciones de mercado desde el 16 de julio (gráfico). Hasta ahora, todas las pérdidas están por debajo del 10,0%, pero solo cuatro de los 36 sectores del S&P 1500 han subido. El índice Magnificent-7 ha bajado un 4,6%.

INDICADORES DE SENTIMIENTO QUE SIGO. NO SON LA PANACEA PERO ALERTAN DEL AUMENTO DE PROBABILIDAD DE CAMBIO DE MERECADO.

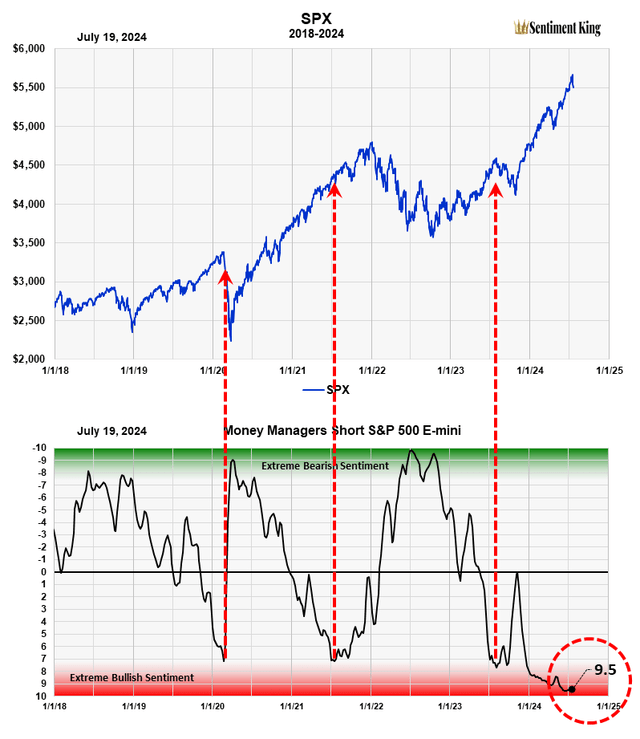

La Comisión de Futuros lleva un registro de cuántos contratos tienen los distintos operadores en posiciones largas y cortas de futuros del S&P 500. Informan estas cifras todos los viernes. Los mejores operadores a los que hay que prestar atención para obtener información sobre la dirección de los precios del mercado son las posiciones cortas de los gestores de fondos en futuros del S&P 500.

Su actividad de venta en corto actúa como un indicador de opinión contraria. La historia muestra que conviene estar "en largo el mercado" cuando los gestores de dinero tienen posiciones cortas en futuros del S&P y "vender el mercado" cuando no están vendiendo en corto. El gráfico siguiente muestra nuestra clasificación de la posición corta de los gestores de dinero en futuros del S&P.

Hemos indicado con flechas rojas tres períodos en los que hubo muy pocas ventas en corto de futuros del S&P por parte de los gestores de fondos. Cada uno de ellos se produjo justo por encima de la zona roja, cerca de un máximo importante del mercado. La clasificación actual de los gestores de fondos es 9,5, lo que, como puede ver, está muy dentro de la zona roja.

En el punto más bajo del mercado bajista de la COVID, los gestores de fondos tenían posiciones cortas de 1.000.000 de contratos E-mini del S&P 500. Ahora, tras dos años de mercado alcista, tienen posiciones cortas de solo 200.000 contratos, la cifra más baja desde 2008. Esto significa que los gestores de fondos en futuros del S&P son tan optimistas ahora como lo eran antes del mercado bajista y la crisis financiera de 2008-09. Por eso la historia sitúa a este indicador tan lejos en la zona roja.

El mercado de futuros E-mini del S&P 500 no es un mercado pequeño. Tiene un valor de más de 500 mil millones de dólares. Desde el punto de vista estadístico, estamos tratando con una gran muestra de datos de cientos de miles de operadores y, por lo tanto, las cifras son muy significativas. Creemos que los inversores deberían prestar mucha atención a lo que dice este indicador.

Sin embargo, queremos dejar algo en claro: las lecturas de sentimiento extremas no pueden indicar el tamaño esperado de un avance o corrección, solo que es probable que se produzca. Esto es importante.

HULBERT Y SUS ENCUESTAS..CUANDO NADIE VE EL PELIGRO NI CONTROLA EL RIESGO VIENE UN CISNE NEGRO Y LO ESTROPEA.O ¿SON LAS VALORACIONES?

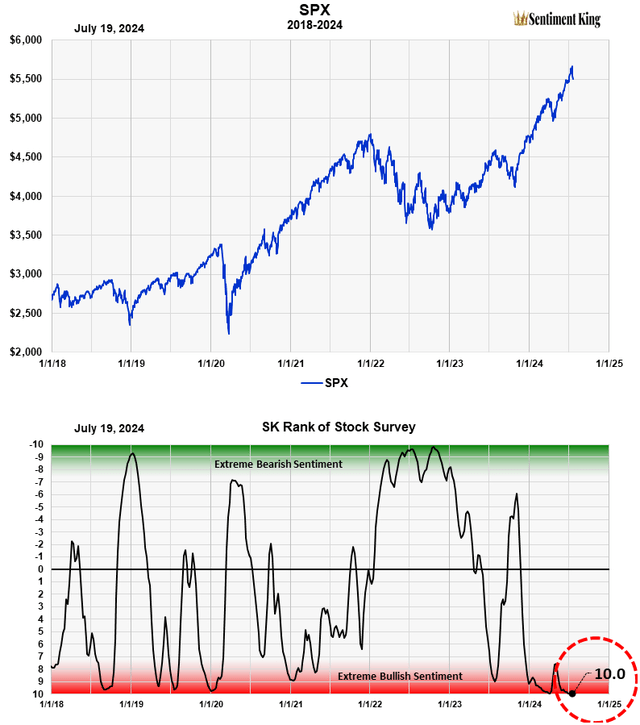

Mark Hulbert lleva un registro de lo que dicen los redactores de boletines sobre el mercado de valores: qué porcentaje es alcista, bajista o espera una corrección. Sus datos se remontan a antes del año 2000. Tomamos sus datos y calculamos un promedio móvil a largo plazo para obtener una perspectiva a largo plazo.

Tomamos el porcentaje actual de escritores de boletines optimistas, lo comparamos con los porcentajes optimistas de los últimos 25 años y luego colocamos los resultados en nuestra escala de clasificación Sentiment King, que se muestra a continuación.

La clasificación actual es 10,0, que es la más alta posible. Los redactores de boletines informativos son más optimistas ahora que en cualquier otro momento de los últimos 25 años, un período que incluyó algunos de los mayores mercados alcistas y bajistas de la historia. Como puede ver, ha estado cerca de estas lecturas extremas durante varios meses.

PD: El control de riesgo es lo principal en una inversión y eso depende de Vd. El horizonte temporal es fundamental a lo hora de definirlo y una cosa es el corto plazo en los mercados y otra el largo. Creo que pasado este trimestre volverán las flores a brotar.

PD: El control de riesgo es lo principal en una inversión y eso depende de Vd. El horizonte temporal es fundamental a lo hora de definirlo y una cosa es el corto plazo en los mercados y otra el largo. Creo que pasado este trimestre volverán las flores a brotar.