El Gran Khan esta sentado a la mesa. A su lado y frente a el, sus dos hijos mayores y dos de sus mejores generales.

Monday, a un lado, tiene las piernas cruzadas frente a el, una encima de la otra, los brazos desnudos en jarras a los costados. Sus biceps, más grandes y relucientes que la frente de Andreas Klenow, se tensan con cada respiración.

El Gran Khan se levanta, la expresión de su cara es seria, señala a uno de sus hijos.

Tu. ¿Qué es lo mejor de la vida?

Un montón de pasta, las llaves de un Porshe en el puño, y las vistas desde un ático en Central Park...-

¡¡Mal!! Monday, ¿Qué es lo mejor de la vida?

Aplastar el rendimiento de tus colegas en bolsa, verles destrozados de envidia y escuchar el lamento de sus mujeres. -

De la peli Monday“El Barbaro”. 1982.

Rendimiento, rendimiento y nada más. Como mucho podríamos hablar de reducir la volatilidad. Lo demás son monsergas, cuentos de la abuela y “nonsense” que dirían los amos del mundo.

Hoy, continuando con el post del último día, vamos a intentar mejorar el rendimiento de nuestro sistema de Market Timing.

La forma de mejorarlo va a ser simple, pues simplicidad es lo que buscamos... vale vale... primero buscamos rendimiento, después reducir la volatilidad, y después, y ahora sí, simplicidad.

Sencillamente en lugar de ir a CASH como en el último post, vamos a refugiarnos en otro activo invertible.

¿Que activos invertibles vamos a analizar como “refugio” en lugar del cash?

-

Oro.

-

Cortos.

-

Bonos Corporativos.

-

Bonos del Tesoro de Estados Unidos de America.

¿Como lo vamos a hacer?

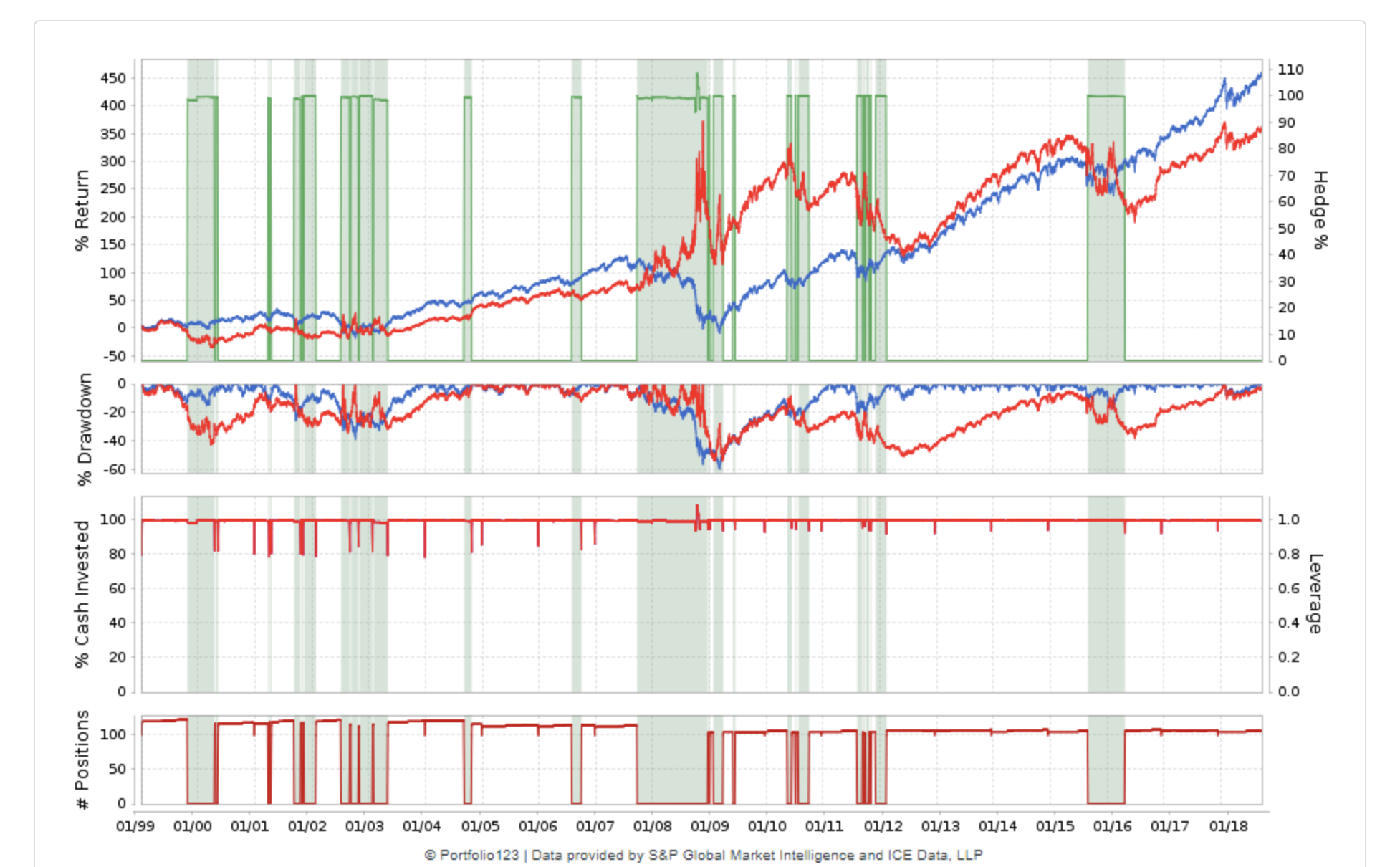

Vamos a coger el mejor sistema del anterior post, el que utilizaba el VIX más la tendencia del mercado para hacer sus entradas y salidas, y cambiaremos el “vender todo y esperar en cash” a “vender todo y comprar x”. En la x vamos a colocar uno de los cuatro activos anteriores.

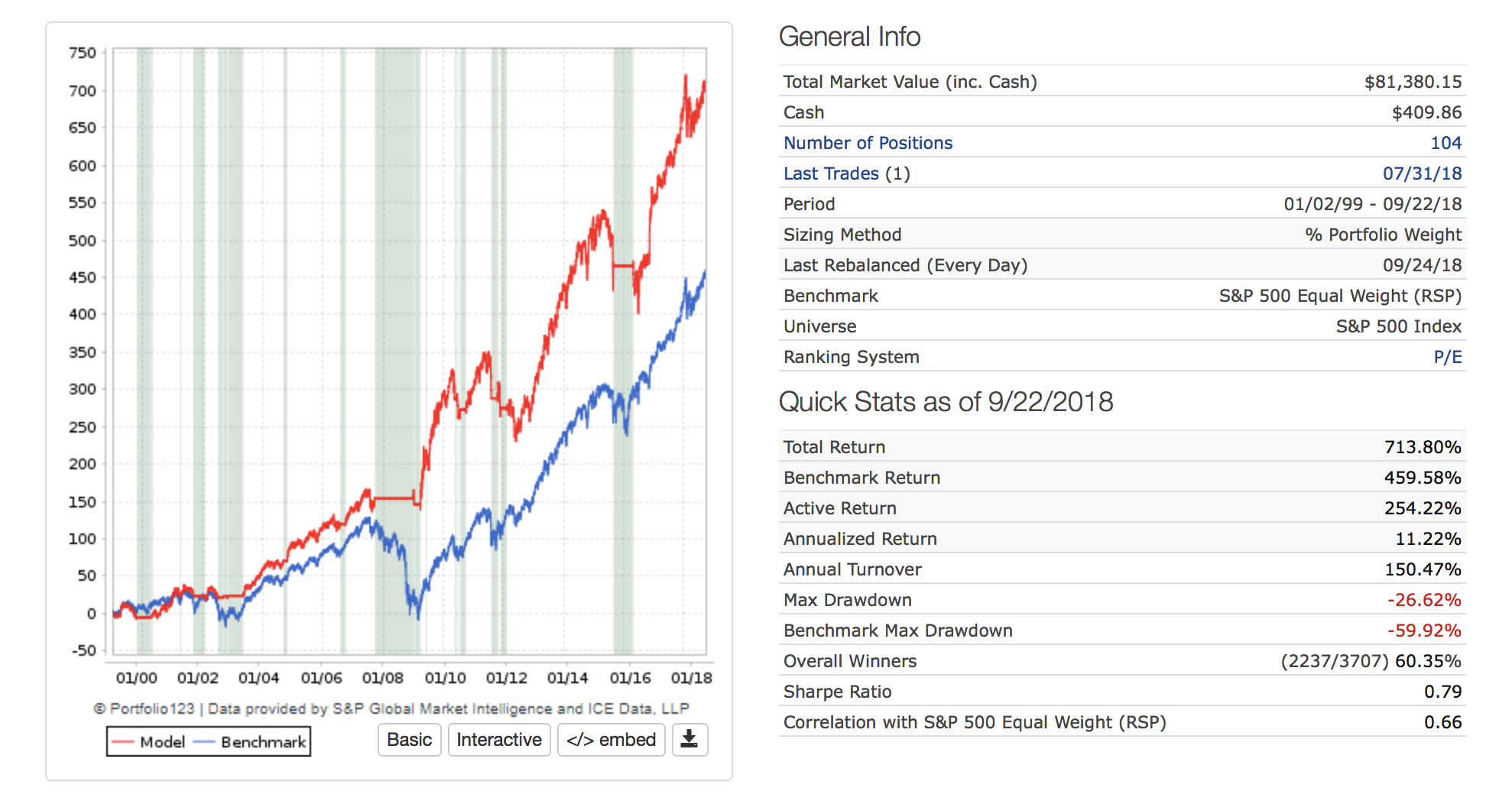

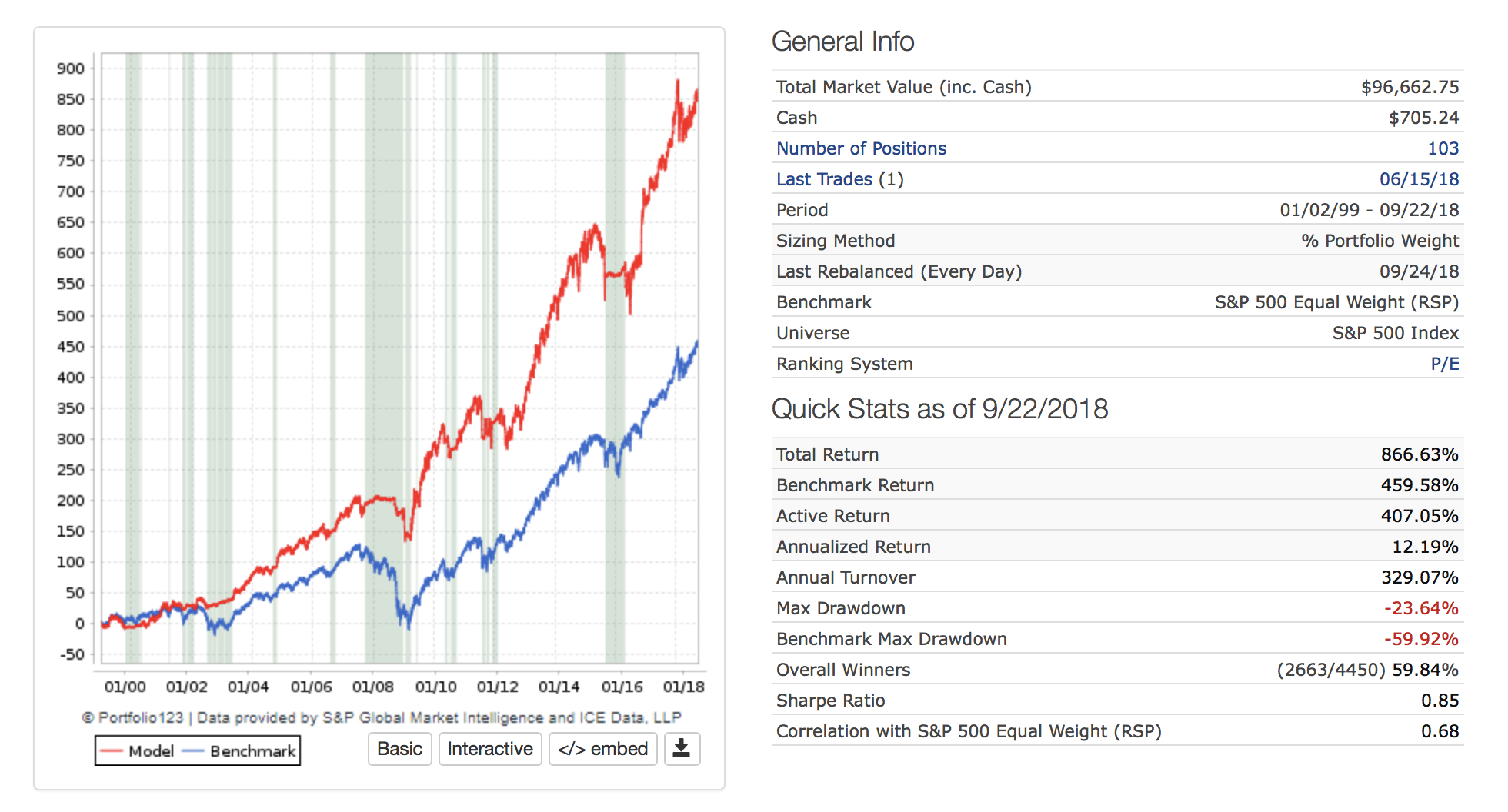

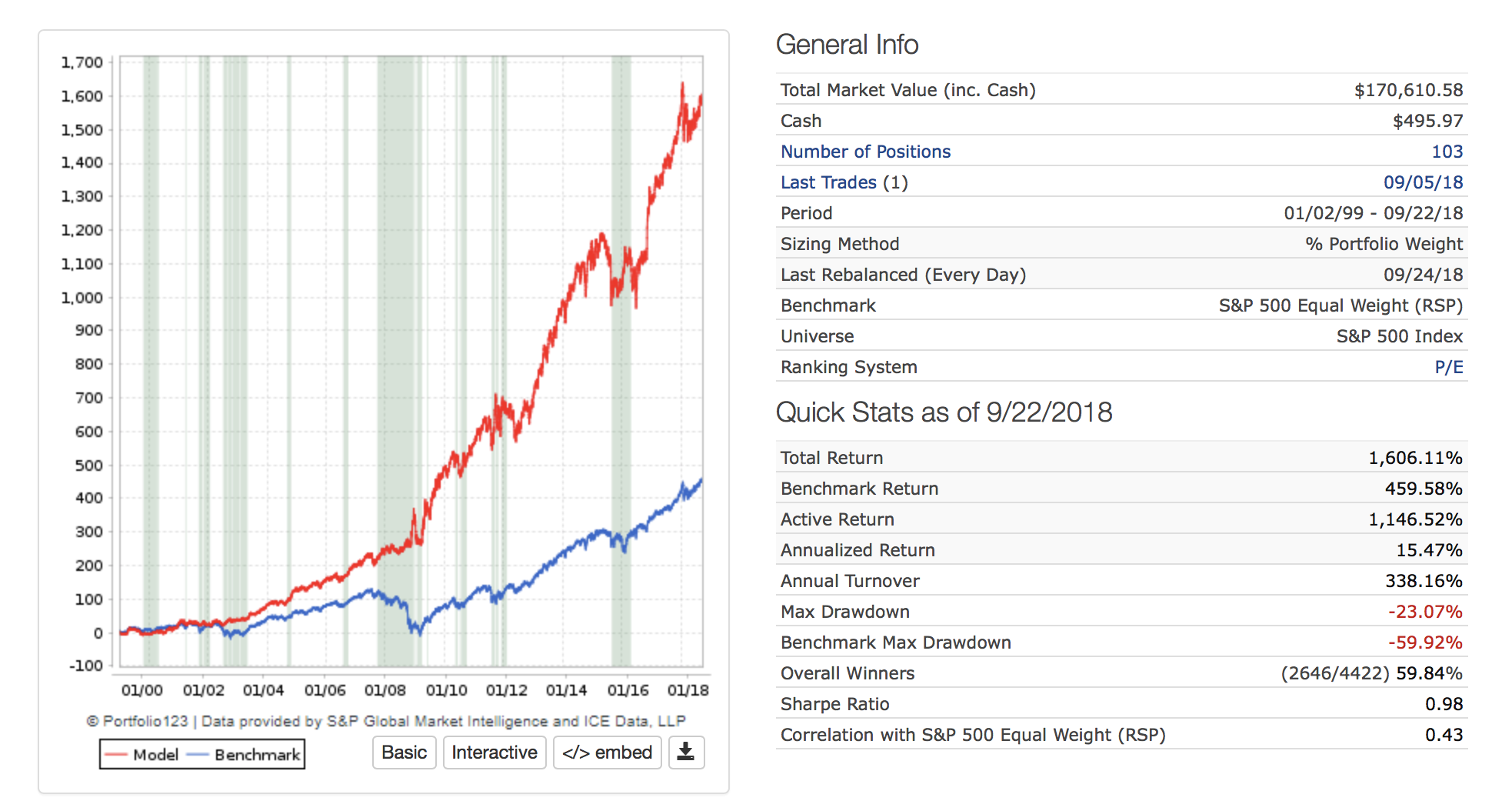

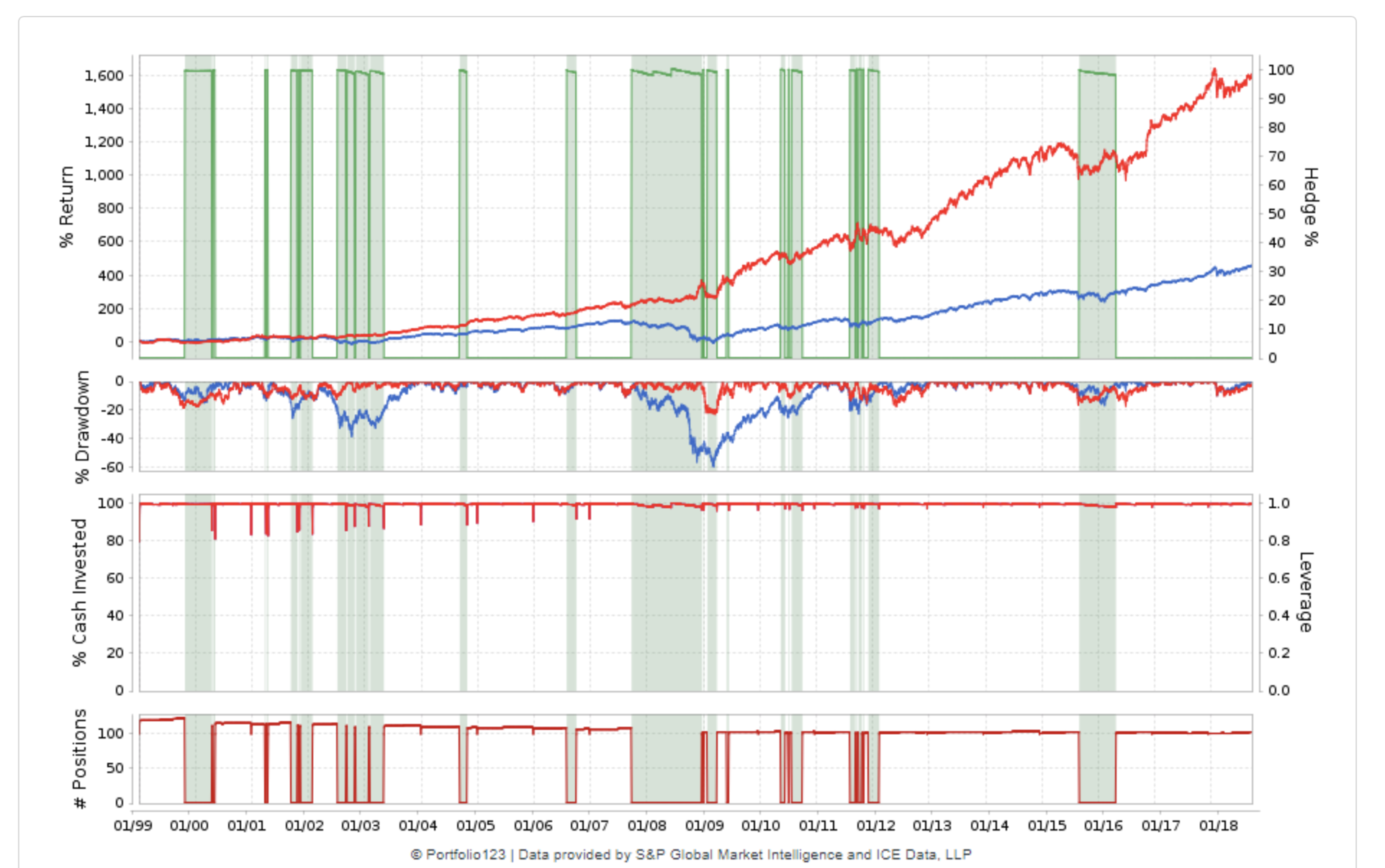

Aquí el anterior sistema de Market Timing:

CORTOS:

El sueño húmedo de todo especulador salvaje, forrándose en medio de la tormenta, gritando ¡¡¡Banzaaaiiii!!! y riendo a carcajadas mientras el mundo arde y se desmorona para el resto de los mortales que solo saben comprar, mantener, llorar y rezar, envueltos en una sabana de miedo como niñas en una cueva oscura.

¿Cómo lo vamos a hacer?

Comprando el ETF SDS*. Un ETF inverso y apalancado x2 del S&P500. Si nos ponemos cortos, hay que darlo todo.

*http://www.proshares.com/funds/sds.html

¿Resultado?

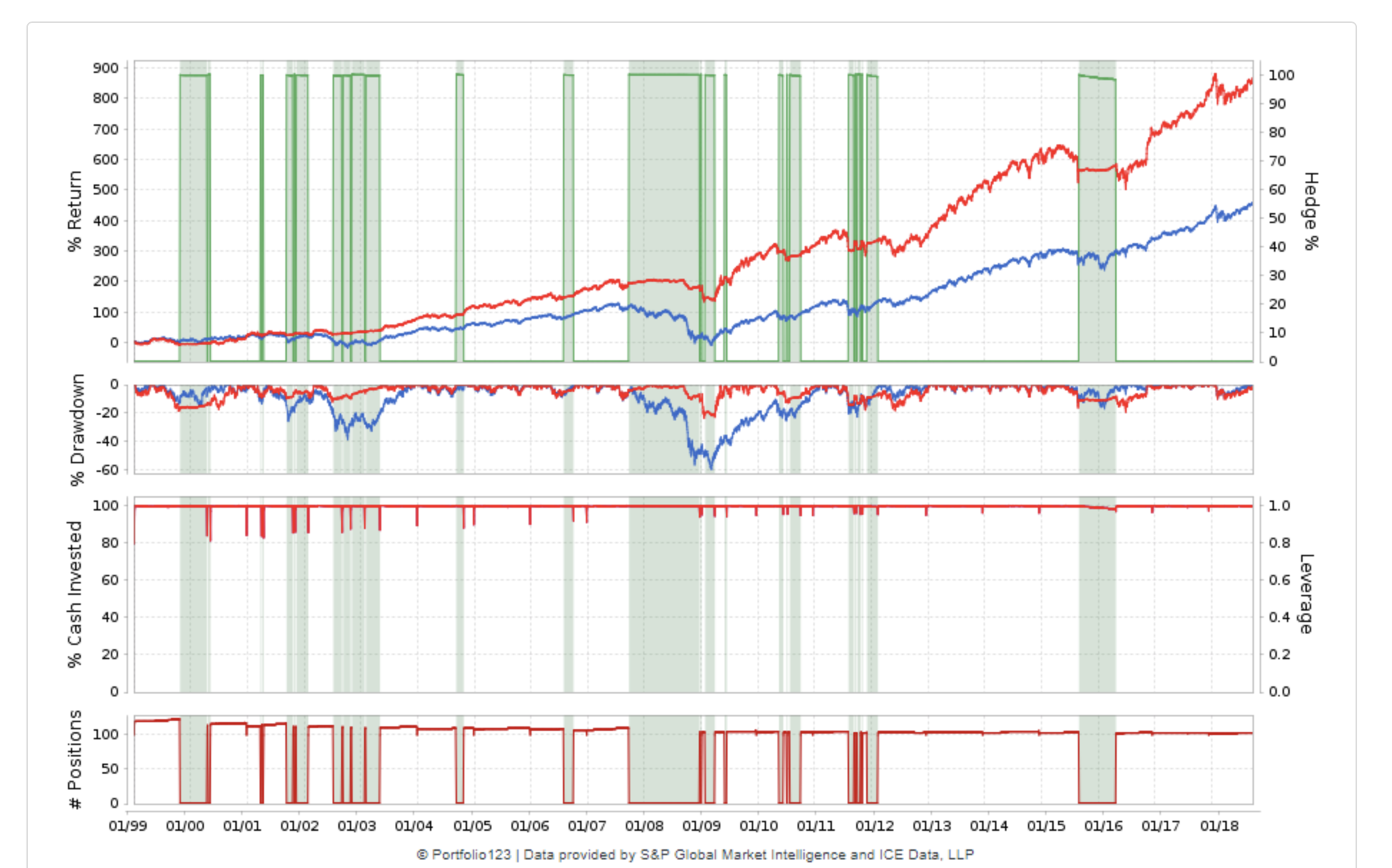

Ha sido divertido. Nuestra cartera ha recuperado todo el drawdown perdido, ha ganado un montón en volatilidad, y bueno... hemos perdido unos cien puntos de rendimiento.

Si en vez de apalancarnos por dos lo hacemos por tres, el resultado es de leyenda del trading, nivel el de la bici por lo menos. Drawdown del 80%, y el rendimiento cayendo en 400 puntos.

Yo no me voy a poner corto. No, no, no, cortos malos.

BONOS CORPORATIVOS.

Un bono corporativo es una cosa buena, agradable, decente y honesta. Un bono corporativo es Benjamin Graham, es la maldita Coca-Cola, es IBM y General Motors. Un bono corporativo de una empresa de Estados Unidos de America lleva en su ADN el esfuerzo y el tesón de los primeros colonos, esos hombres y mujeres que casi exterminan a los indios y que construyeron la mejor ciudad del planeta en una mierda de isla pantanosa.

¿Cómo lo vamos a hacer?

Vamos a comprar un ETF que invierte en bonos corporativos de corto plazo. El VSCH*. El 42% de los bonos que lo componen son de categoría A, y el 43% restante de categoría Baa. Exactamente la misma categoría que la deuda pública Española, así que muy malos no pueden ser... que aún estamos en Europa y por ahora no nos echan, cruzad los dedos...

*https://investor.vanguard.com/etf/profile/VCSH

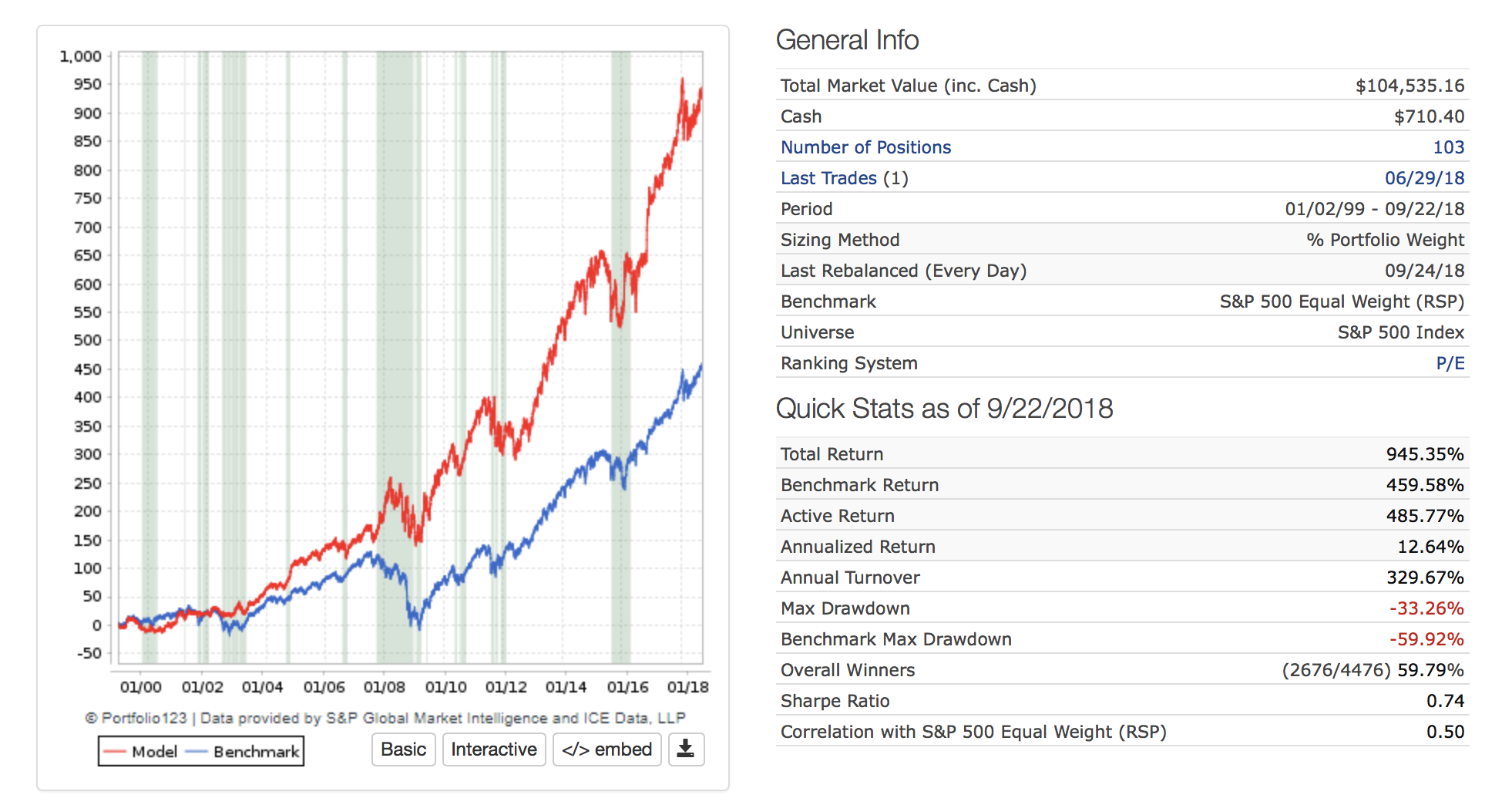

¿Resultado?

Bien. Mejor que antes. Subimos el rendimiento en 153 puntos. Bajamos el drawdown en 3 puntos.

ORO:

El oro es antiguo como el hombre, siempre brillante, e inútil como un grito de rabia delante de un pelotón de fusilamiento, pero aún así, deseado por todos y por todas.

En relación al oro voy a citar a Warren Buffet. ¿Qué es un blog de bolsa que no cite de vez en cuando al MÁS GRANDE?

Dice Warren que:

“Gold is a way of going long on fear.”

Y sí los mercados caen, ¿El miedo aumenta o disminuye?

¿Cómo lo vamos a hacer?

Vamos a comprar el ETF GLD*.

* https://www.spdrgoldshares.com/usa/

¿Resultado?

Mejor. El drawdown ha aumentado pero también el rendimiento. El oro va en cabeza, por ahora, como mejor activo refugio. Los clásicos son clásicos por algo.

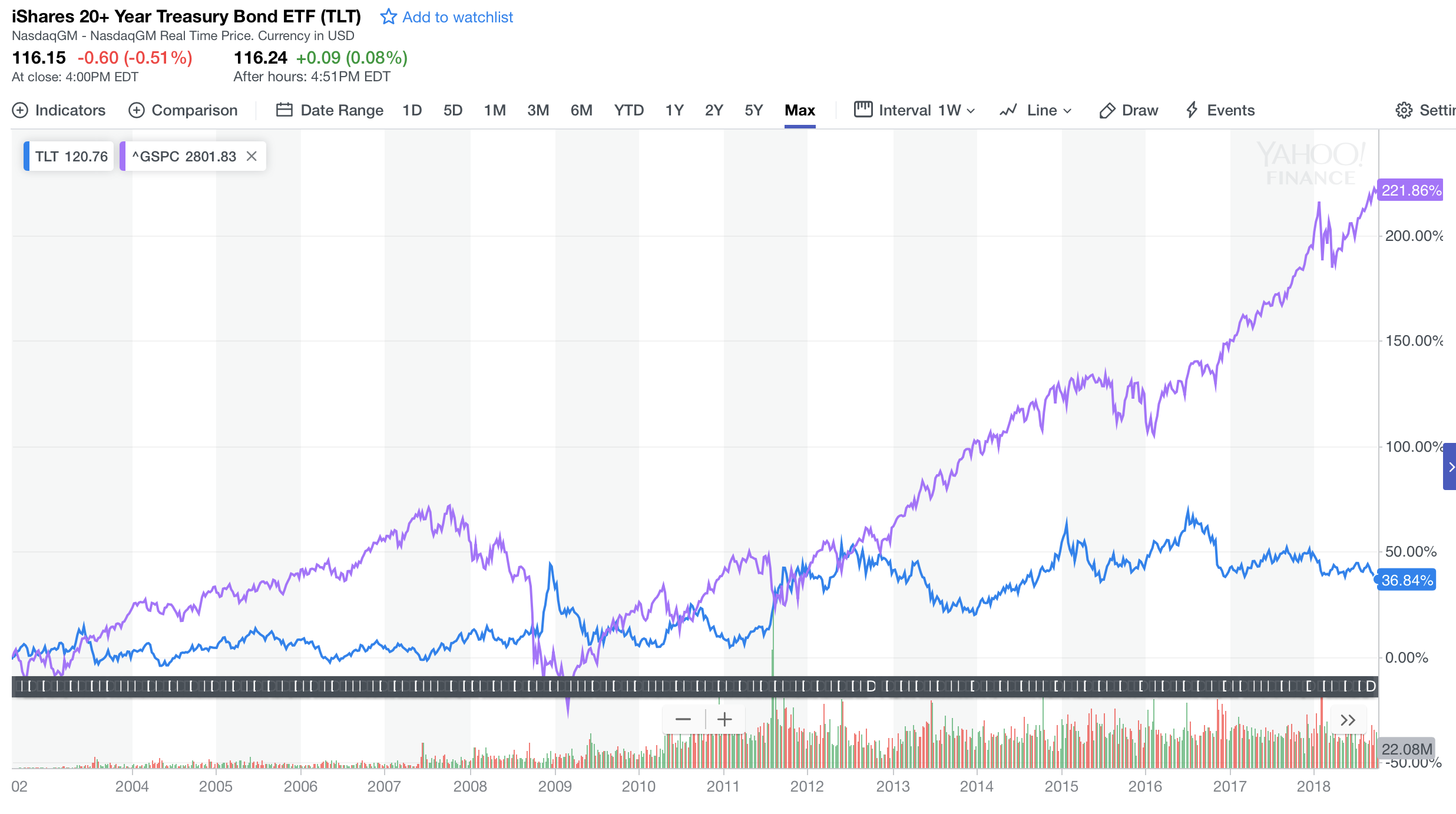

BONOS DEL GOBIERNO DE LOS ESTADOS UNIDOS DE AMERICA.

Acabaremos con los Treasury 20+. Los bonos del Tesoro de los Estados Unidos de AMERICA, son como su bandera. Son las barras y las estrellas, son Dios montado en una Harley, Patria y una casa unifamiliar con jardín y un porche. Tu me prestas unos dolares y yo te los devuelvo con intereses, los que te corresponden, ni más ni menos. Y no dudes, chaval, pues el ejercito más poderoso y caro del planeta tierra respalda este trozo de papel. Fantástico.

¿Cómo lo vamos a hacer?

Vamos a comprar el ETF TLT*.

* https://www.ishares.com/us/products/239454/ishares-20-year-treasury-bond-etf

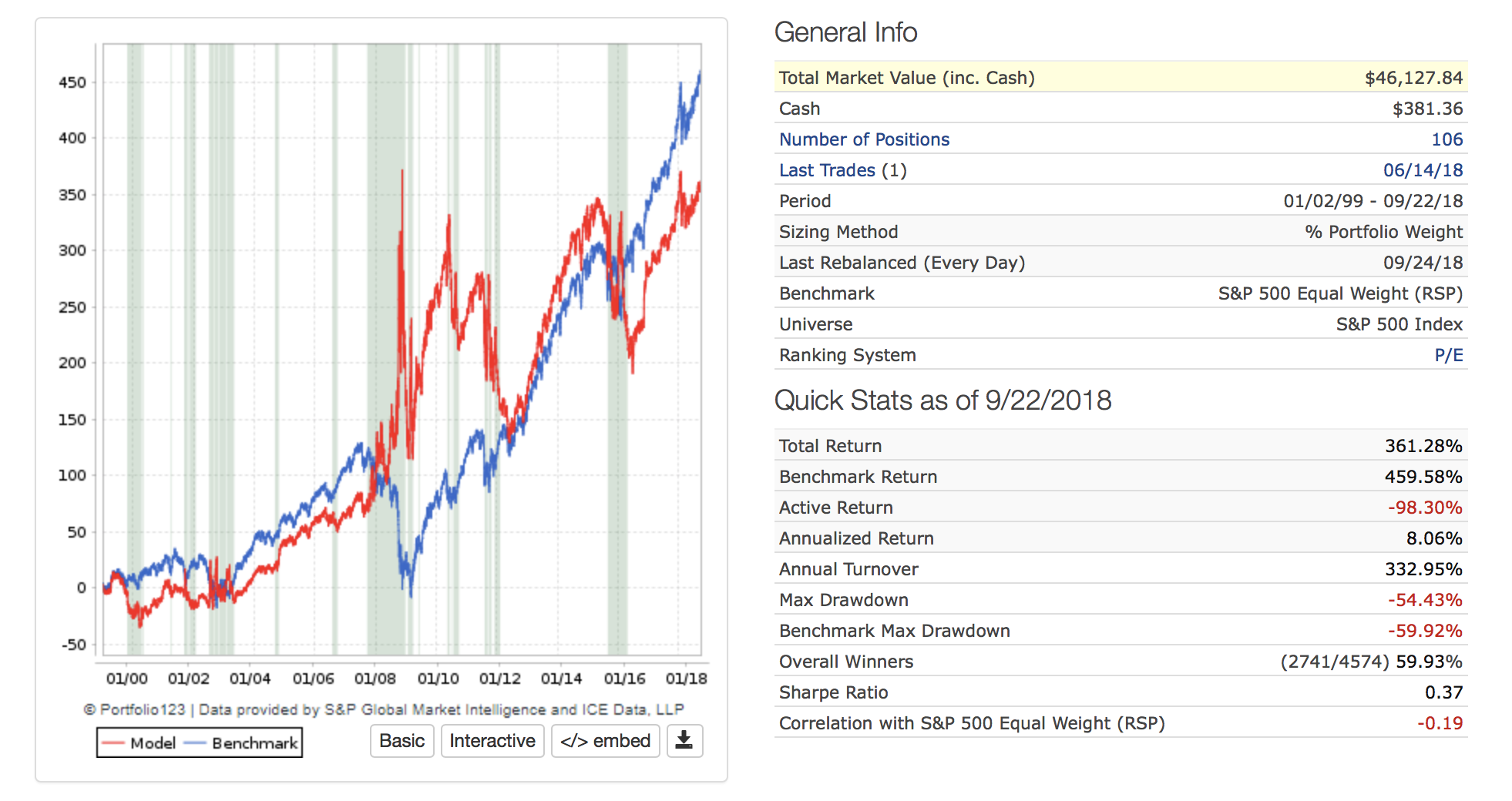

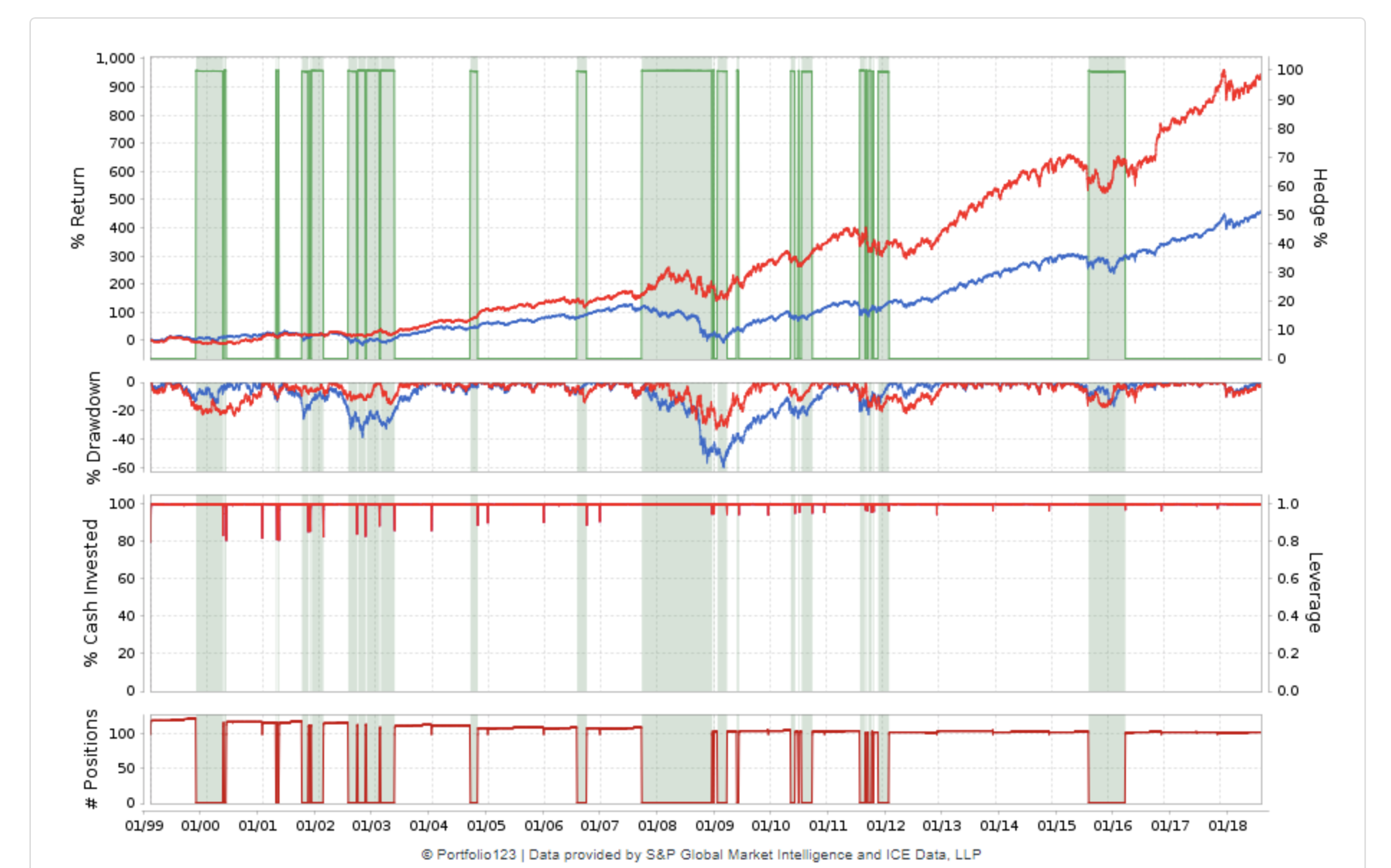

¿Resultado?

Magnífico, el resultado ha sido magnífico. Con una simple estrategia de market timing más un activo refugio adecuado, que en este caso son los Treasury 20+, conseguimos mantener el drawdown en el 23%, elevamos el rendimiento en unos 1.100 puntos y obtenemos un nada desdeñable 15% de rendimiento medio anual durante los últimos 20 años.

En el gráfico de abajo podemos observar el comportamiento del ETF TLT, puesto en “funcionamiento” en 2002, en relación al S&P500. Se observa claramente como cuando el mercado cae, los bonos de largo plazo se revalorizan. Me ha recordado incluso a ese indicador técnico llamado Vortex.

Un saludo a todos/as.

Sí te ha gustado el post, sígueme en Twitter: @Mondayinvest , comparte mi post en Twitter o Facebook y, por pedir que no quede, dale al "me gusta".