La primera parte de este artículo la tienes aquí. En el veíamos los problemas que tienen los time spreads, como son la trampa de vega y el rango estrecho. También veíamos que aunque las probabilidades de que la estrategia acabe en positivo son buenas, queremos mejorar ese resultado. Mejorar el resultado significa que podremos aumentar el tamaño de posición y por tanto tener menos estrategias en el mercado con la consiguiente disminución de la dedicación.

La primera parte de este artículo la tienes aquí. En el veíamos los problemas que tienen los time spreads, como son la trampa de vega y el rango estrecho. También veíamos que aunque las probabilidades de que la estrategia acabe en positivo son buenas, queremos mejorar ese resultado. Mejorar el resultado significa que podremos aumentar el tamaño de posición y por tanto tener menos estrategias en el mercado con la consiguiente disminución de la dedicación.

La filosofía de Generación de Ingresos es muy estricta en cuanto a los resultados que se deben esperar. Los rendimientos y la dispersión de estos rendimientos deben tener una relación que debemos cumplir, por tanto debemos ser muy exigentes en las estrategias a operar.

Igual que dentro de las calendar existen diferentes tipos en función de cómo se configuren los vencimientos (como las standard, las calendar guerrilla, las de corto plazo, etc) o en función de donde se sitúe el precio del subyacente en el momento de la apertura (las ITM, las OTM, o las ATM), también podemos hacer calendars específicas de Generación de Ingresos que llamamos planas y que tienen un plan de trading específico.

La imagen a continuación es una Calendar Plana en el ETF SPY que actualmente todavía está trabajando y que está próxima a su cierre. Es una calendar extraída de la Especialidad Swing Trading con Opciones.

En este momento tiene un rendimiento del +5% en cuenta (incluyendo comisiones) y que seguramente la cierre al final de esta semana o en los primeros días de la semana próxima. Lo habitual es que cuando se habla de rendimientos, se den resultados sobre margen de la estrategia. Esta manera de dar resultados no me gusta nada pues puede llevar a engaño. El margen de la estrategia puede representar un 1% o un 50% de la cuenta y por tanto los resultados una vez trasladados a cuenta no serán los mismos. Por ejemplo, si la estrategia tiene un rendimiento del 20% sobre margen y el margen es un 1% de la cuenta, representará un 0.02% de rendimiento en cuenta. Por el contrario si representa el 50%, estamos hablando de un 10% en cuenta. Cuando operes, opera por algo!!!

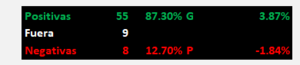

En esta calendar plana, se ha reducido en gran medida los problemas encontrados en las calendars más habituales y hemos aumentado su tamaño de posición debido a su probabilidad de éxito (>75%, en la práctica es mayor) y por tanto hemos disminuido su dedicación al poder tener abierta solamente una al mes.

Bajar la dedicación y hacer un trading cada vez más aburrido es el objetivo principal, queremos estar delante de las pantallas lo menos posible. Por cierto la foto del koala de ahí arriba me la mandó un compañero de las Especialidades Swing y Trend Iron Condor. Mi compañero vive en Australia y es capaz de hacer trading con opciones en el mercado americano desde allí. Para que te hagas una idea, cuando cierre USA, a nuestras 22:00H, allí serán las 04:00H y estoy seguro que a esas horas estará tan dormido como el koala de la imagen.

Saludos y buen trading.

********************************

José Luis.

Swing Trader.

Coach Especialización Trend Iron Condor

Coach Especialización Swing Trader

*******************************

Formación en Inversión y Trading con Opciones: Registro gratuito aquí