Como ya dije en las dos entradas anteriores el tercer factor en el que convendría fijarse, a mi parecer, a la hora de elegir un valor para negociar es la correlación con su índice de referencia. Esto es importante por cuanto los índices siempre acaban marcando la pauta que siguen, o no, los valores que pertenecen a él. Veamos.

3.- Correlación con el índice

Las tendencias de los índices son siempre importantes y en la fluctuación de las acciones existe una fuerte componente de mercado. Lo que quiero decir es que en mayor o menor medida todos los valores están correlacionados con sus índices de referencia pues estos índices se componen de acciones así que la subida de una acción en concreto siempre tiene una contribución en el índice. En realidad el efecto es recíproco porque la subida o bajada general del índice suele implicar la entrada o salida de capital en los mercados lo que indirectamente repercute por lo general en casi todas las acciones. Resulta interesante, sin embargo, calcular cuanta correlación tienen los valores con el índice. Dado que el Ibex es un índice ponderado aquellos valores que más pesen en él deberían tener una correlación más fuerte pues sus movimientos tienen una fuerte contribución en el movimiento del índice. De igual forma aquellos valores de gran peso pero que sean más volátiles deberían tener una mejor correlación en el corto plazo mientras que los valores de poco peso deberían tenerla mayor en el largo. Estas son mis hipótesis iniciales pero ahora veamos lo que nos dan los cálculos.

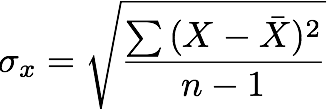

Para averiguar la correlación de series de datos usaremos la fórmula del coeficiente de correlación de Pearson. A quien le interese saber más puede ver un ejemplo práctico de correlación de series de datos numéricos en este enlace. El coeficiente se define como el cociente entre la covarianza de las dos series numéricas a correlacionar por el producto de sus desviaciones estándar. Siendo X e Y las muestras de datos y X e Y barradas las medias o esperanzas de dichas muestras. El coeficiente de correlación (r) podrá tomar valores en un rango comprendido entre -1 y 1 siendo 1 la máxima correlación, -1 la máxima anticorrelación y 0 la máxima no correlación.

|

|

|

| Empresa / Índice | r(400) | r(20) |

| Bankinter | 0,08 | 0,95 |

| Bbva | 0,99 | 0,96 |

| Bme | 0,78 | 0,03 |

| DAX | 0,71 | 0,93 |

| DJIA | 0,74 | 0,92 |

| EUROSTOXX50 | 0,94 | 0,96 |

| Gas Natural | 0,67 | 0,92 |

| FTSE100 | 0,75 | 0,85 |

| Iberdrola | 0,79 | 0,85 |

| Inditex | 0,55 | -0,29 |

| Repsol | 0,91 | 0,95 |

| Telecinco | 0,66 | 0,96 |

| Telefónica | 0,95 | 0,89 |

Lo que se puede ver en esta tabla es muy interesante pues se confirman algunas hipótesis previas y se invalidan otras. Veamos. La primera columa contiene los coeficientes de correlación para una muestra de las últimas 400 sesiones, unos 2 años, este sería el grado de ajuste con el índice para el largo plazo. En la segunda columna trabajamos con una muestra más pequeña y por ello menos significativa lo que nos da un mayor error en la medición. Contamos las últimas 20 sesiones, 1 mes, con todo es suficiente para sacar conclusiones a nivel más cualitativo. Para empezar, queda claro que los índices parecen estar en el corto plazo bastante correlacionados lo que demuestra que existen fuertes interacciones entre ellos. El hecho de que durante este mes de agosto la correlación haya sido alta no implica que todos los meses la correlación sea igual. De hecho no debe ser así, sino en el largo plazo no tendríamos los resultados que tenemos. Y es que solo el Eurostoxx mantiene una fuerte correlación con el Ibex tanto en el largo como en el corto plazo. Tiene lógica, ya que después de todo los principales valores del Ibex también pertenecen al Eurostoxx. El resto de índices tienen divergencias que demuestran las diferentes marchas de cada economía aunque no dejan de tener una cierta correlación, moderada, reflejo del globalizado mercado actual.

Pasemos a las acciones. Como era de prever los grandes bluechips del Ibex mantienen fuertes correlaciones aunque Telefónica se desmarca un tanto en el corto plazo fruto de su reducida volatilidad. Los vaivenes de alta frecuencia en el Ibex son provocados sobretodo por los bancos Santander y Bbva quienes mueven más al índice en el corto plazo mientras que en el largo plazo influyen más a la par con Telefónica. Luego tenemos valores de correlación moderada en el largo plazo como Iberdrola. Tenemos ejemplos para todo. Telecinco o Gas Natural han tenido este agosto una correlación fuerte con el índice sin embargo en el largo plazo reflejan una historia distinta estando ambas correlaciones por debajo del 0.7. Bme es un caso opuesto, su correlación en el largo plazo se ajusta bastante bien al índice pero, en cambio, este agosto ha ido completamente a su aire en contraste con el índice. El caso de Inditex es aún más clamoroso, ni siquiera en el largo plazo tiene una buena correlación. Y en el corto incluso es negativa y es que en un agosto lleno de bajadas Inditex se ha desmarcado con su subida particular.

Resulta obvio decir que los grandes blue chips no pueden despegarse del índice pues son ellos los que marcan y deciden su valor. Sin embargo en el Ibex la mayoría de los valores pesan poco, ya vimos que es un índice muy desigual con unos pocos valores de gran volumen y el resto con una contribución despreciable uno a uno. Si un valor experimenta un cambio en el coeficiente de correlación a 20 sesiones que lo lleva a despegarse de su valor habitual podemos intuir que está sometido a alguna componente fundamental importante que le hace ir a su aire sin que el índice pueda arrastrarle con él. Si ese valor nos está dando una señal de entrada una buena manera de confirmar que esa señal es de fiar es verificar que su correlación al índice es baja o que ha bajado recientemente. Si su correlación es de moderada a alta deberíamos tener en cuenta la situación técnica del índice antes de atrevernos a llevarle la contraria. El gráfico adjunto muestra como Bme ha mantenido durante muchos meses una correlación a 20 sesiones moderadamente alta con el ibex, en torno a 0.7. Sin embargo, a partir de julio y especialmente en agosto la situación cambió lo que no deja de ser paradójico ya que son los meses en los que se produce una disminución del volumen de contratación del que dependen, en gran medida, los beneficios de Bme.

.png)

El bajón en la correlación llegando a mínimos de casi 0 nos advierte de la existencia de una divergencia entre la variación del índice y la del valor. Podemos comprovar que és así ya que a lo largo del mes de agosto BME se anota una subida del 3.6% desde el cierre de julio mientras que el IBEX perdía en el mismo periodo un 3%. Es importante recalcar que las correlaciones entre datos no implican causalidad pero sí pueden indicar casualidad que aunque suene casi igual significa todo lo contrario. Sin embargo, la persistencia de bme en el entorno del 0.7 nos demostraba que existía una cierta correlación basada, como hemos explicado más arriba, en aspectos psicológicos y de creencia, errónea como veremos, de una cierta vinculación entre la valoración del índice y los beneficios de la empresa. Sin embargo esto se ha venido abajo en agosto, ¿porque? Este tipo de divergencias fuertes suelen ser debidas a algún factor fundamental que contraresta la marea del mercado. Aunque no sepamos cual, el gráfico de correlaciones nos dice que está ahí y nos advierte de su influencia. Cuando detectamos algo así es oportuno escarbar entre las noticias sobre la empresa. Yo uso Wikio un buscador de noticias excelente que nos permite escarbar en las hemerotecas digitales de forma rápida, en este caso concreto me he situado aquí en fechas previas a la segunda quincena de agosto que es donde se dispara la divergencia y he encontrado este par de noticias que dan buena cuenta de lo que ha estado ocurriendo (1 y 2). Efectivamente las cifras contradicen una vez más a la creencia y los inversores responden positivamente a ello. ¿Y qué nos puede decir la correlación de cara al futuro? Que la divergencia podría estar terminando, el coeficiente tocó fondo hace unos días aunque podría haber bajado más, recordemos que el rango del coeficiente es [-1,1]. Por otro lado, sabemos que el índice está en pleno rebote y que ese aumento reciente en la convergencia podría ser solo debido a la casualidad y coincidencia, para fiarnos de un coeficiente necesitamos periodos estables como el previo. Un buen indicador que estoy desarrollando basa sus avisos en los cambios en la pendiente del coeficiente a 20 sesiones a lo largo del tiempo. Normalmente la pendiente fluctuará levemente en un rango cercano a 0 aun por determinar. El indicador daría aviso cuando la pendiente se saliese de dicho rango lo que delataría la probable presencia de algún cambio fuerte en sus fundamentales. Como vemos estas señales serían raras pero cuando se produjeran deberían ser atendidas y puestas en relación al resto de sus parámetros técnicos.

Cabe decir, como colofón, que lo mismo que hemos dicho de comparar las acciones con sus índices de referencia se podría hacer con nuestro índice nacional. Correlacionarlo a los índices internacionales. A primera vista podría parecer que el más adecuado para observar divergencias sería el Eurostoxx50 ya que nos compara directamente con el resto de la zona Euro. Sin embargo el Ibex sí tiene un peso específico importante en ese índice por lo que lo influye de forma directa con su propia ponderación que asciende a casi un 20%. Así pues, lo más recomendable sería fijarse en otros índices por ejemplo alguno de los índices americanos o un índice europeo importante como el DAX.

Cambios en las correlaciones con índices extranjeros podrían ser el reflejo de cambios en la visión de nuestra economía que tienen el resto de inversores, podrían ser reflejo de ataques especulativos concretos contra nuestros mercados o bien de aspectos fundamentales exclusivos de nuestro país. Una vez más el indicador nos alertaría por lo que podríamos revisar las noticias para ver qué está ocurriendo si es que no nos hemos enterado ya. Es más difícil que nos pasen estas descorrelaciones desapercibidas ya que, como es obvio no afectan a una empresa solo sino a todo el país por lo que lo normal es que estas cosas salgan en las noticias y, en consecuencia, retroalimenten el proceso.

-----------------------------------------------------------------------------

Siguiendo al índice o separándonos de él

Si queremos apostar con el índice lo lógico es que usemos los valores más correlacionados a él. Si queremos ganar más que el índice cuando este sube deberemos ir a lomos de uno de los dos grandes bancos españoles Bbva o Santander. Ambos tienen ATRs del 3.25% sin embargo si hay que escoger uno me quedo con el Santander por dos motivos. El primero es que es aun más líquido si cabe que Bbva y el segundo es que sus fundamentales, a mi parecer, son mejores que los de su banco rival. En cualquier caso y especulativamente hablando van muy parejos y en términos de volumen manejan cantidades enormes por lo que las diferencias de liquidez tampoco son apreciables.

Se que siempre he dicho que no soy partidario de invertir en bancos por su riesgo intrínseco, como ya demuestra sus alta volatilidad asociada. Pero es que aquí no hablamos de INVERTIR sino de ESPECULAR. Yo en mi cartera no tengo ningún banco sin embargo no reniego a aprovechar las subidas del Ibex con el Santander. El motivo es muy sencillo todo lo que sube el Ibex lo sube el doble el Santander.

Mucha gente asocia también erroneamente al BME como un buen valor para especular con el índice. Eso es debido a la falsa creencia de que los beneficios del BME suben cuando la bolsa sube y bajan cuando esta baja. Eso no es cierto pues el BME gana más cuanto mayor sea el volumen de contratación. Es decir el número de operaciones de compra / venta. Y eso puede ocurrir tanto si baja la bolsa como si sube. Pero como todo el mundo sabe una falsa creencia puede producir la famosa profecía autocumplida y en algunas ocasiones esto sí es así. Sin embargo, los números nos demuestran que esa correlación en el corto plazo no tiene por qué existir y en el largo es moderada pero ni mucho menos tan alta como en el caso de los blue chips.

Si queremos seguir al índice pero sin incurrir en los riesgos de la volatilidad, porque no somos tolerantes al riesgo, o porque simplemente no nos gusta tanta fluctuación entonces nuestro valor es Telefónica. Es un buen valor para empezar a hacer operaciones serias. Lo recomiendo encarecidamente a quien se meta por primera vez y se atreva a apostar en el casino pues si no se está mentalizado para soportar los vaivenes de Telefónica entonces menos lo va a estar para soportar las zarandeos bruscos de verdad que pega Santander. La correlación al índice es alta y su volatilidad reducida, menor incluso que la del propio índice como ya pudimos ver en la primera tabla.

La siguiente manera de seguir al índice con cierta fidelidad en el mercado al contado es a través de los ETF nacionales. Tenemos los emitidos por BBVA y los emitidos por Lyxor de Societe Generale. Ambos cuentan con un ETF que replica al Ibex por lo que subiéndonos a él asumiríamos una volatilidad intermedia entre la más baja de Telefónica y la más alta de Santander. ¿Liquidez? Toda la posible pues está garantizada por el banco, al menos yo jamás tuve problemas para entrar o salir. Su única pega es que a veces las órdenes tienen cierto retraso y tardan algo en ejecutarse por lo que si lo que se quiere es una especulación mucho más de tic a tic lo recomendable son los valores volátiles y superlíquidos como Santander. Pero, al menos para mí me bastan y me sobran. La verdad es que de los ETF correlacionados el único realmente interesante para mí y que puede servirnos para combinar nuestra estrategia es el INVEX. Este fondo es bajista y es el instrumento financiero que uso yo para ponerme corto. Es sencillo de usar ya que el funcionamiento es idéntico al de una acción solo que gana más cuanto más pierde el Ibex pues está totalmente anticorrelacionado a él con un valor de -1.

Si por el contrario lo que queremos es separarnos del índice porque no nos gusta su situación técnica, estamos fuera y queremos buscar otros pastos yo tengo a mi alcance dos soluciones. Mirando en las acciones buscaría cuales están menos correlacionadas y ver porqué. Actualmente Inditex, como hemos visto, sería un buen valor para ir a nuestra bola pasando bastante de lo que diga el Ibex. Bme también ha dado visos de ir a su aire. Seguramente hay más, es cuestión de hacer el seguimiento del indicador.

Siguiendo con los ETF también tenemos los de mercados internacionales replicando índices como el DowJones o algunos de emergentes como el BOVESPA de Brasil donde además de mercados diferentes estaremos expuestos a monedas distintas. No son hábiles para la especulación a muy corto plazo ya que al estar cotizando en el mercado nacional mientras su mercado de referencia está cerrado cada día tienen un solo precio. Podéis ver los gráficos de todos los ETF nacionales en esta página de Infobolsa. Como podréis ver solo los ETF vinculados al Ibex poseen variación intradiaria.

---------------------------------------------------------------------

Los datos completos - Comparativa de ATRs, efectivos negociados y correlaciones

Aquí os paso la tabla comparativa completa de la cual he sacado los datos que he puesto en los últimos tres posts del tema. La información de esta tabla la he generado mediante scripts y programas hechos por mi en Bash, Python y Fortran. Siempre a partir de los ficheros CSV sacados de Yahoo Finanzas. Está calculada a fecha 30 de agosto de 2010 y disponible en formato Excel (xls). ibex_comparativa300810.xls

En la tabla no solo están los valores del IBEX sino también algunos índices internacionales y un par de valores del continuo a título de ejemplo, CAF y Solaria.

Aviso: la volatilidad, liquidez y correlación de los valores va variando continuamente por lo que dichas tablas solo pueden ser usadas de forma orientativa pero nunca deben ser tomadas como absolutos fiables. El mercado es cambiante y cada día se deberían recalcular de nuevo.

Trataré, si veo que interesa, de recalcular los valores a un mes vista. Finales de septiembre, para ver si se aprecian cambios significativos entre ellos.

Conclusión

Así pues, es conveniente mirar el coeficiente de correlación en el último mes para ver si se desmarca más o menos del índice, si queremos operar a favor del índice entraremos en aquellos activos mejor correlacionados, por el contrario, cuando el índice no ofrece oportunidades son aquellos activos poco correlacionados los que pueden ofrecer, precisamente, buenas oportunidades. Una señal de compra en un valor con un Ibex en situación bajista debería obligarnos a confirmar la entrada revisando si la correlación es inferior a 0.7 por lo menos, inferior a 0.5 mucho mejor. Observar la evolución de dicho coeficiente a lo largo de los meses puede sernos también útil. Puede ser aconsejable usar un coeficiente de correlación a 40 sesiones en vez de 20 pues el plazo no se incrementa demasiado pero al doblar la cantidad de la muestra el error en su medición sí se reduce. En todo caso yo sigo prefiriendo el de 20 pues es mucho más sensible a los cambios por lo que nos alertará antes de posibles cambios en sus aspectos fundamentales. Aspectos que podemos tratar de averiguar revisando las hemerotecas virtuales.

----------------------------------------------------------------

En posteriores entradas hablaremos sobre qué indicadores podemos aprender a usar y cómo programarlos en nuestro beneficio para que nos den pistas e indicaciones de cuándo entrar y cuándo salir del mercado de forma diferente a los sistemas de corte más discrecional y subjetivo basados en soportes y resistencias chartistas o simplemente en el sentimiento de mercado (aspectos estos de los que ya hablé en entrando y saliendo del mercado, el eterno dilema ).

Un saludo y hasta la próxima.