Nike, Inc. es una empresa multinacional americana que se dedica al diseño, producción y venta de zapatillas, ropa y equipamiento deportivos. La empresa cotiza en el NYSE y su sede está en Beaverton (USA), una ciudad situada en el condado de Washington (Oregón). NIKE es líder mundial en venta de ropa y zapatillas deportivas. Su principal competidor es la alemana Adidas.

Nike, Inc. tiene principalmente tres segmentos de negocios:

-

NIKE como marca que engloba nueve grupos clave

-

Converse, una compañía americana especializada en la venta de zapatillas que NIKE compró en 2003

-

Hurley International, una compañía americana especializada en la venta de artículos de surf, skate y snowboard. Fue adquirida por NIKE en marzo de 2002

El análisis seguirá los siguientes puntos:

-

Modelo de negocio

-

Procedencia de los ingresos

-

Análisis de sector y principales competidores

-

Valoración

-

Conclusión

Modelo de negocio

Los ingresos de NIKE proceden de la venta de zapatillas, ropa y equipamiento deportivo. Aunque su mayor fuente de ingresos son las zapatillas que albergan cerca de dos tercios de los ingresos anuales. Es propietario de Converse y Hurley International, compañías de zapatillas que le aportan cerca de un 6% de los ingresos totales.

La compañía destaca nueve categorías clave de su negocio:

-

Running

-

NIKE Baloncesto

-

Jordan

-

Fútbol

-

Entrenamiento Hombre (incluye el béisbol y el fútbol americano. Además, NIKE diseña productos para niños, productos unisex y productos para otros deportes como tenis, voleibol, lacrosse, cricket y senderismo, entre otros)

-

Entrenamiento Mujer

-

Deportes de acción

-

Ropa de deporte

-

NIKE Golf

La multinacional tiene diversificada la producción repartida en cerca de 130 fábricas distribuidas en 15 países. Dicha diversificación es el motivo de los amplios márgenes que posee la compañía. Los países donde más se producen productos NIKE son Vietnam (46%), China (27%) e Indonesia (21%).

Fuente: NIKE Annual Report

Respecto a la captación de clientes, NIKE ha invertido cerca de 3,6 billones de dólares (casi el 10% de los ingresos) en marketing en 2018. La americana destina su presupuesto publicitario a dos grandes ramas: la publicidad en medios de comunicación y el patrocinio.

Publicitariamente, la empresa destina cerca del 30% del dinero presupuestado para la captación mediante anuncios, principalmente, televisivos. Estos anuncios van enfocados a los deportistas y en algunos de ellos aparecen atletas profesionales de primer nivel patrocinados por la misma.

La multinacional destina cerca del 60% del dinero presupuestado para la captación de clientes a patrocinar atletas, figuras públicas, equipos y ligas deportivas de primer nivel. Los patrocinios más relevantes son los de atletas de la talla de Tiger Woods, Rafa Nadal, Roger Federer, Cristiano Ronaldo o Neymar Jr. También patrocina la NFL, la NBA, la Premier League, la FIBA, la Liga Santander y la Serie A, entre otras. Figuras públicas, entre ellos exdeportistas como Micheal Jordan, Ronaldo Nazario, Ronaldinho, Thierry Henry, etc.

Por último, el resto del presupuesto que la compañía destina a la captación y retención de clientes (cerca de un 10%), se centra en la creación de eventos y presentaciones de nuevos productos.

Procedencia de los ingresos

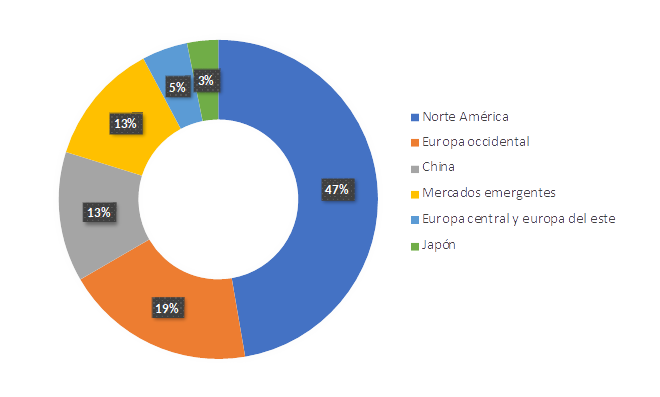

Los ingresos de la multinacional provienen de varias partes del mundo:

Prácticamente el 47% de los ingresos de NIKE provienen de Estados Unidos y un 24% de Europa. La marca deportiva está aumentando sus ingresos en China y en los mercados emergentes cada año. Es un mercado no tan maduro que se está abriendo hueco en los ingresos de la multinacional. La aparición de la clase media en estos mercados puede ser un motivo para aumentar el porcentaje de ingresos anual en los próximos años.

Fuente: NIKE Annual Report

Los ingresos de la multinacional se reparten en tres divisiones: zapatillas, ropa y equipamiento deportivo. La compañía también diferencia los ingresos que provienen de las ventas a los grandes mayoristas y las ventas que van dirigidas directamente al consumidor final.

Como podemos ver en la tabla anterior, la mayor fuente de ingresos de Nike, Inc. son las zapatillas ocupando cerca de un 66% de la facturación. Respecto a la distribución, la multinacional destina el 72% de sus ventas a grandes mayoristas, grandes tiendas de ropa deportiva que se encargan de vender el producto de NIKE, y el de su competencia, al consumidor final.

Fuente: NIKE Annual Report

Fuente: NIKE Annual Report

Análisis del sector y competidores principales

El mercado de ropa deportiva está claramente liderado por NIKE. Pese a que pueda parecer ser un mercado cíclico, la multinacional apenas ha notado bajadas en los márgenes de los útlimos 20 años.

Sí es cierto que la progresión de aumento de ingresos que trae desde finales del siglo XX se ha visto frenada únicamente en los años 1999 y 2010 con decrecimiento de los ingresos por 8% y 0,8%, respectivamente, el resto de años no ha parado de aumentar y los márgenes han crecido paulatinamente durante las útlimas dos décadas. A finales del siglo XX, los márgenes operativos de NIKE eran de 36,5% y el estimado para el FY de 2019 (que termina el 31 de mayo de 2019) es de 44,6%.

Según el CEO, Mark Parker, la salud y el fitness se están volviendo populares en el estilo de vida de la gente. Según un estudio poblacional, el 40% de los americanos participan al menos una vez a la semana en un actividad de alta intensidad calórica. Este porcentaje ha ido aumentado con los años y se prevé que siga en aumento.

En un mercado en desarrollo como China, el incremento de actividades deportivas en la vida cotidiana de las personas también aumenta asombrosamente. Según el NIKE annual report, más de 400 millones de personas realizan al menos una actividad física a la semana.

El posicionamiento en los deportes profesionales es crucial y también lo lidera NIKE. La forma en la que consumimos contenido deportivo está cambiando. Hoy en día, los deportes están muy ligados a las redes sociales. La NBA, por ejemplo, tiene 1,3 billones de seguidores en las redes sociales sumando la liga, los jugadores y los equipos. En Estados Unidos, los deportes representan un 2% de la programación televisiva pero generan el 50% de las conversaciones televisivas de Twitter.

El efecto negativo de las redes sociales es que pueden darse casos de publicidad negativa de cara a la multinacional americana como el reciente incidente con las zapatillas en un partido de baloncesto muy importante de la liga universitaria donde se ponía a prueba el nivel de las nuevas promesas ante los ojos de la mayoría de seguidores del deporte. Fue en el minuto 1 del partido de Duke contra Carolina del Norte cuando las zapatillas NIKE de Zion Williamson, jugador que se espera ser el número 1 del draft de la NBA para la siguiente temporada, se le rompieron las zapatillas causándole una leve lesión en el tobillo. El incidente fue portada en la mayoría de periódicos, tendencia mundial en Twitter, etc. Pese a que la cotización de la acción tuvo una pequeña corrección la empresa no se vio apenas afectada por este evento.

Con la facilidad de las redes como Instagram, Facebook u otras vemos el día a día de los atletas profesionales y es una forma para que los fans sigan todo lo que éstos hacen. La multinacional tiene este factor muy en cuenta y por eso está muy bien posicionada en patrocinios de ligas y grandes atletas. Según la compañía, las encuestas demuestran que si los atletas favoritos del consumidor calzan ropa NIKE hay una alta probabilidad que en caso de ir a buscar ropa deportiva elijan la marca líder.

Para el estudio del sector y los competidores he elegido las 7 compañías que he considerado que más competencia pueden aportar a NIKE. El estudio de cuota de mercado es en función de los ingresos en dólares de las compañías. He tenido en cuenta las 8 empresas del estudio engloban la totalidad del mercado. A continuación el estudio que he realizado:

NIKE está muy bien posicionada en el mercado de ropa deportiva con la mayor cuota de mercado que ronda el 41%. Le sigue Adidas, empresa alemana que está creciendo también de forma muy progresiva en los últimos años y alcanza el 26,47% de la cuota de mercado.

Adidas, empresa alemana fundada en 1949, es el mayor competidor de NIKE. Cotiza a PER 29 (5 puntos inferior al de NIKE) y sus ingresos aumentan a una CAGR de 7% contra el 8% que presentan los de NIKE. Si hablamos de cantidad, se preve que el año fiscal del 2019 (que termina en mayo) Nike Inc. obtenga cerca de 40 billones de dólares americanos en ingresos y un Free Cash Flow de 4 billones, el doble de la facturación que obtiene la multinacional alemana.

En cuestión de márgenes, Adidas supera a la multinacional americana en el margen operativo promediando unos márgenes de 49% los últimos años frente al 44% de NIKE. Pero el margen final, el del beneficio neto, la americana promedia un margen de 11% frente al 5% de adidas. NIKE parece tener mayor facilidad en su cadena productiva para generar beneficios finales para la empresa o el accionista.

Valoración

Nike Inc. cierra el 2Q del año fiscal de 2019 en noviembre de 2018 con unos ingresos de 38.095 millones de dólares americanos y para el final del FY de 2019 la empresa preve terminar con 39.241 millones de $ en ingresos que equivale al aumento del 8% respecto al ejercicio anterior. Para el año fiscal de 2019 preve aumentar otro 8% sus ingresos hasta llegar a 42,3 billones de dólares en ingresos para el siguiente ejercicio.

Según la nota de prensa que presentó NIKE el pasado 28 de febrero, la generación de caja la destina principalmente a la recompra de acciones, la entrega de dividendos y las inversiones en infraestructuras. La compañía aprobó en noviembre de 2015 un programa para recomprar 12 billones de dólares americanos en acciones hasta 2018. En junio de 2018 NIKE aprueba un programa para recomprar hasta el 2022 15 billones de USD en acciones. Ambos programas los está financiando con la generación de flujos de caja. Al financiar esta recompra con la generación de caja, en mi opinión, esta estrategia puede aportar valor al accionista.

La multinacional americana tiene un FCF operativo de 5.8 billones de dólares americanos en los últimos 12 meses. El WACC para el análisis lo he obtenido utilizando el modelo CAPM y es del 9,30% y la valoración que la he obtenido por medio del descuento de flujos a 3 años con tres escenarios teniendo en cuenta que el FCF ha crecido para NIKE los últimos 20 años a una CAGR del 12%.

-

Escenario conservador: escenario con crecimiento del FCF del 4%. Muy por debajo de lo que ha promediado las útlimas 2 décadas.

-

Escenario normal: escenario con crecimiento del FCF del 8%, un crecimiento razonable.

-

Escenario optimista: escenario con crecimiento del 12%, algo más de lo que promedia su CAGR.

Conclusión

La compañía multinacional NIKE, según mi análisis, tiene un potencial de revalorización atractivo ya que actualmente cotiza en torno a 84,2$. La base de la compañía en la que nos debemos fijar y con la que nos tenemos que quedar es que es la líder indiscutible en su sector y el posicionamiento frente al consumidor es excepcional. El mundo del deporte y del fitness es un mercado al alza en todo el mundo y la multinacional americana lo tiene claro.

El 31 de mayo de 2019, NIKE cierra el año fiscal y presentará resultados. Recientemente, el 21 de marzo de 2019, la compañía americana presentó resultados del 3Q y corrigió de 88$ a 82,2$, datos que pueden estar infravalorando el valor real de la compañía.