He añadido unos cuantos gráficos en esta actualización, junto con información adicional. Por supuesto no cambian la finalidad del post, pero ayudan a visualizar mejor, las tremendas dificultades en mantener la producción a partir de 2022.

La pandemia que nos asola va a traer consecuencias inesperadas en la producción de petróleo, a partir de 2022.

Desde finales de 2018, La AIE avisó que si las inversiones en el sector del petróleo no se incrementaban radicalmente, la producción de petróleo para 2025 iba a colapsar. Según las estimaciones de la AIE, se estaban invirtiendo las cantidades necesarias para traer al mercado 8.000 millones de barriles, si la reducción de la inversión que se venía produciendo desde 2014, no sufría variaciones. En realidad, las inversiones necesarias para reponer el petroleo perdido como consecuencia del decline de los campos y atender la demanda, eran tasadas en justo el doble. Se necesitarían nada menos que 16.000 millones de barriles para cumplir con las previsiones de demanda.

PREVISIONES AIE

El gráfico de 2018, donde daban las previsiones hasta 2025 era este.

Hay que recordar una vez más las proféticas palabras de Antonio Turiel cuando explicaba este gráfico.

¿Cómo se interpreta esta alarmante gráfica? De acuerdo con el texto, la franja de color granate es lo que denominan "declive natural" y corresponde a cómo disminuiría la producción de petróleo si las compañías ni siquiera invirtieran en mantener los pozos actuales; como se explica en el informe, es del 8% anual. La franja de color claro corresponde al "declive observado" y es lo que la AIE infiere que decaerá en realidad la producción si las compañías por lo menos invierten lo que se necesita para el correcto mantenimiento de los yacimientos actuales (lo cual no se cumplirá en todos los casos, cabe decir). Este declive corresponde a un 4% anual. Si no fueran a entrar en línea nuevos yacimientos, en tan solo 7 años a partir de ahora nos encontraríamos que la producción estaría 34 Mb/d por debajo de donde se espera que debería estar la demanda con el escenario de Nuevas Políticas, o unos 25 Mb/d por debajo de la demanda mucho más moderada del escenario de Desarrollo Sostenible. Es un agujero enorme, de más del 35% de todo el petróleo que se produce hoy en día.

En el texto, la AIE nos advierte que no hay nada de particular con esta gráfica tan terrorífica porque se aprobará la explotación de nuevos yacimientos que cubrirán en buena medida ese agujero.

Sin embargo, nos advierten, para evitar todo ese agujero nos haría falta aprobar yacimientos con recursos alrededor de 16 mil millones de barriles cada año, cuando se están aprobando con recursos de 8 mil millones cada año que ha pasado desde 2014. A este ritmo, estima la AIE, nos vamos a encontrar con un déficit de 13 Mb/d en el año 2025. En suma: la AIE está asumiendo, sin mostrarlo simple y abiertamente en una gráfica, que la producción en 2025 será inferior a la de hoy en día. En esencia, el peak oil.

Es decir, si la inversión sigue como estaba en 2018, el déficit en 2025 sería de 13 millones de b/d.

En 2019, la AIE no aportó un gráfico relevante como en 2018, pero a partir de sus cifras, se obtuvo este otro, representativo de la producción futura.

Fuente Aspo Alemania.

En la previsión de 2019, La AIE sin citarlo textualmente esperaba un pico en 2021, si las inversiones seguían sin aumentar lo necesario.

REVISIÓN 2020.

Un repaso a como iba la inversión prevista en Diciembre de 2019 nos proporcionó este gráfico de Rystad. En 2020 y 2021 no se esperaba ningún crecimiento, por la caída en la inversión de shale oil, pero para 2022, había esperanzas de un incremento en la inversión.

La llegada de la pandemia ha tenido efectos demoledores en la futura inversión, por el desplome de la demanda , que ha causado a su vez, el hundimiento de los precios del petróleo.

En un informe reciente de Junio-2020, este es el pronóstico de Rystad para la inversión en 2020-2021, donde podemos ver que en lugar de crecer, la inversión sufre otra gran caída.

http://multiplicarunainversionpor10.blogspot.com/2020/06/desplome-en-las-inversiones-previstas.html

Por lo tanto, no solo no se ha corregido la imperiosa necesidad de invertir el doble respecto a los años 2015-2019, sino que además se espera una caída del 29% sobre las malas cifras de 2019.

Ya sabemos que los proyectos de petróleo convencionales necesitan entre 3 y 5 años para terminar su desarrollo, un vez son aprobados y financiados. La ausencia de inversiones suficientes en el periodo 2015-2021, hace que la reposición para 2024-2025 sea muy, muy baja y desde luego mucho menor de los esperado por los informes de la AIE.

Un ejemplo de declive en cuenca madura (que consiguió crecer unos años debido a las inversiones en el periodo 2008-2014) es el caso de Gran Bretaña y su producción en el Mar del Norte.

Fuente George Kaplan, peak oil barrel.

EL PICO DEL PETRÓLEO

Los últimos datos que tenemos de este año 2020, confirman provisionalmente el pico en el mes de Noviembre de 2018. Con la caída de la producción debida a la pandemia, incluso en el caso de que la producción pudiera aumentar, tardaría años en superar la cifra de 2018, por lo que podemos declararlo pico relativo del petróleo (hasta que no pasen bastantes años para confirmarlo definitivamente).

Parece que el pico se ha adelantado unos años a la previsión (oculta) de la AIE.

Fuente OVI, peak oil barrel.

DIFICULTADES EN LA FINANCIACIÓN.

El calentamiento global y la campaña mediática mundial han conseguido presionar lo suficiente al sector financiero para que los préstamos para los combustibles fósiles sean rechazados por las asociaciones bancarias más importantes.

Si ya era difícil encontrar suficiente financiación, la espita se ha cerrado. Como muestra , varias noticias.

El Banco Europeo de Inversiones dejará de financiar combustibles fósiles en 2021.

https://elpais.com/economia/2019/11/15/actualidad/1573776086_824746.html

En banco francés Natixis dejará de prestar a carboneras y empresas de petróleo.

https://www.elespanol.com/invertia/empresas/banca/20200519/frances-natixis-dejara-financiar-petroleras-carbon-termico/491201395_0.html

El Banco mundial dejará de financiar petróleo en 2019.

https://www.comunicarseweb.com/noticia/el-banco-mundial-anuncio-que-dejara-de-financiar-el-petroleo-en-2019

La ONU avisa que se sigue invirtiendo en exceso en combustibles fósiles.

https://www.climatica.lamarea.com/informe-onu-brecha-produccion-combustibles-fosiles/

La cantidad de bancos que niegan o reducen los préstamos en el sector sigue aumentando día a día.

Por consiguiente podemos inferir que las inversiones, desde el punto de vista financiero, van a verse notablemente reducidas en el futuro, favoreciendo las aportaciones para energías renovables y desviando la capacidad de transmitir préstamos hacia la transición energética.

Otro foco negativo es la venta por parte de grandes fondos de sus participaciones de combustibles fósiles, empujando la cotización de las empresas del sector hacia abajo y contribuyendo indirectamente a la menor inversión, por imposibilitar las ampliaciones de capital de las petroleras, cuyas cotizaciones rondan mínimos históricos.

PRODUCCIÓN MUNDIAL PREVISTA EN 2025

Principales países.

EE.UU.

SHALE OIL

Durante 10 años el shale oil se ha bastado para aumentar la producción de petróleo y atender a la demanda. En las previsiones de la AIE de 2018, el shale oil sigue siendo el único productor que será capaz de incrementar la producción tapando el agujero con la demanda prevista.

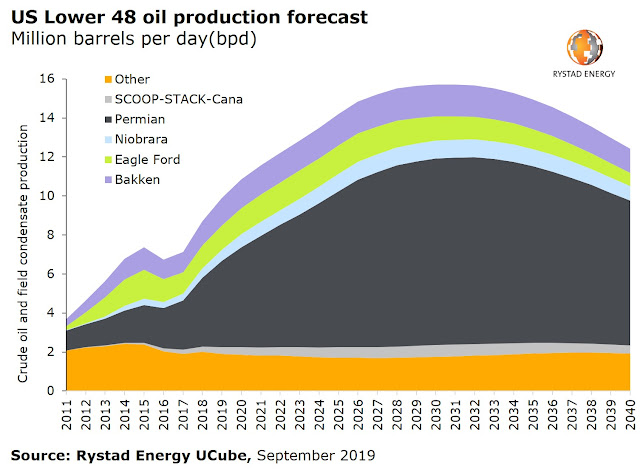

El propio Rystad nos daba una previsión optimista de cara al futuro.

La pandemia ha hundido las previsiones para 2020-2021, lo que quiere decir que la altísima tasa de decline hará inviables las estimaciones de Rystad y de la propia AIE.

En el STEO de esta semana han actualizado sus datos, con una caída brutal de la producción prevista hasta 2021.

.

Fuente OVI, peak oil barrel.

El número de equipos de frac (los equipos imprescindibles para terminar los pozos) ha caído en picado, desde la zona de 420-450 equipos en el verano de 2019 a los actuales 58. Sin que aumente este número, la producción de shale oil no se incrementará.

Fuente Primary Vision.

En un artículo de hoy mismo, SRSRocco muestra como las tasas de decline del Pérmico se han acelerado muchísimo en el último año, mostrando una caída del 23% de la producción en solo tres meses, frente a caídas del 19% y 15% en los años 2018-2017, respectivamente.

https://srsroccoreport.com/chart-of-the-week-permian-shale-oil-decline-rate-23-in-only-three-months/

Dennis Coyne en peak oil barrel, se atreve a esbozar un gráfico con la producción de shale oil prevista hasta 2025, suponiendo una tasa baja de perforaciones. Por supuesto, solo es una idea. El gráfico superior son los pozos perforados por mes. En el segundo gráfico vemos la producción prevista que baja de 8 millones de b/d hasta 3,5 millones de b/d.

GOLFO DE MÉXICO.

Las previsiones hasta 2025, antes del coronavirus, ya indicaban descenso en la producción.

LA OPEP.

Durante muchos años se ha considerado que la Opep tenía suficientes reservas para suplir cualquier deficiencia en el mercado del crudo. Arabia Saudí ha hecho dos exhibiciones aumentando de 10 a 11 millones de b/d la producción, dando a entender que no tiene problemas para incrementar su producción con facilidad, pero lo cierto es que estas "exhibiciones" solo han durado un mes y han sido preparatorias de recortes inmediatos.

La versión contraria es que en realidad Ghawar esta en decline terminal y los aumentos son debidos a salida de inventarios mas que a incrementos de producción.

En 2005, los países del Golfo empezaron a sufrir el decline en sus propias carnes y tuvieron que recurrir a la perforación horizontal y otros métodos de recuperación secundaria y terciaria para mantener la producción. Este sistema se demuestra con el incremento exagerado de los rigs (plataformas ) a partir de 2005.

GHAWAR.

El campo más grande del mundo fue un símbolo durante muchos años. Se decía que la llegada al peak de Ghawar significaría el peak oil mundial. Parece que en 2004-2005, empezó a tener problemas y según recientes estimaciones está declinando con una capacidad máxima de 3,8 millones de b/d en 2019, respecto de su máximo en 5,5 millones.

Según un informe de Oxfordenergy , la capacidad de producción de los países de Oriente Medio subiría según la tabla que figura en el informe https://www.oxfordenergy.org/wpcms/wp-content/uploads/2020/02/OEF-120.pdf, de 31,7 a 33,5 millones de b/d, muy lejos de lo necesario para compensar el decline mundial.

El informe desglosa casi campo por campo y por país, los incrementos en capacidad previstos para 2024-2025.

El informe está fechado en Febrero de 2020, justo antes del inicio de la caída de los precios del petróleo, por lo que algunos proyectos de expansión se verán retrasados.

Una vez más llama la atención lo que no dice. Por ejemplo, Emiratos Arabes Unidos tiene previsto el mayor aumento de capacidad para 2025. Pero este gráfico con el brutal aumento de rigs en poco tiempo, nos advierte que los campos están muy maduros y necesitan perforación continua para mantener la producción.

RUSIA.

Otro país de abundante producción es Rusia.

Las noticias más recientes habla de un posible pico entre 2021 y 2023.

Un informe completo de Septiembre de 2019, de Oxfordenergy nos pone al día de sus previsiones.

https://www.oxfordenergy.org/wpcms/wp-content/uploads/2019/09/The-Future-of-Russian-Oil-Production-in-the-Short-Medium-and-Long-Term-Insight-57.pdf

Destaco la producción prevista para los próximos años con pico en 2022-2023.

BRASIL.

George Kaplan publicó en peak oil barrel esta previsión de la producción en Brasil.

Como se puede ver pico en 2025, con una cifra bastante cercana a la actual. Las inversiones van retrasadas y la pandemia no ayudará. En cualquier caso el incremento es muy pequeño.

OTROS PAÍSES.

CANADÁ.

Canadá tiene potencial para aumentar la producción de sus arenas asfálticas, pero la producción está limitada por la ausencia de tuberías para sacar al exterior la producción excedente. Tampoco tiene salida al mar, por lo que la posible producción adicional no llegaría antes de 2025.

https://www.capp.ca/resources/crude-oil-forecast/

El informe proyecta una perspectiva limitada para la producción petrolera canadiense de 2019 a 2035. Aunque la producción aumentará en 1.27 millones de barriles por día (b / d) para 2035 , esa tasa de crecimiento es aproximadamente un 6% menor que el pronóstico de CAPP para 2018.

Se espera que la producción anual total aumente en un promedio de 3% hasta 2021, luego disminuya a una tasa de crecimiento promedio de 1% anual. Se espera que la producción de arenas petrolíferas alcance los 4,25 millones de b / d para 2035 desde los 2,9 millones de b / d en 2018, una disminución de la tasa de crecimiento del 12% con respecto al pronóstico del año pasado.

Canadá tiene la oportunidad de ganar cuota de mercado mundial, reemplazando fuentes de petróleo producidas de manera menos sostenible. Al mismo tiempo, una industria canadiense saludable con acceso a los mercados mundiales garantiza la prosperidad continua y los beneficios económicos en todo el país.

Se han cancelado proyectos importantes de tuberías como Northern Gateway y Energy East, y el proyecto de reemplazo de la línea 3 de Enbridge, el proyecto de expansión Trans Mountain y el proyecto TC Energy Keystone XL continúan enfrentando desafíos.

Como resultado, los productores canadienses se enfrentan a una capacidad insuficiente para llevar petróleo crudo. Esto limita la capacidad de Canadá de servir a los mercados existentes en Canadá y los EE. UU., Y evita que Canadá acceda a los mercados emergentes en el extranjero.

CHINA

De China es complicado obtener previsiones. Primero la producción actual.

Se puede ver que alcanzó el pico en torno a 2015-2016.

Una de las mejores previsiones que he encontrado y además cuadra con su pico, es de ASPO China.

Venezuela. Ni la situación financiera del país permite nuevas inversiones ni el bloqueo americano le deja obtener inversiones procedentes del exterior. Al ser petróleo extrapesado, los proyectos en desarrollo llevan bastante tiempo y no se ve ninguna posibilidad de aumentar la producción antes de 2025, más allá de recuperar algún viejo campo.

Si hay un país donde se podría recuperar la producción es Venezuela. Pero de momento, el gráfico de producción es demoledor, sin visos de cambio.

Noruega. El Mar del Norte es una cuenca madura, con un fuerte decline solo mitigado tras el descubrimiento y puesta en marcha del gigante Sverdrup. Aparte de este campo no se esperan incrementos netos hasta 2025.

Según George Kaplan en su reciente informe sobre Noruega, dice (en peak oil barrel)

http://peakoilbarrel.com/norway-summary/#more-26861

"El pronóstico de producción de NPD para 2019 tiene un pico en 2024 a 321 kSm 3 / d (2022 kbpd), dos años después de que se inicie la fase II de Johan Sverdrup y después de Johan Castberg a 16 kSm 3 / d (100 kbpd) con vencimiento en 2022 y un Se ponen en marcha varias reurbanizaciones. Esto es un 41% por encima de 2019, pero un 37% por debajo del pico global. Esto, por supuesto, dependerá de cómo se recupere la demanda luego de la recesión / depresión de COVID-19, y de cómo los retrasos de este año afecten el momento de los nuevos proyectos greenfield y brownfield y disminuyan en los campos más antiguos."

Según el gobierno noruego.

Kazajistán.

https://rogtecmagazine.com/kazakhstan-plans-to-boost-oil-production-to-100-mln-tonnes-in-2024/

La producción de petróleo crecerá en aproximadamente diez millones de toneladas a partir de 2020

El gobierno de Kazajstán planea aumentar la producción de petróleo de 90 millones de toneladas en 2020 a 100 millones de toneladas en 2024, dijo el martes el ministro de Economía Nacional, Ruslan Dalenov, en la reunión del gabinete.

"La producción de petróleo crecerá de 90 millones de toneladas en 2020 a 100 millones de toneladas en 2024. La producción aumentará debido a la expansión de los campos de Tengiz, Karachaganak y Kashagan y la puesta en servicio de campos en alta mar", dijo Dalenov, presentando las perspectivas de desarrollo socioeconómico del país para 2020-2024.

Kazajstán produjo 90,36 millones de toneladas de petróleo a finales de 2018. El país tiene la intención de producir 89 millones de toneladas de petróleo este año.

Irán e Irak, tienen potencial, pero sus propios problemas. Irán en bloqueo americano y la falta de inversión extranjera limita su crecimiento.

Irak está sufriendo una salida de inversores extranjeros (por la inestabilidad en la zona y la revisión de contratos) y los problemas recurrentes de la falta de agua para sus campos.

https://www.forbes.com/sites/scottcarpenter/2020/01/19/death-of-suleimani-threatens-the-future-of-iraqs-oil-production-growth/#14207b772aec

El resto de países que podrían aumentar la producción está en yacimientos de aguas profundas, como Nigeria y Guyana. Necesitan precios bastante más altos de los actuales para desarrollar sus reservas y en todo caso, no llegarían antes de 2025, a excepción de los desarrollos previstos de Guyana (750.000 b/d).

MÉXICO

Con México quería poner el ejemplo de lo que son las previsiones que suele utilizar la AIE, sobre encontrar nuevos campos y ponerlos en producción.

Por ejemplo, previsiones 2015 sobre el futuro. Se puede ver que para 2020 empezaban a revertir el desplome en la producción y calculaban un buen incremento para 2025.

La realidad hasta 2020 ha sido.

Y las nuevas previsiones del gobierno AMLO son:

Sorprende que la parte verde de exploración, entre a producir tan rápido. Veremos.

CONCLUSIÓN.

El pico del petróleo (Noviembre 2018) nos anticipa una caída en la producción de petróleo, como consecuencia de la falta de inversiones necesarias para suplir las cantidades de petróleo que desaparecen del mercado, siguiendo el decline natural de los campos.

La tendencia a finales de 2019 y principios de 2020, confirmaba la falta de inversión en condiciones normales. El coronavirus ha causado un shock en el consumo de petróleo y el hundimiento de los precios. La consecuencia lógica ha sido una reducción salvaje de las inversiones previstas, que ya eran insuficientes para mantener la producción.

Ahora la acumulación de tantos años con déficit hace imposible suministrar nuevo petróleo al mercado, situación que no hará otra cosa que continuar agravándose en los próximos años.

Solo he comentado hasta ahora la parte correspondiente a la producción, porque la demanda es imposible de calcular mientras no sepamos las derivaciones del coronavirus.

Las previsiones iniciales apuntan hacia una construcción de inventarios de 1.400 millones, que necesitará tiempo suficiente (todo el año 2020 en principio) para volver a los niveles de 2019.

El acuerdo de la OPEP+ (reducción de 9,7 millones de b/d hasta Julio 2020 y 7,7 millones de b/d hasta finales de 2020), drenará las existencias durante todo el año 2020, suponiendo que no hubiera segunda ola en la pandemia.

Los precios del petróleo dependerán de la velocidad de reducción de los inventarios acumulados en exceso y de la posibilidad de una recuperación completa de la demanda. Mientras no exista una cura o una vacuna, la demanda permanecerá débil, por lo que podemos pronosticar, que al menos hasta finales de 2021, la demanda no alcanzará los 100 millones de b/d. Con las incertidumbres actuales, no tiene mucho sentido hacer previsiones sobre la evolución del consumo y por ello mismo, tampoco sobre los precios del petróleo.

Solo tenemos la certeza de que la producción de petróleo caerá con fuerza en el periodo 2022-2025.

Aun hay algo más dramático que podemos extraer de la conclusión anterior. Si la demanda no se recupera es porque seguimos instalados en una terrible crisis a pesar de los esfuerzos de los BC por salir de ella. Todavía peor, si conseguimos salir de la crisis y con ello, la demanda se recupera, la producción no podrá seguir el consumo y los precios del petróleo se dispararán.

La falta de inversiones nos asegura un bajo nivel de reposición en el petróleo convencional por falta de nuevos desarrollos (aunque empezaran a invertir en 2021) y la maduración de las cuencas del shale oil certifica que será imposible sustituir el petróleo que falte por crudo ligero procedente de la pizarra americana.

Las esperanzas puestas en la electrificación de la economía (coche eléctrico, por ejemplo), no llegarán a tiempo de evitar otra crisis por escasez de combustible, antes de 2025.

Las previsiones de ventas de eléctricos en 2025, justo antes de la explosión del virus.

Recordar que cada 10 millones de coches eléctricos se ahorran 200.000 barriles/día de petróleo.

Según la propia AIE en su informe dice, https://www.iea.org/reports/global-ev-outlook-2019

"El stock de vehículos eléctricos proyectado en el Escenario de Nuevas Políticas reduciría la demanda de productos petroleros en 127 millones de toneladas de petróleo equivalente (Mtoe) (alrededor de 2.5 millones de barriles por día [mb / d]) en 2030, mientras que con más vehículos eléctricos en el EV30 @ 30 Escenario: la demanda reducida de petróleo se estima en 4,3 mb / d."

Este es el mejor escenario, el EV30, con 250 millones de coches eléctricos en 2030 y alrededor de 100 millones en 2025, equivalente a un ahorro de 1,7 millones de b/d en el mejor de los casos.

Saludos.