El último gran ciclo alcista comenzó en 1981-1982. Los tipos de interés estaban por las nubes, tras el periodo de estanflación que siguió a las dos crisis consecutivas del petróleo (1973-1980). Las bolsas tras tocar mínimos en 1975, después de la tremenda crisis del petróleo de 1973 (donde los precios del barril pasaron de 3$ a 12$ en unos días), estuvieron unos años en movimiento lateral, hasta que después de 1980, los tipos de interés tocaron techo.

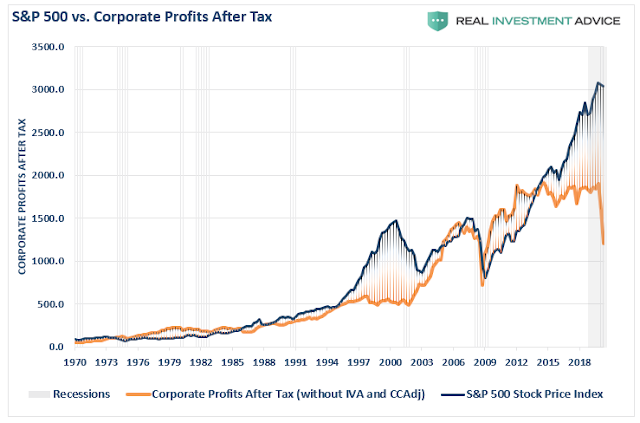

Este es el gráfico.

Como se puede ver, acompañando al descenso de los tipos, las bolsas americanas iniciaron su gran tendencia alcista, que ha durado hasta nuestros días.

La forma de operar de los BC ha estado clara. Descensos en los tipos para recuperar la economía. Cuando se producía un recalentamiento, subían los tipos para frenar la euforia, enfriaban los préstamos y ajustaban la demanda. Las bolsas sufrían un batacazo, nada del otro mundo, pero servía para atemperar los ánimos y evitar la especulación.

Las cosas funcionaron muy bien hasta que llegó 2008, donde después de tantos años de crecimiento, la deuda se había disparado y la productividad era baja, lo que requería cada vez más deuda para conseguir un dólar de crecimiento. El problema de esta acumulación de deuda es que la subida de los tipos cada vez era más pequeña porque si no, los gastos financieros ahogaban el crecimiento.

En 2008, todo se rompió. Hubo que bajar los tipos al cero por ciento y en Europa y Japón, llegar a tipos negativos. Como ya no se podía bajar más, hubo necesidad de recurrir a otra herramienta, la inyección monetaria. Dió inicio la época de las QE´s, Tltro´s y demás emisiones. Las bolsas se recuperaron, pero en Europa hubo que salvar al sistema financiero, incapaz de desprenderse de los muertos en el armario.

La FED intentó volver a la normalidad a partir de 2015-2016, subiendo levemente los tipos, una vez estabilizado el sistema, pero descubrió que el mercado ya no le permitía ni siquiera una pequeña subida de tipos. En 2018, ante fuertes caídas de la bolsa, revirtió las subidas, y comenzó otro descenso de los tipos, mientras en Europa y Japón, nunca consiguieron subir los tipos.

En 2019, con la crisis del mercado de repos, las inyecciones de dinero se multiplicaron y comenzó la compra indiscriminada de todo tipo de activos, incluyendo bonos corporativos. Las emisiones de dinero se multiplicaron, empezando a adoptar una forma exponencial.

La pandemia de 2020, reventó todos los diques de contención y los BC se lanzaron a salvar los mercados, perdón quería decir la economía, inyectando billones de dólares y euros, alcanzando la forma de una curva exponencial, la emisión de dinero.

Las bolsas se recuperaron una vez más y esa es la terrible situación en la que nos encontramos hoy.

Por supuesto existe una tremenda distorsión entre la economía real y los mercados.

La crisis ha colocado los beneficios empresariales en cifras muy bajas mientras los mercados están casi en máximos históricos, pero todo el empeño de los BC se basa en mantener la confianza. Si esta desaparece, la masiva inyección de dinero acabaría en una hiperinflación de libro, cuando las personas no quisieran mantener en su poder, los billetes de banco que tanto les gustan hoy día.

Otro indicador que nos avisa sobre un final muy cercano es la especulación típica de la última parte de la subida. En este caso, las empresas tecnológicas se llevan la palma en arrastrar el mercado hacia nuevos máximos.

La pérdida del miedo a invertir, por la continua defensa que los BC hacen protegiendo a los mercados de las caídas, está empujando los índices hacia máximos, contra los fundamentos de los beneficios que se dirigen a mínimos.

La excusa habitual (eliminar el ruido producido por la pandemia cuando hablamos de la tendencia a largo plazo), ignora el hecho de la sobresaturación de deuda, que ahoga al consumidor e impide el crecimiento natural.

¿Cuánto tiempo podrán seguir los BC manteniendo el paripé?.

Saludos.

PD. Otro apunte importante que no me canso de destacar. Estamos en una situación parecida al año 2000. Entonces todo eran tecnológicas y las materias primas estaban por los suelos. Ahora vivimos una situación parecida pero mucho más intensa. Observen el siguiente gráfico.

Si en el año 2000 había una sobrevaloración de las TMT´s sobre las materias primas, en el año 2020, la proporción es muchísimo mayor. Este gráfico justifica por si solo un rebalanceo de posiciones tecnológicas a materias primas, tras las caídas en bolsa, naturalmente .