No es la primera vez que hablamos de la regla de Taylor en La Vuelta al Gráfico. Hace unos meses comentamos en este post qué era la Taylor Rule y poco después vimos sus implicaciones en las divisas.

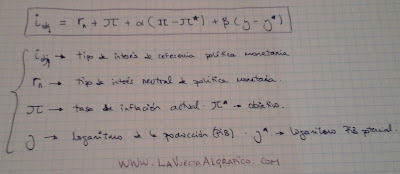

En resumen, por si no te apetece mucho visitar estos links (aunque te lo recomiendo), la Regla de Taylor es un sencillo modelo para averiguar el nivel adecuado de tipo de interés de referencia para una autoridad monetaria.El modelo considera que la tasa de política monetaria es función del tipo de interés de referencia neutral, la inflación, el crecimiento económico y las desviaciones frente a los objetivos de inflación y de crecimiento.

Es decir, una especie de regla sobre la que se podría hacer una "gestión pasiva" sobre la política monetaria de los bancos centrales.

Conocer cómo evoluciona este indicador es fundamental de cara a adelantar qué puede hacer la Fed, porque esta formula explica bastante bien los cambios en los Fed Funds de la época Volcker - Greenspan y parte de Bernanke. Y existe evidencia de que explica bien también los movimientos de otros bancos centrales.

En julio de 2014, se propuso en el Congreso de Estados Unidos que la Fed adoptase la regla de Taylor para decidir su política monetaria. La propuesta señalaba que el nivel de los Fed Funds se ciñese a una fórmula que tuviera en cuenta la desviación de la inflación de los cuatro trimestres anteriores respecto a un objetivo y la desviación del PIB respecto a su potencial.

La propuesta de ley permitía cierta flexibilidad, señalando que la Fed podría desviarse de la regla en casos concretos, justificándolo ante las cámaras. Esto permitiría que la política de tipos de interés fuera, por ejemplo, menos restrictiva en periodos de estanflación (como los años 70) o más flexible en periodos de grandes recesiones (como 2008). A pesar de lo anterior, tener que justificar cada movimiento podría ser entendido como una pérdida de independencia del organismo. Aunque es lo que ya hace la Fed en su comparecencia semestral ante als cámaras (conocida anteriormente como testimonio Humphrey-Hawkins).

Lo cierto es que el apoyo a que la Fed dicte su política monetaria a través de una regla similar a esta, es creciente en los círculos republicanos. Hasta el punto de que el nombre del propio Taylor comienza a barajarse como uno de los miembros que el nuevo gobierno de Estados Unidos propia proponer para el FOMC. Incluso para presidirla cuando acabe el mandato de Yellen.

Las principales ventajas de adoptar una regla así estarían en el notable incremento de la transparencia y credibilidad de la autoridad monetaria estadounidense. Si un banco central sigue reglas conocidas de antemano, generará una menor incertidumbre respecto a sus decisiones de política monetaria, facilitando su transmisión y generando menor volatilidad sobre los mercados financieros.

Con todo, la adopción de una regla similar no está exenta de retos. De hecho, en numerosas ocasiones, Yellen se ha opuesto a la adopción de una gestión pasiva de la política monetaria por parte de la Fed. En concreto, el pasado enero de este mismo año, en un discurso en Stanford, la presidenta de la Fed subrayaba la dificultad de definir y estimar las variables del modelo: ¿Qué medida usar para la inflación: el IPC, el PCE, la inflación core?; ¿qué técnica usar para medir el output gap?, etc.

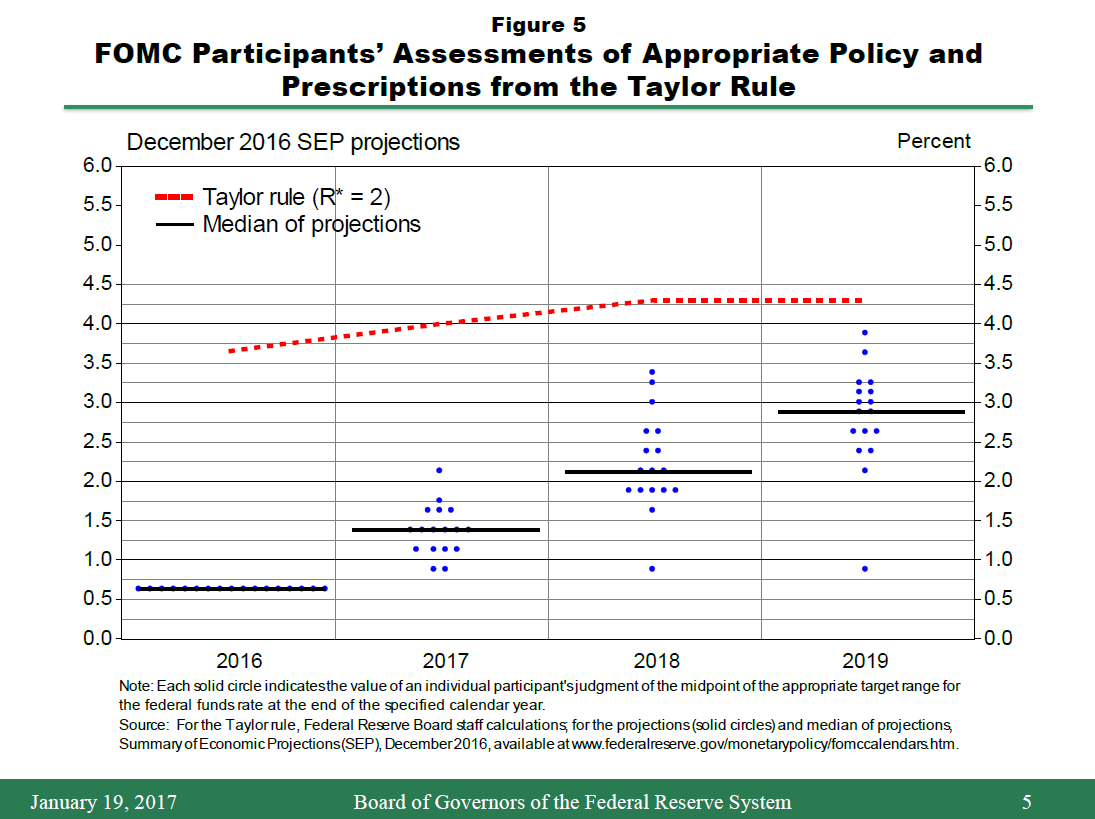

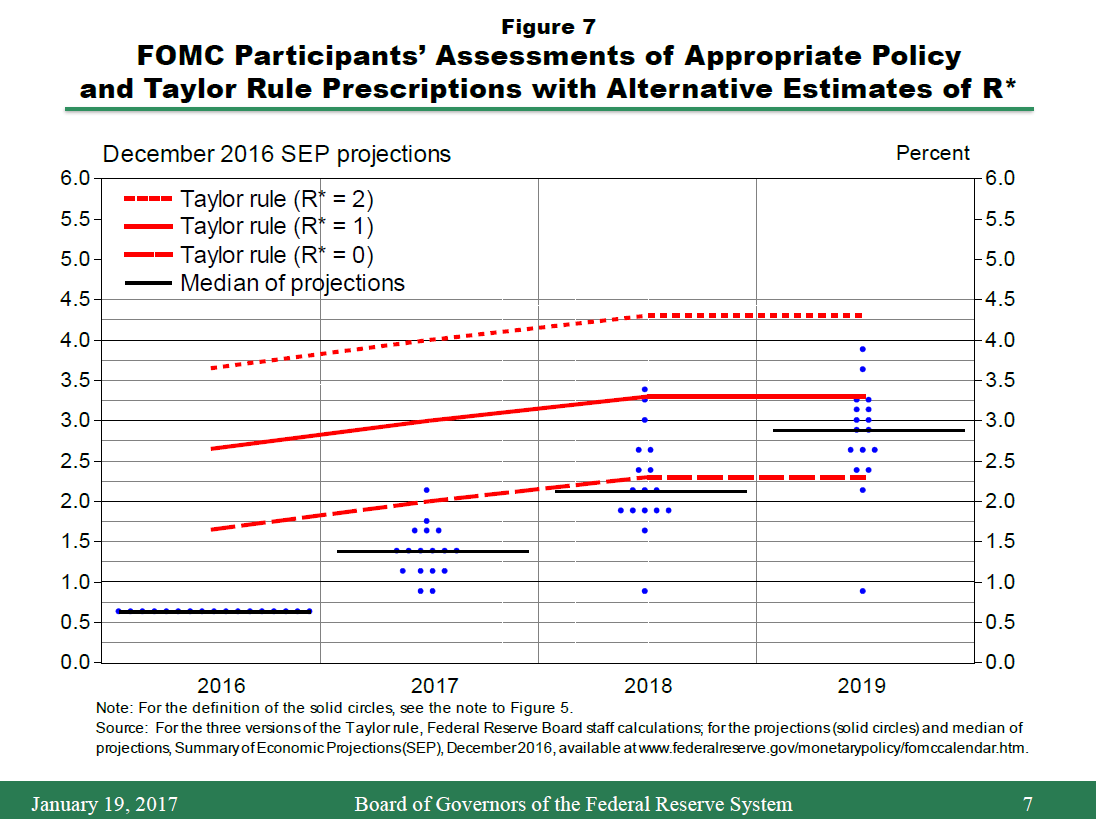

Una de las preguntas que se plantea Yellen es qué nivel asumir como tasa neutral de los Fed Funds en el largo plazo (la r de la fórmula del modelo). Normalmente, se suele señalar que este nivel es del 2%, en base a medias históricas. Pero es cierto que quizá este nivel haya cambiado, y también es cierto que puede hacerlo en el futuro. En concreto, el FOMC opina que tras la recesión de 2008, el nuevo nivel de la tasa neutral de los Fed Funds es del 0%.

Asumir una tasa del 2% implicaría una Fed mucho más agresiva en sus perspectivas de política monetaria más restrictiva.

Y las diferencias con la asunción de una tasa del 1% o del 0% son notables:

Con todo, incluso asumiendo una tasa neutral de los Fed Funds del 0%, la política monetaria seguiría siendo mucho más restrictiva que la realmente empleada por la Fed.

Otra desventaja de emplear este tipo de reglas, de acuerdo a Yellen, es que se perdería la capacidad de sorpresa de los bancos centrales, para bien y para mal, y limitaría las herramientas de política monetaria, así como la posibilidad de una actuación rápida.

Sin contar, claro, que puede haber reglas que se sean mejores que la de Taylor para la adopción de política monetaria. En este sentido, Yellen comenta también la "balanced approach rule" y la "change rule" calibrada, como alternativas a tener también en cuenta.

Es decir, que a Yellen no le gusta hacer gestión pasiva de los tipos de interés, pero sí que coincide en que hay que tener en cuenta las reglas como benchmark, y reducir el tracking error.

¿Es la discusión entre gestión activa/ gestión pasiva, que escuchamos hasta en la sopa, adaptada al mundo de la política monetaria?

Time will say.

Tomás García-Purriños, CAIA

@tomasgarcia_p