Voy a comenzar una serie de artículos en el blog sobre Psicología en el trading. Son el resultado de transcribir mi presentación de Psicología de Mercados y Behavioral Finance en el Curso de Bolsa por Navidad que impartimos el pasado diciembre. Para próximas ediciones, prepararé la clase desde cero, y me parecía interesante desarrollar lo explicado en ese curso de forma escrita.

0. Introducción.

Pero antes de empezar, creo que es necesario advertir que todo lo que sé de psicología de los mercados es porque intento buscar una explicación a los errores que yo mismo cometo. No soy ni psicólogo, ni coacher, ni psicotrader, ni mentor, ni nada de esas cosas modernas que mola mucho el nombre pero no tienen ningún contenido.

Sencillamente, soy incapaz de entender por qué yo, que me considero al menos en la media de inteligencia, me vuelvo idiota cada vez que pongo una orden en el mercado. Me vuelvo loco, nervioso, descuidado. Y es curioso, porque había sido cuidadoso, cuerdo y tranquilo a la hora de realizar el análisis.

Creo que no exagero cuando digo que la psicología es fundamental, y quizá lo más importante a la hora de invertir con éxito en mercados financieros.

Tampoco exagero cunado digo que se ha montado un circo de aprovechados y trileros en torno a este tema, que pretender vender sus recetas milagro, sacadas de libros de Paulo Coelho: “si te de verdad te lo propones y lo deseas con todas tus fuerzas, el universo conspirará para que un hombro cabeza hombro invertido se forme”, “empezarás a ganar dinero cuando te deje de preocupar el dinero”, “el mejor puesto de trabajo es aquél que tú mismo te creas”, bla bla bla.

Sandeces.

Si deseas ser trader con mucha fuerza...https://t.co/WOM3rp9C5B

— Tomás GarcíaPurriños (@TomasGarcia_P) 18 de mayo de 2016

Yo me quiero alejar de estas estupideces y subrayar que no somos perfectos siempre, todo lo contrario. Que la palabrería mola, pero cada segundo de nuestra vida nos enfrentamos a nuestra psicología y que no siempre le ganaremos la batalla. Es más, normalmente perderemos. En las pocas victorias es donde marcaremos la diferencia. Y sólo las conseguiremos a través de la experiencia y de conocer y trabajar nuestras trampas mentales más recurrentes. Pero no será cuestión de deseos, de actitud ni de lemas. Será cuestión de método, práctica y trabajo.

En resumen: todo lo que voy a contar en esta serie de artículos no es desde la perspectiva de un psicólogo, sino desde la de un sufridor, presa de trampas mentales, que sufre y patalea cuando pierde dinero y que se alegra y celebra cuando gana. Que se cree Soros después de una buena racha, pero piensa en abandonarlo todo después de una mala.

1. Homer y Spock (comentado también anteriormente en este post).

En fin, comencemos ya con lo nuestro. ¿Cuál es el resultado de esta operación?:

Lo pongo fácil, ¿verdad? La respuesta es casi instintiva, tendrías que esforzarte para contestar equivocadamente.

Lo podemos complicar un poco:

Esto no es tan fácil, ¿eh? El resultado no viene a la cabeza de primeras. Comienza la tentación de usar una calculadora.

3, 2, 1… ¡Tiempo!

Aún no, ¿verdad? Para resolver a esta pregunta necesitamos pensar lento. En uno de los libros más imprescindibles que existen, para la bolsa y para la vida, llamado “pensar rápido, pensar despacio”, Daniel Kahneman, padre de las finanzas conductuales y del que tanto se ha hablado en este blog, describe dos formas en las que los humanos procesamos la información:

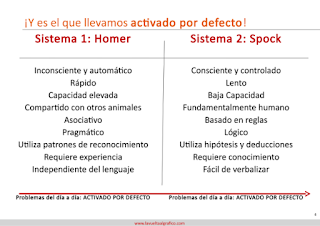

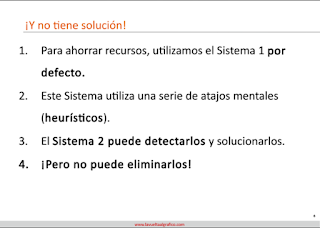

La primera, llamado sistema 1, es rápida, emocional e intuitiva. La segunda forma, o sistema 2, es lenta, racional y requiere de esfuerzo y mayor gasto de energía. El ser humano lleva activado el primer sistema por defecto, porque es suficiente para las tareas del día a día y así ahorramos batería.

Pero el problema es que aunque este sistema 1 es relativamente eficiente, falla muchísimo.

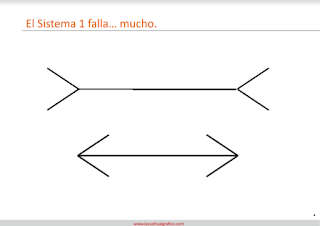

Por ejemplo:

Todos conocemos este truco visual. Si nos preguntan cuál es la línea más corta, nuestro sistema uno asegurará que es la de abajo, aunque la realidad es que ambas son exactamente iguales. Aún así, el sistema 1 nos seguirá diciendo que no lo son y será necesario activar el sistema 2 para llegar a la conclusión de que sí lo son. Pero por mucho que el sistema 2 nos asegure que son iguales, nunca los veremos iguales. Nuestra mente, a través del sistema 1 está empeñada en ver que son diferentes y no podemos hacer nada para evitarlo. Ni actitud, ni deseo, ni nada: nuestra mente conspira contra nosotros.

Pero con experiencia y conocimientos, sabremos que en este caso hay que poner en marcha el sistema 2 para llegar a conclusiones acertadas.

Profundicemos un poco más con un vídeo, que ya comentamos aquí:

En fin, el sistema 1 no es un buen compañero en actividades que necesitan concentración. Pero lamentablemente, es el que va activado por defecto, como hemos comentado antes.

Como me aburre lo de sistema 1 y sistema 2, y ya he insistido en que no soy psicólogo (pero sí un friki como ya sabréis bien por posts como este de bolsa y cómics de superhéroes, o este con el único análisis de Porter jamás realizado a Los Vengadores) prefiero nombrar a los sistema Homer y Spock. Homer Simpson es inconsciente, es rápido, emocional y pragmático. El Señor Spock (¡y no el Doctor Spock! este es un fallo muy común, el doctor en el Enterprise es Leonard McCoy o si acaso Phlox para los seguidores de Star Trek: Enterprise ) es lento, racional, basado en la lógica.

Que Homer esté activado por defecto no tiene solución. Así que llevamos conduciendo de error a error por la vida a Homer. Si nos ponemos técnicos por un momento: nos incita a utilizar atajos mentales o heurísticos. A veces, Spock aparece por allí para dirigir la misión y encontrar soluciones para los errores que comete Homer. No puede evitar que los cometa, pero pueder tratar de solucionarlos o mitigarlos.

Y lo peor está por llegar: cuando nos enfrentamos a actividades con carga aleatoria, como el trading o las inversiones, Homer comete muchos, muchos (pero muchos) errores.

Imagina en el bar de Moe a Homer tomando cervezas con nada menos que el bipolar de Mr. Market…

Pero vayamos por ahora paso a paso, lo dejamos por hoy y retomamos el próximo día.

Hasta entonces.

- La importancia de la Psicología en los mercados financieros (primera parte).

- La importancia de la Psicología en los mercados financieros (segunda parte).

- La importancia de la Psicología en los mercados financieros (tercera parte).

- La importancia de la Psicología en los mercados financieros (cuarta parte).

- La importancia de la Psicología en los mercados financieros (quinta parte).

- La importancia de la Psicología en los mercados financieros (sexta parte).

- La importancia de la Psicología en los mercados financieros (séptima parte).

- La importancia de la Psicología en los mercados financieros (octava parte).

- La importancia de la Psicología en los mercados financieros (novena parte).

- La importancia de la Psicología en los mercados financieros (décima y última parte).

Tomás García-Purriños, CAIA

@tomasgarcia_p