VIDIA presenta cifras sólidas de 2024 (ventas 39.331 M$ y margen bruto 73,5%), pero las guías dejan algo frío al mercado

Bankinter | Resultados mejores de lo esperado y guías 1T25 en general positivas. Únicamente presentan una ligera decepción en la guía de margen bruto. Las acciones cayeron en el mercado fuera de hora -1,5%.

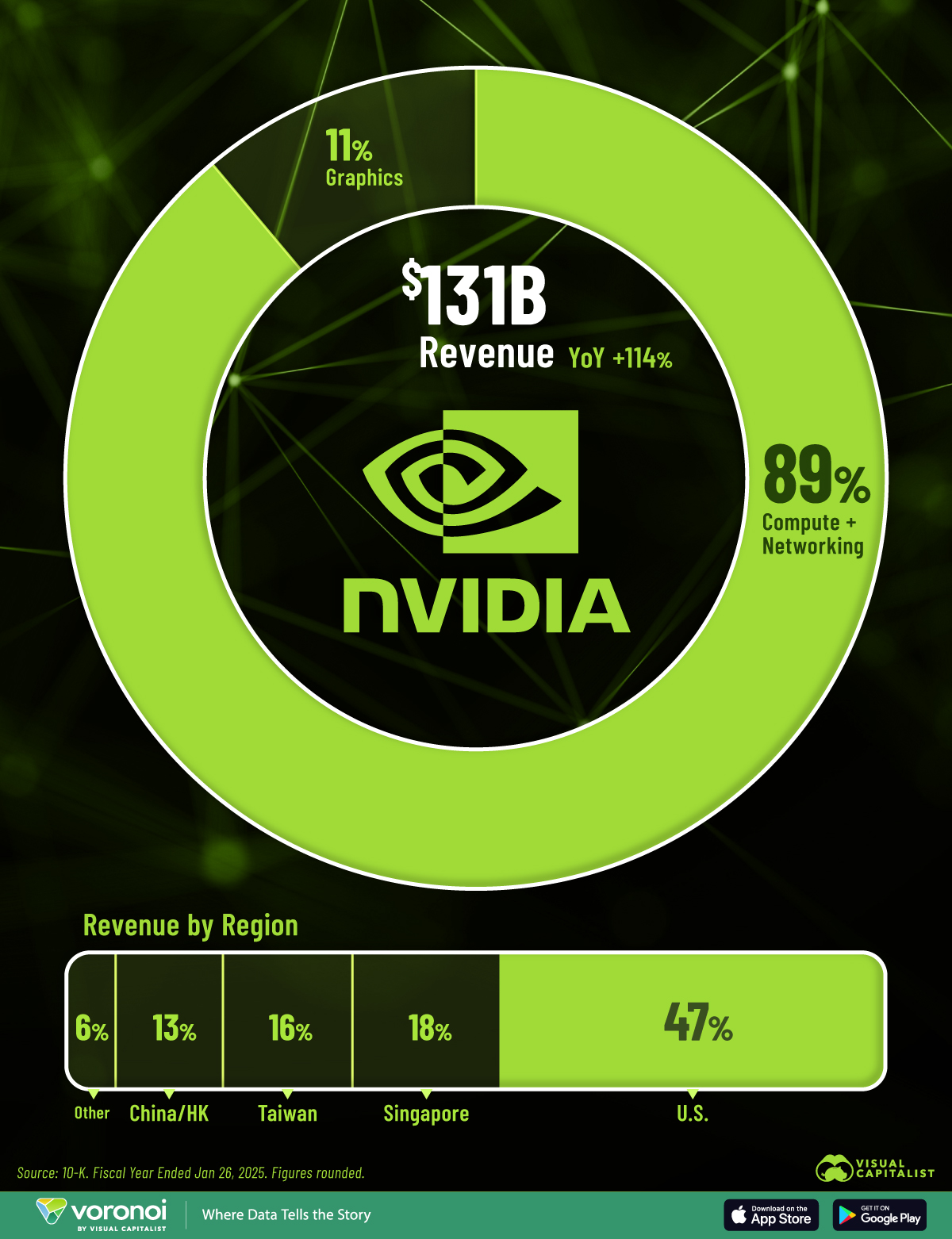

Cifras publicadas frente al consenso de mercado (Bloomberg): Ventas 39.331M$ (+78% a/a) vs 38.245M$ esp., margen bruto 73,5% vs 73,5% esp., BPA 0,89$/acc. (+71%) vs 0,844$/acc. esperado. Las cifras más destacadas fueron las de los Centros de datos (la mayor área del grupo: más del 85% del total de ingresos): 35.600M$ vs 34.057$ esp. (+93% a/a).

Además, las guías para el próximo trimestre son positivas, aunque con una ligera decepción en margen bruto: La compañía anuncia que espera obtener ingresos de 43.500M$ (+/-2%) frente a 42.262$ esperado por el consenso. El guidance de margen bruto estuvo levemente por debajo de lo esperado por el consenso: 71,0% +/- 50pb (vs 72,14% esp.).

Opinión del equipo de análisis de Bankinter:

A pesar de que las cifras de Nvidia fueron muy sólidas, las guías para el próximo trimestre dejaron algo frío al mercado. En la conferencia de analistas el equipo directivo señaló que los menores márgenes brutos se deben al esfuerzo de lanzamiento del nuevo chip Blackwell. En este sentido, el CEO de la compañía (Jensen Huang), señaló que el nuevo chip Blackwell ha supuesto 11.000M$ de los ingresos de centros de datos (aprox. 33% del total) y que esto significa el lanzamiento más exitoso de un nuevo chip en la historia de la compañía. Estos mensajes sirven para disipar las dudas surgidas tras la irrupción de DeepSeek sobre posible menor demanda de chips de alta capacidad de proceso y potenciales menores inversiones en el sector.

Las acciones de Nvidia cayeron en el mercado fuera de hora -1,5% dado que el mercado en Nvidia espera que todas las cifras sean muy positivas, y cualquier pequeña decepción (como la de las guías de margen bruto) hace que se produzca cierto flujo vendedor.

En todo caso, recordar que Nvidia no cotiza a múltiplos exigentes (presenta un PER25 de 30x y PER26 de 25x, con crecimientos de BPA esperados de +50% y +25% respectivamente). Desde nuestro punto de vista, tanto las cifras como las guías y los mensajes del equipo directivo respaldan nuestra visión positiva en el valor de cara al medio plazo y consideramos que en caso de recortes de las acciones hoy tenderá a corregirse en los próximos días/semanas. Nvidia es uno de los valores seleccionados dentro de nuestra cartera temática de semiconductores.

NVIDIA (Cierre: 131,28$; Var. Día: +3,6%; Var. 2025: -2,2%).