UNA PROPUESTA DE VALOR

En base a los criterios de inversión expuestos como objetivos en nuestro blog se propone una inversión sobre TELEFÓNICA S.A.

BREVE DESCRIPCIÓN DEL NEGOCIO OBJETIVO DE INVERSIÓN

( extraído de pág. web de TEF )

Telefónica es una de las mayores compañías de telecomunicaciones del mundo por capitalización bursátil. Su actividad se centra principalmente en los negocios de telefonía fija y móvil, con la banda ancha como la herramienta clave para el desarrollo de ambos negocios. Está presente en 25 países y cuenta con una base de clientes que supera los 260 millones de accesos en todo el mundo. Telefónica tiene una fuerte presencia en España, Europa y Latinoamérica, donde la compañía concentra fundamentalmente su estrategia de crecimiento.

El Grupo ocupa la tercera posición en el sector de telecomunicaciones a nivel mundial por capitalización bursátil, la primera como operador europeo integrado, y también la tercera en el ranking Eurostoxx 50, que agrupa las mayores compañías de la zona Euro (30 de junio de 2009).

Telefónica es una empresa totalmente privada, con más de 1,5 millones de accionistas directos y cotiza en el mercado continuo en las bolsas españolas (Madrid, Barcelona, Bilbao y Valencia) y en las de Londres, Tokio, Nueva York, Lima, Buenos Aires y São Paulo.

La compañía dispone de uno de los perfiles más internacionales del sector al generar más de un 60% de su negocio fuera de su mercado doméstico, y se constituye como el operador de referencia en el mercado de habla hispano-portuguesa.

En España, el Grupo cuenta con más de 80 años de experiencia desde su constitución en 1924, dando servicio a más de 47,0 millones de clientes a cierre de junio de 2009. En Latinoamérica, la compañía presta servicios a más de 160,8 millones de clientes a 30 de junio de 2009, posicionándose como operador líder en Brasil, Argentina, Chile y Perú y contando con operaciones relevantes en Colombia, Ecuador, El Salvador, Guatemala, México, Marruecos, Nicaragua, Panamá, Puerto Rico, Uruguay y Venezuela. En Europa, la compañía tiene presencia, además de en España, en el Reino Unido, Irlanda, Alemania, República Checa y Eslovaquia, dando servicio a más de 47,6 millones de clientes al cierre de junio de 2009.

Principios de actuación de TELEFÓNICA

Quedan expresados en su documento de Principios de Actuación, y afectan a la relación de TEF con sus trabajadores, con sus clientes, sus proveedores y sus accionistas. Respecto de sus accionistas:

· Gestionaremos la Compañía de acuerdo a los estándares más elevados y las mejores prácticas existentes en materia de gobierno corporativo

· Gestionaremos la Compañía con el objetivo de crear valor para nuestros accionistas.

· Nos comprometemos a facilitar toda la información relevante para sus decisiones de inversión de manera inmediata y no discriminatoria

· Control interno y gestión de riesgos

· Mantendremos y conservaremos nuestros activos, haciendo un uso eficiente y adecuado de los mismos, bien sean activos físicos, financieros e intelectuales.

· No toleraremos el uso de material informático que pudieran ocasionar un deterioro de activos de la empresa o de su productividad, ni para la comisión de actividades ilícitas, fraudulentas, ilegales o que pongan en peligro la reputación de la Compañía

EL MOMENTO

Hay ocasiones en que tenemos dudas sobre si es el momento o no de entrar en Bolsa. Los mercados se mueven a golpe de ondas, ondas de las que desconocemos su duración, el tiempo que tardan en formarse, la amplitud de su movimiento, la velocidad de subida o bajada, etc...

Lo cierto, es que parece ser que estamos saliendo de un tramo bajista.

Hasta aquí el análisis técnico nos indica que puede haber despegue, no sabemos ni su duración, ni las correcciones que habrá que soportar, ni la profundidad de las mismas, etc...

Hasta aquí el análisis técnico para lo que nos interesa, para saber que puede acompañarnos en nuestra toma de decisión.

¿ Es buen momento de entrar ?

La acción marcó en Octubre’08 un mínimo de 12,73 €, y a actualmente se encuentra sobre los 19 € ( 49% de subida ). Habrá que estimar los retornos futuros, y en función de la rentabilidad que cada uno espere pues decidir. Lo mejor, para tener un mayor margen de seguridad, sería esperar una fuerte corrección después del rally vivido en los mercados y tener un mejor precio de entrada.

EL ANÁLISIS DE UNA PROPUESTA DE INVERSIÓN : TELEFÓNICA S.A.

CRITERIOS ECONÓMICOS PARA LA SELECCIÓN DE ( TEF ) “TELEFÓNICA S.A.” COMO OBJETIVO DE INVERSIÓN

Siguiendo los consejos de Benjamín Graham, el Grupo TEF cumple 5 de los 9 criterios de selección expresados. Incumple los criterios financieros y los de múltiplo de precio sobre valor contable.

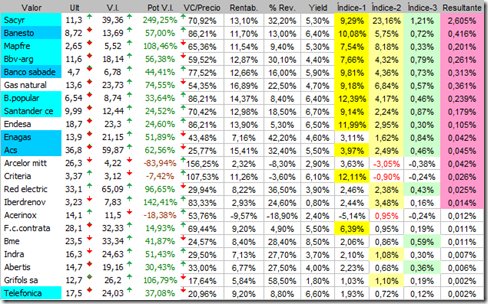

Bajo otros criterios de selección, en base a potencial de revalorización, yeld, … y por agregación ( es el 22º valor del Ibex ):

( * ) Datos de criterios de selección a 03-08-09

En ambos métodos de selección TEF resulta penalizada por el hecho de tener un precio de mercado 4,77 veces su valor contable.

Telefónica ha optado por mantener su Patrimonio Neto en el entorno de 20% de su Total Activo, un fuerte Pay-out que equivale a una rentabilidad del 5%-7% y que catapulta su precio de mercado.

Estar en TEF es estar en unas de las empresas con mayor capacidad de generación de caja del Ibex, y en una de las de mayor rentabilidad por dividendos.

Estar en TEF, para los inversores más prudentes, podría no ser recomendable. Hay otras opciones menos arriesgadas de inversión bajo los criterios de selección expuestos.

BREVE NOTA SOBRE SUS ESTADOS FINANCIEROS

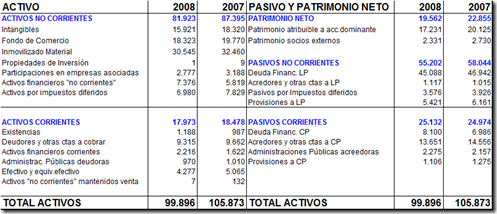

ANÁLISIS DE SU BALANCE 2008:

Lo primero que destaca en este Balance, en su Activo, es la inversión en Intangibles y en Fondo de Comercio. Si estuviésemos analizando su valor de liquidación la primera medida sería ajustar con su patrimonio:

El patrimonio se convertiría en negativo, y sería el resto de su Balance el que respondería a sus Acreedores además de su futuro hipotético Fdo. de Comercio ( el que estaría dispuesto a pagar un potencial comprador en una subasta/liquidación ). Hipótesis que pienso NO ES VEROSÍMIL, pero había que expresarla.

Los Intangibles se vienen amortizando anualmente, no así el Fdo de Comercio, y ambos están sujetos a test de deterioro de valor.

Telefónica declara que no fue necesaria la provisión de cantidad apreciable sobre sus Fdos de Comercio:

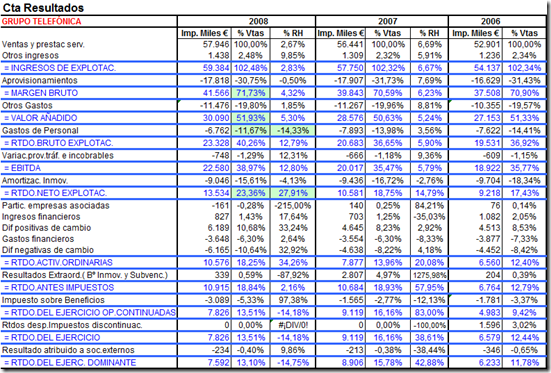

Por el lado del Pasivo, a simple vista, destaca el valor de su Deuda Financiera:

Su importe alcanza el 73,75% de sus Ventas, y evoluciona a la baja desde el 98,57% que representó en 2.006.

Un dato, bueno e importante, es su bajo nivel de Deuda respecto del Ebitda comparados con los apalancamientos de empresas de Capital Riesgo ( 7x -12x en los buenos años ).

Posiblemente, a Telefónica no se le tolere – por la Banca acreedora – que supere las 2x Ebitda, más teniendo en cuenta el bajo nivel de su Patrimonio Neto respecto de su Deuda ( media sector 1,7x Ebitda ).

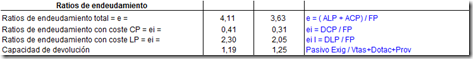

Si analizamos con mayor detalle su Solvencia a Corto Plazo, desde el lado estático de Balance parecería estar en cierta inestabilidad, pero no es tal por su fuerte Generación de Caja ( la veremos posteriormente ). Toda su Deuda Financiera podría amortizarse en 2-3 años.

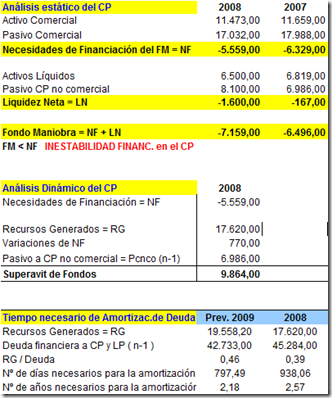

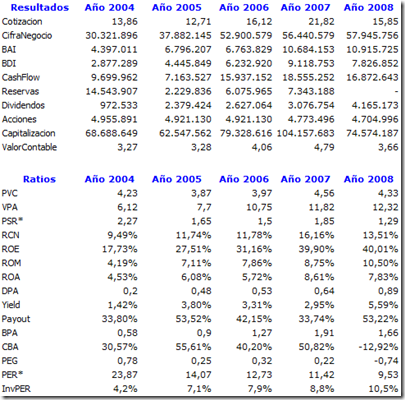

Os adjunto una batería de ratios, teniendo señalados en caja verde los que considero muy positivos y en rojo los negativos:

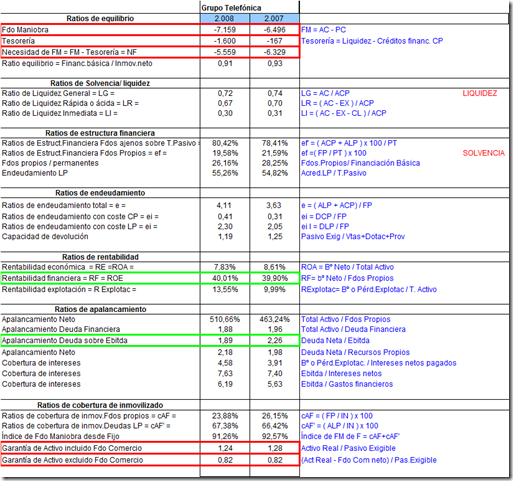

ANÁLISIS DE SU CUENTA DE RESULTADOS 2.008:[1]

Si algo destaca especialmente, además de su importante volumen de ventas, es su Margen Bruto del 71,73% y evolucionando al alza. La última medida de descentralización que ha tomado TEF es trasladar a Munich las compras de todo su Grupo de empresas, lo que volverá a potenciar su Margen.

Los Gastos de Gestión operativos van a la baja, lo que propicia mejoras de Valor Añadido año tras año.

Sus Gastos de Personal – por la descentralización global - está propiciando también descensos de costes. Destaca el fuerte descenso de 2.008 sobre 2007 ( del 13,98% al 11,67% sobre ventas ).

Estos hechos, especialmente, llevan a TEF a ratios de rentabilidad impensables para la mayoría de las empresas cotizadas en el Ibex:

· Ebitda 38,97%

· Resultado Neto de Explotación 23,36%

· Resultado antes de Impuestos 18,84%.

A la vista de estos resultados y su evolución, no se puede expresar menos que una nota de aprecio, de buena gestión.

Los riesgos de estas cuentas se encuentran:

· Las Ventas y un posible brusco descenso. Bueno, lo veo improbable porque las cifras que ya anuncian para el cierre de 2009 ( en crisis ) representan un ligero repunte ( 1%-2%).

· Los Gastos Financieros de la Deuda que irán previsiblemente al alza, pero que no creo que representen más de una imputación de 400-800mill.€ ( si +1% ó +2% ).

· Los Márgenes, por el entorno competitivo o por cambio de condiciones de explotación ( mercados regulados, muy politizados )

· Saneamiento de activos por disminución de Flujos de Caja estimados ( tests de deterioro de valor en Inmov. Inmaterial )

¿Estos resultados serían posibles si TEF no tuviera su origen en mercados regulados, cuasi-monopolísticos?

Otras empresas, con participación aún estatal como Telecom Italia, obtienen en 2008 resultados algo inferiores:

· Ebitda 38%

· DFN / Ebitda = 3x

Al tener Telecom una mayor carga financiera, su fuerza de negocio centrada en el mercado doméstico y la telefonía fija, sus resultados son muy inferiores ( aprox. 8% sobre ventas de 30.000mill.€ ).

La apuesta de TEF por el mercado británico y alemán con O2, es la apuesta adecuada, ya que implica bajar su dependencia de la telefonía fija y aumentar su peso en la telefonía móvil.

Resultados publicados de 1er. Semestre de 2009:

“…Telefónica cerró el primer semestre del año con un beneficio neto de 3.619 millones de euros, lo que supone un 0,7% más que en el mismo periodo del año anterior, por encima de las previsiones del mercado que anticipaba una caída de beneficios.

Telefónica, que confirma los objetivos para todo el año, informa que con datos similares a los del 2008 -quitando las plusvalías generadas por la venta de Airwave y Sogecable en el segundo semestre de 2008- el beneficio habría crecido el 10,7%.

Los ingresos cayeron un 2 por ciento hasta los 27.588 millones de euros (con datos similares sube un 1,4%) y el resultado operativo bruto antes de amortizaciones cayó un 1,7% con 10.939 millones (un 3% de subida con datos homogéneos). El margen de OIBDA sobre ventas se situó en el 39,7, 0,2 puntos más que hace un año.

Los gastos por operaciones se redujeron en un 4,5% por ciento con 17.044 millones de euros.

La deuda financiera neta se situó en 44.055 millones de euros, 1.322 millones más que hace un año, debido a la reducción de deuda en 467 millones de euros y los 1.789 millones más de aumento por variaciones de tipo de cambio y de perímetro.

El beneficio neto básico por acción se sitúa en 0,79 euros, un 3,4 por ciento más que hace un año”. ( Fuente: Infomercados.com )

“En 2009 repartirá 1.15€/acción, lo que supone una rentabilidad sobre dividendo del 6% y se ha comprometido a aumentar progresivamente la retribución al accionista en próximos ejercicios. Para el 2010 la rentabilidad sobre dividendo se eleva al 7.3%, tras anunciar la operadora que pagará 1.40€/acción a cuenta de resultados de 2009, lo que representa un aumento del +21,7%. Telefónica se ha marcado como objetivo incrementar hasta un mínimo de 1,75 euros por acción el dividendo para el ejercicio 2012 y en esa misma fecha espera alcanzar un beneficio neto de 2,10 euros por acción.”

TELEFÓNICA S.A. EN EL ENTORNO EUROPEO

VALORES DE GESTIÓN DE NEGOCIO QUE APOYAN NUESTRA DECISIÓN DE INVERSIÓN

- Volumen de negocio en constante crecimiento, apostando por negocios de mayor valor añadido ( telefonía móvil )

- Diferencial competitivo. Es una de las mayores empresas de telecomunicaciones a nivel mundial.

- Anticipación a los cambios tecnológicos

- Toma estratégica de participaciones en otras Compañías de su sector a nivel mundial con las que puede crear sinergias o estar mejor posicionado en un hipotético desprendimiento de activos o fusión ( Telecom Italia 10%, China Unicom 8%,… )

- Diversificación geográfica de negocio ( España, Europa y Latinoamérica )

- Foco en la creación de valor para sus accionistas

- Mejora contínua del nivel de eficiencia

- Equipo de Gestión

BREVES REFERENCIAS DE SU EVOLUCIÓN ECONÓMICA.

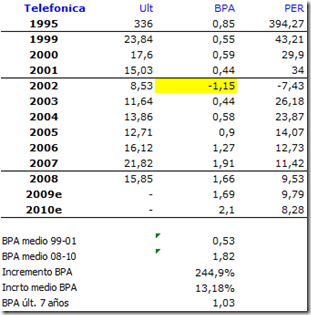

Se observa una fuerte generación histórica de cash flow que tiende a estabilizarse sobre los 18.000mill.€, y unos beneficios de entre los 8.000 a 9.000 mill.€, una rentabilidad más que aceptable tanto en referencia a su activo como a sus recursos propios, un pay-out histórico de entre el 33% al 53% pero que ascenderá en 2009 a casi el 68% , etc...

La capitalización bursátil, a día de hoy, es de 88.500 mill.€

En nuestro modelo, es de importancia vital la seguridad que nos ofrezca la inversión en la consecución de sus cifras de retorno, y de crecimiento del mismo.

Para el ejercicio de 2.009 las previsiones de BDI se aproximan a los 9.000 mill.€, y su reparto de dividendos ascenderá 1,15€/acc.

No voy a abundar en más detalles, sus cuentas del 1er.semestre de 2.009 ya han sido depositadas y se pueden obtener en la Comisión Nac. del Mercado de Valores, en la Bolsa de Madrid, o en su pág. web

ANÁLISIS FINANCIERO DE LA INVERSIÓN

Hipótesis de cálculo:

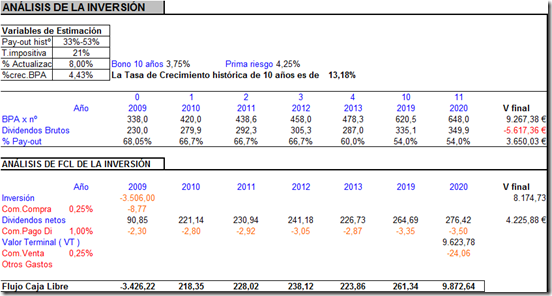

- La inversión que proponemos tiene un horizonte temporal de largo plazo. En el modelo estimaremos un plazo de 10 años.

- La inversión – para mejor visualización – es de 200 acc. y precio de entrada del 03-08-09 ( 17,53€ )

- Tasa de actualización del 8%

- Tasa impositiva media para Dividendos del 21%

- Tasa compuesta de crecimiento de BPA del 4,43% ( frente histórica 13,18% )

- Pay-out medio del 68% para 2009 y en descenso hasta 54% para el año-10.

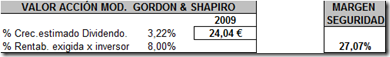

Lo primero que teníamos que hacer, y no habíamos expresado hasta ahora, es calcular el Valor Intrínseco de la Acción de TEF y el Margen de Seguridad, ya que son determinantes para saber si entramos o no.

El V. Intrínseco lo vamos a calcular a través del modelo de Gordon & Shapiro:

En principio podríamos entrar, especialmente desde el precio que marca el modelo como cotización 17,53 ( día 03-08-09 ). También esa cotización nos daba un PER de 10,37 x, lo que implicaba una Tasa de Crecimiento implícita del 0,94% .PIENSO INFRAVALORADA

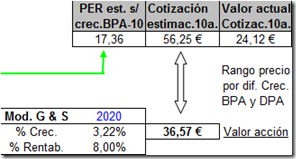

Hemos tomado como Valor Terminal, el que resulta manteniendo la misma Tasa de Crecimiento de BPA inicial, teniendo por el modelo de Gordon & Shapiro una valoración inferior por tener distinta tasa de crecimiento en Dividendo.

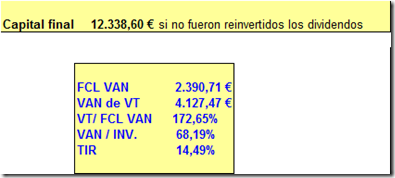

Para este Valor Terminal de G & S ( 36,57€ ) el VAN resultante sería de 1.060,31 €, con TIR 11,40% ( lo probé antes ).

Está claro que este VALOR es totalmente desconocido.

Lo que sí tenemos claro es nuestro Objetivo – si no hay cambios a mejor – de desinversión a 10 años en PER 17,36 y precio de 56,25€… ¿ quién sabe? ( PER 2.003 de 26,18x ), o el mantenimiento de la inversión si se mantienen los retornos a perpetuidad. Allá cada cual.

Parte del diferencial de cotizaciones se justifica por la creencia de que el mercado por cada unidad monetaria no distribuida – va a Patrimonio – el valor de mercado se incrementa en 1,6.

Los Resultados del modelo quedan expresados en:

RESUMEN:

El principal activo de TEF es su Generación de Caja, y así lo deben entender los inversores que decidan invertir en la misma. Para perfiles de riesgo muy prudentes podría no ser una buena opción de inversión a tenor del análisis de su balance, sus garantías y sus ratios de solvencia.

La hipótesis contemplada de inversión es prudente, ya que los ritmos de crecimiento de TEF podrían ser muy superiores y la generación de fondos sería probablemente superior ( así lo expresó hace pocos días en el Día del Inversor para 2.012, no contemplado en el modelo ). Basta nada más pensar en el negocio de países emergentes de Latinoamérica y la aportación de Telefónica en Europa ( las sinergias aumentarán con O2 ) que iniciarán el despegue antes que el negocio doméstico.

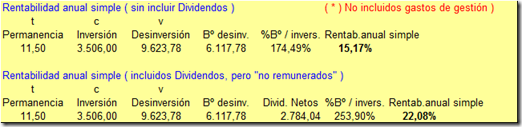

La inversión inicial para los 200 títulos propuestos era de 3.506€.

Si mantenemos la inversión hasta 2.020 podríamos obtener 2.784€ en Dividendos Netos. En el modelo no se han capitalizado, ni reinvertido.

El Capital final, sin actualización financiera, a 2.020 sería de 12.338€ consumando la desinversión propuesta.

El TIR de la Propuesta de Inversión sería del 14,49% si el VT por título es de 56,25€ ( Per 17,36 ), o bien un TIR de 11,40% para un VT de 36,57€ por título

Nota:Lo expresado en este informe es un mero ejercicio, no implica de ningún modo una recomendación de inversión para nada, allá cada cual con sus inversiones.

[1] He adoptado la presentación tradicional de Cta de Resultados – conocer el Ebitda, el Margen, el Valor Añadido, etc… - ya que no veo que añada valor adicional informativo la que TEF expresa a través del OIBDA. El OIBDA incluye Bº o Pérd. de enaj. activos, Subvenciones y Prov. de Traf. y oculta los agregados anteriormente mencionados.

Podéis encontrar el Informe en versión original .pdf en:http://dl.getdropbox.com/u/1052307/AN%C3%81LISIS%20PROPUESTA%20INVERSI%C3%93N%20-%20%20TEF.pdf