El Mercado, al fijar los precios de las empresas cotizadas, no se guía por criterios de pura analítica económica y en su valoración introduce, también, variables cualitativas. Los mercados de valores no se encuentran, precisamente en estos momentos, en un período de euforia donde los inversores pagan altos multiplicadores por adquirir una porción de sus compañías preferidas; sino que nos encontramos en un período de depresión, de crisis generalizada de confianza en el sistema, donde la mayoría de las empresas cotizan con unos bajos multiplicadores. Es en estos mercados bajistas, de bajos multiplicadores, donde hay que descubrir el valor de empresas infravaloradas. Estas empresas infravaloradas suelen tener un largo historial de beneficios, han sido capaces de capear los malos momentos, y aún con la expectativa más negativa en sus resultados tienen un valor que el mercado aún no les reconoce.

La razón nos dice que si en una empresa crecen permanentemente sus Beneficios más que su Cotización, el mercado la está castigando injustamente, la está infravalorando, y tarde o temprano le reconocerá su verdadero valor. El Mercado, con su cotización, ya le tiene asignada una expectativa de tasa de crecimiento de sus beneficios (la tasa implícita de crecimiento debe abarcar un período de 7-10años), así que habrá que analizar esta disparidad de crecimiento de los precios y los beneficios para entrever las posibilidades de potencial que el mercado “no visualizó” aún.

Recordad, siempre después de un mercado bajista viene otro alcista. La profundidad, la intensidad, el tiempo de duración de las ondas son variables desconocidas, de ahí el riesgo, siendo el inversor el que son su margen de seguridad decide el momento de entrar.

Lo que expresaré posteriormente no es una recomendación de compra sobre TEF, sino que sólo pretende dejar constancia de la discrepancia histórica que se produce en el mercado entre la variación de sus precios y la de sus beneficios.

> TELEFÓNICA

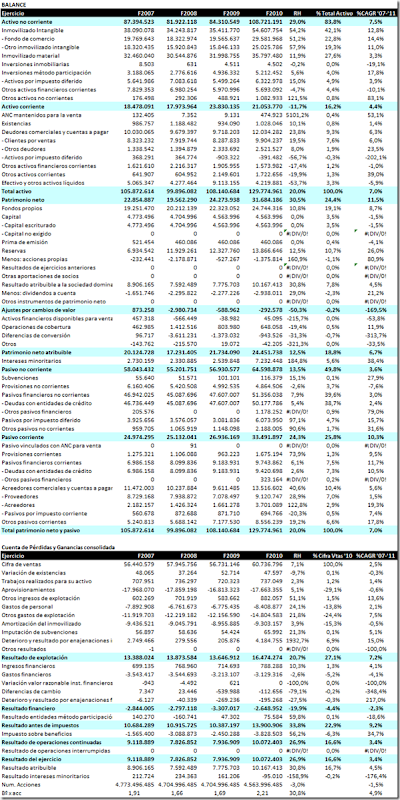

Breve comentario sobre el estado de sus finanzas:

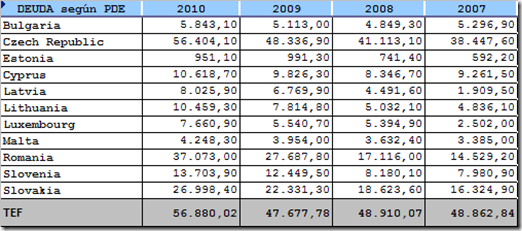

La abultada Deuda de TEF en valores absolutos 56.880 millones de euros a 30-06-2.011 (no tanto en términos relativos, el ratio de endeudamiento de “deuda neta entre OIBDA” es de 2,56x), equiparable o superior a la de algunos países de la Zona EU puede estar lastrando su cotización.

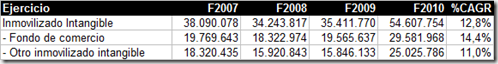

La Deuda, además, adquiere “tintes” de permanencia en el tiempo en valor absoluto, de 48.862 millones de euros en 2007 a 56.880 millones en 2.010. Su tasa anual compuesta de crecimiento de estos últimos 4 años es de %CAGR 5,2%, frente a los crecimientos de su Total Activo del 7% incluyendo en el mismo los crecimientos de su Activo Intangible +12,8% ( dentro del intangible el Fondo de Comercio alcanza los 29.581 millones de euros y CAGR del 14,4%), de sus Ventas del %CAGR del 2,5% y su Beneficio Neto del 3,4%.

¿Va aumentando el valor de TEF para sus propietarios esta política de financiación con deuda? El patrimonio neto total de TEF asciende en 2010 a 31.684 millones de euros, con %CAGR’07-10 del 11,5%, aún insuficiente para financiar la totalidad de su activo intangible (54.607 millones de euros). La capitalización de TEF a 31-12-2010 era de 77.405 millones de euros, con %CAGR ‘07-‘10 del –9,4%, siendo la actual de (08 de octube’11) de 68.209 millones de euros.

¿Os imagináis que, tal y como están los mercados, TEF no pudiese refinanciar Deuda? El

recorte de rating de Standard & Poor's a BBB+ viene a corroborar lo expresado anteriormente, altos pay-outs y dudas sobre la capacidad de reducción de deuda financiera a los ritmos anteriormente previstos. TEF no debería sobrepasar un pay-out del 50%-60%.

Mantener pay-out superiores al 90% de sus beneficios netos en 2.011 y 2.012 no es bueno para la empresa a largo plazo, con la situación actual de los mercados financieros. Mantener contentos a sus inversores con suculentos dividendos, está produciendo una especie de huida hacia adelante, sumando negocios, sumando volumen, sumando deuda,… y no sumando el patrimonio necesario para la gran compañía que es.

La evolución de pay-out de TEF siempre en aumento, alcanzando según previsiones de analistas 94,67% y 98,31% para 2.011 y 2.012 respectivamente, ¿ha propiciado un mayor valor para los accionistas? ¿ha propiciado una mejora de la rentabilidad de la inversión?

![image image]()

Existe la creencia en los mercados de que por cada unidad monetaria no distribuida de los beneficios de una empresa –que va a Patrimonio– el valor de mercado se incrementará en 1,6 ¿es ésta la causa por la que TEF no despega?

“A partir del ejercicio 1998, Telefónica modificó la política de remuneración a sus accionistas, sustituyendo el reparto de dividendos en efectivo por ampliaciones de capital liberadas. Estas operaciones se realizaron con cargo a reservas de libre disposición, reconociendo en ellas el derecho de asignación gratuita a los accionistas, cifrado en una acción nueva por cada cincuenta acciones poseídas.

Con fecha 24 de julio de 2002, Telefónica anunció su compromiso de recuperar el reparto de dividendos como forma directa de retribución al accionista. Así, la Junta General Ordinaria de Accionistas, celebrada el 11 de abril de 2003, aprobó el reparto de un dividendo en efectivo a todas las acciones en circulación de la Compañía de 0,25 euros brutos.

Como complemento al pago de dividendos, la Compañía ha utilizado la adquisición de acciones propias como una herramienta complementaria de remuneración al accionista, de manera selectiva en función del ritmo de generación de caja y del precio de mercado de la acción.

Desde julio de 2002 Telefónica ha mantenido una política de

incremento gradual del dividendo que se ha ido complementando con diversos programas de recompra de acciones propias.”

“

El importe neto de la cifra de negocios (ingresos) del primer semestre del año se sitúa en 30.886 millones de euros, con un avance interanual del 6,3%, impulsado por las mayores ventas de Telefónica Latinoamérica (+18,4% interanual) y de Telefónica Europa (+2,2% interanual). Por regiones, Telefónica Latinoamérica se mantiene como motor de crecimiento y mayor contribuidor a los ingresos consolidados (+2,4 p.p.) que, junto con Telefónica Europa (+0,1 p.p.), compensan la menor contribución de Telefónica España (-1,9 p.p.), poniendo de manifiesto las ventajas de la elevada diversificación de la Compañía.

Como resultado de la evolución de todas las partidas anteriores, en el primer el semestre el beneficio neto consolidado asciende a 3.162 millones de euros (frente a 3.775 millones de euros en enero-junio de 2010) y el beneficio neto básico por acción se sitúa en 0,70 euros. Ambas partidas se encuentran afectadas por la contabilización del ajuste de valor de Telco S.p.A. (505 millones de euros brutos antes de impuestos).”

Pueden obtener mayor detalle de sus estados contables visitando la base de datos de la página web de

http://valorcontable.com/base-datos/ , de donde extraje algunos de los datos financieros expuestos.

Diferencial de crecimiento BPA vs Cotización:

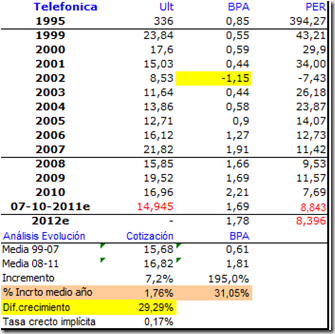

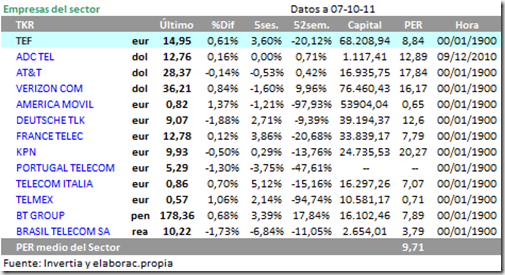

El comportamiento histórico lo hemos dividido en 2 períodos. Uno, corresponde a los años de 1.999 a 2.007 que incluye el período de crisis de las puntocom, y otro al de los años de la crisis actual 2.008 a 2.011. De ambos períodos hemos extraído sus medias anuales de crecimiento, obteniendo un crecimiento de su beneficio medio anual de un 31,05% y un crecimiento de su cotización media anual de un 1,76%. El diferencial de crecimiento medio anual fue del 29,29% o, lo que es lo mismo, su tasa media anual de infraponderación.

Pues bien, el mercado no sólo no le reconoce aún ese diferencial de crecimiento histórico, sino que sólo le estima un potencial de crecimiento del BPA 0,17% carente de sentido, pues la previsión media de analistas de BPA 2.012 ya expresa un 5,33% de crecimiento (del 1,69€/acc. de 2.011 al 1,78€/acc. de 2.012).

El mercado a un precio de cotización de 14,945€, para BPA e-11 de 1,69€/acc. (DPA de 1,60€/ acc.), con PER-e’11 de 8,84

x, le atribuye una tasa de crecimiento implícita del BPA del 0,17%, muy baja si la comparamos con la %CAGR ‘99-‘11 BPA del 9,81%.

[1]

Con estos precios podemos calcular, a través de la fórmula de “Gordon & Shapiro” con los dividendos estimados (BPA e-2011 * pay-out 94,67%) y la tasa de crecimiento expresada

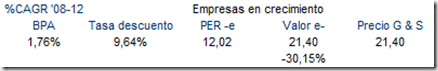

[2], las tasas de descuento o de rentabilidad (coste del dinero + prima de riesgo) que está solicitando el mercado a las acciones de TEF. Esta tasa de rentabilidad es actualmente del 10,90%, media-alta para los históricos del mercado español, pero adecuada para los mercados emergentes donde opera TEF y las primas de riesgo que el mercado exige a la deuda española.

![image image]()

Si tomamos de base la cotización media de 1.999 a 2.007 (15,68€/acc.) y le aplicamos la tasa de crecimiento medio del BPA (31,05%) de las medias de 1.999-2.007 y 2.008-2.011 el precio objetivo al que debería cotizar TEF en 2.011 sería de 46,26€/acc., estando cotizando actualmente con un descuento del 67,7%. Si el mismo análisis lo hacemos en la serie continua de años 1.999 a 2.011, el diferencial que observamos entre la tasa compuesta de crecimiento anual de los beneficios y la de su cotización es del 13,62%. Sin embargo, los PER históricos de 2 dígitos (del ‘99 al 2.007) no son los que actualmente están dispuestos a pagar en el mercado.

![image image]()

Con la tasa compuesta de crecimiento anual de BPA de 9,81% podríamos calcular un PER y un Valor según sus rendimientos históricos '99-11, estando estos en 28,11

x y 47,51€/acc. respectivamente (siempre que consideremos que TEF es una empresa en crecimiento). Estaría cotizando, entonces, con un descuento del 68,54%.

Si sólo nos creemos la tasa de crecimiento de BPA de “2.008 a e-2.012” del 1,76%, obtendríamos un PER 12,02x y valor de 21,40€/acc. De ahí podemos calcular, despejando desde la fórmula de “Gordon & Shapiro”, la tasa media de descuento solicitada por el mercado implícita para este período, según los dividendos estimados (BPA e-2012 * pay-out 94,67%) y la tasa de crecimiento expresada, siendo ésta del 9,64%. Estaría cotizando entonces con un descuento del 30,15%%.

Podríamos pensar que TEF sólo va a mantener un precio próximo a su PER medio histórico, y no va comportarse como las empresas en crecimiento. Con los datos reales disponibles de 1.999 a 2.010 el PER medio sería de 18,10

x y su valor estaría en los 30,5€/acc., estando cotizando con un descuento del 51,04%.

![image image]()

Si tomamos de referencia el PER real de los últimos tres años ( 2008-2010) de 9,6

x tendríamos un valor objetivo de 16,2€/acc., estando cotizando actualmente con un descuento del 7,85% (2,43€/acc.

vs 2,2€/acc.).

![image image]()

Podríamos decir que la crisis actual, el pesimismo reinante, la falta de creencia en el mantenimiento de los dividendos de TEF, el valor absoluto de su deuda y la incertidumbre del mantenimiento de sus tasas de crecimiento de beneficios, hace que el mercado esté valorando con su cotización las acciones de TEF con:

-

un descuento del 51,04% sobre su PER histórico medio ’99-‘10 (14,945€/acc. vs 30,5€/acc.)

-

un descuento del 30,15% sobre precio objetivo de 21,4€/acc. según las tasas de crecimiento de BPA del período 2.008 a 2010 reales y las estimaciones de 2.011 y 2.012.

-

un descuento mayor del 67%, si tenemos en cuenta las tasas de crecimiento de BPA y precio de 1.999-2.011, con precios objetivo 47,5€/acc.-46,26€/acc.

Sin embargo, el mercado hoy sólo es capaz de ver valoraciones para este sector por sus multiplicadores de los últimos tres años, con lo que a los precios de cotización actuales sólo tendría potencial de crecimiento en el corto plazo de un 7,85%.

El PER medio del sector de las telecomunicaciones no alcanza actualmente los dos dígitos de valor, siendo de 9,71x :

¿Es el momento de entrar y esperar 2-3 años a que alcance su precio objetivo de medio plazo de 21,4€/acc.?

¿Podemos entrar sin temor a precios inferiores a 14,95€/acc. para el largo plazo?

Francisco Fernández Reguero

[1] La tasa de crecimiento implícita la calculamos despejando desde PER=8,5+(2*tasa crecimiento*100). Esta fórmula la utilizaba Benjamin Graham para las empresas en crecimiento. Por tanto, el valor de una acción de este tipo de empresas VALOR=PER * BPA [2] Se asume que la tasa de crecimiento implícita es la tasa de crecimiento a perpetuidad “g”

Con la tasa compuesta de crecimiento anual de BPA de 9,81% podríamos calcular un PER y un Valor según sus rendimientos históricos '99-11, estando estos en 28,11x y 47,51€/acc. respectivamente (siempre que consideremos que TEF es una empresa en crecimiento). Estaría cotizando, entonces, con un descuento del 68,54%.

Con la tasa compuesta de crecimiento anual de BPA de 9,81% podríamos calcular un PER y un Valor según sus rendimientos históricos '99-11, estando estos en 28,11x y 47,51€/acc. respectivamente (siempre que consideremos que TEF es una empresa en crecimiento). Estaría cotizando, entonces, con un descuento del 68,54%.