Si después de presentar tu Declaración de la Renta 2024 detectas errores u omisiones que afectan al resultado final, puedes corregirlos mediante una declaración complementaria. Este trámite es necesario cuando el error supone un ingreso menor del que correspondía o una devolución superior a la que realmente te corresponde.

En este artículo te explicamos paso a paso cómo presentar una declaración complementaria en Renta WEB, qué casos requieren este procedimiento y qué debes tener en cuenta antes de modificar tu declaración.

La presentación de la declaración complementaria se debe realizar en aquellos casos en los que el contribuyente haya observado alguna errata en su Declaración de la Renta ya presentada por Renta Web, que suponga un aumento o reducción de ingresos dependientes de esta.

También deberá realizarse si el contribuyente tiene por objeto incluir perceptores que, debiendo haber sido incluidos en otra Declaración de IRPF de un ejercicio anterior, hubieran sido completamente omitidos en la misma. Por tanto, en la declaración complementaria solamente se incluirán las percepciones omitidas que motivan su presentación.

Consigue un ahorro de 400 € de media con TaxDown en la declaración de la renta.

¿Cuándo se debe presentar una declaración complementaria?

Debes presentar una declaración complementaria en los siguientes casos:

- Si cometiste errores u omisiones en la declaración original que provocaron un ingreso inferior o una devolución superior a la que corresponde.

- Si perdiste el derecho a deducciones o reducciones aplicadas previamente. En este caso, la regularización se hará en la declaración del ejercicio actual con los intereses de demora correspondientes.

- Si olvidaste incluir rendimientos del trabajo, como atrasos salariales, que Hacienda considera ingresos adicionales a regularizar mediante declaración complementaria.

- Si omitiste perceptores que debían haber sido incluidos en una declaración conjunta o individual.

De esta manera, la nueva autoliquidación recogerá la totalidad de los datos que deban ser declarados, incorporando, junto a los correctamente reflejados en la autoliquidación originaria, los de nueva inclusión o modificación.

Pasos para presentar una declaración complementaria en Renta WEB

A continuación, te mostramos cómo realizar una declaración complementaria a través del programa Renta Web.

1. Accede al Servicio de tramitación de Renta WEB

Lo primero que debemos hacer es acceder al servicio tramitación de borrador / declaración (Renta WEB) del portal de la Renta de 2024. Para poder entrar, necesitaremos identificarnos con el certificado electrónico, DNIe , Cl@ve , referencia o mediante el acceso a ciudadanos de la UE (eIDAS).

2. Verifica el estado de tu declaración

Antes de modificar tu declaración, revisa su estado en el apartado "Estado de Tramitación". Ahí puede aparecer:

📌 "Su declaración se está tramitando"

📌 "Historia del Expediente" → Grabación de la declaración presentada

📌 "Historia del Expediente" → Grabación de la declaración presentada

Si Hacienda ha detectado diferencias con sus datos fiscales, puede mostrar un mensaje sugiriendo la corrección mediante una declaración complementaria.

3. Selecciona "Modificar declaración"

Una vez que estemos aquí, entonces podemos modificar nuestra Declaración de la Renta de 2024.

En el apartado "Servicios Disponibles", haz clic en "Modificar declaración" y elige "Modificar declaración presentada".

📌 Novedad: Si Hacienda ha detectado discrepancias en tus datos fiscales, puede sugerirte directamente la opción "Complementaria a un clic".

4. Realiza las modificaciones necesarias

En la sección "Apartados de declaración", localiza los datos que necesitas corregir y actualízalos.

Importante: Si el resultado de la declaración cambia, se actualizará el importe a ingresar o a devolver.

Marca la casilla correspondiente para identificar el motivo de la modificación y, en caso de que haya un importe a ingresar, completa los datos de pago.

5. Motivo y presentación de la declaración complementaria

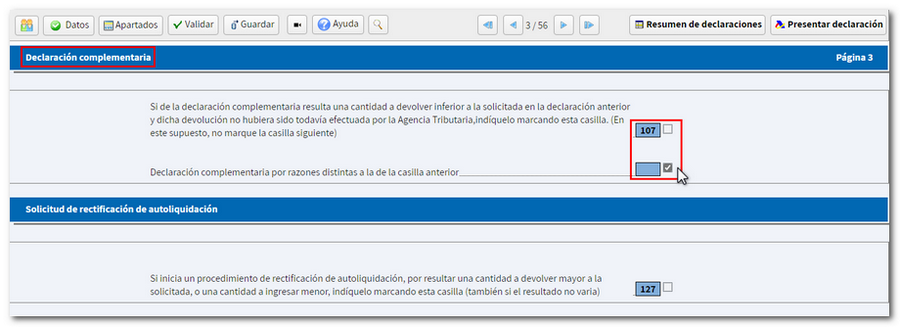

En la página 3 de Renta Web debemos especificar el motivo por el cual realizamos la declaración complementaria. En el supuesto de que de la declaración complementaria resulte una cantidad a devolver inferior a la solicitada en la declaración anterior y dicha devolución no hubiera sido todavía efectuada por la Agencia Tributaria; se seleccionará la casilla 107.

En caso contrario, deberemos señalar la casilla "por razones distintas", y especificar la razón.

En función de la opción seleccionada, puede aparecer una ventana emergente en la que deberás marcar la casilla correspondiente al tipo de declaración complementaria y completar el importe, a ingresar o a devolver, de la anterior declaración presentada.

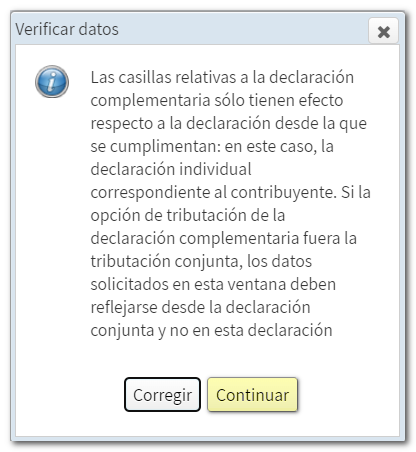

A continuación puede aparecer un aviso para que compruebes la opción de tributación seleccionada.

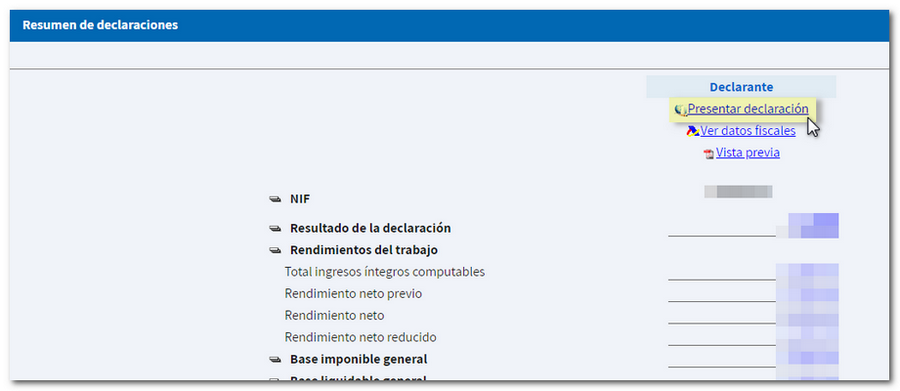

Cuando tu declaración haya sido presentada, podrás ver el mensaje "Su presentación ha sido realizada con éxito" y el código seguro de verificación asignado. Además, se mostrará un PDF que contiene una primera hoja con la información de la presentación (número de entrada de registro, Código Seguro de Verificación, número de justificante, día y hora de presentación y datos del presentador) y en las páginas posteriores, la declaración presentada.

Recuerda que deberás consignar, si procede, la cantidad ingresada en su día o la devolución acordada.

También puedes acceder desde la declaración presentada a estas casillas desde la opción "apartados", tal y como se observa en la imagen. Recuerda que una vez hayas introducido los datos, puedes comprobar el resultado de la declaración desde "Resumen de declaraciones".

El resultado de la declaración complementaria siempre es una cantidad a pagar del rendimiento omitido, ya que se están incluyendo perceptores, o rentas recibidas que generan una cuota tributaria positiva, por lo cual la cuota tributaria será mayor a la retención practicada en los atrasos.

Ciertas cuestiones importantes a tener en cuenta una vez hemos realizado la declaración complementaria:

- Si accedes con referencia tendrás que contactar con su Entidad Bancaria para obtener el NRC justificante del pago.

- Si accedas con certificado electrónico, DNIe o Cl@ve PIN podrás obtener el NRC justificante del pago a través de la pasarela de pago desde la opción disponible en el propio programa al presentar la declaración, o desde la opción "Pago de impuestos" de la Sede Electrónica.

- Otra alternativa sería la obtención de la predeclaración para presentarla en papel donde proceda.

Formas de pago de la declaración complementaria

El ingreso de una declaración complementaria no puede fraccionarse, por lo que deberá pagarse en un solo pago mediante alguna de las siguientes opciones:

- Domiciliación bancaria.

- Pago electrónico: Generando un NRC en la pasarela de pago de la AEAT o a través de tu banca online.

- Pago en ventanilla: Generando un documento de ingreso para pagarlo en una entidad bancaria colaboradora.

- Otras modalidades: Aplazamiento, compensación de deuda o pago mediante transferencia en una entidad no colaboradora.

Si tiene más dudas sobre la Declaración del IRPF puedes consultar el foro de fiscalidad.

Foro de fiscalidad.

Con esta guía paso a paso, podrás corregir tu declaración de forma sencilla y evitar sanciones o problemas fiscales. ¡Asegúrate de revisar toda la información antes de enviarla!

Con esta guía paso a paso, podrás corregir tu declaración de forma sencilla y evitar sanciones o problemas fiscales. ¡Asegúrate de revisar toda la información antes de enviarla!

Preguntas frecuentes sobre la declaración complementaria

¿Cuándo es necesario presentar una declaración complementaria?

Si detectas errores en tu declaración que implican un mayor ingreso a Hacienda o una devolución menor de la solicitada.

¿Cuánto tiempo tarda en procesarse la declaración complementaria?

Depende de la carga de trabajo de la Agencia Tributaria, pero generalmente sigue los mismos plazos de una declaración ordinaria.

¿Se puede modificar una declaración complementaria?

Si ya presentaste una complementaria y detectas otro error, puedes presentar una nueva complementaria siguiendo el mismo proceso.

¿Qué ocurre si la Agencia Tributaria detecta el error antes que yo?

Si la AEAT detecta discrepancias en tu declaración, podría requerirte presentar una declaración complementaria o iniciar un procedimiento de inspección.