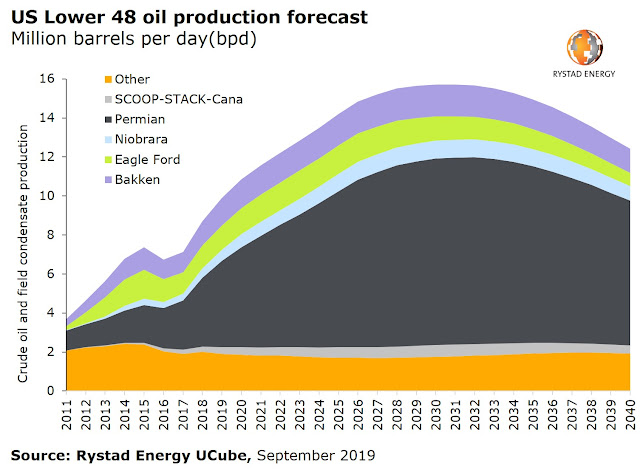

Todavía nos siguen vendiendo que el fracking ha cambiado el control del petróleo y que la OPEP tiene un enemigo de su tamaño. De paso, nos asaltan de vez en cuando con gráficas como esta.

Y la propia AIE en 2018 en el famoso WEO, dijo que el fracking resolvería todos los problemas de producción hasta 2025 y más allá.

Este es un análisis alternativo que se fija en los datos conocidos y no da por hecho previsiones para tranquilizar a la opinión pública.

Antes de explicar la gráfica (del titular) hay que comentar la evolución del fracking.

La extracción de shale oil moderna comienza en 2008 (aunque ya llevaba varios años en pozos aislados en Bakken, sobre todo).

En los primeros años, la tecnología no estaba depurada y la geología de la zona no se conocía con precisión. Los primeros pozos tardaban casi dos meses en terminarse. Más o menos , perforaban entre 1.000 y 3.000 metros de pozo vertical y luego giraban para hacer un recorrido horizontal de 1.000 metros.

En este caso, la mejora de la eficiencia fue durante bastante tiempo, encontrar la forma de economizar tiempo y realizar el pozo en el menor tiempo posible. En aquella época era usual ver en las presentaciones corporativas , gráficas con la reducción de tiempo en la terminación del pozo. El coste de alquilar un rig (plataforma) era caro y si reducían el tiempo, podían hacer más pozos pagando el mismo alquiler.

A medida que la geología iba siendo conocida, la perforación de los pozos se redujo hasta solo quince días. La productividad del pozo todavía era baja (estaba en torno a los 250 barriles/dia de media para todo USA, en el primer mes de producción que es el más alto).

Se comenzó a utilizar más apuntalante, arena y más puntos de fracking al extender la longitud del lateral. Durante algunos años, sobre todo al caer los precios del petróleo en 2014, se redujo el número de plataformas, mientras se hacían más etapas de fracking. La productividad fue aumentando, al principio despacio y luego a mediados de 2016, empezaron a utilizar grandes cantidades de arena y apuntalante, extendiendo los laterales hasta 3.000 metros.

La producción ha seguido aumentando hasta alcanzar casi los 700 b/d de promedio (siempre referido al primer mes). Pero en los últimos meses, la productividad por pozo ha crecido mucho más despacio.

Pruebas con laterales bastante más largos, no han funcionado, por lo que es posible que estemos viendo un límite en la longitud de los laterales.

Por otro lado, todas las zonas no son iguales. hay unas mejores que otras (mayor grosor de la capa de shale oil) y se conocen con el nombre de puntos dulces. A medida que se iban agotando estas zonas, los frackers comenzaron a calibrar cual sería la distancia ideal para maximizar la producción. Si los pozos estaban demasiado distanciados, se perdía terreno para perforar más y si estaban demasiado cerca, aparecía el problema de los pozos padre-hijo, donde la producción de un segundo pozo (hijo), interfería la producción del primer pozo (padre) y la producción total de los dos, era bastante más baja que si hubieran estado por separado.

Como consecuencia de la extensión de los laterales y un uso abundante de los apuntalantes y la arena, la producción de shale oil ha protagonizado una subida espectacular. Pasar de pozos de 250 barriles a 700 b/d, realizando casi los mismo pozos que en 2014, ha permitido un aumento extraordinario de la producción. El problema viene cuando el decline de los pozos también ha crecido notablemente.

Es la Reina Roja, como en Alicia en el Pais de las Maravillas. Se perfora sin parar , pero el decline es tan grande que no se puede parar de perforar, porque si no, la producción cae en picado.

Con el tiempo, hemos oído hablar que la producción se ha vuelto más gaseosa. Es decir, los pozos producen más gas y menos petróleo en proporción.

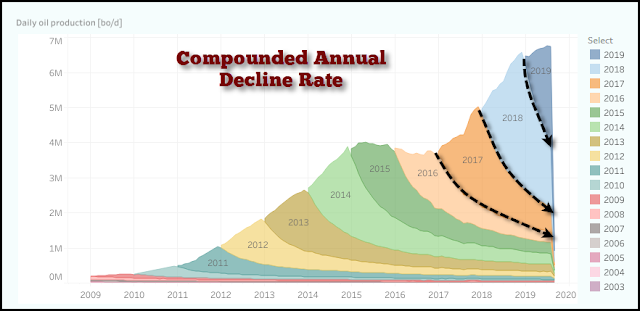

En este informe de Srsrocco, vemos como la velocidad de decline ha aumentado, aunque no explica por qué.

https://srsroccoreport.com/the-u-s-shale-industry-hit-a-brick-wall-in-2019/

Por ejemplo, se puede ver como la velocidad de caída va aumentando.

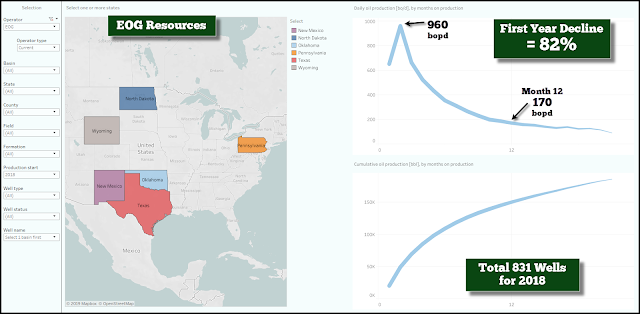

Un tweet del propio autor de SRSrocco, nos avisa que la caída en los pozos de EOG Resources (probablemente el mejor operador de fracking de los EE.UU. ) en 2018, alcanza un 82%. Cifra que por si sola, debería ser una señal importante, sobre la caída en la producción de fracking.

Aquí llegamos al grafico, que es como una sentencia de muerte para el fracking y donde explico por qué la velocidad de decline compuesta, está aumentando.

EL GRÁFICO.

El gráfico al que se refiere el título es este. Pertenece a la serie de gráficos que Enno Peters publica en su página shaleprofile.

https://shaleprofile.com/

Es el ratio gas/oil obtenido de los pozos de fracking americanos.

En el eje de la Y esta la relación Gas/oil en Mcf/bbl que oscila entre 1 y 6.

En el eje de la X está la duración temporal de la extracción de petróleo en meses. Oscila entre cero y 120 meses.

Cada curva de un color distinto representa un año. Van desde el año 2009 al 2019, aunque este último apenas se ve.

Y ahora, ¿qué quiere decir?.

En los primeros años, la presión de los pozos era bastante uniforme durante muchos meses (por ejemplo 2009).

A medida que pasaba el tiempo y se hacían más y más pozos, la presión de las zonas iba disminuyendo.

La base de la extracción de petróleo y gas está en la diferencia de presión entre el interior del pozo y la superficie. A mayor presión, más petróleo sale. Cuando baja la presión, el petróleo sale con menos fuerza y el gas, que es más volátil, empieza a aumentar la proporción.

Viendo la grafica, vemos que al principio, la relación gas/petróleo está en torno a 2, aumentando muy rápidamente en los primeros meses. Es por ello, que la caída en la producción de petróleo es fulminante en el primer año.

En 2010-2014, después de un rápido aumento, el ratio se estabilizaba y la producción tenía un descenso menos abrupto durante años. En 2015, se empezó a incrementar la relación y a partir de 2016, con el incremento de la longitud de los laterales, el crecimiento es vertiginoso desde los 30 meses. En 2017, el crecimiento se vuelve más rápido antes y no tenemos muchos datos de 2018 y 2019, pero parece que según los datos trimestrales, el proceso sigue su curso.

Lo que ha ocurrido es que la presión de las zonas de perforación ha ido disminuyendo con el número de pozos perforados y al tener menos presión, vemos que el ratio gas/oil, ha ido aumentando progresivamente, lo que quiere decir que sale más gas y menos petróleo (no es que los pozos sean peores y contengan menos petróleo , sino que la presión ha descendido). Triplicar la longitud de los laterales ha funcionado para aumentar la productividad del pozo, pero al mismo tiempo, la velocidad de extracción ha contribuido al descenso rápido de la presión en toda la zona. Perforar más pozos no servirá mas que para acelerar la caída de la presión, acortando la vida de los pozos y por lo tanto la propia cantidad final de petróleo recuperado. El aumento de la proporción de gas con el tiempo, explica por qué la cantidad de petróleo extraída, declina cada vez más rápido. Cuanto más gas sale, más disminuye la presión y menos petróleo se extrae, al ser más pesado que el gas.

Como se puede entender, la razón es geológica y no tiene solución. Cuantos más pozos perforen, más gas y menos petróleo se obtendrá. Observar que todavía se puede disimular, porque la presión del primer año, mantiene las cifras de la producción de petróleo, pero estos pozos están diseñados para funcionar 30 años y la cantidad total recuperada que estiman los productores, va a ser muchísimo menor por esta desviación.

Precisamente, el Wall Street Journal ha hecho dos artículos con un año de diferencia, advirtiendo que la cantidad recuperada según las empresas productoras, estaba sobrevalorada entre un 15 y un 20% sobre sus estimaciones. Cantidad que viendo la progresión de los gráficos, va a ir en aumento.

https://www.wsj.com/articles/banks-get-tough-on-shale-loans-as-fracking-forecasts-founder-11577010600

(WSJ, detrás de un muro de pago).

https://oilprice.com/Energy/Energy-General/Is-The-Shale-Boom-Running-On-Fumes.HTML

Del interior del texto de Oilprice.

Como el gas no vale prácticamente nada comparado con el petróleo, se puede aventurar el final del fracking en poco tiempo. Y no por la falta de inversión, sino por la falta de rentabilidad energética (al menos en la cantidad de petróleo extraido).

En resumen, cuando los primeros pioneros empezaron a perforar pozos de fracking, estoy seguro que no mentían en sus estimaciones sobre la producción de un pozo en los próximos 30 años. Lo que no calcularon es que cientos de miles de pozos serían perforados en las mismas zonas y la propia presión de la zona, acabaría cayendo hasta afectar a la producción futura de sus primeros pozos.

Igualmente, en las faraónicas presentaciones de la producción de shale oil, hay que empezar a pensar como afectará la producción de tantos miles de pozos en la presión conjunta del campo. Los pozos de fracking no son como los convencionales, a los que puedes inyectar agua o gas, para mantener la presión del campo, mientras extraes la mayor cantidad posible de petróleo. En el caso del shale oil, solo alrededor del 5% del crudo en el subsuelo es recuperado, precisamente por la rápida caída de la presión.

Saludos.

PD. Evidentemente no digo que el final del fracking sea mañana, pero se aprecia claramente cual es su talón de Aquiles, incluso si no entramos en los aspectos económicos de su negativa rentabilidad (al menos a los actuales precios del oil) .

También tengo curiosidad por ver como Exxon y Chevron, los gigantes americanos, son capaces de rentabilizar sus extraordinarias inversiones en un ambiente que combina, baja demanda de petróleo, mala producción por exceso de gas, precios relativamente baratos para los productores y un sector de refino deprimente por la competencia china (y la baja demanda de petróleo añadida).

Recordar que no deja de ser una hipótesis, pues no tengo datos geológicos de presión, ni su comparativa con los primeros pozos, para evaluar la caída de la presión. Por lo tanto deberá ser verificada por los datos que obtengamos en el futuro.

PD2. Por último un curioso enlace de Bloomberg, donde en una imagen animada nos ofrecen una muestra de lo que sucede tras el fracking en un pozo, con imágenes obtenidas por Deep Imaging, donde se puede ver que la realidad es bastante distinta de lo que pensaban los "expertos". Todavía se desconocen muchas cosas sobre como funciona el fracking.

https://www.bloomberg.com/graphics/2019-how-fracking-works/