Yves Bonzon, CIO de Julius Baer, señala sobre la evolución del mercado en el primer trimestre de 2025 que ha puesto en tela de juicio el apoyo a la excepcionalidad estadounidense. “La rotación desde los mercados de capitales estadounidenses hacia oportunidades de inversión en otros mercados podría apenas haber comenzado”.

Esta semana -explica Bonzon- “hemos seguido con gran interés el discurso del historiador Niall Ferguson en la conferencia de la Alianza para la Ciudadanía Responsable, donde se refirió a la llamada "Ley Ferguson", que recibe su nombre del historiador y filósofo escocés Adam Ferguson, quien, en esencia, observó que, a lo largo de la historia, todas las grandes potencias cayeron en un declive irreversible cuando sus gastos por intereses de la deuda superaron a sus gastos en Defensa. Y EEUU se aproxima a este punto crítico.

“La Ley Ferguson y la seguridad nacional de EEUU”

Niall Ferguson cree que este dilema es el que está detrás de las acciones de la Administración estadounidense. El estudio de Stephen Miran, presidente del Consejo de Asesores Económicos titulado Guía del usuario para la reestructuración del sistema comercial global detalla las políticas que la Casa Blanca está utilizando para lograr un cambio de rumbo. En este contexto, los aranceles son solo un medio para conseguir un fin. Leer el documento también permite comprender mejor la política del dólar estadounidense de la Administración Trump. Inicialmente, a medida que se implementan los aranceles, Washington espera que el impacto inflacionario se mitigue mediante una depreciación inicial de las monedas de los países afectados.

En una segunda etapa, a medida que el gobierno estadounidense implementa otras medidas políticas, como una tasa o un canje obligatorio por bonos del Tesoro estadounidense a muy largo plazo para los países extranjeros que poseen activos de reserva estadounidenses, la consecuencia prevista es realinear el dólar estadounidense a un nivel más bajo, facilitando así la reconstrucción de capacidades industriales estratégicas, en particular el acero y otros productos críticos para la seguridad nacional.

Mientras tanto, la atención se centra en el 2 de abril, fecha en la que deberíamos tener más claridad sobre quién y qué se gravará, y a qué tasa, con los nuevos aranceles de importación.

El mercado se ha mostrado más optimista sobre esta fecha límite en los últimos días, lo que ha permitido un repunte considerable en las acciones estadounidenses, pero conviene advertir sobre la posibilidad de una decepción. A riesgo de parecer un disco rayado, los aranceles son solo un paso crítico en un plan mucho más ambicioso. El artículo de Miran argumenta que imprimir la moneda de reserva mundial se ha convertido en una maldición. Esto es sorprendente, especialmente si se ve desde una perspectiva no estadounidense.

Entre las muchas condiciones que un país debe cumplir para poder imprimir la moneda de reserva mundial se encuentra el mantenimiento de un ejército costoso. La administración Trump parece decidida a que los países que se benefician del paraguas de seguridad estadounidense compartan la carga de los costes. Obligar a otros países, en particular a aquellos con superávits comerciales, a aceptar una revaluación de sus monedas haciendo menos atractiva (es decir, encarecida) la acumulación de sus reservas en bonos del Tesoro estadounidense es uno de los objetivos declarados.

Miran admite que una gran incógnita a este respecto es la función de reacción de los inversores extranjeros que maximizan los beneficios y que, en consecuencia, nadie sabe con certeza cuál será el efecto neto en los rendimientos de los bonos del Tesoro estadounidense.

Un cambio radical de prioridades por parte de la administración Trump 2.0

Para la última edición del CIO Weekly de este trimestre, pensamos que sería interesante compartir algunos de los temas clave que preocupan a los CIO. La evolución del mercado en el primer trimestre de 2025 ha sido, como mínimo, bastante inesperada. A principios de año, destacamos el consenso universal a favor del excepcionalismo estadounidense. El mercado consideraba la supremacía de los activos estadounidenses inexpugnable en el contexto de un futuro de inteligencia artificial (IA) dominado por unos pocos hiperescaladores estadounidenses de tecnologías de la información (TI), es decir, en el contexto de una cómoda estructura de mercado oligopólica estadounidense en este sector emergente de TI.

En enero, enfatizamos que, dado este consenso universal, al menos sabíamos qué no funcionaría en 2025. Desafortunadamente, eso no significaba que supiéramos qué sucedería.

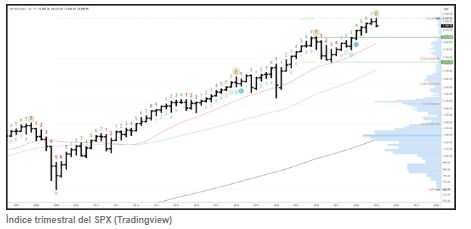

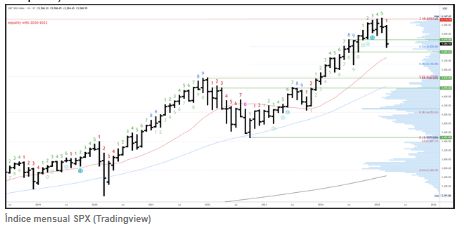

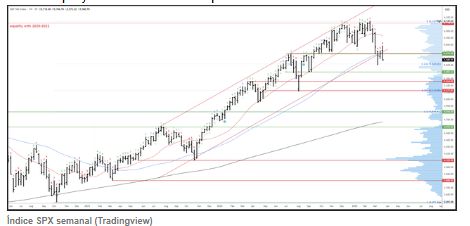

Lo menos que podemos decir es que nadie se aburría observando el mercado. Todos los ingredientes estaban reunidos para desviar dicho consenso. El primer catalizador surgió cuando la startup china DeepSeek presentó al mundo su innovador chatbot de IA. Al mismo tiempo, el recién elegido presidente estadounidense apenas había ocupado su puesto en el Despacho Oval cuando comenzó a lanzar decretos presidenciales a diestro y siniestro, con énfasis en una de sus herramientas políticas favoritas: los aranceles a las importaciones. Al principio, los inversores no estaban muy seguros de su seriedad respecto a su implementación. Hacia finales de febrero, la preocupación se intensificó y el índice S&P 500 inició un rápido descenso, alcanzando brevemente una corrección del 10%. Al rozar brevemente los 5.500 puntos la semana pasada, sugerimos que el índice bursátil de referencia estadounidense necesitaba un repunte a contracorriente. Creemos que estamos en medio de dicho movimiento y seguimos considerando esta caída inicial como el comienzo de una rotación más larga y profunda que nos aleja de los mercados de capitales estadounidenses y nos lleva hacia oportunidades de inversión en otros mercados de capitales globales.

La lectura del documento de Miran también permite comprender mejor la política del dólar estadounidense de la administración actual (26 de marzo de 2025). Inicialmente, a medida que se implementan los aranceles, la administración estadounidense espera que el impacto inflacionario se mitigue mediante una depreciación inicial de las monedas de los países afectados. En una segunda etapa, a medida que la administración estadounidense implementa otras medidas políticas, incluyendo una tasa o un canje obligatorio por bonos del Tesoro estadounidense a muy largo plazo para los países extranjeros que poseen activos de reserva estadounidenses, la consecuencia prevista es realinear el dólar estadounidense a un nivel más bajo, facilitando así la reconstrucción de capacidades industriales estratégicas, en particular el acero y otros productos críticos para la seguridad nacional.

Para ser justos, la hoja de ruta de Miran hace suposiciones muy audaces sobre cómo y en qué orden se reequilibraría eventualmente el comercio mundial. Ya hemos mencionado la "fórmula 3-3-3" del secretario del Tesoro de EE. UU., Scott Bessent, es decir, un déficit presupuestario del 3%, un crecimiento económico del 3% y 3 millones más de barriles de petróleo producidos al día. Reducir el déficit federal de EE. UU. de su tasa actual del 7% del PIB a un 3% más sostenible es, por supuesto, mucho más fácil de decir que de hacer. El problema con la política fiscal es que si se quiere gastar más, no necesariamente se puede hacerlo.

Las partidas de gasto establecidas hasta ahora por el Departamento de Eficiencia Gubernamental (DOGE) de EE. UU., concretamente los gastos discrecionales no relacionados con la defensa, representan solo aproximadamente el 12 % del gasto federal o el 3 % del PIB. En 2019, antes de la pandemia de COVID-19, el gasto federal estadounidense ascendía a 4,4 billones de dólares, mientras que hoy esa cifra supera los 7 billones. Será difícil avanzar sin considerar los recortes presupuestarios que requieren la aprobación del Congreso.

En resumen, incluso si el rumbo es claro y acordado, nadie sabe en qué medida el presidente Trump y su equipo podrán reducir el déficit ni en qué plazo. Las últimas cifras sugieren que los esfuerzos del Sr. Musk para reducir el despilfarro y el gasto público innecesario aún no han surtido efecto, pero, por supuesto, es demasiado pronto para sacar conclusiones, ya que existe un desfase temporal entre las decisiones y los recortes reales, sobre todo porque los recortes de empleos federales tardan unos meses en materializarse una vez que los empleados dejan de recibir sus salarios.

Mientras tanto, todos están centrados en el 2 de abril, fecha en la que deberíamos tener más claridad sobre quién y qué se verá afectado por los aranceles de importación, y a qué ritmo, con los nuevos aranceles.

El mercado se ha vuelto más optimista sobre esta fecha límite en los últimos días, lo que ha permitido un repunte considerable de la renta variable estadounidense, pero debemos advertir sobre la posibilidad de decepción. A riesgo de parecer un disco rayado, los aranceles son solo un paso crucial en un plan mucho más amplio. El artículo de Miran argumenta que imprimir la moneda de reserva mundial se ha convertido en una maldición. Esto es sorprendente, especialmente si se ve desde una perspectiva no estadounidense.

Entre las muchas condiciones que un país debe cumplir para poder imprimir la moneda de reserva mundial se encuentra el mantenimiento de un ejército costoso. La administración Trump parece decidida a que los países que se benefician del paraguas de seguridad estadounidense compartan la carga de los costos. Obligar a otros países, en particular a aquellos con superávits comerciales, a aceptar una revaluación de sus monedas haciendo que el acaparamiento de sus reservas en bonos del Tesoro estadounidense sea menos atractivo (es decir, más caro) es uno de los objetivos declarados. Miran admite que una gran incógnita a este respecto es la función de reacción de los inversores extranjeros que maximizan las ganancias y que, en consecuencia, nadie sabe con certeza cuál será el efecto neto en los rendimientos de los bonos del Tesoro estadounidense.

El viaje europeo ha comenzado, pero el destino final está por verse

El viaje europeo ha comenzado, pero el destino final está por verse. En Europa, como se esperaba, Alemania logró que su paquete fiscal fuera aprobado por ambas cámaras del parlamento. La evidencia anecdótica de otros países europeos no apunta a un aumento significativo del gasto público, ni siquiera en defensa. El tiempo dirá si realmente hemos llegado a un punto de inflexión en el Viejo Continente. Reactivar el crecimiento debería ser una prioridad de seguridad nacional. Como se explica en los informes Draghi y Letta, un mayor crecimiento y aumento de la productividad requieren reformas más profundas y amplias en varias dimensiones, incluyendo la desregulación, un mercado energético común, un mercado común de telecomunicaciones y un mercado financiero unificado. El camino es largo y arduo, y el viaje apenas comienza. Esta es precisamente la razón por la que creemos que los inversores deberían reequilibrar sus carteras, y para aquellos subexpuestos a mercados no estadounidenses, un reequilibrio gradual parece ser la forma prudente de avanzar.

Actualización de nuestra asignación estratégica de activos

Al comenzar el segundo trimestre, hemos actualizado nuestra asignación estratégica de activos en consonancia con nuestra salida de los fideicomisos de inversión inmobiliaria (REIT) asiáticos (excluyendo los japoneses). Las ponderaciones liberadas de la cartera se han reasignado a renta variable nacional para los perfiles de divisas de referencia EUR y GBP, y a renta variable global para los perfiles de divisas USD. La asignación estratégica de activos para las carteras en CHF se mantiene sin cambios, ya que no asignamos activos a REIT asiáticos (excluyendo los japoneses), sino a bienes raíces suizos.

Yves Bonzon, Chief Investment Officer (CIO) de Julius Baer