Este post forma parte de una serie de artículos que iré publicando en referencia a la administración de nuestras finanzas públicas. Tened en cuenta que forman parte de un análisis más amplio, con lo que a veces no llegaréis a comprender el por qué de algunas deducciones hasta el final de su publicación. Gracias por vuestra atención.

INTRODUCCIÓN

I. Una ligera y breve reseña sobre la Contabilidad Pública.

- El balance.

- La cuenta del resultado económico patrimonial

- El estado de cambios en el patrimonio neto.

- El estado flujos de efectivo.

- El estado de liquidación del presupuesto

- La memoria.

En la página web de la Intervención General de la Administración del Estado (IGAE) del Ministerio de Economía y Hacienda se puede acceder a las mismas. La última publicada es la del ejercicio de 2009, remitida al Tribunal de Cuentas mediante acuerdo de Consejo de Ministros el 29 de octubre de 2010. Se puede acceder hasta el seguimiento de la contabilidad mensual de la Administración Central, y de su desviación presupuestaria, resumida por partidas en términos de contabilidad nacional ( recursos y empleos no financieros ). En muchas ocasiones, los balances de las Administraciones Públicas presentan un saldo de patrimonio negativo, no es extraño, pues expresan una acumulación de gasto corriente superior a sus ingresos (pérdidas). Esto en el ámbito de la empresa privada, de persistir en el tiempo, denotaría una situación de quiebra salvo que estuviese financiado por préstamos participativos, que es en definitiva el carácter de la deuda de las AAPP pues no quiebran legalmente . Con estas sencillas definiciones nos vamos a adentrar en un análisis simple (o ligero más bien) de las cuentas públicas, desde los agregados de contabilidad nacional, intentando enlazarla con la contabilidad desde el punto de vista de la empresa.

II. Breve reseña sobre macroeconomía y cómo afecta a los presupuestos de las Administraciones Públicas.

-

PIB o Producto interior bruto. El PIB es el valor monetario de los bienes y servicios finales producidos por una economía en un período determinado. Hay distintas formas de cálculo que no vienen al caso. El PIB corriente o nominal es el valor de la producción agregada sin deflactar, si deflactamos obtenemos el llamado PIB real.

-

Ingreso público o Recursos. Es el valor de los ingresos percibidos por las distintas administraciones del Estado provenientes de la exacción de impuestos y tasas, de las cotizaciones sociales, de la prestación de servicios, de la desinversión de activos, de ingresos provenientes de las empresas públicas,… El 92,5% de los ingresos en 2010 provinieron de la presión fiscal del estado ( impuestos y seguridad social ).

-

Gasto público o Empleos. Es el Gasto realizado por las distintas Administraciones que conforman el Estado en la prestación de sus servicios a la ciudadanía, en las prestaciones sociales, en la inversión para mejoras de calidad de vida y eficiencias productivas, en los intereses pagados por su deuda y en otras “liberalidades”.

- Déficit y Superávit público. Cuando los Ingresos son inferiores a los Gastos, tenemos Déficit. Cuando los Ingresos son superiores a los Gastos, tenemos Superávit.

- Saldo primario. Es la diferencia entre Ingresos y Gastos, pero excluyendo de éstos los Gastos financieros de la Deuda.

A grosso modo, la salud de la economía de un país lo marca el volumen y evolución de su PIB real, ya que los Ingresos aumentan o disminuyen por la exacción de impuestos, y a igualdad de presión fiscal, a mayor PIB mayores ingresos. La economía de un país puede ir bien, y sin embargo sus Cuentas Públicas pueden ir mal por falta de rigor y control del Gasto Público, apareciendo déficits presupuestarios de carácter continuado y al alza a veces.

Lo peor de los dos mundos, es no crecer o permanecer estancados en PIB real y a la vez realizar una gestión nefasta e ineficiente en la administración pública (el empleo de los recursos disponibles).

Traspasado al ámbito de la empresa, podríamos decir que el PIB marca la cifra de negocio del sector de la economía donde se desenvuelve la misma ( por ej. venta minorista, retail), y el volumen de Ingresos marcaría el volumen de ventas de la empresa. De este modo, la gestión de las variables que propician sus Ingresos y los Gastos necesarios para obtenerlos marcarían su rentabilidad y/o buen hacer.

Hemos extraído de la web de Eurostat la información para el análisis de nuestras cuentas públicas, complementando algunos cálculos con la proveniente del Programa de Estabilidad 2011-2014, del INE, el FMI y otros.

"El Programa Estabilidad y el Programa Nacional de Reformas sintetizan la estrategia plurianual del Gobierno en el ámbito de la consolidación y sostenibilidad de las cuentas públicas y de las reformas estructurales, respectivamente. Ambos se presentan a las instituciones comunitarias conjuntamente, habiéndose aprobado su remisión por el Consejo de Ministros de 29 de abril de 2011". Este Programa de Estabilidad vendría a ser el equivalente en la empresa al Plan de Negocio comprometido, frente a sus accionistas y sus acreedores. Como en la empresa, cualquier cambio en las expectativas de negocio afectará directamente al valor de cotización de las acciones en Bolsa y al de su deuda en los Mercados Secundarios. Así que sólo las expectativas de cumplimiento del plan de negocio (programa de estabilidad) son las que rigen el precio de una compañía y las primas de riesgo que se pagan.No hay más fantasmas, sólo la falta de rigor, la ocultación de información, los riesgos no asumidos y no identificados, la mejoría en la evolución de tu competencia respeto de tu empresa,el incumplimiento del presupuesto,etc... son los que crean "alarma" y primas de riesgo al alza. Igual que ocurre con el valor de España y su riesgo país.

Para construir un Plan de Negocio es necesario un análisis de la evolución de las variables externas a la empresa y que la condicionan, como los tipos de interés, evolución de la demanda,nivel de inflación, etc...

De igual modo, la construcción del Plan de Negocio del conjunto de las Administraciones Públicas (AAPP), el Programa de Estabilidad, requiere de este análisis, pero además teniendo en cuenta el poder e influencia que él mismo ejerce sobre algunas de sus variables, por su potencial de influencia sobre el mismo - aprox. un 40%- ( símil en la empresa:su alta cuota de participación en el mercado).

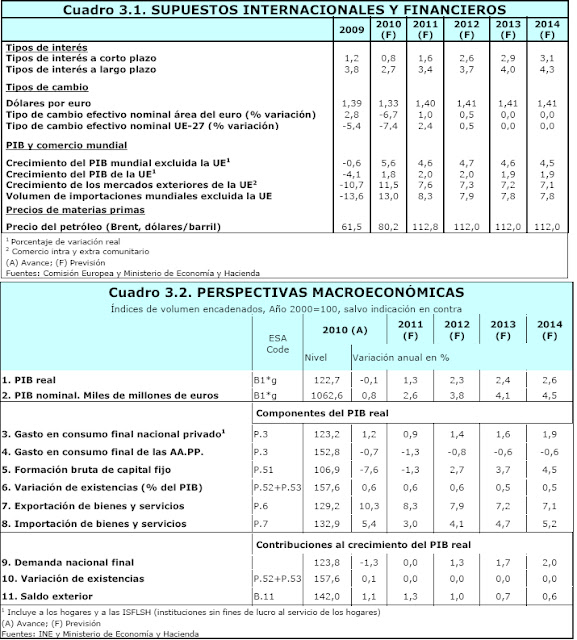

Estas variables vienen expresadas por:

Cualquier alteración de estas variables afectará a los niveles de Ingreso y Gasto previstos, y por ende a la estabilidad presupuestaria comprometida.

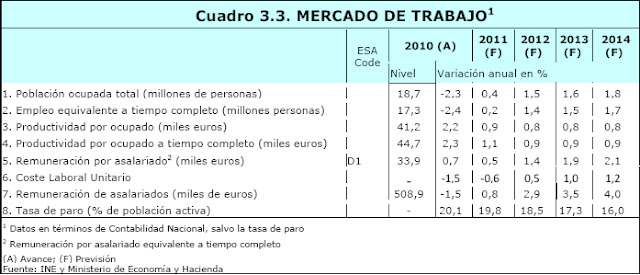

La introducción de estas variables en la matriz macroeconómica debería producir en los mercados de trabajo las siguientes consecuencias:

Cobra especial importancia la activación del mercado de trabajo, la disminución del desempleo, por las implicaciones que tiene en nuestro equilibrio presupuestario, tanto a nivel de gasto por las prestaciones como de los ingresos por la exacción impositiva y reactivación de la demanda interna y consumo que conlleva. No es de recibo, crear trabajo por crear sin ser un trabajo productivo desde las AAPP, ya que las implicaciones sobre el Gasto pueden ser contraproducentes (no otro Plan E). La reactivación del mercado de trabajo vendrá por la puesta en marcha de cambios estructurales, de mejoras de productividad, de mejoras de funcionamiento de su mercado, de los costes de acceso, etc..., y ésta básicamente debe venir de la iniciativa privada.

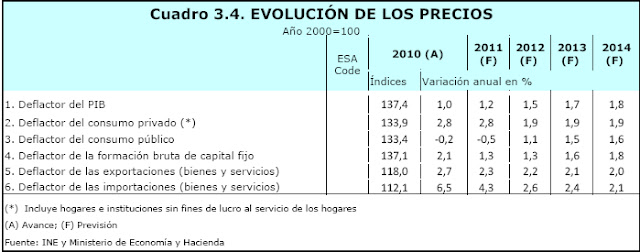

De igual modo, el modelo macroeconómico expresado tendrá consecuencias sobre la evolución de los precios, quedando:

Una vez introducidas estas variables – y otras aún no mencionadas – la Administración y el modelo econométrico nos expresa una estimación sobre la evolución de las cuentas públicas de 2.011 hasta 2.014 en % s/ PIB de:

Cualquier alteración de las variables expresadas afectarán al modelo de negocio presupuestado, y por tanto a las expectativas de equilibrio presupuestario manifestado. Como el "negocio público", su financiación, se construye con un altísimo nivel de apalancamiento la sensibilidad ante los cambios de expectativas es "muy alta" ( a nivel de empresa diríamos que tienen una alta Beta ). A esto se deben los cambios, aumentos de primas de riesgo que afectan a la deuda de los países, y no a Sres. "especuladores", "lobos" que acechan... Si usted, como país o como empresa, gestiona su negocio con niveles adecuados de deuda, los "lobos", las empresas de calificación de riesgo, etc... no tendrán apenas influencia sobre su negocio.

Además, lo "público", el cumplimiento de sus compromisos de estabilidad afectan al resto de negocios del país, afectan a todas las empresas que acuden a los mercados de valores y financieros a financiarse, ya que las primas de riesgo aplicadas a un Estado se traspasan en parte automáticamente a la economía de las empresas, empezando por las entidades financieras y de ahí al resto de la economía (empresas y particulares).

Al igual que cuando analizamos una empresa, en este caso aplicado a la Administración Pública, hemos ido desgranando sus resultados, sus cierres presupuestarios, sus ingresos y gastos no financieros que nos llevan a conocer su situación final de caja y las implicaciones sobre su financiación.[1]

El análisis de la generación de sus recursos y de sus empleos respecto de los ingresos, visto desde distintos ángulos, de forma consolidada sobre el total de la Administración, a nivel consolidado de cada área de Administración (autonómica, local, seguridad social y estatal), y por último respecto de la ejecución presupuestaria de las tres últimas legislaturas nos da una visión panorámica de los valores y de las ineficiencias de la gestión de sus gestores. No hemos entrado en un análisis político, ni ideológico, sólo hemos ido desgranando las partidas presupuestarias y viendo su evolución en el tiempo.

Analizar flujos de caja, analizar su capacidad de inversión, su capacidad de afrontar los servicios de la deuda, nos ha adentrado en el conocimiento puramente económico del valor de su gestión, abriendo un análisis hasta ahora inédito como el del Enterprise Value (EV) de una Administración Pública. Conocer el valor de una administración es conocer en muchos casos su capacidad futura de pago, más que alcanzar una aproximación a su valor patrimonial. No hemos avanzado más, sólo hemos expresado una medida de solvencia que habría que seguir investigando, con otros países, en otros tiempos, y ver si como medida es válida para adelantar movimientos de los mercados financieros. De cualquier modo, no podemos olvidar que una cosa es el valor intrínseco de un activo y otra distinta su valor de mercado, aunque en el largo plazo tiendan a converger.

Una vez desbrozados los recursos y empleos de nuestra Administración Pública, su evolución histórica y su previsión futura, y las consecuencias de sus acciones sobre su solvencia hemos expuesto algunas medidas que deberían ser activadas a corto plazo – igual que haríamos si se tratase de una empresa o grupo de empresas – como recomendaciones de mejora. Hasta aquí hemos llegado, estando abierto a cualquier crítica o comentario que el lector exprese, y siempre con el ánimo de mejorar y avanzar en el análisis de lo expuesto. Muchas gracias.

LAS FINANZAS PÚBLICAS EN ESPAÑA

Resultado Consolidado para el período 2.005-2.010 de las Administraciones Públicas

Siguiendo con nuestra operativa empresarial, vamos a comparar los agregados de Ingreso y Gasto respecto del Total de Ingresos, lo que equivaldría en un Grupo de empresas a la expresión de % sobre su cifra de negocio consolidada o volumen de ventas.

Como se observa en el cuadro adjunto, los Ingresos provienen en su mayor parte de los Impuestos (53,9% en 2009 vs 55,6% en 2010) y las Cotizaciones Sociales ( 38,4% en 2009 vs 36,9% en 2010). El resto de Ingresos representan menos del 8% ( 7,7% en 2009 vs 7,5% en 2010).

Las mejoras en la recaudación de impuestos en 2010 provienen de la elevación de las tipos impositivos de hidrocarburos, tabacos, rentas de capital, Iva y supresión de los 400€ en el IRPF que se fueron produciendo en el transcurso de los años de 2009 y otros durante 2010.

Si analizamos la evolución de los Impuestos recaudados durante el período 2005-2010 observaremos que ha disminuido ligeramente (de 214.385 millones de € en 2.005 a 211.109 millones de € en 2.010), su tasa de crecimiento compuesta acumulada anual fue CAGR de -0,3%.

Por el lado de los Gastos, destacan por su participación % el Consumo Público (59,5% en 2009 vs 56,4% en 2010) y las Prestaciones Sociales (41,8% en 2009 vs 42,5% en 2010). Sólo en estas dos partidas tenemos comprometido en 2010 el 98,9% de nuestros Ingresos.

Dentro de Consumo Público destacan por su relevancia la Remuneración de sus Asalariados y el Consumo Intermedio, siendo ambas partidas las que básicamente podemos considerar como "Gastos de Funcionamiento" para el ejercicio de la actividad (50,9% en 2009 vs 48,0% en 2010). Respecto de la Remuneración de Asalariados ya publicamos un post dedicado al mismo, donde se analizaba la productividad, la evolución histórica y los compromisos de ajuste asumidos según en el Programa de Estabilidad 2011-2014.

El Saldo Primario - equivalente en la empresa al FCL - fue positivo hasta 2.007, suficiente para atender el pago de intereses de la Deuda y algo de su amortización. A partir de 2.008 se vuelve negativo, con lo que hubo que aumentar el endeudamiento para pagar los intereses de la deuda más el déficit primario.

¿Prestaría usted dinero a una empresa que desde 2.008 es incapaz de generar suficientes ingresos para atender al menos sus gastos financieros, y que espera no podrá atenderlos sin aumentar su endeudamiento hasta 2.014?

¿Prestaría usted dinero a una empresa en la que tiene claro que al vencimiento “peloteará” de nuevo su préstamo, bien a usted mismo o a otros inversores por falta de generación de recursos?

... seguirá ... nuevos post