La Deuda Pública PDE de la Zona EU-17 en 2011 era de 8,2 billones de euros (87,27% s/PIB y 1,92x los Ingresos). Los expertos dicen que la Deuda se vuelve insostenible cuando supera el 60% del PIB. Afrontemos como europeos su pago, mutualicemos el exceso de insostenibilidad, busquemos medios para atender los servicios de la Deuda. Bajarán las tensiones en los mercados y el crecimiento renacerá.

Un poco de historia económica.

En la prehistoria no existían las monedas. El comercio se realizaba en base al trueque, se intercambiaban animales por fruta, o animales por labranza. Se intercambiaban bienes y servicios por otros bienes o servicios. Algunos bienes eran voluminosos y difíciles de transportar por lo que el trueque planteaba algunos problemas "logísticos". Entonces, se dieron cuenta de que había materiales escasos y fáciles de transportar, de modo que se constituyeron en una especie de monedas de intercambio. Entre ellas destacaron los minerales como el oro o la plata, además de fáciles de transportar y almacenar, también se fraccionaban con facilidad. Nacía la moneda para comerciar, y los precios se empezaron a establecer en fracciones de plata u oro.

La riqueza se generaba por la acumulación de estos bienes. Inicialmente, era más rico quien más sal tenía acumulada, o más camellos poseía para el trueque. Posteriormente, el más rico era el que más monedas de oro y plata tenía acumuladas, tenía mayor poder para comerciar.

Los gobiernos, los nobles de la época, recaudaban sus impuestos en oro y plata en bruto. Luego, se dieron cuenta que podían fraccionar estos minerales y empezaron a acuñar moneda. De esta forma, los gobiernos podían pagar a sus tropas de soldados que guerreaban por doquier, y también pagar los bienes y servicios que necesitan para gobernar. Otra forma de acumular riqueza por los gobiernos era asaltar a sus vecinos y robarles sus pertenencias de oro, plata, cobre,... piedras preciosas,... Los romanos destacaron en este papel de creación de moneda y la extendieron por todos sus dominios.

Recordar que acumulación de riqueza fue también la conquista de América, el descubrimiento de América, y la "exportación" que conllevó de oro hacia España, además de otros bienes. También pretendía la acumulación de riqueza, el saqueo de los barcos españoles por parte de los piratas ingleses financiados por sus monarcas.

Acumulación de riqueza por los gobiernos también fue el cambio de las monedas y lingotes de oro en poder de los ciudadanos a los que se les entregaba papel moneda. Aquí los norteamericanos fueron los pioneros y los más hábiles. Desde 1933 el gobierno norteamericano forzó el cambio de oro por papel moneda, con convertibilidad en oro en los Bancos de la Reserva Federal si alguien lo deseaba, hasta que en 1945 dejó de ofrecer la convertibilidad. Se había propiciado el cambio (rapiña más bien) y el gobierno se había apoderado de la riqueza de los ciudadanos, aunque éstos tampoco la habían perdido al poder comerciar con este papel moneda.

Con este oro en su poder los gobiernos podían comerciar entre ellos, y sus ciudadanos también. Había convertibilidad por oro para papel moneda si querías comerciar con el exterior. Pero el desequilibrio de intercambio de bienes y servicios existente entre unos países y otros propició que algunos "perdiesen" todas sus reservas de oro. Finalizada la 2ª Guerra Mundial y con la reconstrucción, había países muy manufactureros (EE.UU) que exportaban y otros que importaban y estaban en precario. Como querían seguir comerciando y no disponían del metal precioso, se plantearon el abandono del patrón oro y que fuera el mercado el que marcase el valor de su moneda. A partir de aquí, los bancos centrales empezaron a imprimir papel moneda a petición de sus gobiernos. A mayor impresión de papel moneda, menor valor de intercambio. Así que unas monedas se devaluaban respecto de otras que se revaluaban.

A medida que un país imprimía más papel moneda para financiar sus gastos, para pagar los servicios y productos que adquiría, inyectaba riqueza a sus ciudadanos, lo que potenciaba la demanda de productos sobre la oferta. Esto producía una elevación de los precios de los productos, producía inflación.

De esta forma pasamos de acumular riqueza con la sal, los camellos,... a la plata, el oro y al papel moneda. Acumular oro sólo era posible extrayéndolo de las minas, robándoselo a los países vecinos o desposeyendo a sus ciudadanos. Pronto se dieron cuenta los gobiernos que crear riqueza era más fácil poniendo en marcha la imprenta de su banco central.

Abandonado el patrón oro por todos los países, sin respaldo de activo que para endeudarse, los países iniciaron... una huida hacia adelante para seguir gastando por encima de sus capacidades recaudatorias. Conocidos los efectos que producía una inflación desbocada en la ciudadanía, la pobreza hacia dónde los llevaba, empezaron a proliferar las emisiones de Deuda... aunque emisiones de Deuda ya existían desde hace bastantes años ¿quién financió el descubrimiento de América por Colón? ¿Y las guerras...? Y ya éstas sin respaldo de activo, con la esperanza de "rapiñar" las riquezas de los países conquistados.

Dejamos incompleto este breve relato histórico y vamos a situarnos en la situación de Deuda según PDE de la Zona Euro-17 (sólo los países con moneda euro) al cierre de ejercicio de 2011.¹ Intentaremos analizar dónde se encuentra hoy la riqueza.

El saldo de Deuda PDE de EU-17 alcanzaba la cifra de 8,2 billones de euros, el 87,27% de su PIB, y 1,92x el valor de sus Ingresos No Financieros. ¿Se puede pagar tamaña Deuda?

La Deuda surge de los Déficit sucesivos que vienen acumulando año tras año estos países. Desde 1995 a 2011 todos los años finalizaron el ejercicio con Déficit No Financiero en el conjunto de sus Administraciones. Los Gastos fueron superiores a los Ingresos en 4 billones de euros, un 6,86% de los Ingresos. O lo que es equivalente, su Presupuesto de Gastos necesitó financiación externa del 6,42%. Desde 1995 a 2011 no todo fue crisis que para algunos lectores podría justificar un mayor Gasto y la asunción de mayor Deuda.

Si analizamos su Saldo Primario que excluye los intereses de la deuda del Saldo No Financiero (equivalente al flujo de caja libre en las empresas) vemos que el agregado de éste, de 1995 a 2011, fue positivo en 558.870 millones de euros (+0,96% s/Ingresos), insuficiente para el pago de intereses de 4,5 billones de euros (7,81% sobre Ingresos). En los últimos cuatro años la Zona EU-17 acumuló un déficit primario de 436.376 millones de euros (-2,12% s/Ingresos), aunque con un coste financiero inferior respecto a sus ingresos (6,55%).

Algunos economistas piensan que aumentar el Gasto Público en épocas de crisis aunque conlleve Déficit, y a aumentar la Deuda Pública por tanto, produce un efecto multiplicador en el PIB. Como hicimos en el post "Aumentar Deuda no asegura crecimiento sostenible a largo plazo", analicemos los resultados obtenidos en la Zona EU-17:

De 1995 a 2011, los Gastos No Financieros fueron superiores a los Ingresos en 428.504 millones de euros (8,39% sobre Ingresos), siendo provocados entre 2007 y 2011 unos 344.380 (17,53% sobre Ingresos).

El Saldo Primario fue positivo hasta 2007, y es el impacto de los últimos cuatro años el que lo vuelve de signo muy negativo. Lo primero que tiene que corregir nuestra Administración es la vuelta a signo positivo del Saldo Primario.

Los que venimos del mundo de la empresa cuando nos hablan de deuda, siempre se nos viene a la cabeza cuál es el activo que la respalda, qué patrimonio tiene, cuál es su coeficiente de apalancamiento, cuál su generación de caja excedentaria,... Mucho me temo que a la vista de los balances de las Administraciones Públicas podríamos llevarnos una desagradable sorpresa, pues tendríamos un balance donde su patrimonio neto es negativo, y no por un hecho puntual en un año, sino desde hace años. El shock que recibiríamos podría ser más fuerte aún, casi traumático, si revisáramos su Flujo Neto de las Actividades de Gestión o su Cuenta de Resultado Económico Patrimonial. Os dejo un ejemplo del Balance de nuestra Administración General del Estado de 2011 para que os situéis:

Dejamos incompleto este breve relato histórico y vamos a situarnos en la situación de Deuda según PDE de la Zona Euro-17 (sólo los países con moneda euro) al cierre de ejercicio de 2011.¹ Intentaremos analizar dónde se encuentra hoy la riqueza.

El saldo de Deuda PDE de EU-17 alcanzaba la cifra de 8,2 billones de euros, el 87,27% de su PIB, y 1,92x el valor de sus Ingresos No Financieros. ¿Se puede pagar tamaña Deuda?

|

| Pulse para ampliar |

Si analizamos su Saldo Primario que excluye los intereses de la deuda del Saldo No Financiero (equivalente al flujo de caja libre en las empresas) vemos que el agregado de éste, de 1995 a 2011, fue positivo en 558.870 millones de euros (+0,96% s/Ingresos), insuficiente para el pago de intereses de 4,5 billones de euros (7,81% sobre Ingresos). En los últimos cuatro años la Zona EU-17 acumuló un déficit primario de 436.376 millones de euros (-2,12% s/Ingresos), aunque con un coste financiero inferior respecto a sus ingresos (6,55%).

Algunos economistas piensan que aumentar el Gasto Público en épocas de crisis aunque conlleve Déficit, y a aumentar la Deuda Pública por tanto, produce un efecto multiplicador en el PIB. Como hicimos en el post "Aumentar Deuda no asegura crecimiento sostenible a largo plazo", analicemos los resultados obtenidos en la Zona EU-17:

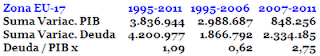

- Desde el cierre de ejercicio de 1995 hasta el cierre de 2011, el aumento de Deuda fue de 4,2 billones de euros mientras el PIB aumentaba 3,83 billones de euros (se obtenía un multiplicador Deuda/PIB de 1,09x). Si analizamos los impulsos que la Deuda extra insuflaba al PIB de cada año, observaremos que su aportación era superior al impulso del PIB, siendo su saldo de -364.033 millones de euros.

- Desde el cierre de ejercicio de 1995 hasta el cierre de 2006, el aumento de Deuda fue de 1,88 billones de euros mientras el PIB aumentaba 2,98 billones de euros (se obtenía un multiplicador Deuda/PIB de 0,62x). Si analizamos los impulsos que la Deuda extra insuflaba al PIB de cada año, observaremos que su aportación era inferior al impulso del PIB, siendo su saldo de +1.121.895,6 millones de euros (no hubo crisis en este período).

- Desde el cierre de ejercicio de 2006 hasta el cierre de 2011, el aumento de Deuda fue de 2,33 billones de euros mientras el PIB aumentaba 0,84 billones de euros (se obtenía un multiplicador Deuda/PIB de 2,75x). Si analizamos los impulsos que la Deuda extra insuflaba al PIB de cada año, observaremos que su aportación era superior al impulso del PIB, siendo su saldo de -1.485.928 millones de euros.

¿Qué esfuerzo adicional de Gasto - de mayor Deuda - hubiese sido necesaria para mantener las tasas históricas de crecimiento anual de PIB del 3,33%?

No podemos concluir que "quemar Deuda" sea bueno en momentos de crisis, ni tan poco lo contrario ¿qué habría pasado entonces con el crecimiento del PIB? Lo que está claro es la que Deuda, el exceso de Gasto no puede ir a financiar gasto inútil e innecesario como ocurrió en los últimos cuatro años, sino que éste debe ir dirigido a proyectos que generen valor para el país. Improvisar de nuevo en la Zona EU-17 un plan de gasto, gastar por gastar, podría provocar ligeros crecimientos, ya que el consumo de familias y empresas se retrae ante la incertidumbre, y las Administraciones se dedican a drenar la liquidez de particulares para financiar el mayor Gasto, bien por exacción de nuevos impuestos o por acaparar lo público toda la financiación disponible en el sistema.

Fijemos nuestra atención en las Inversiones realizadas en la Zona EU-17, y si fue toda la Deuda realmente a financiar las mismas, lo que tendría cierto sentido empresarial:

- De 1996 a 2011 la Inversión fue de 3,13 billones de euros, mientras la Deuda aumentó 4,2 billones de euros. Se gastó más de un billón en gasto corriente u otras partidas (España: Inversión 465.137 millones de euros, Deuda 441.262 millones)

- De 2007 a 2011 la Inversión fue de 1,17 billones de euros, mientras la Deuda aumentó 2,33 billones de euros. Se gastó más de 1,2 billones de euros en gasto corriente u otras partidas (España: Inversión 202.710 millones de euros, Deuda 345.413 millones)

A la vista de lo expresado, y teniendo en cuenta que las inversiones realizadas no expresan cambios a signo positivo en los Saldos Primarios (flujos de caja libre) no podemos decir que en estos últimos cuatro años la inversión haya generado valor, y si no ha generado valor no está generando riqueza en la Administración Pública. Posiblemente, mucha de esta inversión no sea inversión productiva, sino inversión de "gastar por gastar". Una cosa es generar actividad y otra cosa es generar riqueza.

Quemar Deuda, o Gastar más que se Ingresa en gasto improductivo, en las Administraciones Públicas puede aumentar en algunos casos la producción (el PIB), crear empleo puntualmente, movilizar el comercio y la industria, pero ésta no asegura la sostenibilidad de las Cuentas Públicas. Le puede ir muy bien a las empresas, o a las personas, pero si esto es a cambio de aumentar Deuda Pública ¿quién acabará pagándola?, o ¿seguirá aumentando ad infinitum? Creo que desde hace algún tiempo se está gestando la madre de todas las burbujas, la de la Deuda, y ésta cuando explote lo hará mal, podría acabar en una gran guerra.

Quemar Deuda, o Gastar más que se Ingresa en gasto improductivo, en las Administraciones Públicas puede aumentar en algunos casos la producción (el PIB), crear empleo puntualmente, movilizar el comercio y la industria, pero ésta no asegura la sostenibilidad de las Cuentas Públicas. Le puede ir muy bien a las empresas, o a las personas, pero si esto es a cambio de aumentar Deuda Pública ¿quién acabará pagándola?, o ¿seguirá aumentando ad infinitum? Creo que desde hace algún tiempo se está gestando la madre de todas las burbujas, la de la Deuda, y ésta cuando explote lo hará mal, podría acabar en una gran guerra.

La aportación que la Administración Española realiza a la consecución de estas cifras, queda expresada en:

El Saldo Primario fue positivo hasta 2007, y es el impacto de los últimos cuatro años el que lo vuelve de signo muy negativo. Lo primero que tiene que corregir nuestra Administración es la vuelta a signo positivo del Saldo Primario.

Los que venimos del mundo de la empresa cuando nos hablan de deuda, siempre se nos viene a la cabeza cuál es el activo que la respalda, qué patrimonio tiene, cuál es su coeficiente de apalancamiento, cuál su generación de caja excedentaria,... Mucho me temo que a la vista de los balances de las Administraciones Públicas podríamos llevarnos una desagradable sorpresa, pues tendríamos un balance donde su patrimonio neto es negativo, y no por un hecho puntual en un año, sino desde hace años. El shock que recibiríamos podría ser más fuerte aún, casi traumático, si revisáramos su Flujo Neto de las Actividades de Gestión o su Cuenta de Resultado Económico Patrimonial. Os dejo un ejemplo del Balance de nuestra Administración General del Estado de 2011 para que os situéis:

Entonces, el valor patrimonial y su acumulación de riqueza (las reservas) en la Administración es algo intangible y difícil de medir. Tampoco existe un mercado de valores donde se fije diariamente el precio y donde poder comprar una porción de su gestión. Bueno, más que el valor de una Administración lo que se fija en el mercado es su precio (tasa de interés) y capacidad de endeudamiento ¿Es ésta la medida de su valor?

Ante este imparable aumento de la Deuda Pública de todos los países, uno piensa ¿Cómo siguen obteniendo financiación? ¿Quién piensa que hay garantías de devolución? ¿Por qué confían los inversores en la Administración? No tengo respuesta, es el sistema. Los bancos centrales imprimen dinero para financiar a sus gobiernos, o ponen en circulación dinero para que los agentes del mercado los hagan llegar a las Administraciones a cambio de una prima,... Y esto se asemeja a un juego piramidal, pueden obtenerse altos rendimientos, pero en algún momento se rompe la cadena, y cataplán. El mercado de deuda pública funciona porque hay mucha liquidez insuflada en el sistema y multitud de inversores dispuestos a jugar, con la esperanza de que los gobiernos de turno siempre proveerán...

Las empresas, las familias, cuando son serias y cumplidoras hacen frente a sus deudas. Unas veces negocian la refinanciación con sus inversores, otras ponen bienes a la venta para poder amortizar deuda, otras dan entrada en su capital a otras personas aunque pierdan parte de su propiedad. Pero le hacen frente, sino sabe que entrarán en concurso de acreedores y lo perderán todo. Esto no ocurre con la Administración. Pueden vender activos, pueden refinanciar (es lo que siempre hacen, refinanciar y ampliar deuda), pero no se pueden capitalizar. La Administración puede hacer default, dejar de pagar a sus acreedores, pero tardará años en conseguir que de nuevo los inversores confíen en ella. Si la Administración entre en default, arrastra a multitud de inversores, de fondos de inversión, de entidades financieras, de particulares, de empresas, etc... a tí y a mí.

¿Qué hacer cuando la Deuda se vuelve insostenible? Los que saben de esto, dicen que el límite superior de la sostenibilidad de la Deuda Pública está en el 60% sobre PIB y siempre que se mantenga en unas tasas reales de financiación inferiores a las tasas de crecimiento del PIB.

Una Administración seria, cumplidora de sus obligaciones, plantearía a sus acreedores un plan de financiación a largo plazo por el exceso de Deuda (por ej. amortización anua y a 20 años). Tendría que plantearse de dónde va a obtener los ingresos adicionales para afrontar el servicio de la deuda. Éstos podrían venir de algún impuesto especial que no penalice en exceso el consumo, y para esto nada mejor que un impuesto sobre el patrimonio. También, podría venir de los ahorros presupuestarios, pero podrían frenar el crecimiento y poner más en precario el estado de bienestar.

Pensemos en la interrelación de las economías de la Zona EU-17, lo que se juegan entre ellas, lo que ocurra de malo en algún país afectará a los otros, y lo bueno también. Pensemos que ante el invite de la burbuja de Deuda y su insostenibilidad, todos los países se ponen de acuerdo y mutualizan el exceso de Deuda... tendría que existir verdadera solidaridad entre países.

El exceso de Deuda Pública en 2011 es era del 27,27% del PIB, por valor de 2,56 billones de euros. Esta Deuda sería puesta en manos de BCE que debería gestionar su financiación, a través de los propios estados, a través de inversores privados, o emitiendo papel si fuese necesario (¡ojo! con las consecuencias). Hay un plan de amortización real de Deuda, hay unos recursos para atender los servicios de la Deuda (impuesto sobre el patrimonio que propicie una recaudación entre todos los países de Zona EU-17 de 164.683 millones de euros anuales). Ésto si es un plan serio de financiación y éste su cuadro de amortización:

Puesto en marcha este plan, lo más probable es que las primas de riesgo se suavicen para los países periféricos y puedan seguir obteniendo financiación para el 60% de Deuda que aún mantienen en sus balances. También deberán trabajar en que este 60% no aumente, sino que vaya a la baja con el tiempo.

¿Quién le pone el cascabel al gato?

¹ Los datos de Deuda provienen de Eurostat y se refieren a la Deuda Pública según el Protocolo de Déficit Excesivo (PDE). El Banco de España nos expresa que los Pasivos en circulación a 31-12-2011 - la Deuda de verdad, sin incluir aún avales y garantías, que serían riesgo - son 942.115 millones de euros 88,6% s/PIB (Deuda PDE 736.468 millones de euros 69,3% s/PIB). Al cierre del 2ºT el BDE publica que los Pasivos alcanzan los 978.368 millones de euros 92,4% s/PIB (Deuda PDE 804.615 millones de euros 76% s/PIB).

http://www.bde.es/webbde/es/estadis/infoest/htmls/cdp.html

Ante este imparable aumento de la Deuda Pública de todos los países, uno piensa ¿Cómo siguen obteniendo financiación? ¿Quién piensa que hay garantías de devolución? ¿Por qué confían los inversores en la Administración? No tengo respuesta, es el sistema. Los bancos centrales imprimen dinero para financiar a sus gobiernos, o ponen en circulación dinero para que los agentes del mercado los hagan llegar a las Administraciones a cambio de una prima,... Y esto se asemeja a un juego piramidal, pueden obtenerse altos rendimientos, pero en algún momento se rompe la cadena, y cataplán. El mercado de deuda pública funciona porque hay mucha liquidez insuflada en el sistema y multitud de inversores dispuestos a jugar, con la esperanza de que los gobiernos de turno siempre proveerán...

Las empresas, las familias, cuando son serias y cumplidoras hacen frente a sus deudas. Unas veces negocian la refinanciación con sus inversores, otras ponen bienes a la venta para poder amortizar deuda, otras dan entrada en su capital a otras personas aunque pierdan parte de su propiedad. Pero le hacen frente, sino sabe que entrarán en concurso de acreedores y lo perderán todo. Esto no ocurre con la Administración. Pueden vender activos, pueden refinanciar (es lo que siempre hacen, refinanciar y ampliar deuda), pero no se pueden capitalizar. La Administración puede hacer default, dejar de pagar a sus acreedores, pero tardará años en conseguir que de nuevo los inversores confíen en ella. Si la Administración entre en default, arrastra a multitud de inversores, de fondos de inversión, de entidades financieras, de particulares, de empresas, etc... a tí y a mí.

¿Qué hacer cuando la Deuda se vuelve insostenible? Los que saben de esto, dicen que el límite superior de la sostenibilidad de la Deuda Pública está en el 60% sobre PIB y siempre que se mantenga en unas tasas reales de financiación inferiores a las tasas de crecimiento del PIB.

Una Administración seria, cumplidora de sus obligaciones, plantearía a sus acreedores un plan de financiación a largo plazo por el exceso de Deuda (por ej. amortización anua y a 20 años). Tendría que plantearse de dónde va a obtener los ingresos adicionales para afrontar el servicio de la deuda. Éstos podrían venir de algún impuesto especial que no penalice en exceso el consumo, y para esto nada mejor que un impuesto sobre el patrimonio. También, podría venir de los ahorros presupuestarios, pero podrían frenar el crecimiento y poner más en precario el estado de bienestar.

Pensemos en la interrelación de las economías de la Zona EU-17, lo que se juegan entre ellas, lo que ocurra de malo en algún país afectará a los otros, y lo bueno también. Pensemos que ante el invite de la burbuja de Deuda y su insostenibilidad, todos los países se ponen de acuerdo y mutualizan el exceso de Deuda... tendría que existir verdadera solidaridad entre países.

El exceso de Deuda Pública en 2011 es era del 27,27% del PIB, por valor de 2,56 billones de euros. Esta Deuda sería puesta en manos de BCE que debería gestionar su financiación, a través de los propios estados, a través de inversores privados, o emitiendo papel si fuese necesario (¡ojo! con las consecuencias). Hay un plan de amortización real de Deuda, hay unos recursos para atender los servicios de la Deuda (impuesto sobre el patrimonio que propicie una recaudación entre todos los países de Zona EU-17 de 164.683 millones de euros anuales). Ésto si es un plan serio de financiación y éste su cuadro de amortización:

Puesto en marcha este plan, lo más probable es que las primas de riesgo se suavicen para los países periféricos y puedan seguir obteniendo financiación para el 60% de Deuda que aún mantienen en sus balances. También deberán trabajar en que este 60% no aumente, sino que vaya a la baja con el tiempo.

¿Quién le pone el cascabel al gato?

¹ Los datos de Deuda provienen de Eurostat y se refieren a la Deuda Pública según el Protocolo de Déficit Excesivo (PDE). El Banco de España nos expresa que los Pasivos en circulación a 31-12-2011 - la Deuda de verdad, sin incluir aún avales y garantías, que serían riesgo - son 942.115 millones de euros 88,6% s/PIB (Deuda PDE 736.468 millones de euros 69,3% s/PIB). Al cierre del 2ºT el BDE publica que los Pasivos alcanzan los 978.368 millones de euros 92,4% s/PIB (Deuda PDE 804.615 millones de euros 76% s/PIB).

http://www.bde.es/webbde/es/estadis/infoest/htmls/cdp.html

Francisco Fernández Reguero.