Ya vimos hace tiempo las diferencias entre warrants y opciones, y expliqué cómo se empleaban combinadas con renta fija para hacer un fondo garantizado, todo ello con ejemplos teóricos. Pero como dije, el banco se comía una parte muy importante, y saldría mucho mejor hacerse uno mismo su propio garantizado... que es lo que está haciendo Jonet. Y me ha enviado todos los detalles, para publicarlos aquí, lo que me ha parecido muy interesante porque ya no son ejemplos teóricos, sino un caso real, de donde se pueden sacar muy buenas ideas. Por cierto, que a Jonet no le salían las cuentas con los warrants, y le ha enviado esto también a SG, a ver qué le decían... y tenemos también la respuesta!!

Este es su mensaje:

te he leído en algún foro, creo que coincidimos en los mismos intereses. He operado bastante con opciones y futuros pero llevo casi 5 años parado. Quiero sacar tiempo para empezar de nuevo. Te remito esto que he preparado para el personal de SG:

-----------------

Buenos días,

Soy un inversor particular. He realizado bastantes operaciones con futuros y opciones españoles. Los Warrants me parecen interesantes en cuanto a liquidez, horquilla de precios pequeña (obviamente seleccionando el Warrants adecuado), facilidad y accesibilidad para operar y sobre todo diversidad de subyacentes, como son las materias primas entre otras.

Estoy creando mi propio fondo garantizado sobre el Ibex 35 para un familiar que dispondrá de un capital de unos 84.000 € durante unos 4 meses y quería hacer una operación de bajo riesgo.

Le he aconsejado abrir una cuenta con una entidad, como podría ser Uno-e u otras donde te dan un tipo de interés para esos 4 meses de más del 5,6% TAE Aprox. Con el importe obtenido de los intereses nos posicionamos alcistas o bajistas con el subyacente que nos interese. He seleccionado el Ibex 35 por ser este un subyacente que permite operar con Warrants y opciones pese a que al operación me interesa hacerla referenciada al petróleo o divisas.

Para hacerme una idea aproximada de si los precios que pedís son adecuados y comprarlos con las opciones cotizadas en Meffrv he realizado la operación con el índice Ibex 35 como referencia y comprando opciones o Warrants Puts con vencimiento en diciembre del 2007. Ambos con el mismo Strike, mismo vencimiento y mismo importe invertido. Mi sorpresa es que el Warrants es muchísimo más caro. ¿Por qué?. Os remito el resumen de la operación:

Capital disponible durante 4 meses : 84.000 €

Tipo de interés ofrecido por una entidad on line para esos 4 meses : 5,6% Aprox.

Beneficio obtenido de los tipos de interés descontado el 18% de impuestos : 1285 €

Capital disponible para arriesgar : 1285 €

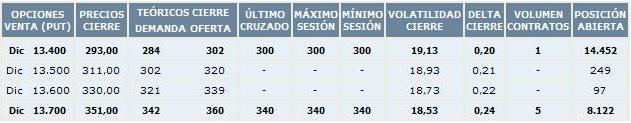

La idea es mantener el capital 4 meses que será el plazo del que dispondremos del mismo. Pese a que la operación para obtener los beneficios por los tipos de interés que nos ofrecen, el plazo del importe invertido en derivados lo alargaremos hasta final de año lo que no quita para que si el movimiento es favorable pueda cerrar posiciones. Con el beneficio obtenido compraremos los Warrants u opciones Puts con Strike 13500 y vencimiento en diciembre. Somos bajistas en cuanto a la cotización del Ibex 35 para diciembre del 2007. La operación es notablemente más ventajosa si la hacemos con opciones:Los precios de las opciones y los Warrants son del VIERNES 13 DE ABRIL DEL 2007.

COMPRA DE WARRANTS PUT STRIKE 13500 POR VALOR DE 1285 € = 2570 Warrants con una paridad de 1000/1

COMPRA DE OPCIONES PUT STRIKE 13500 POR VALOR DE 1285 € = 4 Opciones Mini Ibex 35 a un precio de 320 €.

Supongamos que el Ibex 35 el 21 de diciembre del 2007 esta a un precio de 12.500 puntos. Las ganancias serian las siguientes:

WARRANTS:

( 2570 / 1000 ) X ( 13500 – 12500 ) = 2570 €

OPCIONES:

4 X ( 13500 -12500 ) = 4000 €

Como vemos la diferencia es más que notable. Mientras que para comprar una opción Put con Strike 13500 debemos de pagar 320 € para hacer lo mismo con Warrants deberíamos de pagar un importe de : 1000 Warrants con una paridad de 1000/1 ascendería a un importe de 500 €, es decir, un 56,25 % más ¡!

Me interesa mucho que me den una respuesta ya que soy un inversor activo y conozco bastantes compañeros en el mundillo que tambiçén están interesados en operar con Warrants pero hay que despejar ciertas dudas.

Muchas gracias por vuestra atención

Un cordial saludo.

Y esta es la respuesta de SG:

En su propio email está contenida la respuesta a la pregunta que nos formula: "Los Warrants me parecen interesantes en cuanto a liquidez, horquilla de precios pequeña (obviamente seleccionando el Warrants adecuado), facilidad y accesibilidad para operar y sobre todo diversidad de subyacentes, como son las materias primas entre otras. "

A la hora de comparar el precio de dos instrumentos financieros similares, hay que tener en cuenta, o valorar, aquello que los hace diferentes. De la importancia que otorgue a esos factores decidirá el producto en el que invertir. Estamos de acuerdo con usted en que no tendría sentido realizar una operación en warrants con el solo análisis del precio. Sin embargo, debemos ir más allá:

- En la tabla que usted adjunta de las opciones del Ibex (ya no hablamos de opciones sobre otro tipo de activos menos líquidos), y en el strike de referencia, queda patente que no se realizó ninguna operación, siendo además la horquilla de precios lo suficientemente amplia como para desincentivar dicha operativa, al menos empleando precios de pantalla.

- Por su parte, Société Générale, como principal emisor de warrants en España, garantiza la liquidez de todos sus warrants, durante toda la sesión bursátil, y con unas horquillas óptimas.

- Por último, si su intención es acceder a activos como las divisas o las materias primas, deberá también incorporar el coste de intermediación que le cargue su intermediario financiero. El hecho de que los warrants sobre el Brent o el tipo de cambio EURUSD coticen en la bolsa española hace que se pueda acceder a esos activos más "exóticos" a cambio del mismo coste resultante de comprar Telefónicas o Repsoles.

No es cuestión baladí el que los warrants ofrezcan una liquidez alta. De hecho, cada vez más inversores coinciden con usted en estas cualidades de los Warrants como decisivas a la hora de tomar posiciones sobre un valos.

Sin otro particular.

Un saludo

El Equipo de Warrants de SG CIB

Es decir, que la propia SG llega a las mismas conclusiones que llegué yo en su día: los warrants son apropiados para operar con subyacentes exóticos (donde no hay opciones disponibles) o a muy corto plazo (donde lo más importante es la liquidez), pero no son apropiados para subyacentes "normales" y llevarlos a vencimiento... jajaja, algunos me acusaban de que yo les tenía manía a los warrants, y ahora la propia SG opina como yo!!

Pero lo mejor de todo son algunas ideas que también me envía Jonet, que pueden ser muy interesantes para subyacentes exóticos:

www.alaron.com , para el mercado español se ofrecen desde www.futuros.com , no son los mismos pero los de futuros.com trabajan con los de Alaron, en resumen, en un principio interesa más operar con Alaron directamente. La Web y soporte de futuros.com esta en castellano.

Como ves en alaron.como tienes opciones y futuros de todo y con unas comisiones mínimas no como nos cobra Renta 4 por ejemplo. www.renta4.es

Ya iremos comentando cosillas . Salu2.

Que casualidad... la semana pasada, Semsons nos comentaba cómo operar con acciones USA desde un broker USA, y hoy Jonet nos cuenta cómo hacerlo con derivados... claro, el problema es el mismo: hacer transferencias hacia y desde allí, con un coste razonable. Semsons tenía cuenta en el City USA, así que eso no era problema para él, pero yo no sé cómo estará el tema para nosotros... sobre todo, pensando en cuando queramos "repatriar" la pasta (porque para enviarla, seguro que no habrá pegas, como mucho habrá costes).

s2

_col.jpg?1694511821)