Poco antes de las seis de la tarde saltaba la noticia de que Grecia planteaba la salida del euro. De hecho el diario económico Alemán que lanzaba la bomba, (Spiegel) hablaba de una reunión que se celebraría hoy a la noche en Luxemburgo.

Las reacciones han sido muy esclarecedoras, y resulta que en un primer momento han salido noticias desmintiendo tanto las informaciones como las reuniones; De esta forma Juncker, (presidente del Ecofin) desmiente la reunión, el ministerio de economía español afirma que desconoce las intenciones de Grecia, y que además no existe la reunión; y Guy Shuller, (en calidad de portavoz del eurogrupo) afirma: “Desmiento categóricamente que haya una reunión, esta información es totalmente falsa “.

Sin embargo conforme van pasando las horas, resulta que la reunión sí que existe, pero ya a través del Wall Street Journal, conocemos la segunda versión de la reunión que parece que no existía. El matiz importante es que esta reunión ya no es una reunión extraordinaria de los ministros de economía de la zona euro, sino que es una reunión informal de “algunos” ministros de la zona euro para hablar de ampliar el importe de las ayudas a Grecia y Portugal, así como de la sucesión de Trichet.

Cuando estoy escribiendo este post es imposible saber absolutamente nada de lo que está ocurriendo y en base a todas las informaciones y análisis a lo largo de estos últimos años, tengo que reconocer que no puedo tener una conclusión acerca de cuál de las versiones es la cierta, (aunque tenemos que reconocer que aquellos que han desmentido la reunión ya han mentido).

Por otra parte no parece muy normal tanto secretismo para hablar de la sucesión de Trichet, (que además no creo que tenga la urgencia precisa como para tratarla en una reunión en un viernes por la noche, que es el momento donde se toman las decisiones que no admiten más demoras). Respecto a redefinir el rescate a Portugal, tampoco acaba de encajar que estén redefiniendo un plan de rescate que no tiene una semana de vida y que de hecho aún no ha sido firmado, ni del que se tienen más detalles que simples vaguedades. ¿están reuniéndose de urgencia para reformar un plan que no se ha aprobado?. Lo cierto es que no tiene demasiada lógica.

El caso de Grecia es más plausible pero debemos entender que no tiene por qué responder a la realidad, ya que es posible que estén analizando lo que ha ocurrido el jueves con la caída de los mercados de materias primas y el euro y sus posibles consecuencias, (desastrosas), sobre el sistema financiero si no se para esta dinámica. O pueden estar debatiendo sobre aquella situación que ha obligado el jueves al BCE a “relajar su lucha”, y el impacto que la marcha atrás del viernes supone. Es decir, si el BCE no anunció subidas de tipos el jueves fue por algo, pero era necesario mantener la sensación de que iba a subir tipos y el viernes aclaró un poco el tema, (tal y como acabo de exponer); ¿y ese algo?. Recordemos que el BCE está en una situación en la que si no logra subir el valor del euro, se carga el carry trade, pero si lo sube se carga a unos cuantos países; y nadie es capaz de saber hasta cuándo puede seguir manipulando; (nadie puede conocer los límites, pero si que debemos tener todos claros que estos existen).

En definitiva entra dentro de lo posible que Grecia efectivamente quiera salir del euro, (y aquí puede ser que lo consiga o que no), que sea una amenaza de Grecia, (o de otro país como Irlanda o España que han pasado completamente desapercibidos en esta historia), para cambiar las condiciones mostrando el drama que puede suponer la salida del euro, (que sería un farol), puede ser incluso que lo de Grecia sea una cortina de humo, (apoyándose en algo tan verosímil como la posibilidad de salir del euro).

Más allá de la conclusión lógica de que tanta mentira y tanta manipulación lo que han conseguido es que nadie pueda hacer análisis con un mínimo de fiabilidad y por ende tomar decisiones en base a informaciones fidedignas; requisito imprescindible para que un sistema de mercado pueda funcionar), Sí que podemos sacar una serie de conclusiones simples, que realmente ya he ido colocando a lo largo de la vida de este post.

Supongo que cualquiera que trate de pensar en la veracidad de la información ha de preguntarse si es posible que Grecia vaya a salir del euro. Lo cierto es que no sólo es posible, sino que hace muchísimo tiempo que ha dejado de ser una de las opciones, para ser la única opción posible. Esto es lo que he tratado de poner en mayo de 2010 cuando empezábamos con la nueva moda de los rescates a la banca en los distintos países. Realmente al final el tema de la salida del euro, no es algo bueno, pero es la única solución, que sin ser agradable, tiene la gran virtud que es solución, (a diferencia de todo lo decidido hasta el momento).

Pero lo curioso es una conclusión que he sacado de las informaciones sobre el mensaje de Schäubble; (ministro de economía alemán) que curiosamente a pesar de no tener en mente la salida del euro de Grecia, tenía realizados los cálculos y preparada la coartada ideológica de porque no le interesa a Grecia salir del euro. (Como en toda esta historia, sorprende tanta filantropía de los alemanes); Nos cuenta que la deuda pública de Grecia en caso de que devalúe su moneda a un 50% alcanzaría el 50% del PIB. Y a través de este análisis obtenemos una conclusión que la verdad se me había pasado por alto en su día, y que tampoco he leído en ningún lado.

Existe la creencia de que si un país abandona el euro, tendrá que pagar toda su deuda en euros, sin embargo esto no es cierto, (tal y como he expuesto en su día); en resumen, la deuda de un país está formada por aquellos bonos u obligaciones emitidos en moneda nacional, (normalmente la inmensa mayoría), bonos u obligaciones emitidas en otra moneda y operaciones más específicas. El matiz es importante, porque aquellas obligaciones emitidas en moneda nacional se seguirán pagando en moneda nacional; lo que cambia es la moneda y por tanto serán los tenedores de estos bonos, los que asumen el riesgo de cambio, (que por cierto, por algo cobran estos intereses).

Pues en un primer momento, he creído que el ministro de economía alemán estaba usando el truco (muy extendido), de amenazar con que la devaluación hará que el problema de deuda es peor, pero había algo que no cuadraba. Usando este argumento falso, el cálculo es muy simple: Si un país debe 100 euros y devalúa su moneda a la mitad, deberá el doble en euros. Por lo tanto y dado que Grecia debe un 143% de su PIB, devaluando al 50% su deuda pasaría a ser del 286% según el argumento extendido. Sin embargo el ministro de economía alemán afirma que la deuda pasaría a ser del 200%, por lo que hay que deducir que no ha cometido tal error, o lo que es lo mismo, parece que no ha usado el truco de vender algo que no es cierto y hace los cálculos teniendo en cuenta que la deuda emitida por Grecia en moneda nacional no se va a incrementar.

Pero si el ministro de economía no ha mentido es que resulta que algo se nos ha pasado; y no es otra cosa que un aspecto que desarrolle también en mayo de 2010, cuando hablaba de los problemas del eurobono para países como España. Cuando estamos planteando el eurobono, lo que estamos haciendo en realidad es eliminar el riesgo de cambio para los países, transmitiendo a otros el riesgo de crédito. La gran diferencia para un país que pretenda salir del euro, es que con el eurobono, la deuda pasaría a ser emitida por la eurozona, y en consecuencia la deuda pública nacional se definiría en la moneda de la eurozona, (que pasaría a ser extranjera). O dicho de otra forma, el eurobono, lo que hace es postergar la salida del euro, a costa de que sea mucho más gravosa para aquellos países que no tengan otra opción.

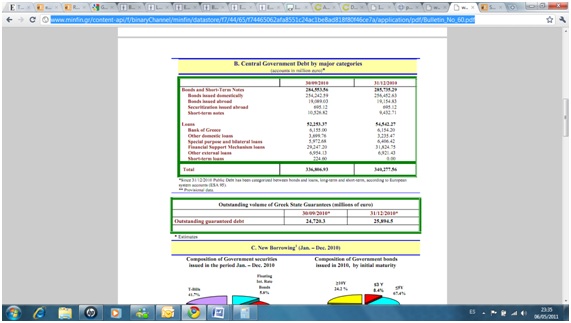

Y esto es lo que ha pasado totalmente desapercibido en todos los rescates que se han producido en los países, y en especial en Grecia. Haciendo un repaso a los últimos datos que tenemos acerca de la deuda de Grecia, (sé que se ha acusado a Grecia de manipular los datos de su ministerio, pero no creo que existan datos mejores) vemos muy fácilmente que la deuda en moneda externa, (aquella que no es doméstica), asciende a unos 75.000 millones de euros.

Hagamos unas cuentas rápidas; estos 75.000 millones serían los que se multiplicarían por 2 en el caso de una devaluación de la moneda del 50%, lo cual implicaría que la deuda pública de Grecia subiría en 75.000 millones de euros, hasta alcanzar una cantidad ligeramente superior a los 400.000 millones de euros, que es un importe que representa aproximadamente el 200 % del PIB griego.

Por tanto, las cuentas del ministro de economía Alemán parecen, (con los datos disponibles y con cierta aproximación por la premura para el post), coherentes con la realidad. Es decir, que esta persona parece que no miente, (a pesar de ser político).

Pero todos los cálculos necesitan para que cuadren partir del supuesto de que todos los fondos del mecanismo de rescate (Préstamos bilaterales por importe de 6.406 millones y fondos del mecanismo financiero diseñado por importe de 31.824 millones), han sido diseñados como si fuese un eurobono.

No acabo de entender como no me he dado cuenta de este detalle antes, pero es que en realidad es lógico que sean como un eurobono, porque realmente no son más que esto, ya que en definitiva es la eurozona la que emite deuda, para transmitírsela a Grecia.

Aceptar el rescate por tanto, podía acabar de dos formas, si las cosas salían bien, sería un rescate; pero si por el contrario, el rescate salía mal, la realidad es que lo que hizo Grecia es limitar sus posibilidades y comprometer una cantidad de dinero que equivale a aproximadamente el 50% de su PIB. Esto es lo que tienen que considerar todos los países y en particular Portugal, (que ahora es el que está en este proceso). Se está planteando la conveniencia de los rescates en función de los sacrificios, (se discute si los sacrificios son mejores o peores), pero la realidad es que la decisión o análisis que se ha de tomar es de si sirve para mejorar la situación o no. Porque en el caso de que el rescate no sirva para el rescatado, lo mejor es no aceptarlo para no empeorar una situación que ya es muy grave.

Y al final lo mejor para el rescatado acaba siendo lo mejor para el rescatador, porque si el deudor no puede pagar, no va a pagar. Y en lugar de salida del euro, lo llamaremos reestructuración y salida del euro.

En su día la mejor (y única dadas las circunstancias) para Grecia hubiese sido la salida del euro. Hoy la realidad es que no le queda otra, más que acompañada de una reestructuración de la deuda y probablemente un default.

En fin, este post que iba a ser rápido me ha quedado ya muy largo. Y la conclusión más importante de lo que está pasando (hoy) con Grecia, no la he contestado; ¡a ver si nos enteramos!. Porque lo de que “algo está pasando” no creo que lo dude nadie, y ya veremos cuanto nos cuesta.