Voy a inaugurar el año con un post que ya va por el 3er año que publico, en donde comento un poco sobre la valoración del mercado. Y es muy importante destacar que hablaremos únicamente de la valoración del mercado. El valor del mercado sólo tiene sentido en el largo plazo, ya que en el corto el precio se puede desviar de forma significativa de lo que es su valor.

Estos posts sobre la valoración del mercado los inicié en

Enero del 2009, cuando pensaba que era un momento estelar para entrar en el mercado. Aunque mi recomendación era para una inversión a largo plazo, la suerte quiso que el 2009 fuera un año excelente para la bolsa y espectacular para mi cartera.

En

Enero de 2010 pensaba que sería un año mucho más difícil, el mercado estaba mucho más cerca de su "valor intrínseco" y sería mucho más difícil poder batir al mercado. En general estuve acertado en los comentarios, el 2010 fue un año decente en bolsa, con un rendimiento ligeramente por encima de su promedio de largo plazo.

Veamos los indicadores que estamos acostumbrados a usar:

- El coste de la deuda

![]()

En el gráfico podemos ver que el spread entre los bonos corporativos y los bonos del Estado Norteamericano están a niveles muy cercanos a su promedio de largo plazo.

El trozo del gráfico en que aparece un hueco es el período en que el tesoro norteamericano dejó de emitir deuda a 30 años, aunque no es muy difícil inferir lo que pasó durante ese período.

- Coste del Equity:

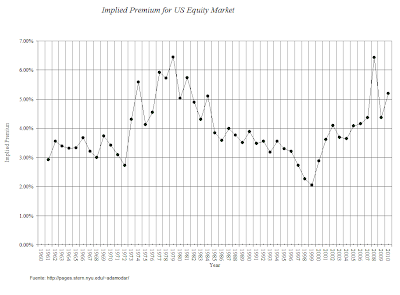

Volvemos a usar la prima implícita de riesgo del mercado calculada por el profesor

Damodaran.

Vemos cómo el dato es bastante interesante, ya que la prima implícita de riesgo de mercado (en adelante IERP) está por encima de 5%, un valor que ha sido superado con anterioridad sólo 6 veces desde 1960. Esto nos puede indicar desde este punto de vista que el mercado está sub-valorado. Veamos el rendimiento del S&P500 el año siguiente al tener una lectura superior al 5% en esta prima de riesgo implícita.

1974 - 29,96%

1977 - 8,20%

1978 - 7,45%

1979 - 27,99%

1980 - (10,11%)

1981 - 18,47%

Promedio: 13,16%

Vemos cómo en 5 de las 6 ocasiones el mercado al año siguiente tuvo un rendimiento positivo, y en tres de esos casos el rendimiento fue de doble dígito. Así que al menos usando este dato como indicador, las perspectivas tienen "buena pinta" para el 2011. Pero el problema con este indicador es que para su construción se usan las estimaciones de los analistas para los años venideros, y así pasamos a nuestro siguiente gráfico:

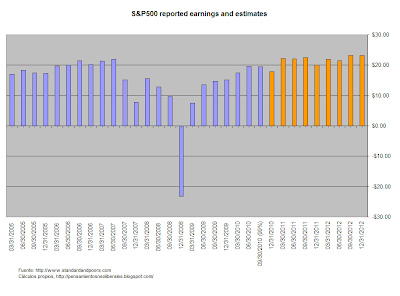

En este gráfico vemos como las previsiones de los analistas parecen ser un poco optimistas para el 2011 y 2012, en donde se obtendrían ganancias record para el S&P500 tanto en 2011 como en 2012.

Y creo que aquí está la clave, el mercado no termina de creerse esas previsiones, por lo que la prima de riesgo implícita del mercado nos está dando un valor superior a 5%.

En lo personal pienso que el mercado se encuentra muy cerca de su "fair value", por lo que espero que en el largo plazo el mercado obtendrá rendimientos cercanos al promedio histórico (7-10% de rendimiento promedio interanual). Pero por otro lado puede que sean los analistas los que tienen la razón, el 2011 y el 2012 serán años de ganancias record y si estas previsiones se cumplen probablemente el mercado estaría barato y es un buen momento para entrar.

Hay que aclarar que aunque de las últimas 5 de 6 veces que el IERP ha estado por encima de 5% el rendimiento promedio del mercado al año siguiente haya sido más que satisfactorio, no existe suficiente data para dar ningún veredicto estadístico a esto, sólo podemos sugerir que tiene "buena pinta".

Para los que siguen mi filosofía de invertir para el largo plazo buscando valor, no tengo duda que la inversión en bolsa es la mejor opción, así que mis amigos, ya saben dónde tengo mi dinero.