Cuando los inversores bursátiles están tan optimistas como ahora, es un buen momento para preguntarse qué podría salir mal.

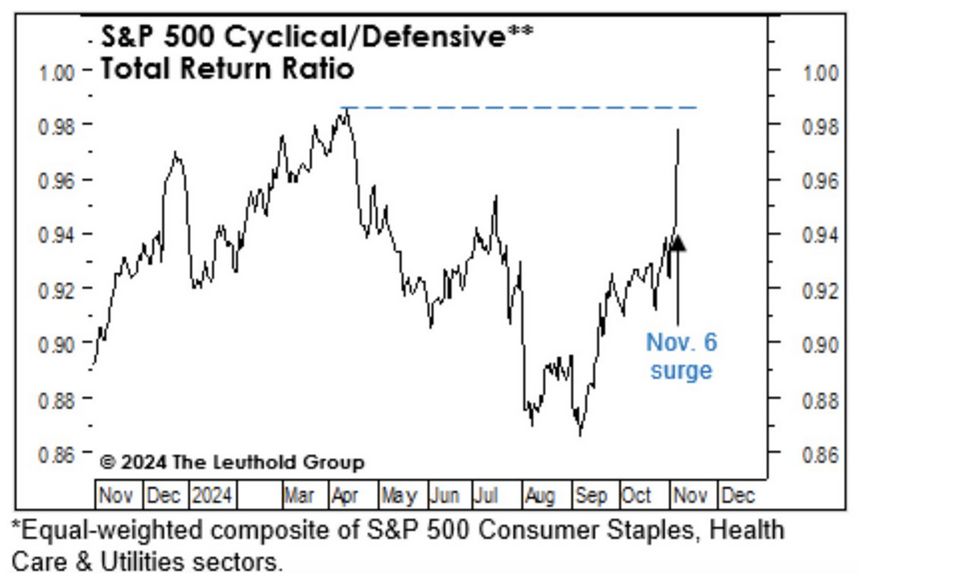

La semana pasada, el informe de empleo de Estados Unidos de octubre dio una pista, ya que no cumplió con las expectativas, que ya se habían reducido a la baja debido al mal tiempo. Esto podría indicar el comienzo de problemas en el mercado laboral, que podrían llevar a la economía a una recesión a mediados del año próximo, según Doug Ramsey, director de inversiones de The Leuthold Group y cogestor de cartera de Leuthold Core Investment Fund.

Si Ramsey tiene razón, sus acciones sufrirán. Pocas cosas acaban con un mercado alcista como una recesión. “Es probable que haya una recesión”, pero no antes de mediados de 2025, dijo Ramsey en una entrevista reciente. Describió el entorno actual del mercado como “peligroso”.

Incluso antes de la sorpresa del empleo de octubre, Ramsey se mostraba escéptico respecto del mercado laboral estadounidense. Describió el informe de empleo de septiembre, que había eliminado por completo el riesgo de recesión para muchas personas, como un temor temporal al crecimiento. “No fue un gran informe. Hay problemas con las cifras de empleo”, dijo.

Cuatro grandes preocupaciones

1. Las recesiones suelen empezar en el año posterior a las elecciones presidenciales: en el último siglo, ocho recesiones en Estados Unidos empezaron en el año posterior a las elecciones presidenciales. Seis comenzaron en el año electoral, dos en el año de las elecciones de mitad de mandato y ninguna de ellas empezó en el año previo a las elecciones. La idea aquí es que el partido en el poder mueve palancas para impulsar la economía antes de las elecciones y así conseguir votos. Luego, después del año electoral, llega la resaca.

2. El riesgo de valoración es extremadamente alto: las valoraciones no son una buena herramienta para saber cuándo se producirá el mercado, pero indican hacia dónde se dirigirá el mercado, tarde o temprano. Las valoraciones extremas actuales son preocupantes. Las acciones de mediana y pequeña capitalización tienen un precio más razonable, añade. “La única vez que se ha mantenido por encima de 21 veces fue durante 1999-2000 y durante la manía de estímulo por la COVID-19 de 2021”, afirma Ramsey. “Las valoraciones son lo suficientemente altas como para que yo esté muy por debajo de mi asignación máxima de acciones”.

A partir de aquí, si los mercados estadounidenses volvieran a sus valoraciones medias de largo plazo, el S&P 500 caería un 26%, las empresas de mediana capitalización caerían un 14% y las de pequeña capitalización un 3%. Ramsey dijo que duda que el crecimiento de las ganancias y los márgenes de beneficio sea lo suficientemente alto como para que las acciones “crezcan hasta alcanzar” las valoraciones actuales, como sugieren algunos estrategas.

3. Tomará un tiempo revertir el impacto de un ajuste monetario agresivo: la Reserva Federal de Estados Unidos recortó las tasas medio punto porcentual en septiembre. Pero la campaña de aumento de tasas anterior fue tan agresiva que se necesitarán más recortes para atenuar el impacto de las alzas de tasas, dijo Ramsey. La Fed elevó la tasa de fondos federales más de cinco puntos porcentuales al 5,5% desde principios de 2022 hasta agosto pasado. Por lo general, se necesitan al menos un par de trimestres para que los cambios en la política monetaria (los recientes recortes de tasas de septiembre) tengan algún impacto.

4. La inflación podría no continuar en una tendencia bajista: el S&P 500 ha subido un 35% en el último año. Normalmente, estas grandes rachas alcistas ocurren cuando el desempleo es mucho más alto. Por lo tanto, el mercado laboral débil atenúa el impacto de las ganancias de cartera en el gasto de consumo. Pero ese no es el caso ahora, porque el desempleo es muy bajo.

Sin el amortiguador del desempleo, la inflación de los precios de los activos se transmite a los precios al consumidor. El resultado: “La inflación puede no estar tan muerta como todo el mundo piensa”, dijo Ramsey. Si ese es el caso, la Fed podría tener que pausar los recortes de tasas, lo que aumentaría las probabilidades de una recesión.

Tres señales de advertencia ocultas

A continuación, se muestran las señales preocupantes que Ramsey ve en los datos de empleo:

1. El número de trabajadores desempleados está aumentando a un ritmo que normalmente indica una recesión: durante el último año, el número de personas sin trabajo aumentó un 13,7%. “En el pasado, cuando la tasa de cambio superaba el 10%, uno estaba al borde de una recesión o en una recesión”, dijo Ramsey. “Este ha sido el punto de no retorno”. Para suavizar la alta volatilidad en las cifras de empleo, Ramsey analiza la tasa de cambio durante el último año en el promedio móvil de tres meses.

2. El número de empleos a tiempo completo se está contrayendo : a finales de septiembre, los empleos a tiempo completo habían disminuido un 0,5% en comparación con el año anterior. “Esto nunca ha sucedido fuera de una recesión”, dijo Ramsey.

Las empresas parecen reacias a contratar trabajadores a tiempo completo y, en su lugar, contratan a trabajadores a tiempo parcial. “Eso normalmente presagia una recesión”, dijo Ramsey. “Es una señal de falta de confianza empresarial, pero también significa menos ingresos para los trabajadores”. Los empleos a tiempo parcial normalmente pagan menos y, por lo general, no ofrecen beneficios.

3. El crecimiento del empleo casi ha caído a un nivel que indica una recesión: normalmente, cuando el crecimiento de las nóminas no agrícolas cae por debajo del 1,4%, se produce una recesión. Estamos en ese punto, con un crecimiento de octubre de apenas el 1,35%. “Históricamente, esa es la velocidad de estancamiento”, dijo Ramsey. “Ese ha sido el punto de no retorno”.

La razón: un menor crecimiento del empleo y de los ingresos conduce a una menor demanda, lo que genera un menor crecimiento del empleo, creando un círculo vicioso para la economía. “Esto desmiente la idea de que el informe de empleo de septiembre descarta una recesión”, dijo Ramsey.

Alguna esperanza para los alcistas

Ramsey ofreció tres razones por las cuales su visión cautelosa podría ser errónea:

1) El mercado de valores normalmente cotiza sin cambios o cae considerablemente en los 12 meses previos al pico del ciclo económico. En cambio, el S&P 500 ha ganado alrededor de un 35% en los últimos 12 meses.

2) Desde 1927, el mercado estadounidense casi siempre siguió subiendo después de avanzar un 30% en los últimos 12 meses. La ganancia media fue de otro 14% en los 12 meses siguientes.

3) El sentimiento de los inversores es elevado, pero no excesivo. Un sentimiento extremadamente alto puede ser una señal de venta en el sentido contrario. Por ejemplo, el "indicador del lado de la venta" del Bank of America revela actualmente que los estrategas del lado de la venta de Wall Street sugieren, en promedio, una exposición de la cartera a las acciones del 56,7 %. Esto está 1,4 puntos porcentuales por debajo de una señal de venta, nuevamente en el sentido contrario.

“En general, el estado de ánimo es bastante moderado en vista de cuánto han subido los precios de las acciones en los últimos 12 meses”, dijo Ramsey.