- David Einhorn mantiene una cartera muy alejada de la fiebre de la IA, centrada en compañías cíclicas, consumo y salud.

- Refuerza apuestas en Graphic Packaging, Capri Holdings y valores de salud como Centene, aprovechando fuertes caídas previas.

- Su mayor posición sigue siendo Green Brick Partners, mientras recorta exposición en Teva y otros valores más débiles.

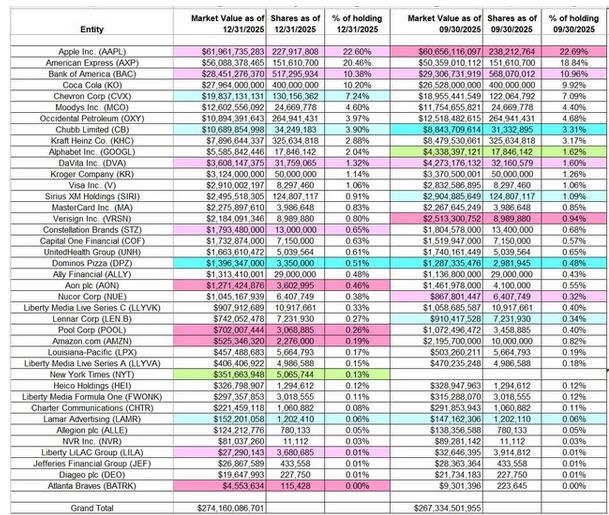

Greenlight Capital, el hedge fund de David Einhorn, continúa desmarcándose del consenso de Wall Street. Mientras muchos gestores se posicionan en grandes tecnológicas y ganadores evidentes de la inteligencia artificial, Einhorn mantiene una cartera marcada por valores cíclicos, consumo defensivo y salud, con un enfoque claro en valor fundamental y capacidad de generación de caja.

Los últimos movimientos reportados muestran compras significativas en compañías como Graphic Packaging, Capri Holdings y varios nombres del sector salud, a la vez que evita de forma explícita la exposición directa a los grandes beneficiarios del boom de la IA. Incluso en tecnología, su elección pasa por nombres como Global Payments, donde considera que el riesgo de disrupción inmediata por la IA es limitado.

Las mayores posiciones de Greenlight Capital

En el cuarto trimestre, las mayores posiciones del fondo de Einhorn combinan inmobiliario, construcción residencial, energía, consumo básico y salud. La siguiente tabla resume las diez principales participaciones, según datos de Insider Score y los registros regulatorios más recientes.

- | Green Brick Partners | 593,2 | 0,0

-FLR | Fluor | 220,2 | 0,8

-CNR | Core Natural Resources | 185,9 | -2,6

-BHF | Brighthouse Financial | 180,9 | 0,0

-GPK | Graphic Packaging | 126,7 | 78,8

-PG&E | PG&E | 125,1 | 22,0

-CPRI | Capri Holdings | 116,3 | 77,4

-CNC | Centene | 108,6 | 69,1

-KD | Kyndryl Holdings | 101,4 | -12,1

-TEVA | Teva Pharmaceutical | 95,5 | -19,1

Llama la atención el fuerte aumento en Graphic Packaging y Capri Holdings, donde Greenlight incrementó sus posiciones en torno al 80%, aprovechando un castigo muy severo en 2025. En contraste, reduce exposición en Teva Pharmaceutical y Kyndryl Holdings, donde el potencial de revalorización percibido parece más limitado.

Consumo y salud, ejes de la nueva rotación

En el bloque de consumo, Einhorn ha apostado con fuerza por Graphic Packaging, un fabricante de envases que sufrió su peor trimestre desde 2020 y cerró 2025 con una caída superior al 40%. La tesis del fondo es que el mercado ha sobrerreaccionado a problemas coyunturales, mientras que los fundamentales del negocio siguen siendo sólidos. Algo similar ocurre con Capri Holdings, propietario de marcas como Michael Kors y Jimmy Choo, donde Greenlight refuerza su posición tras varios años de debilidad bursátil.

En salud, el gestor ha ampliado significativamente su peso en Centene y ha incrementado de forma muy notable su inversión en Acadia Healthcare, una compañía que ha sufrido una durísima corrección en los últimos años. Einhorn considera que los cambios en la dirección y la mejora operativa pueden permitir una recuperación parcial importante del valor perdido.

Tecnología “defensiva” y visión escéptica sobre la IA

Aunque ha expresado repetidamente sus dudas sobre las valoraciones de las grandes tecnológicas y el entusiasmo en torno a la IA, Einhorn sí ha abierto una posición relevante en Global Payments, un proveedor de servicios de pago donde ve menor riesgo de disrupción inmediata por la inteligencia artificial. El movimiento encaja con su enfoque: negocios tecnológicos con flujos de caja tangibles, múltiplos razonables y exposición limitada a narrativas especulativas.

En sus recientes declaraciones, el gestor ha reiterado que la IA será transformadora a largo plazo, pero que eso no implica que todas las acciones asociadas merezcan los precios actuales. Su cartera refleja esa visión: muy poca exposición directa a los “ganadores obvios” de la IA y un mayor peso en compañías donde, según su análisis, el precio ya descuenta un escenario demasiado pesimista.

En conjunto, los movimientos de Greenlight Capital muestran una estrategia coherente con el ADN histórico de Einhorn: buscar desequilibrios entre precio y valor intrínseco en compañías castigadas, alejándose de la moda dominante del mercado. Para los inversores que comparten su escepticismo sobre la euforia de la IA, su cartera ofrece una hoja de ruta alternativa basada en consumo, salud y tecnología defensiva.